Fusões e Aquisições – destaques da semana 26/out a 01/nov/2020

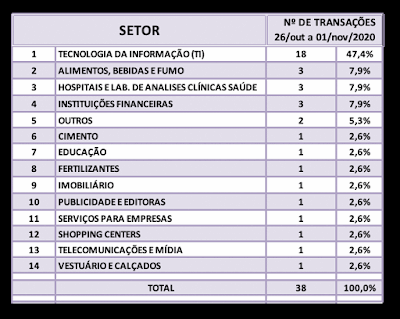

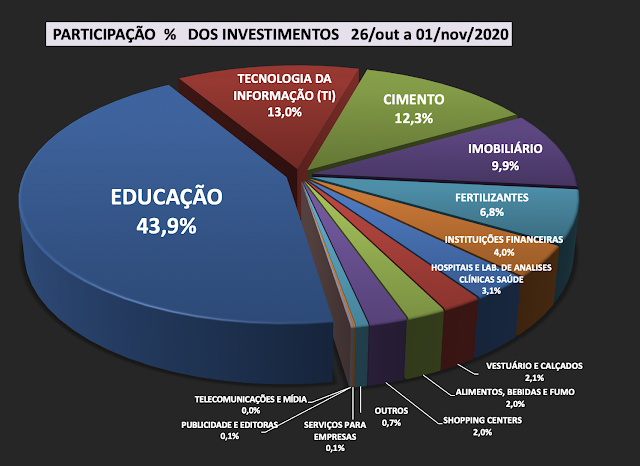

Divulgadas 38 operações de Fusões e Aquisições com destaque pela imprensa na semana de 26/out. a 01/nov/2020. Envolvem direta ou indiretamente empresas brasileiras de 14 setores e um investimento da ordem de R$ 10,1 bilhões.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Ânima diz que proposta pelos ativos da Laureate é escolhida como superior – A Ânima Educação informou nesta terça-feira, 27, ter sido notificada pelo Grupo Laureate que sua proposta de compra pelo grupo foi escolhida como superior, de forma definitiva. A Ânima disputava com a Ser a compra do grupo educacional. A proposta da Ânima foi de R$ 4,423 bilhões, o que representa um múltiplo de 10,7 vezes a relação entre o valor da empresa e a sua geração de caixa (EV/Ebitda) ajustado 2020.

“Market Movers” – Exterior

- Fabricante de processadores AMD faz acordo para comprar rival Xilinx por US$ 35 bilhões. A projetista de processadores AMD anunciou nesta terça-feira (27) a compra da rival Xilinx por US$ 35 bilhões em ações, intensificando competição com a Intel no mercado de centrais de processamento de dados. O acordo, que a AMD espera concluir até o final de 2021, vai criar uma empresa com 13 mil trabalhadores, e com uma estratégia totalmente terceirizada e dependente em alto grau da Taiwan Semiconductor Manufacturing (TSMC), empresa que realiza a fundição de semicondutores. A aquisição ainda precisa ser aprovada pelos acionistas e reguladores, incluindo autoridades na China. 27/10/2020

- Cenovus Energy compra a Husky Energy por US$ 2,9 bilhões – Negócio combinará dois dos maiores participantes da indústria de areias petrolíferas do Canadá, que enfrenta dificuldades após a queda nos preços do petróleo. A Cenovus Energy Inc. vai adquirir a Husky Energy Inc. em um acordo envolvendo US$ 2,9 bilhões em ações, que combinará dois dos maiores participantes da indústria de areias petrolíferas do Canadá. O país enfrenta dificuldades após a queda nos preços do petróleo.. 25/10/2020

- Bayer compra empresa de biotecnologia AskBio por até US$ 4 bilhões – Operação é aposta em terapia genética avançada em que gene funcional é inserido no corpo para combater doença causada por gene ausente ou defeituoso. A alemã Bayer fechou um acordo para a compra da empresa de biotecnologia americana AskBio. A companhia pretende pagar até US$ 4 bilhões na aquisição, sendo US$ 2 bilhões no fechamento da transação e US$ 2 bilhões futuramente, dependendo do cumprimento de metas… 26/10/2020

- Blackstone acerta compra da Simply Self Storage por US$ 1,2 bilhão – Fundo de investimento no setor imobiliário da firma de private equity, adquire 740 mil metros quadrados de unidades de armazenagem pessoal. A Blackstone alcançou um acordo para comprar a Simply Self Storage da Brookfield Asset Management, fazendo uma aposta em um setor que permaneceu forte ao longo da pandemia de coronavírus…25/10/2020

HUMORES & RUMORES

M & A – VENDA

- Petrobras inicia fase vinculante da Araucária Nitrogenados S.A. – A Petróleo Brasileiro S.A. – Petrobras, em continuidade ao comunicado divulgado em 17 de setembro de 2020, informa o início da fase vinculante referente à venda da totalidade de suas ações na subsidiária integral Araucária Nitrogenados S.A. (ANSA). Os potenciais compradores habilitados para essa fase receberão instruções sobre o processo de desinvestimento, incluindo as orientações para realização de due diligence e para elaboração e envio das propostas vinculantes.A presente divulgação está de acordo com as normas internas da Petrobras e com o regime especial de desinvestimento de ativos pelas sociedades de economia mista federais, previsto no Decreto 9.188/2017. 30/10/2020

- Reclame Aqui contrata Lazard e busca sócio – Fundada no início de 2001, a principal fonte de receita do Reclame Aqui vem de 2 mil grandes empresas, entre elas operadoras de telefonia e varejistas. O Reclame Aqui, plataforma on-line de reputação de marcas e que ficou famosa por concentrar críticas de consumidores, está em busca de um sócio para ampliar os seus negócios. A empresa, criada por Maurício Vargas, contratou a assessoria da Lazard para trazer um investidor financeiro ou mesmo estratégico para a companhia. O plano original da companhia era preparar seu processo de internacionalização. Contudo, com a pandemia, o projeto foi adiado…o 30/10/2020

- J&J põe a marca Cotonetes à venda e atrai Cremer – Empresa brasileira fez uma oferta de aquisição na sexta-feira, mas preço não agradou fabricante americana, dizem fontes. A Johnson & Johnson colocou à venda um de seus produtos mais conhecidos no país, a marca de hastes flexíveis de algodão Cotonetes, apurou o Valor. A companhia contratou o banco de investimento Lazard para encontrar um comprador para a marca no país, conforme antecipado ontem pelo Valor PRO, serviço de informações em tempo real do Valor. A principal interessada até o momento é a Cremer, fabricante de produtos de higiene, tratamentos e primeiros socorros, que pertence ao Grupo Mafra. Mas está difícil alinhar a expectativa de preço..28/10/2020

M & A – COMPRA

- Ser Educacional anuncia aquisição da UniRitter e Fadergs – Acordos extrajudiciais põem fim a um litígio envolvendo a aquisição bilionária de ativos da Rede Laureate no país. Em um comunicado aos acionistas divulgado nesta sexta-feira, 30, o grupo Ser Educacional, uma das maiores instituições de ensino superior privada do Brasil, fundada pelo paraibano Janguiê Diniz, informou que fez acordos extrajudiciais com a Rede Internacional de Universidades Laureate e a paulista Ânima Educacional para a aquisição de instituições controladas pela multinacional no Brasil. Os acordos encerram um litígio envolvendo a compra de ativos da Laureate no Brasil ao assegurarem à Ser o recebimento da multa contratual de R$ 180 milhões da Laureate. Também asseguram ao grupo Ser as opções de comprar da Ânima cinco das nove instituições que compõem o ativo brasileiro da Laureate.O acordo com a Laureate anula os processos judiciais e arbitrais até então em curso, com o reconhecimento e a garantia para a Ser de recebimento da multa e a consequente assinatura com a Ânima do contrato de opção de compra da Faculdade Guararapes (Unifg), em Pernambuco, da Faculdade Internacional da Paraíba (FPB), do Centro Universitário Ritter dos Reis (UniRitter) em Canoas e Porto Alegre, Rio Grande do Sul; e da Faculdade de Desenvolvimento do Rio Grande do Sul (Fadergs) e do Centro Universitário IBMR, no Rio de Janeiro. A Ser já opera sob as marcas Uninassau, Uninabuco, Univeritas, Unama e Uninorte. A empresa não divulgou o valor envolvido nas aquisições.. 30/10/2020

- Ser desiste da Laureate Brasil e em contrapartida poderá ficar com alguns ativos do grupo – Pelo acordo, a Ser poderá receber a multa de R$ 180 milhões. Após uma reunião que se estendeu pela madrugada, a Ser Educacional desistiu da Laureate Brasil e chegou a um acordo com a Ânima para ter preferência de compra de alguns ativos do grupo americano no país. Pelo acordo, a Ser poderá receber a multa de R$ 180 milhões, valor da indenização caso o grupo americano optasse por uma proposta de terceiros, ou adquirir a Instituições Faculdade Internacional da Paraíba (FPB) e Centro Universitário dos Guararapes (UNIFG) por esse mesmo valor. A transação prevê ainda que a Ser Educacional tem a opção de compra de 100% de três instituições de ensino da Laureate: os centros universitários UniRitter e Fadergs, ambos em Porto Alegre, e IBMR, no Rio. “A Ânima Educação concede à Ser, uma opção de compra, por valor fixo pré-acordado, que poderá ser exercida, a exclusivo critério da Ser”, informa comunicado da Ânima. Essa opção pode ser exercida no prazo de 60 dias contados a partir de ontem, prorrogáveis por solicitação de qualquer uma das empresas por no máximo 15 dias. 30/10/2020

- Highline foca interesse na InfraCo e novos ativos; proposta para Oi Móvel não deve ser revisada – Enquanto o processo de alienação dos ativos da Oi ainda não é concluído, uma das principais concorrentes no jogo, a Highline Brasil, tem mantido a mesma estratégia: de ser um provedor de infraestrutura para todas as operadoras no País. Além da já encaminhada (como stalking horse) compra da unidade de torres (TowerCo) da Oi, com edital da concorrência já homologado pelo Juízo da 7ª Vara Empresarial do Rio de Janeiro, a empresa segue interessada na unidade de fibra da operadora, a InfraCo. Mas não são as únicas na lista de compras.Em entrevista exclusiva ao TELETIME, o diretor de estratégia e novos negócios da Highline Brasil, Luis Minoru Shibata, diz que a empresa ainda aguarda a etapa de envio de propostas vinculantes pela InfraCo. Enquanto isso, a empresa, que tem por trás o investimento do fundo norte-americano Digital Colony, observa a movimentação do mercado de redes fixas. 29/10/2020

- BTG avalia comprar participações minoritárias em gestoras – “Há oportunidades para esse tipo de iniciativa indo adiante, tanto no Brasil quanto no exterior” . O Banco BTG Pactual (BPAC11) considera comprar novas participações minoritárias em gestoras de recursos no Brasil. As compras seguiriam a lógica usada pelo banco ao concordar em se tornar sócio minoritário na nova gestora que está sendo criada por Rubens Henriques, ex-CEO da Itaú Asset Management, de acordo com Eduardo Guardia, ex-ministro da Fazenda e atual CEO da BTG Pactual Asset Management. “Há oportunidades para esse tipo de iniciativa indo adiante, tanto no Brasil quanto no exterior”, disse Guardia, em entrevista por vídeo. A indústria brasileira de fundos tem crescido a um ritmo acelerado, apesar de um cenário desafiador para os hedge funds globais, à medida que o Banco Central levou a taxa Selic à mínima histórica. Os fundos multimercados tiveram captação líquida de cerca de R$ 81 bilhões neste ano até setembro — mais do que o valor total para o ano de 2019 e perto do recorde de R$ 85 bilhões atingido em 2017. 29/10/2020

- R$ 1,8 bilhão e 4 estados: O plano agressivo de aquisições da NotreDame Intermédica – Em 2020, a companhia já fez oito aquisições, duas só na última segunda-feira (26). O portal Exame relata que o Grupo (GNDI) foi às compras nesta pandemia. O ano de 2020 nem terminou e a companhia já fez oito aquisições, duas só na última segunda-feira (26). O momento é propício para a empresa, que tem uma operação eficiente, com sinistralidade de 64,7%, uma das mais baixas do mercado. Desde o início do ano, a operadora já fechou aquisições que somadas representam 1,8 bilhão de reais. Com medo da covid-19, pacientes adiaram cirurgias eletivas e diminuíram a frequência ao pronto-socorro dos hospitais, deixando muitos em dificuldades financeiras. Além disso, algumas operadoras de planos têm sofrido perda de vidas com a alta do desemprego. Esse cenário é um prato cheio para o GNDI, cujo modelo de negócio verticalizado exige ter uma forte operação em hospitais e clínicas próprios. A empresa nasceu em São Paulo, estado onde tem maior presença, e tem focado sua expansão principalmente em Minas Gerais e a região Sul do país. Das oito aquisições feitas nos últimos meses, quatro foram de operações em municípios mineiros, com destaque para o sul e o centro-oeste do estado. Outras três aquisições foram de operações em estados du Sul do país, onde o Grupo Notredame Intermédica atua através da operadora Clinipam. As aquisições na região envolvem um hospital em Curitiba (PR), uma operadora de saúde com beneficiários em Santa Catarina e no Rio Grande do Sul e um hospital em Santa Catarina. A oitava aquisição foi no estado de origem da operadora, em São Paulo. 20/10/2020

- Consolidação avança no setor de cimento – Em menos de dois meses, Cimento Elizabeth e CRH Brasil, passaram ao controle de novos donos . Duas cimenteiras mudaram de donos entre setembro e esta semana, dando continuidade a um processo de entrada de novos investidores e de consolidação de ativos no setor. Em setembro, o fundo de hedge americano Farallon Capital assumiu o controle da Cimento Elizabeth, do Nordeste, em troca de créditos que tinha com a família Crispim, também dona da Cerâmica Elizabeth. Nesta semana, o grupo irlandês CRH vendeu suas cinco fábricas no Brasil para uma joint venture entre o grupo Buzzi Unacem, da Itália, e o Ricard Brennand .. 28/10/2020

- Wheaton negocia compra da antiga fábrica da Karmann-Ghia em São Bernardo – O parque industrial da antiga Karmann-Ghia, localizado em São Bernardo, deve passar para as mãos da fabricante de embalagens de vidros Wheaton nas próximas semanas. Segundo o jornal Diário do Grande ABC, o imóvel da antiga montadora pode ser arrematado por quase R$ 60 milhões. A proposta foi aceita por credores, mas ainda aguarda autorização judicial.A Karmann-Ghia teve a falência decretada em 2016 após atrasar os salários de funcionários. O sindicato da categoria espera que a concretização da venda liquide a dívida com os trabalhadores. 25/10/2020

- Soma busca ativos em moda confortável e ‘fitness’, além do digital. A companhia ainda continua a avaliar negócios puramente on-line. O Grupo Soma decidiu anunciar, três dias após a aquisição da Reserva pela Arezzo&Co, a negociação em andamento com a marca de moda feminina NV. A assinatura do contrato ainda não ocorreu — isso deve acontecer em 45 dias — mas foi assinado um memorando de entendimentos.. 26/10/2020

- Compass apresenta proposta para adquirir participação da Petrobras na Gaspetro – Empresa, que chegou a desistir de abrir capital, não revelou valor pela fatia; processo é mais um desinvestimento da Petrobras, que desembarca de vez da companhia. A Compass Gás e Energia, subsidiária da Cosan, apresentou uma proposta para adquirir a fatia de 51% da Petrobras na Gaspetro – holding com participação em distribuidoras de gás natural. A empresa não revelou valores e diz que os termos e condições são confidenciais em razão da natureza do processo competitivo conduzido pela Petrobras. A efetiva compra da fatia na Gaspetro depende de a Compass vencer a disputa e de aprovações regulatórias e concorrenciais.A oferta é divulgada cerca de um mês após a Cosan desistir do IPO (oferta inicial de ações) da Compass, alegando uma “deterioração” das condições do mercado de capitais.26/10/2020

- Klabin avalia mais aquisições no mercado de papelão ondulado “No Sul, temos interesse especialmente no Paraná”, afirma o diretor de Embalagem da companhia, Douglas Dalmasi. Muito pouco tempo depois de assumir as fábricas de embalagens da International Paper (IP) no Brasil, a Klabin já está avaliando novas oportunidades de aquisição no mercado brasileiro de embalagens de papelão ondulado, com foco na nas regiões Nordeste e Sul, disse ao Valor o diretor de Embalagem da companhia, Douglas Dalmasi “No Sul, temos interesse especialmente no Paraná”, afirmou . 26/10/2020

PRIVATE EQUITY & VENTURE CAPITAL

- Com R$100 milhões para aquisições, empresa fundada por Pierre Schurmann tem Aaron Ross como novo sócio – Aaron Ross, uma das principais referências mundiais da área de vendas, é o novo sócio e consultor da Nuvini, grupo de empresas de SaaS (Software as a Service) criado pelo empresário e investidor Pierre Schurmann. O executivo ingressa no negócio para apoiar seu plano de crescimento exponencial com a entrada de novas empresas no grupo nos próximos meses e a implementação de estratégias de vendas para todas startups do ecossistema da Nuvini. Ross tem investido boa parte do seu tempo na missão de auxiliar empreendedores a multiplicar suas receitas por meio dos métodos que ele mesmo criou.A Nuvini tem capital total de R$ 100 milhões para adquirir negócios em franco crescimento e com alta escalabilidade. O modelo, inédito no Brasil, segue o criado pela Constellation Software, grupo canadense de mais de 250 empresas adquiridas e listado na Bolsa de Toronto.O grupo irá analisar somente empresas de SaaS e planeja fechar a aquisição de entre 20 a 40 startups até o final de 2021 que somem faturamento de R$ 200 milhões. Outros critérios são negócios que tenham até 3 anos em operação e faturem entre R$ 5 milhões e R$ 30. Até o final de 2025, a previsão é atingir receita total de R$ 1 bilhão proveniente do seu portfolio de empresas. 27/10/2020

OFERTA DE AÇÕES

- Mercado tem em setembro maior número mensal de IPOs desde 2010 – O número de ofertas públicas iniciais (IPO) realizadas na B3 em setembro foi o maior desde 2010, com oito empresas abrindo capital, informou a Comissão de Valores Mobiliários (CVM) nesta quinta-feira.O volume total movimentado em IPOs no mês foi de 13,04 bilhões de reais, somando as ofertas primárias e secundárias de ações, o que equivale a pouco menos da metade dos 29,08 bilhões de reais captados no ano inteiro.Contando com as três empresas que abriram capital em outubro, já foram realizados 19 IPOs em 2020, com o movimento se intensificando mesmo diante da crise econômica provocada pela pandemia de Covid-19.Apenas em outubro, mais 15 companhias pediram registro para abrir capital, totalizando 44 empresas na fila para estrear no mercado, das quais 5 estão interrompidas.Dentre os destaques de setembro, está a estreia no mercado da empresa de logística Hidrovias do Brasil, que levantou 3,4 bilhões de reais, e a rede de produtos para animais de estimação Petz, que movimentou cerca de 3 bilhões.A agenda de ofertas públicas iniciais na bolsa brasileira continua recheada nas próximas semanas, começando com a da Pacaembu Construtora, que será precificada ainda nesta quinta-feira. 29/10/2020’

- Pacaembu Construtora comunica desistência de IPO; ação seria precificada hoje – A Pacaembu Construtora anunciou nesta quinta-feira (29) que desistiu de sua oferta pública de distribuição primária de ações (IPO, na sigla em inglês).A precificação das ações estava prevista para ocorrer hoje, mas a companhia desistiu devido às condições de mercado. Considerando o meio da faixa, de R$ 9,10, a companhia movimentaria R$ 597,848 milhões na oferta base. 29/10/2020

- Varejista paranaense Sulamericana desiste de IPO – A varejista Companhia Sulamericana de Distribuição desistiu de sua oferta inicial de ações (IPO), elevando para nove o número de empresas brasileiras que recolheram planos de buscar recursos no mercado para projetos de expansão diante da volatilidade do mercado financeiro diante dos receios com efeitos da Covid-19.A operação serviria para os sócios da Sulamericana Actis, DVA e MMC venderem participação no negócio e para a companhia captar recursos para abrir lojas, comprar outras empresas e para investir em infraestrutura digital e em ofererta de produtos financeiros. 30/10/2020

- Wine suspende IPO e 15 empresas já cancelaram ofertas nas últimas semanas, diz jornal – O aumento da volatilidade do mercado, diante do aumento dos temores em relação à segunda onda de contágio do covid-19, fez mais uma vítima entre as candidatas a estrear na B3: a Wine.Segundo o Estadão, o e-commerce de vinhos Wine, que precificaria sua oferta inicial de ações (IPO, na sigla e inglês) no começo da próxima semana, acabou de cancelar sua oferta, alegando as condições de mercado.Com o mercado muito seletivo e muitas ofertas na rua, o número de desistência de empresas para realizarem a oferta vem aumentando.Com a Wine, já são 15 nas últimas semanas. No entanto a janela segue aberta e o ano já é de recorde de emissão de ações na B3: o volume já supera os R$ 95 bilhões, ante R$ 90 bilhões ano passado, o antigo recorde… 30/10/2020

- Petrobras e parceiros podem fazer IPO de empresa de gasodutos, diz CEO – A Petrobras e parceiros que incluem a anglo-holandesa Shell poderão fazer uma oferta inicial de ações (IPO, na sigla em inglês) de uma empresa criada para operar infraestruturas de escoamento e processamento de gás, disse nesta quinta-feira o presidente da estatal brasileira, Roberto Castello Branco.A companhia anunciou no final de setembro a assinatura de contratos para compartilhamento de ativos de escoamento de gás do pré-sal junto à Shell Brasil, Petrogal Brasil e Repsol Sinopec Brasil.Os acordos preveem interligação física e compartilhamento de capacidades das chamadas rotas 1, 2 e 3 de gasodutos para escoamento da produção do pré-sal, essa última a cargo da Petrobras e em fase de construção.”É uma oportunidade de criação de uma empresa de ‘midstream’, fazer um ‘spin-off’ (cisão) e a criação de uma empresa de ‘midstream’ cujas ações poderão ser lançadas no mercado, pode ser alvo de um IPO”, disse Castello Branco, durante teleconferência com analistas sobre resultados do terceiro trimestre.29/10/2020

- Jalles Machado prepara IPO de R$ 1 bi – Maior produtora e exportadora de açúcar orgânico do país e criada por uma família ativa politicamente no Estado de Goiás, a Jalles Machado prepara sua estreia na bolsa de valores brasileira. A companhia contratou quatro bancos para sua oferta pública inicial de ações (IPO), apurou o Valor. XP, BTG, Santander e Citi vão coordenar a operação, que pretende levantar R$ 1 bilhão.Há três semanas, a Jalles Machado obteve um empréstimo de até US$ 27,5 milhões (R$ 153 milhões) do IFC, braço de investimento do Banco Mundial, de longo prazo e visando garantir liquidez para minimizar impactos financeiros da pandemia. 26/10/2020

- Rede D’or: veja os detalhes do IPO que pode ser o maior do ano – Um dos setores menos afetados durante a pandemia, a saúde deve ter uma representante de peso até o fim do ano na Bolsa de Valores. Isso porque a Rede D’or São Luiz espera captar mais de R$ 12,5 bilhões com o IPO (Oferta Pública Inicial). Segundo fontes do mercado, a empresa mira alto: quer ser avaliada em mais de R$ 100 bilhões. Se isso ocorrer, a Rede D’or poderia chegar ao mercado já ocupando posição privilegiada entre as mais valiosas do país – ranking hoje encabeçado pela Vale, Petrobras e Itaú – cada uma valendo mais de R$ 200 bilhões cada.O maior grupo hospitalar do país será o primeiro do seu segmento na Bolsa de Valores. Ela estará ao lado de outras operadoras de saúde, como Hapvida, NotreDame Intermédica e SulAmérica. 26/10/2020

- Varejista Havan desiste de IPO – A mídia brasileira publicou que Hang estava tendo dificuldades para levar adiante a operação. A varejista Havan desistiu de sua oferta pública inicial de ações (IPO, na sigla em inglês), segundo dados divulgados pela Comissão de Valores Mobiliários (CVM) nesta terça-feira. O movimento é um revés para o empresário Luciano Hang, um notório apoiador do presidente Jair Bolsonaro. Com a oferta anunciada em agosto, Hang planejava vender uma fatia da icônica cadeia de lojas que têm na fachada réplicas da Estátua da Liberdade.27/10/2020

- Os maiores IPOs de todos os tempos – Depois que o recorde do maior IPO do mundo acabou de ser quebrado em dezembro, quando a estatal saudita de petróleo Saudi Aramco abriu o capital na bolsa de valores de Riad , o provedor de pagamentos Ant Financial está pronto para quebrar esse recorde ao coletar quase US $ 34,5 bilhões em um IPO que está ocorrendo em Hong Kong e Xangai. O fabricante do aplicativo de pagamento chinês Alipay irá encerrar sua construção de livros institucionais em Hong Kong mais cedo , sinalizando que a demanda é de fato forte o suficiente para atingir o resultado esperado.. 27/10/2020

RELAÇÃO DAS TRANSAÇÕES

- Sunset Brew é vendida para grupo paulista – A cervejaria catarinense Sunset Brew vende participação majoritária para duas empresas de São Paulo visando manter crescimento. A Sunset Brew, cervejaria localizada na cidade de Tijucas (SC), divulgou que teve 80% de seu capital vendido para duas empresas paulistas. A notícia foi veiculada pelo site NSC Total que comentou que a cervejaria passar a ter como acionistas majoritários as empresas Turn Assessoria e Avoxx Tax, sendo que os atuais donos da Sunset permanecerão na gestão da empresa. De acordo com a publicação a aquisição visa o crescimento da marca e aumento de sua presença a nível nacional. Parte deste objetivo passará a ocorrer através de produção terceirizada das marcas da Sunset em uma cervejaria parceira em São Paulo para distribuição dos produtos em mais estados.Fundada em 2015 a Sunset iniciou suas operações com capacidade produtiva de 30 mil litros por mês e atualmente possui capacidade ao redor de 70 mil litros mensais 30/10/2020

- Conexa Saúde se consolida como player de saúde digital – Após aportes recebidos, empresa compra a iMedicina, desenvolvedora de software médico para prontuários eletrônicos, marketing e CRM e passa a gerenciar 6,5 milhões de vidas e ajudar a 48 mil profissionais de saúde na gestão de suas consultas. A Conexa Saúde, maior plataforma independente de telemedicina da América Latina, adquire a iMedicina, desenvolvedora de software médico, prontuário eletrônico e líder em atração e fidelização de pacientes. Com a nova compra, a Conexa Saúde dá um importante passo em sua atuação e se consolida como um player capaz de atender a cadeia de ponta a ponta com soluções completas em saúde digital. A empresa passa a gerenciar 6,5 milhões de vidas e ajudar a 48 mil profissionais de saúde na gestão de suas consultas. A iMedicina, fundada em 2016 pelo médico Raphael Trotta é a única empresa a oferecer os seus serviços no modelo Freemium, em que o médico não paga nada pelo software de gestão, somente pelas ferramentas avançadas de marketing e CRM. A iMedicina é líder em seu segmento, com mais de 1,5 milhão de vidas atendidas e 30 mil médicos cadastrados, com um tráfego resultante de 12 milhões de usuários por mês em sua plataforma. A aquisição, cujo valor não é revelado, veio quatro meses após o investimento de R$ 40 milhões recebido pelos fundos General Atlantic (GA), família Fraga e Igah Ventures. O aporte pode chegar ao total de R$ 140 milhões nos próximos três anos. Antes desta captação, a startup já tinha recebido R$ 5 milhões em duas rodadas de captação (seed money) e uma do Igah Ventures.— Ao adquirirmos a iMedicina, nos tornamos uma empresa de saúde digital mais completa. Ao oferecermos novas soluções tecnológicas, além a nossa robusta plataforma de telemedicina, nos aproximamos ainda mais dos médicos parceiros, contribuindo não só para uma gestão de saúde mais eficiente, como também conseguimos proporcionar um atendimento mais fácil, rápido e humanizados aos pacientes, em qualquer lugar do país —destaca Guilherme Weigert, CEO da Conexa.— Vamos seguir trabalhando para um alcançar um crescimento orgânico e, provavelmente, novas aquisições — finaliza Weigert. 31/10/2020

- Fintech de soluções para condomínios recebe aporte de R$ 500 mil – A Condopay, fintech de soluções para condomínios, recebeu um aporte de R$ 500 mil através de investimento-anjo. Este, porém, não é o primeiro feito na empresa: sua fundação ocorreu através de um processo chamado de bootstrapping, no qual o próprio fundador da startup faz o primeiro aporte.“Eu e a esposa fizemos o investimento natural para o “nascimento” da empresa (consultoria, marca, escritório etc.), investimento esse de R$ 200 mil. Os outros dois foram de investidoras-anjo (R$ 300 mil + R$ 200 mil)”, conta Emanuel Silva, CEO da Condopay.Segundo ele, o novo investimento será destinado para promover o crescimento de vários setores dentro da organização. “Ampliação para concessão de empréstimo consignado para funcionários de condomínios e, ainda, fluxo de caixa para suportar a antecipação de recebíveis (pagamentos de taxas condominiais via cartão de crédito) e, ainda, investimentos em marketing digital”, disse. 29/10/2020

- Fundos do BTG compram EZ Tower por R$ 1 bilhão – Fundos geridos pelo BTG Pactual estão pagando quase R$ 1 bilhão pela EZ Tower, dobrando a aposta do banco no mercado de escritórios num momento de ceticismo sobre a vida corporativa no pós-covid. EZ Tower B — um edifício triple-A na Avenida Chucri Zaidan — foi desenvolvida pela EZTEC e estava no portfólio da Brookfield desde 2017. A Torre A foi vendida para a São Carlos em 2013 quando ainda estava em construção.A UnitedHealth ocupa 60% do edifício, cujos inquilinos também incluem a Coca-Cola e a Melitta. Dos 26 andares, apenas um e meio estão vagos hoje. Os fundos estão pagando R$ 500 milhões em dinheiro e assumindo outros R$ 500 milhões em uma dívida de longo prazo que já estava associada ao imóvel. A aquisição parece ser uma aposta de que o mundo voltará ao normal depois da vacina, e que os ativos triple-A se mostrarão os mais resilientes ao final da pandemia. O BC Fund (BRCR11) e o BTG Pactual Fundo de Fundos FII (BCFF11) controlarão o ativo, e outros veículos geridos pelo BTG complementarão o cheque. Os fundos usarão caixa próprio e não precisarão emitir novas cotas para financiar a compra. 28/10/2020

- Kaszek, Península e Jorge Paulo investem na Cuidas, de atenção primária – A Cuidas — uma startup de atenção primária que atende empresas e operadoras — acaba de levantar R$ 17 milhões para escalar sua plataforma, mais uma healthtech tentando resolver os problemas de custo e acesso na saúde privada.A rodada foi liderada pela Kaszek e pela Península, o family office de Abílio Diniz, e teve a participação de Jorge Paulo Lemann, que conhece os fundadores há anos. Esta é a segunda captação da Cuidas, que já havia levantado R$ 5 milhões em 2018 com a Kaszek e o Canary. Outros investidores incluem Gabriel Silva, o ex-CFO do Nubank, e Gabriel Benarrós, da Ingresse. A plataforma da Cuidas permite que empresas ofereçam consultas com médicos de família e enfermeiros para sua base de funcionários num modelo de assinatura. As empresas pagam um valor mensal por funcionário e tem direito a consultas ilimitadas com os médicos parceiros da Cuidas. Os atendimentos são tanto por telemedicina quanto presenciais, com os médicos indo nas próprias empresas. Diferente de empresas como Amparo e Dr. Consulta, que constroem clínicas próprias e contratam os médicos, a Cuidas opera num modelo asset light, fornecendo apenas tecnologia e inteligência no processo.29/10/2020

- Startup que ajuda na tramitação de leis e desempenho de políticos recebe aporte de R$1,5 milhão – Um acordo firmado entre a DataPolicy e a Cedro Capital, conferiu um aporte financeiro de R$1,5 milhão à iniciativa, no final do mês de outubro. O investimento facilitará ampliação e desenvolvimento da equipe, produtos e atuação em novas áreas da startup, que foi fundada no ano de 2017. A empresa, uma Reghtech (startup que trabalha na regulamentação a partir de tecnologias, oferecendo estratégias para redução de riscos em nichos e segmentos específicos) que extrai e organiza dados dos Poderes da União com ajuda de inteligência artificial e faz monitoramento dos políticos, oferece uma plataforma que garante acesso facilitado às regulações, o que possibilita maior controle social político e melhor participação no processo democrático. O software, desenvolvido pelo startup, avalia o desempenho de políticos e stakeholders, e acompanha leis, portarias e decretos de diferentes agências reguladoras federais e estaduais. A solução também monitora a tramitação de Projetos de Lei em Comissões e Relatorias nas casas legislativas, ação que é considerada estratégica para a tomada de decisão de diferentes empresas, organizações, associações, sindicatos e cooperativas.30/10/2020

- Conductor levanta US$150 mi e mira IPO nos EUA – A empresa brasileira de pagamentos e software Conductor levantou 150 milhões de dólares em uma rodada de captação privada para expandir seus negócios na América Latina, antes de uma possível listagem no mercado de ações dos Estados Unidos, disse o presidente-executivo, Antonio Soares, à Reuters. A captação de recursos reforça a expectativa de que as empresas de tecnologia financeira possam crescer à medida que mais indivíduos na região tenham acesso ao sistema bancário. Com a Riverwood Capital e a processadora de pagamentos Visa entre seus acionistas, a Conductor fornece serviços de pagamentos e software para instituições financeiras, varejistas e fintechs, por exemplo. Ela possui 30 milhões de usuários ativos e processa 1,5 bilhão de transações por ano, de acordo com o site da companhia.Os recursos serão usados para expandir o alcance da Conductor na América Latina, tanto por meio de seu próprio crescimento quanto por meio de aquisições de empresas. A Conductor iniciou sua expansão internacional neste ano e agora tem negócios no México, Peru, Colômbia, Argentina e Equador.30/10/2020

- Healthtech catarinense adquire empresa de saúde e mira expansão – A Ninsaúde, startup de tecnologia da informação que atua no mercado de saúde, acaba de adquirir a Livemed, empresa que atuava na região sul de Santa Catarina. Após três meses de negociações, a empresa iniciou a migração dos clientes para a plataforma Apolo, que é responsável pela gestão de agendamentos em clínicas e laboratórios, e por levar informação de forma rápida para médicos e pacientes. Os valores não foram divulgados. Para Helton Marinho, CEO da Ninsaúde, o momento atual do mercado é de comprar ou ser comprado. “Crescer organicamente não é uma opção. A Lifemed fez um excelente trabalho na região de Tubarão, conquistando uma fatia significativa dos consultórios e clínicas da região, e isso chamou a nossa atenção”, explica o executivo. “Com esse movimento, a Ninsaúde aumenta a presença no mercado catarinense de clínicas e consultórios e consolida a liderança no sul”, afirma.Recentemente, a Ninsaúde passou a atuar na Colômbia, no Peru, no Panamá e no Chile, com grandes chances de entrar em mercados ainda maiores como Argentina, México e Equador muito em breve. 30/10/2020

- Time For Fun adquire plataforma de venda de ingressos – Empresa do CEO Fernando Alterio comprou a IT.Art Tecnologia S.A (INTI) com o objetivo de consolidar o mercado de tickets e avançar em soluções tecnológicas. Fernando Alterio, CEO da Time For Fun, que busca criar uma plataforma de soluções tecnológicas integradas para eventos. A Time For Fun (T4F) comprou participação majoritária na IT.Art Tecnologia S.A (INTI), plataforma de venda de ingressos. A INTI tem um portfólio de clientes diversificado e qualificado, com foco especial no segmento de cultura, feiras e casas de espetáculos. A INTI oferece uma solução white label, ferramentas de marketing, inteligência de vendas e automação do atendimento, como por exemplo. E para o fã, se insere em diferentes pontos da jornada de compra com modelo de venda descentralizada e multicanal.A transação está alinhada ao planejamento estratégico da T4F, que pretende se tornar mais digital, diversificada, orientada por dados e centrada na experiência dos clientes. Trata-se, portanto, do primeiro passo do processo de consolidação do mercado de tickets e criação de uma plataforma de soluções tecnológicas integradas para eventos.30/10/2020

- Pink recebe aporte de R$ 3 milhões – Rodada seed foi liderada pela gestora Fuse Capital, que já projeta série A para 2021. A Pink, carioca especializada em comunicação empresarial via whatsapp, acaba de receber um aporte de R$ 3 milhões em rodada seed liderada pela gestora Fuse Capital.Fundada em 2019, a Pink criou uma plataforma de comunicação interna e externa que armazena dados e os deixa e acessíveis a qualquer momento, permitindo a organização e gestão de informações com clientes, fornecedores e parceiros. A startup já ampliou seu número de funcionários de oito para 26 e elevou sua receita em 10 vezes. Antes da pandemia, o número de troca de mensagens pela plataforma era de 200 mil por mês e hoje chega a 8 milhões mensais.

- Qualicorp fecha aquisição de carteira de 4,3 mil vidas junto à Health – Beneficiários são do segmento coletivo por adesão, estão localizados no Estado de São Paulo e são atendidas por operadoras do Grupo Notre Dame Intermédica. A Qualicorp adquiriu uma carteira de aproximadamente 4,3 mil vidas junto à Health Administradora de Benefícios. A companhia não informou o valor da transação. Esses beneficiários são do segmento coletivo por adesão, estão localizados no Estado de São Paulo e são atendidas por operadoras do Grupo Notre Dame Intermédica. 28/10/2020

- Minerva investe US$ 4 milhões em foodtech do Vale do Silício – Clara Foods recebe o primeiro aporte do fundo de venture capital da empresa brasileira. Quatro meses após anunciar a criação de um fundo para investir em startups, a Minerva Foods fechou o primeiro negócio.Com um aporte de US$ 4 milhões (R$ 23 milhões, considerando a atual cotação da moeda americana) a companhia se tornou sócia minoritária da americana Clara Foods, uma foodtech do Vale do Silício que desenvolve proteínas alternativas — livre de animais — para o uso na indústria de alimentos…28/10/2020

- A nova aquisição da Via Varejo para mergulhar no marketplace – A dona da Casas Bahia e Ponto Frio compra a produtora de software para varejo i9XP. Com isso, traz para dentro 120 desenvolvedores com a missão de agilizar a expansão de seu marketplace. O CEO Roberto Fulcherberguer conta os planos ao NeoFeed. Agora dá um enorme impulso para se posicionar em outro jogo: o dos marketplaces. Para isso, a Via Varejo acaba de comprar a empresa paulistana i9XP, uma produtora de software para o varejo. O valor da transação não foi revelado.“Vamos trazer 120 desenvolvedores para a nossa operação. Eles vão mergulhar no nosso marketplace”, diz Roberto Fulcherberguer, CEO da Via Varejo, ao NeoFeed. E o principal objetivo é fazer com que eles trabalhem para aperfeiçoar o processo de onboarding dos sellers que pretendem entrar na plataforma.Atualmente, a empresa conta com 8 mil sellers no marketplace e tem uma lista de espera de 7 mil sellers para entrar na plataforma. Só que o processo ainda é lento. Antes, entravam cerca de 100 por mês e, neste último trimestre, o processo foi aperfeiçoado. “Agora estamos colocando entre 600 a 1 mil sellers para dentro”, diz Fulcherberguer.Mesmo assim, ainda envolve muitas etapas manuais e a demora para aprovar um novo lojista na plataforma varia entre 5 dias e 15 dias. “Com a chegada do pessoal da i9XP vamos queimar etapas e, em breve, fazer o onboarding em tempo real”, afirma o executivo. No segundo trimestre deste ano, o marketplace movimentou R$ 900 milhões – 18% do online da rede – e, com o impulso na questão tecnológica, Fulcherberguer enxerga espaço para destravar o que ele chama de todo o “potencial de omnicanalidade” da Via Varejo.

- Empresas pernambucanas do Porto Digital se fundem e avançam no mercado internacional – Negociação envolve aporte financeiro e participação acionária na empresa-mãe (CMTech). Empresas de Tecnologia da Informação e Comunicação (TIC) instaladas no Porto Digital, a CMTech e Inhalt Soluções agora passam a ser uma única companhia. Nesta quarta-feira (18) foi anunciada a fusão dos negócios comandados por dois pernambucanos. A marca que continua sendo apresentada ao mercado é a CMTech, que passa a incorporar as soluções de softwares desenvolvidas pela Inhalt. A transação envolveu aporte financeiro (não revelado pelas companhias) e troca de participação acionária na empresa-mãe. O objetivo é ampliar a escala de produção e comercialização de novas soluções, inclusive atendendo ao mercado internacional.Projeto costurado desde 2019, a fusão reúne uma empresa com expertise na área de integração de negócios em TIC (CMTech) e uma softhouse (Inhalt). O trabalho em conjunto busca manter uma base de desenvolvimento integrada a um modelo de negócio com maior capilaridade de comercialização. A expectativa de crescimento com a fusão é da ordem de 30% ao ano no faturamento da empresa. Atualmente, somando-se os resultados da CMTech e Inhalt, o faturamento chega próximo dos R$ 35 milhões. Até 2023, a expectativa é já estar na casa dos R$ 70 milhões. As equipes também serão integradas, alcançando um total de 80 pessoas, com a fusão.

- TIBCO compra Information Builders por US$ 1 bi – Information Builders está no mercado desde os anos 70 e tem presença em grandes empresas. A TIBCO comprou a Information Builders, uma companhia de análise de dados cuja história remonta aos anos 70, por US$ 1 bilhão. A Information Builders é especialista em tecnologia que permite integrar dados espalhados por plataformas de mainframe, cliente servidor e arquiteturas web.Com a compra, a TIBCO, que também atua com análise de dados, ganha acesso a um portfólio de clientes de grande porte, com as quais a Information Builders tem relação de longa data.Eles incluem no Brasil grandes nomes, como é de se esperar de organizações que ainda tem mainframes. Em 2017, a lista de clientes da Information Builders no Brasil incluía Dataprev, Vivo, Petrobras e Telefónica.A empresa tem uma presença discreta no Brasil em termos de divulgação de clientes, mas, de acordo com o Linkedin, tem cerca de 50 funcionários na operação brasileira… 29/10/2020

- Fundo de private equity da XP compra hospital oftalmológico Hope – Primeira aquisição do fundo, que é gerido por Chu Kong, foi o Centro Brasileiro da Visão. O fundo de private equity criado este ano pela XP para consolidar o mercado de oftalmologia no Brasil deve anunciar, ainda nesta quinta-feira, a compra de uma participação no hospital oftalmológico Hope, do Recife, apurou o Valor… 29/10/2020

- Locaweb faz oferta de R$ 180 milhões para compra de empresa de tecnologia Vindi – A Vindi foi avaliada considerando a compra de 100% do capital. O conselho de administração da Locaweb aprovou a apresentação de uma proposta para compra da Vindi Tecnologia e Marketing, empresa que atua com modelo de assinaturas, com um software de cobrança recorrente e plataforma de pagamento. A Vindi foi avaliada em R$ 180 milhões, considerando a compra de 100% do capital. O preço de fechamento pode ser ajustado, tendo em vista que os fundadores da companhia poderão receber um valor adicional, dependendo do atingimento de determinadas metas financeiras. O prazo para a Vindi aceitar a proposta é 5 de dezembro. Segundo a Locaweb, acionistas que representam 79,3% do capital social, incluindo os três acionista fundadores, já aceitaram a oferta. 29/10/2020

- Gove recebe aporte de R$ 8 milhões, maior investimento de venture capital em uma govtech brasileira – Com rodada promovida pela Astella, empresa quer multiplicar por 10 a base de municípios que atende por meio de sua plataforma de inteligência. Gove, a plataforma de inteligência que aumenta a eficiência das finanças municipais, acaba de receber um aporte de R$ 8 milhões realizado pela Astella Investimentos. Essa é a maior rodada seed já levantada por uma govtech no Brasil. “O investimento é um marco no ecossistema de govtechs, criando melhores condições para destravar um mercado que, por exemplo, nos EUA movimenta R$ 200 bilhões por ano só considerando compras de tecnologia de governos locais – no Brasil, as compras de tecnologia por parte de governos movimentam aproximadamente R$ 25 bilhões por ano. A entrada das govtechs no mainstream de investimentos de Venture Capital facilitará a criação de grandes empresas e tem potencial para aumentar, de maneira muito direta e rápida, a competitividade do país em si”, comenta Rodolfo Fiori, cofundador da Gove. 27/10/2020

- Ambipar adquire 100% das quotas da Verde Ghaia e cria uma nova empresa – Com a aquisição, a Ambipar assume a liderança do mercado de gestão ambiental. A Ambipar (AMBP3), que atua na gestão de resíduos e de resposta a emergências, anuncia que adquiriu 100% das quotas da Verde Ghaia, que agora passa ser uma empresa do grupo sob o nome Ambipar GreenTech, conforme fato relevante divulgado nesta quinta-feira (27), após o fechamento do mercado. Com 21 anos de mercado, a Verde Ghaia possui mais de 1.700 clientes, atuando principalmente em serviços de gestão de riscos e compliance de sustentabilidade, incluindo elevado padrão de inovação e inteligência artificial. Os softwares desenvolvidos pela própria companhia, com adequação aos indicadores ESG e ISO, promovem controle de leis, gestão da qualidade, saúde e segurança, meio ambiente, riscos, fornecedores e metodologias para seguro ambiental. 28/10/2020

- Startup mineira do ramo de telecomunicações recebe aporte de R$3 milhões – A Nvoip, startup mineira do ramo de telecomunicações, anunciou um investimento de R$ 3 milhões em uma rodada liderada pelo BR Angels Smart Network, associação nacional dedicada a investimento-anjo composta por executivos C-Level com atuação em grandes empresas de diferentes mercados. Os outros investidores participantes são a Cedro Capital e a Bossa Nova Investimentos. Fundada em 2018, a empresa sediada em Juiz de Fora (MG) é voltada ao fornecimento de serviços de voz na nuvem para o setor corporativo. Atualmente, a Nvoip conta com mais de 2.700 clientes ativos, distribuídos por 26 estados brasileiros e outros 19 países. Deste total de usuários, a maior parte está concentrada em São Paulo (44%). 28/10/2020

- BuzzFeed Brasil é comprado pela FLAGCX – Em entrevista exclusiva à EXAME, a nova presidente fala sobre os planos do BuzzFeed Brasil. O BuzzFeed Brasil acaba de ser adquirido pelo grupo de comunicação com mais de 30 unidades de negócios FLAGCX, após a matriz americana do BuzzFeed ter anunciado a busca por um comprador em abril deste ano…28/10/2020

- Notre Dame Intermédica compra grupo mineiro Serpram por R$170 milhões – A empresa de saúde Notre Dame Intermédica anunciou nesta segunda-feira fez acordo para compra do Grupo Serpram, de Minas Gerais, por 170 milhões reais. O Grupo Serpram tem operações em Alfenas, Varginha, Extrema e Pouso Alegre. Em 2019, teve receita líquida de 108,4 milhões de reais. Com a transação, a Notre Dame terá 97% da Serpram e do Hospital Imesa, e 85% do Hospital Varginha. Segundo o a Notre Dame, a Serpram tem uma carteira de 47 mil beneficiários de saúde (96% corporativo/adesão), 10 mil de dental e dois hospitais comum total de 74 leitos (21 de UTI), um em Alfenas, outro em Varginha. 26/10/2020

- Plataforma que resolve casos de má conduta em empresas anuncia primeiro aporte – A SafeSpace, plataforma de soluções para prevenir, comunicar e resolver casos de má conduta no ambiente de trabalho, fechou sua primeira rodada de investimento liderada pelo fundo Maya Capital. Outros 11 investidores-anjo também participaram desta ação, dentre eles, Ariel Lambrecht, fundador da 99; Luciana Caletti, fundadora do antigo LoveMondays; Mariana Ramos Dias, CEO da Gupy; Ann Williams, COO da Creditas e Felipe Affoso, diretor da Softbank. O valor do aporte não foi revelado. “A nossa missão é ajudar empresas a transformarem o local de trabalho em um lugar mais seguro e inclusivo. Nós sabemos que situações de assédio, preconceito e outras formas de má conduta ainda fazem parte da rotina de muita gente, e que a maioria das pessoas ainda se sentem desconfortáveis e inseguras para se manifestar a respeito. Ao mesmo tempo, entendemos que muitas empresas se preocupam com o bem-estar das suas equipes e querem construir um ambiente de trabalho inclusivo. A SafeSpace nasceu para conectar essas duas pontas”, explica Rafaela Frankenthal, cofundadora da empresa. Ela contou que a ideia para a criação da startup começou logo após sua defesa de mestrado, cuja tese foi sobre assédio sexual. 26/10/2020

- Startup brasileira participa de programa de aceleração nos EUA e recebe aporte de R$ 1,8 milhão – A startup brasileira AZpop, plataforma que permite ao usuário contratar ou oferecer serviços via WhatsApp, foi uma das selecionadas para participar do programa de aceleração Product Club, nos Estados Unidos. A participação no projeto rendeu à empresa um aporte de R$ 1,8 milhão que ajudará no desenvolvimento do produto e novas funcionalidades. A ideia para a criação da plataforma surgiu em 2019 em uma conversa entre os dois fundadores, Daniel Scocco e Fernando Buglia, quando pensavam numa plataforma que conectasse pessoas à procura de imóveis e imobiliárias. Daniel relembra que durante a conversa eles perceberam que as pessoas não querem mais uma plataforma, mas sim o WhatsApp daqueles estabelecimentos. “E claro que não havia motivo algum para que o novo empreendimento visasse apenas o ramo imobiliário, visto que qualquer setor é dominado pelo WhatsApp”, destaca Daniel. Totalmente gratuito, tanto para profissionais quanto para usuários, o AZpop já atua em todos os estados brasileiros e tem mais de 200 mil comércios e profissionais cadastrados na plataforma. O AZpop ainda possui uma versão premium que dá mais destaque para aquele profissional dentro da plataforma. 26/10/2020

- Um Sirotsky quer ligar as pontas do marketing (e recebeu R$ 5 milhões para fazer isso) – A startup BPool, fundada por Beto Sirotsky e Daniel Prianti, que une grandes anunciantes com profissionais e empresas do setor criativo, recebe R$ 5 milhões da Chromo Invest. Recurso será usado para se expandir pela América Latina e entrar no segmento de pequenas e médias empresas. O sobrenome Sirotsky tem ligação estreita com a indústria de comunicação. Afinal, a família é dona do grupo gaúcho RBS, conglomerado que tem tevês, jornais e rádios em diversas plataformas. Ele está agora por trás de um novo projeto que tenta inovar na tradicional indústria da comunicação. Ao lado de Daniel Prianti, Sirotsky fundou, em 2019, a Boutique Pool, ou simplesmente BPool, um marketplace que liga grandes anunciantes a profissionais e empresas do setor criativo. Agora, a BPool acaba de receber um aporte seed money de R$ 5 milhões liderado pela Chromo Invest, a mesma gestora que já apostou nas fintech Warren, Geru e BizCapital e na academia Smart Fit, entre outros investimentos. “A BPool resolve a dor da área de marketing e das empresas ligadas ao setor de marketing”, diz Beto Sirotsky, com exclusividade ao NeoFeed. O aporte está sendo seguido pelos investidores anteriores. Entre eles, estão a Maromar, family office de Nara e Nelson Sirotsky, Roberto Martini (fundador da FLAGCX, grupo independente de comunicação) e alguns investidores-anjo, como Orlando Lopes (ex-Unilever), Orlando Marques (ex-presidente da Publicis), Nadia Quaglia (que atuou na Unilever e Carrefour na área de supply chain) e Inez Murad (especialista em branding que atuou em diversas empresas, como Unilever, Johnson & Johnson, entre outras). 27/10/2020

- Ânima diz que proposta pelos ativos da Laureate é escolhida como superior – A Ânima Educação informou nesta terça-feira, 27, ter sido notificada pelo Grupo Laureate que sua proposta de compra pelo grupo foi escolhida como superior, de forma definitiva. A Ânima disputava com a Ser a compra do grupo educacional. A proposta da Ânima foi de R$ 4,423 bilhões, o que representa um múltiplo de 10,7 vezes a relação entre o valor da empresa e a sua geração de caixa (EV/Ebitda) ajustado 2020. O total de R$ 4,423 bilhões é composto pelo “equity value” da Laureate, de R$ 3,8 bilhões, e pela assunção de dívida líquida de R$ 623 milhões. A proposta da Ânima inclui R$ 203 milhões a título de “earn-out” por vagas de medicina pendentes de aprovação.A Ânima informa ainda que faz parte da proposta a venda de 100% da Faculdades Metropolitanas Unidas (FMU) ao fundo Farallon. “De fato, Ânima Educação e Farallon já celebraram acordo, que acompanhou a proposta para Laureate, em que a Farallon assumirá a obrigação de comprar todas as participações futuras na FMU, simultaneamente à assinatura de contrato de compra dos ativos da Laureate pela Ânima Educação”, diz o texto. 27/10/020

- Gafisa compra shoppings no Rio e entra em properties – A Gafisa está finalizando a compra de dois shoppings no Rio — o Fashion Mall e o Guadalupe Shopping — na primeira aquisição da empresa para criar seu braço de properties, um caminho já trilhado por incorporadoras como Cyrela e JHSF, fontes a par das negociações disseram ao Brazil Journal. Até os anos 90 o shopping the referência em alta renda no Rio, o Fashion Mall perdeu tráfego para o Shopping Leblon e o Village Mall, na Barra. Agora, a Gafisa pretende transformar o Fashion Mall, construindo uma torre corporativa para abrigar um grande centro de clínicas médicas, incluindo um hospital dia. No Guadalupe Shopping, que fica na zona norte da cidade, a ideia é transformar a propriedade num shopping de entretenimento para a classe B. Ambos os shoppings pertencem a fundos administrados pela HSI. Ambos as aquisições são o embrião da Gafisa Properties, que assim como a Cyrela Commercial Properties ou a BR Properties também pode desenvolver ou comprar prédios comerciais para renda. O valor das aquisições não está claro, mas a Gafisa tem quase R$ 1 bilhão em caixa depois que seus acionistas fizeram quatro aumentos de capital na companhia desde 2019. A companhia vale R$ 1,3 bi na Bolsa. O maior acionista da Gafisa é o empresário Nelson Tanure, com cerca de 30% do capital, mas alguns acionistas antigos voltaram à base acionária recentemente. 26/10/2020

- Grupo Bomix anuncia aquisição da Gráfica Rami – O Grupo Bomix adquiriu 100% dos negócios da Gráfica Rami, empresa sediada em Jundiaí (SP), fundada há 41 anos e uma das suas principais fornecedoras de rótulos In Mold Label.“Como indústrias de atividades complementares, a aquisição beneficia toda a cadeia produtiva e, consequentemente, nossos colaboradores, clientes, fornecedores e parceiros. Líder em seu segmento, a Gráfica Rami se torna a quarta unidade de negócios do Grupo Bomix – atualmente formado pela Bomix, líder nacional na produção e comercialização de baldes plásticos industriais, com o maior parque industrial da América Latina em seu segmento, localizado em Simões Filho (BA); Bomix Sopro, fábrica de bombonas plásticas industriais, situada em Jundiaí (SP); e Bomixlog, em Simões Filho, central de transporte e distribuição para todo o país”, declara Miguel Rosário, presidente do Grupo Bomix. 23/10/2020

- BTG compra Necton e agrega R$ 16 bilhões a sua custódia – O BTG Pactual fechou a compra da Necton Investimentos, adicionando mais de R$ 16 bilhões à sua base de ativos sob custódia (AuC), fontes a par do assunto disseram ao Brazil Journal. Para efeito de comparação, a Easynvest e a Guide têm cerca de R$ 20 bilhões cada. O BTG está pagando R$ 350 milhões pela Necton, pouco mais de 2% sobre os ativos sob custódia. A Necton atua no varejo de alta renda e tem um tíquete médio de R$ 150 mil. A corretora — resultado da fusão das antigas corretoras Concórdia e Spinelli — se reposicionou nos últimos 24 meses como um agente consolidador entre as casas independentes e pequenos agentes autônomos.A aquisição é parte da estratégia anunciada pelo BTG no follow-on que levantou R$ 2,6 bilhões do final de junho. 25/10/2020

- Dona da Animale e da Farm compra marca de moda feminina NV – Valor estimado da operação é de R$ 210 milhões. O varejista de vestuário Grupo Soma, dona da Animale e da Farm, anunciou nesta segunda-feira a assinatura de um memorando de entendimento para a aquisição da marca de moda feminina NV. De acordo com a empresa, o valor da operação ainda está em processo de apuração. O memorando prevê um múltiplo de sete vezes o lucro antes de juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) da NV para o período de 12 meses encerrados em 30 de junho, descontada a dívida líquida da companhia. O Ebitda da NV neste período foi de R$ 30 milhões e não houve endividamento líquido. Assim, o valor estimado da operação é de R$ 210 milhões. Os sócios da NV, Natália Di Rocco Vozza Junqueira, Antônio Carlos Brandt de Carvalho Junqueira e Beatriz Junqueira Dacca, receberão uma parte em dinheiro e outra em participação no Grupo Soma, que irá incorporar a NV. 26/10/2020

- NotreDame compra Hospital Santa Brígida, em Curitiba, por R$ 48,5 milhões – Operadora mantém estratégia de crescimento no sul do país, investindo na expansão da rede própria. O Grupo Notre Dame Intermédica anunciou nesta segunda-feira a compra do Hospital e Maternidade Santa Brígida, em Curitiba (PR), por R$ 48,5 milhões pagos à vista, incluindo um imóvel, o equivalente a R$ 700 mil por leito. Com a compra, o grupo passou a deter 97% das ações do complexo, que opera um hospital materno-infantil com 72 leitos, sendo 15 de UTI, 4 salas obstétricas e 5 consultórios de pronto-socorro, além de uma ala diagnóstica com ultrassonografia, endoscopia, radiografia e laboratório de análises clínicas.Autor: 256/10/2020

- Aqua Capital fecha acordo para venda da Fertiláqua – A Aqua Capital, maior fundo de private equity focado em agronegócio e alimentos da América Latina, informou nesta segunda-feira que vendeu a Fertiláqua, uma das principais empresas de nutrição de plantas do Brasil, de acordo com comunicado enviado à Reuters. A compradora é a ICL, empresa de suplementos minerais e químicos de Israel, que pagou 120 milhões de dólares pelo ativo, com adição de um potencial bônus de performance de 10%, segundo o comunicado. 26/10/2020

- Corretora Avenue recebe aporte de R$ 35 milhões para estruturar operação no Brasil – A corretora americana Avenue Securities, fundada por Roberto Lee, anunciou esta semana a segunda rodada de captação entre os atuais sócios da empresa. Com o investimento, de cerca de R$ 35 milhões, a empresa vai aumentar o leque de serviços americanos e estruturar a operação da corretora no Brasil, onde estão concentrados seus 175 mil clientes que hoje investem US$ 450 milhões em ativos no exterior. O novo aporte elevou o valuation do grupo para cerca de R$ 500 milhões. A Avenue foi fundada em 2018 como uma corretora para brasileiros acessarem o mercado de investimentos dos Estados Unidos. Nos últimos meses, para tornar mais robusta a infraestrutura da empresa no Brasil, os sócios também adquiriram as licenças de funcionamento da Coin DTVM e da Bexs corretora de câmbio.26/10/2020

- Petlove compra DogHero e cresce em serviços – A Petlove está comprando a DogHero, fortalecendo seu ecossistema de serviços e produtos num mercado em que os investidores agem como os donos de cachorro: pagam múltiplos sem medir esforços. A transação é uma troca de ações e inclui um componente cash para dar saída à Rover, a empresa que opera um marketplace de serviços pet nos EUA e investiu na DogHero ano passado. Depois da transação, os donos da DogHero ficarão com 7% da empresa combinada. Segundo a Petlove, seu custo de aquisição de clientes deve cair de 30% a 50%, e o lifetime value dos clientes aumentar cerca de 26%. As sinergias estão estimadas em mais de R$ 100 milhões. Um grupo de investidores liderado pela Tarpon é dono de 35% da Petlove; o Softbank, que investiu R$ 250 milhões em abril, tem 33%; o fundador Marcio Waldman e os administradores têm outros 15%, e o fundo L Catterton, que investiu R$ 125 milhões em maio, tem 15%. A Monashees tem o saldo.A Petlove deve faturar R$ 545 milhões este ano, frente a R$ 305 mi do ano passado, com as vendas impulsionadas em parte pela aceleração digital da pandemia. No início do ano, a expectativa era faturar R$ 440 milhões. 26/10/2020

- Plataforma que faz gestão de hospedagem em nuvem recebe aporte de R$ 4 milhões – A Configr, especializada em oferecer gerenciamento de infraestruturas em nuvem por meio de um software que configura automaticamente a operação, recebeu um aporte de R$ 4 milhões. A rodada de investimentos foi realizada pela Invest Tech e acompanhada pela KPTL, GVAngels e Garan Ventures. Criada em 2013, em Brasília, por Arthur Furlan e Felipe Tomaz, a Configr tem revolucionado o segmento de cloud hosting. Pequenas e médias empresas são seus principais clientes, que podem gerir sua operação na nuvem sem a necessidade de contratação de profissionais de TI especializados em infraestrutura. A empresa desenvolveu um sistema de automação da configuração e gerenciamento de ambientes em nuvem. Seus robôs executam automaticamente todas as demandas técnicas necessárias para contratar, instalar, configurar, gerenciar e monitorar mais de 60 tipos diferentes das principais aplicações.

- Proposta de R$ 174 milhões da Aurora para adquirir massa falida da Chapecó Alimentos é aceita – A Aurora Alimentos divulgou nesta segunda-feira, dia 26 de outubro, que a proposta de R$ 174 milhões formulada para aquisição da unidade industrial de abate e processamento de aves pertencente à massa falida da Chapecó Companhia Industrial de Alimentos, localizada em Xaxim, foi aceita pelo juízo da 3ª Vara Cível da Comarca de Chapecó. decisão de compra levou em conta que a agroindústria tem grande importância na geração de empregos e no fomento à economia regional.A unidade emprega diretamente 2.379 trabalhadores, está habilitada para exportar para vários mercados e tem capacidade para abate de 47,7 milhões de aves por ano. 26/10/2020

- Companhia Nacional de Cimento compra ativos de grupo CRH no Brasil – A brasileira Companhia Nacional de Cimento (CNC) anunciou nesta segunda-feira a compra dos ativos do grupo CRH no Brasil, por 218 milhões de dólares, segundo comunicado à imprensa. A CNC é dona da marca Cimento Nacional e a CRH das bandeiras Cimento Campeão e Cimento Alvorada. Os ativos a serem adquiridos são formados por três fábricas de cimento de ciclo completo e dois centros de moagem, todos operando no Sudeste do país, onde a CRH tem atuação. A CRH Brasil vendeu cerca de 2,5 milhões de toneladas de cimento em 2019, segundo o comunicado.A conclusão do negócio está sujeita à aprovação pelo Conselho Administrativo de Defesa Econômica (Cade). 26/10/2020

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 19 a 25/out/2020>>

- Fusões e aquisições: 117 transações realizadas em setembro/20

- TI – RADAR de Fusões e Aquisições, em setembro/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES