Fusões e Aquisições – destaques da semana 16 a 22/nov/2020

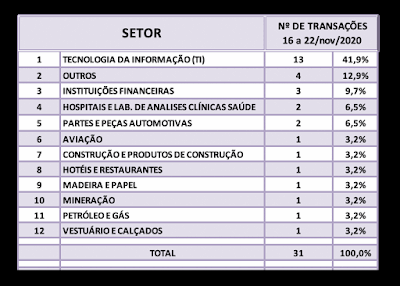

Divulgadas 31 operações de Fusões e Aquisições com destaques da semana pela imprensa de 16 a 22/nov/2020.

Envolvem direta ou indiretamente empresas brasileiras de 12 setores e um investimento da ordem de R$ 12,7 bilhões.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Stone compra Linx por R$ 6,8 bilhões Acionistas da Linx aprovaram oferta, encerrando disputa dura com a Totvs. Os acionistas da Linx aceitaram a oferta de compra da Stone, encerrando uma disputa pelo controle da companhia que já durava desde agosto. No último minuto, a Stone aumentou um pouco mais a sua oferta, que chegou a R$ 6,8 bilhões, um pouco mais de 10% em relação à primeira proposta. Do valor, 90% é em dinheiro vivo.18/11/2020

“Market Movers” – Exterior

- Deutsche Börse compra consultoria de aconselhamento de voto ISS – Empresa de aconselhamento de voto para acionistas é avaliada em US$ 2,275 bilhões. A Deutsche Börse concordou em comprar uma participação de aproximadamente 80% na Institutional Shareholder . 18/11/2020

- Nasdaq comprará empresa de detecção de fraudes financeiras por US$2,75 bi – A operadora da bolsa Nasdaq disse que comprará a empresa de software de prevenção de crimes financeiros Verafin por 2,75 bilhões de dólares, expandindo significativamente seu alcance no mercado de tecnologia.A Verafin, fundada em 2003, fornece a mais de 2.000 instituições financeiras na América do Norte uma plataforma baseada em nuvem para ajuda a detectar, investigar e reportar lavagem de dinheiro e fraude financeira.19/11/2020

- BBVA venderá operações nos EUA por US$ 11,6 bilhões – O BBVA decidiu sair do mercado dos EUA depois que um fraco desempenho pesou sobre suas ações, disseram as fontes . O BBVA deve vender suas operações nos Estados Unidos para a PNC Financial Services Group por 11,6 bilhões de dólares em uma das maiores transações bancárias globais deste ano. 16/11/2020

- Santander compra parte dos ativos da Wirecard, falida desde junho – O banco espanhol vai pagar cerca de 100 milhões de euros. O Banco Santander anunciou na segunda-feira que chegou a um acordo com o gerente de várias entidades Wirecard, Dr. Michael Jaffé, e Wirecard Bank AG para adquirir vários ativos de tecnologia especializada do negócio de serviços de pagamento de comerciante da Wirecard. . 16/11/2020

- Walmart vende controle de rede de supermercados japonesa por US$ 1,6 bi – Após a venda, o Walmart ficará com 15% de participação na Seiyu. O Walmart informou nesta segunda-feira que vai vender uma participação majoritária na cadeia de supermercados japonesa Seiyu à empresa de investimentos KKR por US$ 1,6 bilhão. A empresa americana deteve o controle da varejista japonesa por 18 anos.. 16/11/2020

RELAÇÃO DAS TRANSAÇÕES

- MGC compra Credigy e se torna terceira em recuperação de ativos – A MGC Holding, especializada em recuperação de crédito, vai se tornar a terceira maior do setor com a aquisição da Credigy Brasil, filial da subsidiária de crédito “distressed” do National Bank of Canada. Segundo o sócio do grupo brasileiro, Eduardo Martins, com a aquisição a holding passa a deter R$ 40 bilhões em direitos creditórios e 19 milhões de contratos. A carteira faz ainda a casa ser a maior gestora independente, ou seja, não vinculada a bancos, de ativos estressados de consumo do país. 22/11/2020

- Suzano vende terras e florestas em SP para Bracell por R$1 bi – A Suzano anunciou nesta sexta-feira acordos com a fabricante de celulose especial Bracell para venda de terras, florestas e madeira, em uma transação que totaliza cerca de 1 bilhão de reais voltada a reduzir o endividamento da companhia.As terras estão localizadas no Estado de São Paulo, onde a Bracell tem fábrica e está investindo em um projeto de expansão que tem conclusão prevista para 2021.Os imóveis envolvem 21.066 hectares na região central do Estado de São Paulo dos quais “parte” será vendida e o restante referem-se a contratos de arrendamento da Suzano.O acordo inclui florestas já estabelecidas e as em crescimento e compromisso de aquisição “de volume de madeira adicional”, informou a Suzano em comunicado ao mercado sem dar detalhes. 20/11/2020

- Olist recebe aporte de R$ 310 milhões – Rodada série D foi liderada pelo Softbank e deve financiar uma estratégia agressiva de aquisições. A Olist, curitibana que ajuda pequenos lojistas a venderem na internet, acaba receber um aporte de R$ 310 milhões em rodada série D liderada pelo Softbank, que já havia investido R$ 190 milhões na empresa no final do ano passado. Outros investidores incluem a Valor Capital, a Península Investimentos, a VELT Partners, a FJ Labs, e Kevin Efrusy, um dos primeiros investidores do Facebook. O valuation da rodada não foi revelado, mas, segundo a empresa, a diluição dos atuais acionistas foi pequena.A Olist foi fundada em 2015 por Tiago Dalvi, que começou como uma loja física dentro de um shopping de Curitiba em 2006. Em pouco tempo, transformou o negócio numa distribuidora e, depois, num marketplace. 19/11/2020

- Ânima Educação adquire startup de educação médica Medroom – A Ânima Educação fechou a aquisição do controle da startup Medroom que desenvolve soluções em realidade virtual e aumentada para educação média. A companhia não informou o valor da transação.Segundo a Ânima, a Medroom tem 5 anos de atividade e vai ser um dos componentes da proposta da Inspirali como plataforma de educação médica. A transação também faz parte de uma aproximação da empresa com as startups por meio do seu hub de inovação Learning Village, que vai oferecer programas de desenvolvimento, que inclui conexão com grandes empresas, mentoria e espaço de trabalho, além de outros benefícios.19/11/020

- Cielo compra fatia que faltava na Multidisplay por R$ 29,8 milhões – O valor da transação foi pago hoje pela Cielo aos acionistas minoritários na proporção de cada um no capital social da Multidisplay. A Cielo (CIEL3) informou nesta quinta-feira (19), em comunicado divulgado ao mercado, que comprou a participação de 8,56% que faltava na Multidisplay para deter a totalidade do capital social da controlada. Os acionistas minoritários da empresa exerceram a opção de venda de sua participação para a Cielo.A operação foi aprovada pelo Banco Central (BC). O valor da transação foi de R$ 29,8 milhões, pago hoje aos acionistas minoritários na proporção de cada um no capital social da Multidisplay.19/11/020

- Fusão da Athena e BGA Investimentos forma maior escritório do setor em Pernambuco – A fusão da Athena Investimentos com a BGA Investimentos, dois importantes escritórios de agentes autônomos da XP entre o Norte/Nordeste, uniu seus mais de 2.500 clientes e mantém sob custódia R$1,2 bilhões. Nomeada de Athena BGA, o novo escritório é o primeiro a emitir um CRI pela XP no Nordeste, sendo o maior escritório de Pernambuco e conta com seis assessores private, oito backoffices para atendimento de mesa de renda variável, seguros, previdência, planejamento sucessório e corporate. “Aproveitamos o momento da pandemia para fazer a fusão e organizar a casa. Já está oficializado, inclusive nos órgãos reguladores”, afirma um dos sócios do escritório, Thiago Andrade. De acordo com ele, havia a necessidade do fortalecimento do mercado em Pernambuco. “Com a fusão, formamos um player de caráter nacional no estado, juntando força e experiência”. 22/10/2020

- Arezzo compra 75% do capital da Troc, brechó on-line de luxo – Empresa anunciou ainda a criação do ZZ Ventures, braço de corporate venture capital do grupo, que será responsável pela busca de novas startups em diversos segmentos. A Arezzo & Co, dona das marcas Arezzo, Anacapri, Alexandre Birman, Schutz, Fiever, Alme e Vans no Brasil, fechou acordo para adquirir 75% do capital acionário da Troc.com.br, brechó on-line de artigos de luxo. O valor da transação é mantido em sigilo pela companhia… 20/11/2020

- Site de venda de passagens DeÔnibus recebe aporte da GVAngels– Site de venda de passagens DeÔnibus recebe aporte da GVAngels para atravessar pandemia. A DeÔnibus, um dos principais sites de venda de passagens rodoviárias do país, recebeu investimento de R$ 4 milhões em rodada liderada pela GVAngels. O grupo de investidores-anjo formado por ex-alunos sa FGV entrou com um cheque..A plataforma usará o aporte para atravessar a crise provocada pela pandemia, que cortou à metade o volume de passagens vendidas por empresas de ônibus no Brasil… 19/11/2020

- Plataforma de pagamento compartilhado recebe primeiro aporte e planeja expandir serviços – A Gloopay, plataforma de pagamento compartilhado, anunciou hoje um investimento seed que ajudará a startup a expandir sua atuação com parceiros varejistas, empreendedores individuais e pequenos comerciantes. O valor da transação e os investidores não foram divulgados. A fintech oferece uma solução que permite a um grupo de pessoas próximas, que compartilham de um mesmo sonho de consumo, realizar um pagamento conjunto de um mesmo produto de forma periódica. A quantidade de parcelas é igual à quantidade de pessoas no grupo. Desta forma, a startup gerencia a equipe de forma que todos recebam seus boletos e que todo mês um integrante seja contemplado com o valor das parcelas de todos os participantes. 18/11/2020

- Rede D’Or São Luiz compra Hospital América, em Mauá, SP – Hospital tem 112 leitos com capacidade de realização de cirurgias de diversas especialidades; valor da operação não foi relevado. A Rede D’Or São Luiz anunciou nesta quarta-feira (18) a compra do Hospital América, em Mauá – município da Região Metropolitana de São Paulo. A empresa não revelou valores da operação.O hospital tem 112 leitos com capacidade de realização de cirurgias de diversas especialidades. O América também tem estrutura para consultas e pronto atendimento.A operação é anunciada em meio ao processo de abertura de capital da Rede d’Or São Luiz. A empresa pode movimentar R$ 12,6 bilhões, no que seria o maior IPO deste ano e o segundo maior da história. 18/11/2020

- Grupo Squadra adquire Just Digital – O Grupo Squadra anuncia a aquisição da Just Digital, grupo especializado em design e experiência de produtos e serviços digitais. Com o acordo, a empresa reforça seu portfólio com as ofertas da Just, unidade de desenvolvimento de soluções para martech, e da Grená, estúdio de design para desenvolvimento de soluções digitais. A aquisição tem como objetivo consolidar a atuação do Grupo Squadra como fornecedor único, que consegue atender com profundidade cada etapa da jornada de transformação e evolução digital dos clientes, auxiliando-os de ponta a ponta. “Estamos muito felizes em anunciar a chegada da Just Digital e Grená ao nosso Grupo. Este acordo reforça o intenso processo de transformação digital que estamos colocando em prática para oferecermos respostas ainda mais ágeis e eficientes aos nossos clientes”, afirma André Cioffi, CEO do Grupo Squadra (foto). “A aquisição das operações da Just e da Grená tem como objetivo complementar e ampliar nossa oferta, posicionando nosso ecossistema como um completo trust advisor, capaz de acelerar a geração de valor para nossos clientes por meio do uso inovador da tecnologia”.a para os resultados de negócios, e a Arkhi, empresa especializada em treinamentos e implementação da cultura de agilidade de negócios… Leia mais em tiinside 19/11/202

- Neon compra ConsigaMais+ e passa a oferecer crédito consignado – Valor da operação não foi revelado, mas prevê troca de ações e manutenção da independência da plataforma. De olho no fortalecimento de seu portfólio de serviços, a Neon Pagamentos anunciou nesta quinta-feira (19) a aquisição da plataforma ConsigaMais+, entrando para o mercado de crédito consignado.O valor da transação não foi revelado. Ela envolveu troca de ações, com os sócios da ConsigaMais+ passando a ser executivos e sócios da Neon. A empresa permanecerá operando com uma unidade independente. A aquisição, segundo a Neon, permitirá oferecer aos seus clientes crédito com taxas mais baixas e ampliar seu leque de produtos e serviços.“Por meio dessa aquisição, ganhamos um novo produto, um time excelente e mais know-how sobre o mercado de crédito. Vemos uma sinergia grande entre as empresas e estamos muito animados para o que vem pela frente”, diz, em nota, Rafael Matos, responsável por fusões e aquisições (M&A) e novos negócios da Neon. 19/11/2020

- Roca adquire fábrica de louças da Eternit por R$ 102 milhões – Recursos serão utilizados para pagamento de credores da Eternit na recuperação a judicial. A Roca comprou a fábrica de louças sanitárias da Companhia Sulamericana de Cerâmicas (CSC) da Eternit, em leilão, segundo o Valor apurou, vencendo a reta final da disputa que foi travada com a Duratex, que atua em louças por meio da divisão Deca. A aquisição foi fechada por R$ 102 milhões, o que representou 89% de ágio em relação aos R$ 54 milhões mínimos pedidos pela Eternit pelo ativo…19/11/2020

- PetroRio adquire dois campos da BP e expande capacidade de produção – Empresa fecha aquisição de participações nos campos de Itaipu e Wahoo, que pertenciam à BP, por US$ 100 milhões. Uma das principais produtoras de petróleo privada do País, a PetroRio (PRIO3) anunciou na manhã desta quinta-feira (19) a aquisição de participação em dois campos de petróleo, expandindo as reservas que têm em mãos e sua capacidade de produção.A empresa fechou um acordo com a britânica BP para a aquisição das participações de 35,7% no campo de Wahoo e de 60% no campo de Itaipu por US$ 100 milhões, tornando-se a operadora de ambos.O campo de Wahoo foi bastante destacado pela PetroRio em seu comunicado. Ainda pré-operacional, as projeções indicam que ele tem o potencial de produzir mais de 140 milhões de barris. 9/11/2020

- Stone compra Linx por R$ 6,8 bilhões Acionistas da Linx aprovaram oferta, encerrando disputa dura com a Totvs. Os acionistas da Linx aceitaram a oferta de compra da Stone nesta terça-feira, 17, encerrando uma disputa pelo controle da companhia que já durava desde agosto. No último minuto, a Stone aumentou um pouco mais a sua oferta, que chegou a R$ 6,8 bilhões, um pouco mais de 10% em relação à primeira proposta. Do valor, 90% é em dinheiro vivo.Foi o bastante para convencer os acionistas a ficarem com oferta da Stone, que vinha numa disputa acirrada com a Totvs, cuja oferta era de R$ 6,6 bilhões, com boa parte do pagamento em ações de uma nova empresa a ser criada. Segundo disse à Reuters o presidente da Stone, Thiago Piau, 63% dos acionistas da Linx votaram a favor da proposta. A cifra torna decisiva a participação dos três sócios fundadores da Linx, donos de 14% do capital total. 18/11/2020

- Polirim do Brasil compra a multinacional italiana Global System International (GSI) – Empresa compra concorrente, investe R$ 25 milhões e vai gerar 50 empregos. Aquisição de multinacional italiana é parte de processo que duplicará unidade em Caxias do Sul. Especialista na fabricação de peças automotivas plásticas, a Polirim do Brasil, de Caxias do Sul, comprou sua principal concorrente no mercado nacional, a multinacional italiana Global System International (GSI), que também produz peças para a indústria automobilística, com outra tecnologia. A própria Polirim tem sócios italianos e brasileiros… 16/11/2020

- VitalAire anuncia a aquisição da Respirare – Marca internacional da Air Liquide Healthcare para soluções em saúde domiciliar adquire empresa sediada no Mato Grosso do Sul, especializada na oferta de equipamentos para tratamento de distúrbios do sono, bem como oxigenoterapia. O VitalAire, marca internacional da Air Liquide Healthcare para soluções focadas no bem-estar de pacientes com doenças crônicas, anuncia a aquisição da Respirare Equipamentos Respiratórios, empresa de Mato Grosso do Sul com mais de 13 anos no mercado e especializada na oferta de aparelhos e suporte profissional para o tratamento de distúrbios do sono e oxigenoterapia. A parceria deve agregar todo o conhecimento e experiência internacional do VitalAire no cuidado com o paciente durante todo o seu tratamento, além de ampliar a disponibilidade de produtos e serviços, como por exemplo: ventilação mecânica; bombas para nutrição enteral; e outros equipamentos para tratar apneia do sono. 16/11/2020

- A empresa Flapper de voos executivos capta R$2,5 milhões via equity crowdfunding – A Flapper, startup que oferece voos executivos sob demanda, anunciou a captação de R$ 2,5 milhões via equity crowdfunding. A oferta é um complemento a uma rodada Series A, que vai ser anunciada até o final do ano, e contribuirá com a expansão internacional da empresa pela América Latina, além de investimentos com marketing e novas contratações na parte de tecnologia.Paul Malicki, CEO da Flapper, contou que a empresa foi fundada em 2016 com a missão de democratizar a aviação executiva. “Nós queremos facilitar o acesso a aviação executiva e conectar os aeroportos inacessíveis à aviação comercial”, ressaltou. Operando atualmente com voos compartilhados entre São Paulo e Angra dos Reis, a Flapper também teve um papel importante no início da pandemia onde participou de missões internacionais para ajudar os brasileiros que estavam presos em outros países a retornarem ao Brasil. 17/11/2020

- Inter compra Granito, uma adquirente pra chamar de sua – O Banco Inter está comprando uma participação de 45% na Granito, uma adquirente hoje controlada pelo Banco BMG, adicionando uma peça que faltava a seu ecossistema. Na falta de uma adquirente própria, o Inter até agora apenas intermediava a venda da Bin, a maquininha da First Data, mas não opinava em sua precificação, termos de serviços ou na experiência do cliente. O Inter entrará na Granito por meio de um aumento de capital de até R$ 90 milhões. A capitalização diluirá o BMG de 75% para 45%, e os fundadores da empresa (que vai mudar de nome) de 25% para 10%. A solução tecnológica da Granito tem particularidades que a tornam ideal para o uso no ecommerce do Inter, num momento em que o banco aposta seu futuro em sua estratégia de marketplace. Na última teleconferência de resultados, o CEO João Vitor Menin disse que vai começar a preparar o super app do Inter para atender não-correntistas e usuários fora do Brasil. 17/11/2020

- BNDES faz nova venda em bloco de ações de Vale e embolsa R$ 2,54 bi – O Banco Nacional de Desenvolvimento Econômico e Social (BNDES) fez ontem mais um movimento de venda de ações da carteira de renda variável da instituição. O banco se desfez de 40 milhões de ações de Vale, cotadas a R$ 63,62, em operação em bloco na bolsa feita via corretora do Bradesco que totalizou R$ 2,54 bilhões. O valor por ação ficou próximo da cotação do fechamento da empresa ontem, de R$ 64,92, com alta de 2,64% sobre o último pregão, na sexta-feira.

- Família Klein faz investimento na Pet Anjo – Plataforma on-line de serviços para animais de estimação concorre com a DogHero. A família Klein fechou acordo que deve torná-la sócia da Pet Anjo, operação on-line de serviços e produtos para animais de estimação, cujo maior

acionista é o investidor Wagner Aguado, ex-diretor estatutário da Bradesco Cartões… 17/11/202 - Burger King Brasil levanta R$ 510 milhões– O Burger King Brasil acaba de levantar R$ 510 milhões vendendo novas ações a R$ 10,80, em mais um passo da rede de fast food para se recuperar do trauma econômico da covid.A oferta primária foi de 35 milhões de ações, e a companhia conseguiu colocar o lote adicional de 12,25 milhões de papéis. O preço é um desconto de 2% em relação aos R$ 11,04 do fechamento de hoje, quando a ação caiu 3,1% com o mercado antecipando uma demanda tépida. Mas foi acima dos R$ 10,68 em que o papel fechou em 6 de novembro, antes da companhia anunciar a oferta.O Burger King vale R$ 2,5 bilhões na B3.17/11/202

- Startup BBX recebe aporte de R$1 milhão – A BBX, startup fundada em plena pandemia com o propósito de desenvolver negócios e acelerar o crescimento de empresas do segmento de PMEs, acaba de receber um investimento-anjo no valor de R$ 1 milhão para ampliar as operações que começaram em junho de 2020. O nome dos investidores não foram divulgados por questões contratuais.A proposta da BBX baseia-se em um marketplace colaborativo que conecta experientes profissionais com sua metodologia BBXTOP, desenhada para transformar PMEs já estabelecidas que querem desenvolver novos negócios, retomar o crescimento e se conectar com a transformação digital. A startup é formada por profissionais com mais de 25 anos de mercado, vindos de empresas como Google, SAP, Whirlpool e PwC, que conectam experiência, rede de relacionamento e inovação por meio de mentoria às suas empresas-cliente. 18/11/2020

- BTG Pactual compra participação na gestora Signal Capital – O BTG Pactual fecha acordo de compra com gestora de private equity. O BTG Pactual fechou acordo de compra de participação na gestora de private equity Signal Capital, segundo informação publicada pelo Valor Econômico nesta quarta-feira (18). Os detalhes da transação não foram revelados. Segundo o jornal, a Signal Capital é especializada na gestão de fundos de fundos de participação em empresas e já teria aportado mais de R$ 380 milhões em dois fundos. A casa nasceu em agosto a partir da aquisição das operações da Hamilton Lane no Brasil.Mesmo com o acordo de compra, o BTG não vai ter exclusividade na distribuição… 18/11/2020

- Startup que conecta pequenas mineradoras a possíveis compradores de minério anuncia aporte de R$3 milhões – A Minery, startup que conecta pequenas mineradoras a possíveis compradores de minério no Brasil e no mundo, anunciou um aporte de R$ 3 milhões em rodada Seed, liderada pela venture builder Happy Capital. O investimento vai ajudar a empresa no desenvolvimento da plataforma, que será lançada em 15 de janeiro, e na contratação de profissionais.Criada em 2018 pelos cofundadores Eduardo Gama, atual CEO, e Raphael Jacob, atual CMO, a startup tem como propósito suprir as principais deficiências do sistema de negociação e modernizar sustentavelmente um setor tido como prejudicial ao meio ambiente. A Minery possui ainda o Selo Verde e faz parte do Pacto Global da ONU, seguindo os princípios dos Objetivos de Desenvolvimento Sustentável (ODS). 18/11/2020

- Startup brasileira de biotecnologia recebe aporte de R$1,5 milhão – A TissueLabs, startup brasileira de biotecnologia fundada por pesquisadores da Universidade de São Paulo e incubada no Centro de Inovação, Empreendedorismo e Tecnologia (CIETEC), acaba de receber seu primeiro aporte privado, no valor de R$1,5 milhão, realizado por investidores brasileiros e liderado pelo economista Eduardo Zylberstajn. O investimento permitirá à startup aprimorar suas tecnologias, desenvolver novos produtos e expandir suas atividades para o exterior.Atualmente, a TissueLabs desenvolve e comercializa insumos, equipamentos e serviços que dão suporte a cientistas ao redor do mundo trabalhando na fabricação de órgãos e tecidos em laboratório. Esses órgãos artificiais, por serem fabricados com as células do próprio paciente, não causam rejeição, possibilitando solucionar os desafios para cura ou progressão de doenças crônicas, tais como, a escassez de doadores e a rejeição de órgãos pós-transplante. 18/11/2020

- Qualicorp adquire gestoras de planos de saúde Plural e Oxcorp por R$ 202,5 milhões – A Qualicorp Consultoria e Corretora de Seguros anunciou nesta terça-feira (17) a aquisição, conjuntamente com sua subsidiária Qualicorp Administradora de Benefícios, de 75% do capital social da Plural Gestão em Planos de Saúde e da Oxcorp Gestão Consultoria e Corretora de Seguros (ambas descritas como sociedades) pelo montante de R$ 202,5 milhões à vista, sujeito à ajuste por dívida líquida, e uma parcela contingente e futura, variável de acordo com o resultado das sociedades no próximo ano.Com o fechamento da transação, a Qualicorp será, de forma direta ou indireta, a sócia majoritária e controladora unitária das sociedades e celebrará acordo de quotistas com os atuais sócios das sociedades, prevendo, opções de compra e de venda para aquisição dos 25% da participação societária remanescente em cada uma das sociedades. 17/11/20

- Aqua Capital compra Verde Agrícola – É a segunda aquisição do fundo de investimento em agronegócio para sua plataforma de maquinário, mercado que movimenta R$ 7,5 bilhões por ano, incluindo as concessionárias de grandes montadoras. O Aqua Capital, um dos principais fundos de investimento em agronegócio do Brasil, acaba de comprar a Verde Agrícola, revenda de peças para motores e sistemas de transmissão de máquinas agrícolas com 14 mil clientes no País. É a segunda aquisição do Aqua para sua plataforma de maquinário, mercado que movimenta R$ 7,5 bilhões por ano, incluindo as concessionárias de grandes montadoras do setor. Gustavo Pimenta, sócio responsável pelo negócio, não revela o valor da transação, mas diz que os investimentos na Verde e na Rech Agrícola – primeira aposta do Aqua no setor, no fim de 2018 – somam cerca de R$ 100 milhões. Juntas, as duas empresas devem faturar R$ 200 milhões em 2020. 16/11/2020

- Metalúrgica Rio compra 50% da Wirklich por R$ 10 milhões – A Metalúrgica Riosulense (Rio), de Rio do Sul (SC), especializada no fornecimento de peças de ferro e aço para o setor automotivo, investiu R$ 10 milhões para adquirir 50% do capital da Wirklich, com instalações industriais em Campo Bom (RS). A aquisição é considerada estratégica para inserir a Rio no mercado de componentes de plástico injetado. Segundo comunicado divulgado pela Rio, o negócio amplia o portfólio de produtos e coloca a empresa em posição mais confortável de atender a tendência da indústria de substituir peças metálicas por outras produzidas com plásticos de engenharia e de alta performance. Está nos planos o desenvolvimento conjunto de componentes elaborados com múltiplas matérias-primas, como peças híbridas em metal e plástico. 16/11/2020

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 09 a 15/nov/2020>>

- Fusões e aquisições: 125 transações realizadas em outubro/20

- TI – RADAR de Fusões e Aquisições, em outubro/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES