FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 17 a 23/ago/15

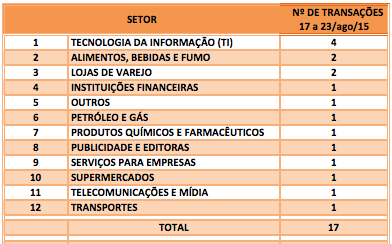

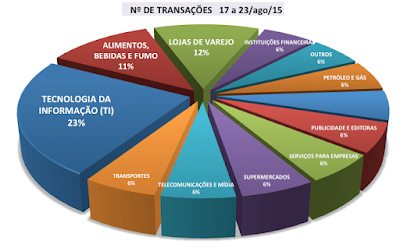

Na semana de 17 a 23/ago/15, foram anunciadas 17 operações de Fusões e Aquisições com destaque pela imprensa. Envolvem direta ou indiretamente empresas brasileiras de 12 setores.

ANÁLISE DA SEMANA

Principais transações.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- JBS Austrália faz oferta por fatia em empresa de robótica da Nova Zelândia. A JBS Austrália, subsidiária indireta da processadora de carnes JBS, fez oferta para adquirir fatia majoritária no capital da empresa de robótica da Nova Zelândia Scott Tecnology, informou a companhia brasileira. A JBS Austrália propôs ao acionistas da Scott a compra por aproximadamente 42 milhões de dólares norte-americanos. 20/08/2015

“Market Movers” – Exterior

- Coca-Cola compra fatia minoritária da fabricante de sucos orgânicos Suja. A Suja Life disse nesta quarta-feira que a Coca-Cola comprou uma fatia minoritária da fabricante de sucos orgânicos e que irá distribuir seus produtos. A Suja, que faz sucos e smoothies orgânicos.19/08/2015

- Seagate vai aumentar aposta na ‘cloud’ com aquisição da Dot Hill. De acordo com o Wall Street Journal, a empresa norte-americana de componentes eletrónicos chegou a acordo para a aquisição da Dot Hill, uma companhia especializada em ofertas de serviços baseados na ‘cloud’. No total, a Seagate deverá pagar cerca de 628 milhões de euros à Dot Hill, um valor 88% acima do preço de fecho das ações na última sessão da bolsa de Nova Iorque. 19/08/2015

- Infor adquire GT Nexus por US$ 675 milhões. A Infor firmou acordo para adquirir a GT Nexus, plataforma de comércio global baseada em nuvem, por US$ 675 milhões. 19/08/2015

- Novartis compra direitos remanescentes de tratamento da GSK por até US$1 bi. Novartis fechou acordo para compra de todos os direitos remanescentes do medicamento Ofatumumab da britânica GlaxoSmithKline por até 1 bilhão de dólares, impulsionando os tratamentos para esclerose múltipla da farmacêutica suíça. 21/08/2015

- Farmacêutica compra empresa de “Viagra feminino” por US$1 bi. Poucos dias depois de ter anunciado que passaria a fabricar o “viagra” feminino, a Sprout Pharmaceuticals, Inc foi adquirida pela Valeant Pharmaceuticals International, Inc. por 1 bilhão de dólares. A Valeant anunciou a operação hoje, 20, dois dias depois que a Sprout havia recebido autorização da agência reguladora americana para fabricar o remédio flibanserin, com nome comercial de Addyi. 20/08/2015

- Aplicativo de táxis GrabTaxi levanta US$350 mi de investidores. O aplicativo de reservas de táxi GrabTaxi Holdings disse que arrecadou mais de 350 milhões de dólares de investidores, incluindo o fundo soberano China Investment Corporation, na maior rodada de captação de recursos da história da companhia do Sudeste Asiático. 19/08/2015

- Chinesa Tencent investe US$ 50 milhões em startup canadense de aplicativo de mensagens. A Tencent Holdings, maior companhia de redes sociais e mídia online da China, anunciou um aporte de US$ 50 milhões na Kik Interactive, startup canadense desenvolvedora de um aplicativo de mensagens para smartphones, o que eleva o valor de mercado da empresa para US$ 1 bilhão. 18/08/2015

- Blackboard compra colombiana Nivel Siete. A Blackboard anunciou a compra da colombiana Nivel Siete, uma das principais provedoras de soluções de educação baseadas no padrão aberto Moodle para a América Latina, por um valor não divulgado. Segundo destacaram as duas empresas em nota, a união de forças servirá para aumentar o leque de serviços e soluções para fortalecer o Moodle na região, incluindo países como Mexico, Brasil, Colombia, Peru, Equador, Venezuela, Honduras e República Dominicana. No mês passado, a gigante multinacional do segmento de softwares para educação acenou para uma possível venda de seu controle acionário, em um negócio avaliado em cerca de USS 3 bilhões. 17/08/2015

- Liberty Interactive compra varejista online Zulily em acordo de US$2,4 bi. A Liberty Interactive anunciou a compra da Zulily, em um acordo avaliado em 2,4 bilhões de dólares que ajudará a companhia a atingir a jovem base de clientes da varejista online e reforçará sua presença em aparelhos móveis.17/08/2015

- Cargill compra produtora de ração de peixe norueguesa por US$ 1,49 bi. A Cargill efetuou a compra da EWOS, uma produtora de ração para peixes norueguesa, por 1,35 bilhão de euros (US$ 1,49 bilhão). A gigante norte-americana está ampliando sua participação na indústria da aquicultura e a EWOS produz mais de 1,2 milhão de toneladas de ração de salmão por ano.17/08/2015

- A fusão entre a Santander Asset Management e a Pioneer Investments. A fusão entre a Santander Asset Management e a Pioneer Investments pode ficar fechada. O acordo poderá ser fechado entre o Banco Santander, e a entidade italiana UniCredit, proprietária da Pioneer. Com este património, a entidade posicionar-se-á como um dos dez maiores grupos europeus de gestão de ativos. . 20/04/2015

HUMORES & RUMORES

M & A – VENDA

- Fundo da Noruega tira US$ 1,4 bilhão do Brasil. O maior fundo soberano do mundo, o Fundo da Noruega, reduziu a exposição ao Brasil em US$ 1,4 bilhão no 1º semestre deste ano. “Muitos mercados emergentes viram condições financeiras mais difíceis e alguns foram atingidos pela queda dos preços das commodities. A economia brasileira teve desempenho particularmente ruim com crescimento negativo e inflação alta”. 20/08/2015

- CSN contrata Credit Suisse, Bradesco e BB para venda de ativos, segundo fontes. A Cia. Siderúrgica Nacional SA contratou três bancos para vendas de ativos, disseram fontes informadas sobre o assunto, em um momento em que se empenha para reduzir a maior carga de dívida registrada entre as siderúrgicas latino-americanas e conter o aumento dos yields dos bonds. A CSN nomeou o Banco Bradesco SA e o Banco do Brasil SA para vender a Sepetiba Tecon SA, que opera um terminal de contêineres no porto de Sepetiba, no estado do Rio de Janeiro, por cerca de R$ 1 bilhão (US$ 290 milhões). O Credit Suisse Group AG foi contratado para vender a participação da CSN, que tem sede em São Paulo, em outra siderúrgica brasileira, a Usinas Siderúrgicas de Minas Gerais SA, conhecida como Usiminas, pela qual buscará cerca de R$ 1,5 bilhão.21/08/2015

- Incorporadoras negociam ativos com fundos . As empresas do setor imobiliário estão tentando vender ativos a investidores estrangeiros para conseguir alívio financeiro em meio à crise econômica. Enquanto as incorporadoras brasileiras sofrem com um cenário de vendas em queda, excesso de oferta e juros elevados, os grupos estrangeiros enxergam oportunidades de comprar ativos baratos, especialmente quando corrigidos em dólar. “A perspectiva de curto prazo ainda é incerta, mas o investidor estrangeiro entende que, do ponto de vista fundamental, (o preço dos imóveis no Brasil) está muito barato”. “Para quem está capitalizado e quer olhar projetos, este é um excelente momento para comprar (ativos) em desenvolvimento ou prontos”, afirmou Patiño. 18/08/2015

- Hospitais na mira dos estrangeiros. Animados com a recente avaliação de mercado da Rede D’Or, três grupos de hospitais estão vendendo participações que, juntas, podem superar 1 bilhão de reais. O Hospital Santa Joana, de Recife, confirma estar buscando investidores por meio do Credit Suisse. Espera-se que o preço fique em 500 milhões de reais. O grupo Vita, que controla dois hospitais em Curitiba e um em Volta Redonda, contratou o Santander para procurar um sócio minoritário. O hospital São Francisco, de Ribeirão Preto,também contata grupos interessados. O fundo americano KKR e a operadora de planos de saúde Amil são dois deles. O Grupo Vita não comentou. O hospital São Francisco negou estar negociando. 17/08/2015

- Mineradoras investem em ovos e cosméticos para fugir da crise. As dificuldades do setor de mineração levaram companhias a mudar de ramo e desenvolver novos negócios. O caso mais recente foi o da canadense Century Iron Mines, que vai investir na exportação de ovos para a China. Mineradoras com ativos no Brasil também trocaram de setor, como a All Ore Mineração, que agora trabalha com cosméticos, e a International Goldfields, que começou a pesquisar diferentes aplicações da maconha no Uruguai. 21/08/2015

- YPF deverá apresentar maior oferta para comprar Petrobras Argentina. Proposta seria de US$ 1,4 bi em disputa que também inclui Cristóbal López e Techint, diz Clarín. O jornal argentino Clarín publicou no sábado (15/08) um artigo de Martín Bidegaray sobre uma corrida pela compra da subsidiária argentina da Petrobras. “Ainda que faltem duas semanas para apresentar ofertas, a corrida pela filial da Petrobras na Argentina parece ter ficado entre três postulantes: o que tem mais dinheiro, o que diz conhecer melhor a empresa e o “coberto”. Fala-se em até US$ 1,4 bilhões.17/08/2015

- Bancos buscam saída organizada para empreiteiras da Lava-Jato. O Valor Econômico de hoje noticia a existência de um possível acordo tácito entre grandes bancos para encontrar uma saída organizada para a crise envolvendo os grupos Odebrecht e Andrade Gutierrez, além de outras companhias investigadas na Operação Lava-Jato. O que uniria as instituições seria o propósito de evitar um calote generalizado, que poderia trazer riscos ao próprio sistema financeiro, dada a magnitude da dívida de alguns desses grupos. É dado como certo que as construtoras terão de encolher para sobreviver. Para isso, as companhias precisarão vender ativos, desistir de novos projetos e até devolver concessões que ainda não haviam obtido financiamento, afirma um graduado executivo de banco.18/08/2015

- BTG busca saídas para Leader e BR Pharma. O plano para equilibrar a estrutura de capital das redes BR Pharma e Leader, cujo maior sócio é o banco BTG Pactual, deve envolver aporte de recursos entre R$ 100 milhões e R$ 300 milhões na varejista de moda Leader, apurou o Valor. Na rede de farmácias, o projeto de aumento de capital, que poderia alcançar R$ 500 milhões, segundo fonte, não está em primeiro plano agora. Os sócios trabalham com formato combinado de novas emissões de debêntures e possível venda de algumas das cinco bandeiras para capitalizar o negócio. 17/08/2015

M & A – COMPRA

- Comparativo de indicadores empresariais chineses com de outros países (incluindo o Brasil) Aswath Damodaran. Em recente publicação no seu blog sob o título “Beijing Blunders: Bull in a China Shop!”, Aswath Damodaran, uma das maiores autoridades mundiais em Valuation discorre sobre o milagre do crescimento da China nas duas últimas décadas, e compara alguns indicadores de empresas chinesas com os de outros países (incluindo o Brasil). A propósito, vale destacar, dentre outras comparações, o baixo múltiplo de EV/EBITDA das 387 empresa brasileiras analisadas – só não perdemos para a Rússia. Para fazer essas comparações, utilizou os dados de preços de mercado a partir de 19 de agosto de 2015, para estimar os valores de capitalização de mercado e empresariais. Para os dados de contabilidade, utilizou os números a partir dos últimos 12 meses, em geral os 12 meses encerrados em meados do ano 2015, para a maioria das empresas. 21/08/2015

- O mago das fusões. Laércio Cosentino, fundador da Totvs, comprou 30 empresas em 12 anos e criou um gigante digital de R$ 2 bilhões. Conheça seus segredos – e saiba quem são os outros cinco mestres das compras no País 21/08/2015

- Brasil e emergentes são aposta do Pearson em educação. Para presidente do grupo britânico, classe média prioriza qualificação. Desfez-se do jornal “Financial Times” (FT) e da revista “The Economist”, marcas reconhecidas internacionalmente e tidas como ícones britânicos, depois de quase seis décadas. Por trás da decisão, estariam o desejo de dedicar-se integralmente ao mercado de educação mundial. Para garantir os bons resultados aos acionistas, o grupo … colocou o Brasil no topo da sua lista. Nos últimos cinco anos, o braço brasileiro da Pearson ….investiu R$ 2,8 bilhões a partir da compra dos Sistemas de Ensino — COC, Pueri Domus, Dom Bosco e NAME — e do Grupo Multi, com marcas conhecidas no país como Wizard, Yázigi e Skill.22/08/2015

- Fusões e aquisições somam no 1º semestre menor volume em 6 anos. Desvalorização do real aumenta apetite de estrangeiras. Como consequência da alta do dólar, as aquisições de empresas brasileiras por grupos estrangeiros cresceram, em volume financeiro, de 40,3% para 43,2% na comparação semestral, mas houve redução em número de negócios realizados, de 41,9% para 40%. “O cenário de instabilidade macroeconômica, com aumento da taxa de juros e pressão inflacionária, diminui o apetite das empresas brasileiras por novos negócios. As estrangeiras, por sua vez, passam a olhar o Brasil com mais interesse por conta da valorização do dólar em relação ao real”.21/08/2015

- Reed e Informa olham o Brasil para aquisições. Britânicas traçam cenário conservador para o país, mas enxergam oportunidades de expansão.. 21/08/2015

- Cemig reitera interesse nos ativos de geração térmica da Petrobras. A Cemig reiterou o interesse nos ativos de geração térmica da Petrobras que devem ser colocados à venda pela petrolífera. “Existem muitas oportunidades nos próximos 12 meses em função de uma série de ações que os agentes de mercado estão tomando. Uma delas seria a Petrobras colocar à venda seus ativos de geração térmica os quais temos interesse”, explicou. Além disso, o executivo citou que a Cemig participará de todos os leilões de transmissão a serem realizados neste ano. “Esses aportes deverão trazer retorno maior aos acionistas”, ressaltou. 19/08/2015

- No sistema Coca-Cola, as fusões voltam com gás. O sistema Coca-Cola — como são conhecidos os engarrafadores da marca — está em polvorosa com negociações de fusões e aquisições entre várias empresas. Mas uma operação maior ainda pode estar sendo costurada. Segundo o jornal chileno Pulso, a Arca e a Coca-Cola Femsa — a maior engarrafadora da Coca no mundo, com operações que vão do México ao Brasil e às Filipinas — estão explorando uma fusão com a Andina, que engarrafa a Coca-Cola no Cone Sul: Brasil, Paraguai, Argentina e Chile. Há duas forças trabalhando para que o M&A volte a ter gás no sistema Coca-Cola. Além disso, os preços começaram a decolar: num dos maiores negócios já feitos no sistema, a Coca-Cola FEMSA pagou 4,3 bilhões de reais pela Spaipa, a engarrafadora em partes de São Paulo e no interior do Paraná, um múltiplo de 15,8 vezes a geração de caixa da empresa comprada. “A FEMSA está supercapitalizada e buscando negócios,” diz uma fonte do setor. “Estão conversando com todo mundo.” Há sete engarrafadoras da Coca-Cola na mão de famílias brasileiras.17/08/2015

- Fundo canadense vem ao país atrás de grandes negócios. Com US$ 200 bilhões em recursos, Canada Pension Plan Investment Board quer dobrar investimentos no Brasil e América Latina17/08/2015

IPO

- IPOs de estatais pode chegar a R$ 20 bilhões em 2015. Br Distribuidora, Caixa Seguridade e IRB Brasil Re estão na fila para protocolar seus pedidos de oferta pública inicial de ações (IPO). Se tudo der certo, o governo federal deve movimentar – direta ou indiretamente – 6 bilhões de dólares com esses IPOs, ou mais de 20 bilhões de reais ainda este ano, noticiou o Valor Econômico. 20/08/2015

- Vigor pode fechar capital. A Vigor Alimentos divulgou segunda-feira (17/08) fato relevante informando que sua acionista controladora, a FB Participações, pretende fazer oferta pública de aquisição (OPA) de suas ações ordinárias para cancelamento do registro de companhia aberta. A decisão acontece ao mesmo tempo em que a controladora faz os procedimentos para a realização da Oferta Pública de Ações (OPA) de saída da empresa de lácteos do Novo Mercado da BM&FBovespa. 18/08/2015

- Petrobras aprova venda de 25% da BR Distribuidora. Conselho da Petrobras aprovou, com voto contrário de seu presidente, a venda de ao menos 25 por cento da BR Distribuidora, unidade de distribuição combustíveis da estatal, segundo ata de reunião publicada na noite de segunda-feira. A Petrobras quer vender 15,1 bilhões de dólares em ativos até o final de 2016 para ajudar a reduzir o montante de 132 bilhões de dólares de dívida, a maior de qualquer petroleira. A BR Distribuidora recentemente foi avaliada em cerca de 10 bilhões de dólares por analistas da UBS Securities. 18/08/2015

RELAÇÃO DAS TRANSAÇÕES

- Cade aprova fim da joint-venture da Hershey Brasil com Bauducco. O Cade deu aval ao fim da joint-venture da companhia de chocolates Hershey com a brasileira Bauducco, aprovando sem restrições a venda pela Pandurata, empresa do grupo Bauducco, de 49% das suas ações na Hershey Brasil para a Hershey Netherlands, subsidiária da Hershey Company. As companhias afirmaram que atingiram o grau máximo de aproveitamento da associação, colhendo seus benefícios e vantagens possíveis.17/08/2015

- Mercado Aberto: Colírio para os olhos. O Cristália comprou o Latinofarma, laboratório oftalmológico com 35 anos de mercado e de capital 100% nacional. A aquisição fortalecerá a atuação do Cristália no segmento, onde já atua.”Escolhemos nichos do mercado em que possamos fazer o possível para nos destacarmos. Não produzimos meramente copiando ou importando. Inovamos e temos produtos para lançar nessa área”, diz o presidente Ogari Pacheco. O valor da compra não foi divulgado. O faturamento bruto do Latinofarma é de cerca de R$ 90 milhões.17/08/2015

- Escritório dos EUA compra RoccoVidal. As aquisições internacionais chegaram aos escritórios de arquitetura: ontem, o americano Perkins+Will anunciou a compra do brasileiro Rocco Vidal, com o qual já mantinha uma parceria estratégia havia três anos. A compra faz parte da estratégia de expansão global da empresa americana, que já tem unidades na China e na Inglaterra. O valor da aquisição não foi revelado. De acordo com Richard Marshall, líder de estratégia global do escritório americano, a visão da empresa é de longo prazo e os ciclos de alta e baixa do setor são comuns. Ele diz que o Perkins+Will já passou por vários períodos como este desde que foi fundado, em 1935. O RoccoVidal tem tradição no atendimento de clientes corporativos no País. 18/08/2015

- BTG acha uma saída na Brasbunker: provisão e ‘venda’. O Banco BTG Pactual encontrou uma forma de se livrar da Brasbunker, uma empresa do setor de petróleo que tem demandado sucessivos aumentos de capital e parece destinada à recuperação judicial. No mês passado, sem sequer notificar seus sócios na Brasbunker, o BTG atraiu um novo investidor para a DSB Serviços de Óleo e Gás, o veículo do BTG que detém 48% da Brasbunker. O comprador não foi ninguém do ramo de petróleo, e sim o empresário Fábio Carvalho, um advogado mais conhecido pela recuperação bem-sucedida da Casa&Video, uma varejista de eletrodomésticos. O valor da transação não consta na documentação porque as partes pediram ao CADE para mantê-lo em sigilo, o que é comum neste tipo de operação. Na terça-feira passada, o CADE aprovou a transação, dando início à contagem de 15 dias para que outras partes apresentem recurso. O BTG se tornou sócio da Brasbunker em 2010, quando investiu cerca de 230 milhões de reais por uma participação de cerca de 37% na empresa. O BTG injetou mais de 400 milhões de reais na empresa por meio de debêntures conversíveis. A conversão desta dívida em ações vai elevar a participação que o BTG detinha na empresa — e que agora pertence a Carvalho — para 54,1%, dando a Carvalho o controle da Brasbunker.18/08/2015

- Celso Loducca deixa agência que fundou. Publicitário vendeu participação na Loducca. As negociações para a venda de ações de Celso Loducca para o Grupo ABC, que já era sócio majoritário da agência, foram intensas. O publicitário tinha 23% do negócio. Em 2008, o Grupo ABC ampliou sua participação na Loducca de 20% para 51% – o investimento visava uma possível abertura de capital da holding brasileira. 18/08/2015

- Systra adquire Grupo Tectran. A Systra, notável empresa francesa de engenharia, anunciou em agosto a compra do Grupo Tectran, consultoria especializada na área de transportes públicos, logística e pesquisa de tráfego. Sediado em Belo Horizonte, Minas Gerais, o Grupo Tectran emprega 80 pessoas e trabalha, desde 2013, em projetos de mobilidade para o metrô de Belo Horizonte em parceria com a empresa francesa.13/08/2015

- JBS Austrália faz oferta por fatia em empresa de robótica da Nova Zelândia. A JBS Austrália, subsidiária indireta da processadora de carnes JBS, fez oferta para adquirir fatia majoritária no capital da empresa de robótica da Nova Zelândia Scott Tecnology, informou a companhia brasileira. A JBS Austrália propôs ao acionistas da Scott a compra de pelo menos 50,1 por cento das ações a 1,39 dólar da Nova Zelândia por papel, ou, no total, aproximadamente 42 milhões de dólares norte-americanos. 20/08/2015

- Hortifruti compra rival paulista Natural da Terra. A Hortifruti varejista que comercializa frutas, legumes e verduras com forte presença no Rio de Janeiro adquiriu 100% da concorrente Natural da Terra, de São Paulo. A transação envolve pagamento em dinheiro e até 7% das ações da Hortifruti para dois acionistas fundadores da Natural da Terra, Florisvaldo Ruiz e José Luiz Vasconcelos. A aquisição da Natural da Terra ocorre em paralelo à negociação que está em curso no mercado de venda de uma fatia de 35% da Hortifruti. A Hortifruti é avaliada em cerca de R$ 1 bilhão, mas com a aquisição da Natural da Terra esse valor deve ser alterado. Ainda, segundo fontes do setor, vários fundos de private equity estavam negociando tanto com a Hortifruti quanto com a Natural da Terra, que é dona de oito lojas em São Paulo e prevê faturar R$ 240 milhões em 2015. 20/08/2015

- GuiaBolso recebe aporte de R$ 22 milhões e chega a 1 milhão de usuários. O GuiaBolso primeiro aplicativo gratuito e automático de gerenciamento de finanças pessoais do Brasil, captou sua terceira rodada de investimentos, no valor de R$ 22 milhões. Os novos investidores incluem dois fundos do Vale do Silício, Ribbit Capital, especializada em inovação tecnológica na indústria financeira, e Omidyar Network, criada pelo fundador do eBay e focada em empreendimentos com impacto social. Outros investidores incluem o QED Investors, do cofundador da Capital One; Ed Baker, diretor de Crescimento da Uber; Mark Goines, primeiro investidor do Mint.com, a versão americana do GuiaBolso; e Peter Kellner, cofundador da Endeavor. 20/08/2015

- Webedia compra Tudo Gostoso por R$ 49 mi. O Webedia, grupo francês que possui no Brasil os verticais digitais AdoroCinema, Purepeople, PureBreak e IGN no Brasil, anunciou hoje a aquisição do TudoGostoso, por R$ 49 milhões, do Grupo NZN, que até então administrava o site mais popular de culinária e receitas do Brasil. “Em todos os mercados que a Webedia atua, temos como objetivo ter os verticais mais referentes nas temáticas chave para o grupo”, afirma Renato Paiva, vice-presidente comercial do grupo, citando as áreas de cinema, games, celebridades e culinária.21/08/2015

- BrPhotonics começa a produzir chips fotônicos em fábrica de Campinas. Joint-venture entre CPqD e GigOptix espera faturar R$ 30 milhões em 2017 a partir de tecnologias de comunicação de alta velocidade. A BrPhotonics inaugurou uma instalação industrial em Campinas. A companhia atua com foco no mercado global de dispositivos fotônicos e microeletrônicos para sistemas de comunicação. A planta será responsável pela fabricação de chips para redes ópticas com velocidades acima de 100 Gbps. A empresa nasceu há alguns meses de um esforço conjunto entre CPqD a GigOptix. A entidade brasileira disponibilizou as instalações e cedeu cinco patentes enquanto a norte-americana transferiu sua fábrica para Campinas e entrou com outras 17 patentes.21/08/2015

- Gávea compra 5% da Hering, e pode chegar a 10%. A Gávea Investimentos, a gestora comandada por Arminio Fraga, acaba de comprar 5,3% da Cia. Hering na Bolsa num momento em que a ação negocia no preço mais baixo dos últimos cinco anos. A preços de hoje, a participação vale 120 milhões de reais, mas uma fonte familiarizada com os planos da gestora disse que a Gávea pretende chegar a uma posição de 10% na empresa. A Hering, cuja ação tem sofrido com problemas de execução e queda em suas vendas e margens, vale hoje 2,2 bilhões de reais na Bovespa. Sua ação negocia a cerca de 8 vezes seu lucro estimado para 2016. Se a Gávea chegar a 10% da Hering, é muito provável que indique um conselheiro para a empresa. Neste caso, o nome interno mais óbvio seria Marcos Pinto, hoje um dos sócios mais sêniores da gestora e encarregado da área de private equity. 21/08/2015

- Gestora RCB recebe aporte de empresa americana. Em tempos de retração da economia e perspectiva de alta da inadimplência, o mercado de compra de carteiras de crédito em atraso atraiu para o país mais um grande investidor estrangeiro. A americana PRA Group, uma das principais empresas internacionais que atuam no segmento, fechou um aporte na brasileira RCB Investimentos. A empresa americana passa a deter o controle da gestora, uma das mais ativas do país entre as que não possuem ligação com instituições financeiras, com uma carteira total com R$ 16 bilhões de valor de face. O valor do negócio não foi revelado, mas 100% dos recursos foram destinados para reforçar o capital da gestora. A RCB atua na aquisição de carteiras de financiamentos a pessoas físicas, incluindo linhas de crédito pessoal, de veículos e cartões, além de empréstimos a pequenas empresas. 21/08/2015

- Grupo Lactalis adquire 100% da Nutrifont Alimentos. Primeira fabricante de whey protein concentrada e lactose do Brasil será operada por gigante francesa. Como parte da operação de compra da divisão de lácteos do grupo BRF, a Nutrifont Alimentos será dirigida pelo Grupo Lactalis, multinacional francesa e maior produtora de soro de leite no mundo. A fábrica da Nutrifont Alimentos foi aberta em janeiro deste ano na cidade de Três de Maio (RS). Com aproximadamente 6 mil metros quadrados de área construída, tem capacidade de processamento de 1 milhão de litros de soro do leite por dia. Nutrifont Alimentos Localizada em Três de Maio, no Rio Grande do Sul, a fábrica conta com 6 mil metros quadrados de área construída e está equipada com maquinário importado de última geração, além de ambiente saudável e higiênico, seguindo as mais rígidas normas de qualidade.21/08/2015

- Brinox comprou a Haus Concept. A Brinox, fabricante de utilidades domésticas concorrente da Tramontina, comprou a Haus Concept, que atua no mesmo setor. 23/08/2015

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 10 a 16ago/15 >>>

- FUSÕES E AQUISIÇÕES: 76 TRANSAÇÕES REALIZADAS EM JULHO/15

- TI – RADAR de Fusões e Aquisições em julho/2015

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES