FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA 17 a 23/set/2018

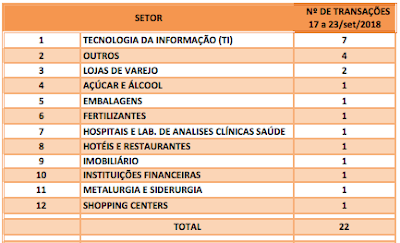

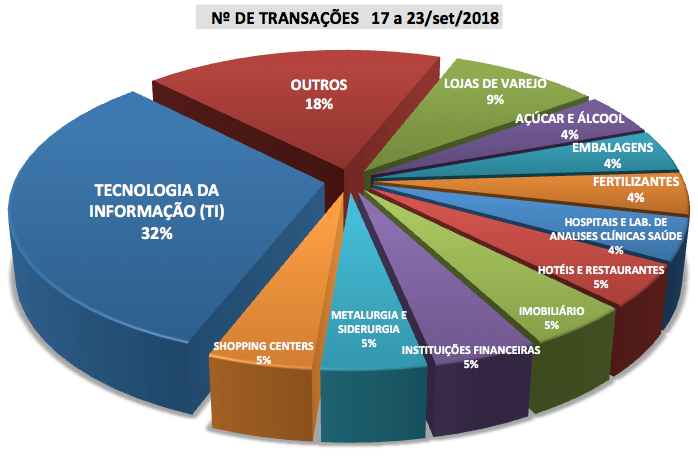

Divulgadas 22 operações de Fusões e Aquisições com destaque pela imprensa na semana de 17 a 23/set/2018. Envolvem direta ou indiretamente empresas brasileiras de 12 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Sirius adquire 30% da distribuidora de fertilizantes Cibra – A Sirius Minerals, compra 30% de participação na empresa de distribuição de fertilizantes Cibra, com sede no Brasil. A Sirius também concordou em adquirir, por meio de uma de suas subsidiárias integrais, uma participação acionária de 30% em cada uma das Empresas do Grupo Cibra, totalizando 95 milhões de ações ordinárias da Sirius. 17/09/2018

“Market Movers” – Exterior

- Bertelsmann visa aprendizado continuado com aquisição da OnCourse – O grupo editorial alemão Bertelsmann disse nesta segunda-feira que comprou o provedor norte-americano de educação online OnCourse Learning, da empresa de privite equity CIP Capital, em um acordo avaliado em cerca de 500 milhões de dólares. A aquisição faz parte da iniciativa da Bertelsmann de fortalecer sua atuação em educação e treinamento online e impulsionar sua presença nos EUA, um mercado em crescimento que já contribui com cerca de um 20 por cento das vendas. 17/09/2018

- Marsh compra JLT por US$ 5,7 bilhões – A Marsh & McLennan, corretora de seguros e empresa de consultoria, comprará a rival Jardine Lloyd Thompson (JLT) por £4,3 bilhões (US$ 5,7 bilhões) em dinheiro, segundo o mais recente acordo anunciado ontem em um setor de rápida consolidação em todo o mundo. No Brasil, a Marsh é a número um e a JLT a número quatro do ranking de corretores e com a negociação passa a lidera o ranking disparado, deixando a Aon, que fez importantes aquisições nos últimos anos, e Willis, que fez o último grande negócio na parte de corretagem do setor ao adquirir a Towers Watson por US$ 18 bilhões em 2015. 18/09/2018

- A Nestlé concorda em vender a Gerber Life Insurance Co. para a Western & Southern Financial Group – A Nestlé anunciou hoje que concordou em vender a Gerber Life Insurance Company (“Gerber Life”), para a Western & Southern Financial Group por US $ 1,55 bilhão em dinheiro. A Gerber Life é uma líder altamente reconhecida e confiável no mercado de seguro de vida juvenil e familiar, com capital estatutário e superávit de aproximadamente US $ 285 milhões (em 30 de junho de 2018). O negócio teve vendas de US $ 856 milhões em 2017. 17/09/2018

- Adobe comprará empresa de software de marketing Marketo por US$ 4,75 bi – Aquisição deve acelerar a entrada da desenvolvedora no mercado de nuvem e impulsionar seu negócio de marketing digital. AAdobe Systems disse nesta quinta-feira que comprará a Marketo, empresa privada de software de marketing baseados em nuvem, por cerca de 4,75 bilhões de dólares, acelerando a entrada da desenvolvedora do Photoshop no mercado de nuvem e impulsionando seu negócio de marketing digital.20/09/2018

- Comcast vence Fox em leilão e leva Sky com proposta de US$39 bi – É um golpe para Murdoch e o grupo de mídia e entretenimento norte-americano que ele controla, A Comcast venceu a Twenty-First Century Fox, de Rupert Murdoch, na batalha pela Sky, após oferecer aproximadamente 30 bilhões de libras (US$ 39 bilhões) pela emissora britânica, em um raro leilão para decidir o futuro do grupo de televisão paga. 23/09/2018

HUMORES & RUMORES

M & A – VENDA

- Conselho da Brasil Pharma aceita incluir venda de Drogarias Farmais em plano de recuperação judicial – A inclusão da possibilidade de venda da Farmais foi apresentada por credores em reunião realizada no último dia 6 de setembro O conselho de administração da Brasil Pharma se manifestou favoravelmente ao plano de recuperação revisado da companhia, que contempla a possibilidade de venda da rede de Drogarias Farmais, informou a empresa em comunicado na noite segunda-feira. 18/09/2018

- CEEE-GT anuncia Plano de desinvestimento em 6 ativos que possui participação minoritária – CEEE-GT FATO RELEVANTE A Companhia Estadual de Geração e Transmissão de Energia Elétrica – CEEE-GT (“CEEE-GT” ou “Companhia”) informa aos seus acionistas e ao mercado em geral que em 17/09/2018 foi aprovado pelo Conselho de Administração o Plano de desinvestimento em 06 ativos nos quais a Companhia possui participação minoritária. 18/09/2018

- Copenor anuncia intenção de vender unidade de metanol em Camaçari – A Companhia Petroquímica do Nordeste (Copenor) anunciou nesta quinta-feira, 20, intenção de vender sua unidade de metanol, cuja produção foi suspensa em 2016. Em fato relevante enviado à Comissão de Valores Mobiliários (CVM), a empresa revela que a decisão se deve à manutenção do cenário verificado em 2016, com redução nas margens de produção de metanol. 20/09/2018

- Venda de cinco terminais portuários pode movimentar mais de R$ 3 bilhões – Grupos internacionais de logística e do agronegócio avaliam a aquisição de terminais como o Tesc, de Santa Catarina, e dos terminais de contêineres de Rio Grande (RS) e Salvador; alguns ativos a serem negociados exigirão pesados investimentos de compradores Pelo menos cinco terminais portuários estão à venda ou em busca de novos sócios nas regiões Nordeste, Sul e Sudeste do País. Os empreendimentos – que já têm bancos contratados para buscar investidores – devem movimentar mais de R$ 3 bilhões, segundo fontes a par do assunto. Os negócios têm atraído grupos internacionais da Ásia, Europa e Oriente Médio que atuam no setor portuário, de navegação e no agronegócio. 20/09/2018

- Warren Buffett pode comprar fatia de uma das melhores empresas da bolsa brasileira – Segundo colunista do jornal O Globo, executivos do IRB Brasil e Ajit Jain, co-CEO Berkshire Hathaway, têm reunião marcada em Nova York, logo após eleição brasileira. Um namoro que já dura mais de um ano ensaia um avanço no mercado brasileiro. Conforme informa o jornalista Lauro Jardim em sua coluna no jornal O Globo, a venda de uma fatia do IRB Brasil (IRBR3) para a Berkshire Hathaway, do megainvestidor Warren Buffett, passou a ser uma possibilidade concreta. 23/09/2018

- Venda à vista? – A Colombo fechou 200 lojas e diminuiu o mix de produtos. Com isso, pretende voltar ao lucro operacional neste ano e se prepara para uma nova negociação. Salvação: o controlador Álvaro Maluf entregou a gestão da empresa ao Starboard, grupo que recupera empresas em dificuldades e as coloca para serem negociadas. A Camisaria Colombo, dos irmãos Álvaro e Paulo Jabur Maluf, passou por duas tentativas de parcerias recentes, envolvendo vendas de participação. Primeiramente, foi a Gávea Investimentos que, entre 2013 e 2014, adquiriu 49,9% da empresa. O acordo terminou com a recompra dessa fatia pelos controladores, em fevereiro de 2015. Seis meses depois, veio o anúncio de que haveria um novo sócio para a companhia, o Garnero Group Acquisition Company (GGAC), braço de aquisições do banco de negócios no exterior do empresário Mario Garnero, o Brasilinvest. Essa transação, que foi avaliada em R$ 1,1 bilhão, previa a atração de investidores internacionais para a rede de lojas. Um ano depois, o negócio foi desfeito com a alegação que os irmãos Maluf não teriam cumprido a sua parte, tanto em termos financeiros quanto na divulgação de informações aos sócios, além de que estariam negociando com os bancos credores por conta própria. Agora, a Colombo está mais uma vez à venda. E, segundo pessoas próximas, dessa vez, os irmãos estão conscientes de que precisam negociar uma parcela significativa a um novo sócio ou até mesmo se desfazer totalmente da companhia fundada em 1917. A empresa atravessa uma recuperação extrajudicial, desde março de 2017, e começa a dar sinais de retomada. 21/09/2018

- Venda de instalações movimenta setor portuário – Ao menos cinco terminais estão à venda ou em busca de novos sócios no Nordeste, Sul e Sudeste do País. Ao menos cinco terminais portuários estão à venda ou em busca de novos sócios nas regiões Nordeste, Sul e Sudeste do País. Os empreendimentos, que já têm bancos contratados para buscar investidores, devem movimentar mais de R$ 3 bilhões, segundo fontes a par do assunto. Os negócios têm atraído grupos internacionais da Ásia, Europa e Oriente Médio que atuam no setor portuário, de navegação e no agronegócio. 21/09/2018

M & A – COMPRA

- Senior Solution visa crescimento por aquisições; tem duas negociações avançadas – Empresa tem 12 conversas em andamento para potenciais aquisições. A empresa de softwares e serviços para o setor financeiro Senior Solution planeja comprar empresas para alcançar a meta de ter 20 por cento de participação do mercado no prazo de três a cinco anos. Atualmente, a empresa tem 12 conversas em andamento para potenciais aquisições, em diferentes estágios de negociação, sendo que duas delas estão em fase avançada.”Nesses casos, não descarto a chegar à conclusão (das conversas) ainda em 2018″, disse à Reuters o diretor de relações com investidores da Senior Solution, Thiago Rocha. 18/09/2018

- IMC rescinde acordo de fusão com a Sapore após auditoria – O conselho de administração da International Meal Company Alimentação, dona das redes Frango Assado e Viena, decidiu rescindir acordo de associação com a Sapore, empresa de refeições corporativas, de acordo com fato relevante divulgado na noite de segunda-feira. A decisão de cancelar o acordo de fusão, anunciado em junho, ocorreu após realização de auditoria prevista no acordo, quando, segundo a IMC, as condições suspensivas previstas no acordo de não foram implementadas. “Diante disso, e considerando que não houve consenso com os representantes da Sapore quanto a certas questões identificadas na auditoria, o conselho de administração da IMC, visando a preservar o interesse da companhia e de seus acionistas, se reuniu nesta data e deliberou rescindir o acordo de associação nos termos ali previstos”, disse a IMC em fato relevante. 18/09/2018

- Ações da Avon disparam com suposto interesse da Natura, que nega negociações – As ações da Avon dispararam no after-market da bolsa de Nova York, após notícias de que a fabricante norte-americana de cosméticos foi procurada recentemente pela rival brasileira Natura para uma possível aquisição.Embora a Natura tenha afirmado em nota que “não existem negociações em curso sobre possível aquisição da Avon”, a ação da concorrente chegou a disparar 19 por cento nas negociações após o pregão regular. Mais cedo nesta segunda-feira, o Wall Streel Journal, citando fontes, publicou que a Natura procurou recentemente a Avon para uma possível aquisição do negócio. 17/09/2018

- Engie projeta mais aquisições para alcançar R$ 1 bilhão e serviços – O grupo francês Engie pretende adquirir mais empresas para acelerar o crescimento na área de serviços de energia e alcançar faturamento anual de R$ 1 bilhão no Brasil, afirmou o presidente da companhia no país, Maurício Bähr. O faturamento da empresa com o segmento hoje é de aproximadamente R$ 400 milhões anuais. 19/09/2018

- Grupo francês Vicat negocia compra da cimenteira brasileira Ciplan – Mais uma fabricante de cimento e concreto brasileira está passando ao controle de um grupo estrangeiro. Desta vez é a Cimento do Planalto (Ciplan), que está em fase final de venda para o grupo francês Vicat. A Ciplan está entre as dez maiores do país e pertence à família Atalla, cujo presidente do conselho faleceu no início de junho aos 87 anos. .. 20/09/2018

- Mondelez pode ir às compras para crescer rápido – A Mondelez International, dona de marcas como Lacta, Oreo, Club Social, Tang e Trident, estuda entrar em novas categorias de alimentos, bem como adquirir empresas no Brasil e no mundo, como parte dos esforços para acelerar o ritmo de crescimento global. O plano inclui o reforço de algumas marcas, com ampliação de linhas de produtos e vendas on-line. A Mondelez foi criada em 2012, como resultado da cisão da Kraft Foods. A empresa ficou com as marcas mais conhecidas internacionalmente, enquanto a Kraft concentrou-se nos Estados Unidos. Mais tarde, em 2015, a Kraft fundiu-se com a Heinz, dando origem à Kraft Heinz. Após seis anos de operação, a Mondelez International considera que adquiriu musculatura suficiente para definir um plano de aceleração do ritmo de crescimento global, disse Grazielle Parenti, diretora de assuntos corporativos e governamentais da Mondelez Brasil. 21/09/2018

PRIVATE EQUITY

- Fundos buscam ativos descolados da crise – Foi durante um dos períodos de maior instabilidade da economia brasileira, deflagrada pela greve dos caminhoneiros, que a gestora americana Advent assinou seu maior cheque para comprar um ativo na América Latina. Em 4 de junho, dias após o fim da paralisação, o fundo de participações anunciou a aquisição de 80% do Walmart no País. Para Mário Malta, diretor do fundo no Brasil, é a visão de longo prazo e a estratégia de investir em subsetores com performance boa, independente do aspecto macro, que permitem ao fundo, encarado como um dos mais ativos no momento, fechar negócios a despeito das incertezas do curto prazo. 17/09/2018

- Fundos têm R$ 36 bilhões à espera de definição eleitoral – A tensão pré-eleição, que afetou o mercado financeiro e contribuiu para que o dólar chegasse aos R$ 4,20 na semana passada, também é sentida entre os fundos de private equity (que compram participações em empresas). O receio em fazer negócios é percebido tanto nas operações fechadas como no aumento do estoque de dinheiro captado e ainda não aplicado. Em agosto, o número de transações caiu a menos da metade na comparação com o mesmo mês de 2017. De janeiro a julho, os recursos disponíveis, mas não investidos, cresceram mais de R$ 5 bilhões, para R$ 36 bilhões. 17/09/2018

- Victoria Capital reestrutura sua presença no Brasil e negocia investimentos potenciais de cerca de US$ 200 milhões no país – A estratégia marca um posicionamento mais integrado regionalmente, acompanhando o perfil de investimentos, em valores maiores, que a empesa de private equity já tinha fora do Brasil. Com um time reestruturado de executivos sêniores e novos conselheirosl, a Victoria Capital mostra assim uma estratégia de ampliar sua presença no mercado brasileiro, que concentra cerca de 40% do pipeline ativo da firma – os outros 60% estão distribuídos entre Argentina, Chile, Colômbia e Peru… “Dada nossa experiência e presença em toda a América do Sul, vamos continuar investindo no que chamamos de oportunidades pan-regionais, como foi o caso de Arcos Dorados e Santillana” complementa Garcia. No Brasil, os setores de consumo e serviços estão sendo sempre observados, dado o tamanho desses mercados no país. Serviços é a atividade mais visada pela empresa também na Colômbia, especialmente em healthcare, BPOs e hospitality. Na Argentina, as áreas de oil & gas, agribusiness e financial services merecem atenção especial e no Peru, infra-estrutura e toda a cadeia de valor da mineração, assim como no Chile. 10/09/2019

- ‘Passada a volatilidade, esse capital vai voltar’, diz presidente da Abvcap – Para o presidente da Associação Brasileira de Private Equity & Venture Capital (Abvcap), Piero Minardi, o que o Brasil enfrenta hoje não é muito diferente de outros momentos do País. E, mesmo diante de várias crises, a indústria de private equity teve uma boa performance. “Entre 1994 e 2016, os investimentos tiveram, em média, um retorno de 2,6 vezes”, diz Minardi, que também comanda a gestora americana Warburg Pincus no Brasil. .. O capital trazido pelos fundos de private equity e venture capital é de longo prazo, não é especulativo. Ajuda no crescimento, na formalização de empresas e na arrecadação. Gera emprego, permite que empreendedores locais se desenvolvam e tenham acesso ao que acontece em outras partes do mundo. Passada a volatilidade, esse capital vai voltar. De 2004 até hoje, 42% das empresas que abriram o capital tinham fundos de private equity como sócios. Nos últimos seis anos, o número cresceu para 65%. Segundo estudo da B3, as ações dessas empresas têm desempenho melhor que as outras. Os fundos ajudam as empresas a se preparar para o teste do mercado, criam a governança certa e têm estratégias focadas em crescimento. Há uma série de operações prontas para sair assim que o quadro político estiver claro e os preços de ativos mais alinhados. 17/09/2018

IPO

- Bolsa prepara mudanças no mercado de acesso – A bolsa brasileira B3 quer modificar o mercado de acesso para pequenas e médias empresas, o chamado Bovespa Mais. Após 13 anos, a B3 chegou à mesma conclusão que parte dos empresários e investidores já tinha chegado: o segmento não engrenou no modelo formulado e precisa ser transformado. Não se trata, portanto, de abrir mão de ter um mercado de acesso, mas sim torná-lo mais atrativo. O que está em estudo na B3 é eliminar algumas exigências criadas para o Bovespa Mais, que acabaram mais repelindo do que atraindo os empresários. O parâmetro é a Bolsa de Londres (LSE), com o modelo de “nominated advisers” (ou simplesmente “nomads”, na abreviação), em que assessores financeiros acompanham a empresa por anos para prepará-la para a bolsa e também após a listagem. O segmento de acesso da LSE, batizado de Alternative Investment Market (AIM), foi criado em 1995 e já teve mais de 3,6 mil listagens. Atualmente são cerca de 1,5 mil empresas listadas. 18/09/2018

- Neoway prepara IPO com dupla listagem na Nasdaq e B3 em 2019 – A empresa de tecnologia e análise de dados Neoway começou a selecionar bancos e se preparar para uma oferta de ações em 2019. O Valor apurou que a companhia iniciou conversas com Morgan Stanley, Goldman Sachs e Brasil Plural. A ideia inicial da Neoway era fazer o IPO apenas na Nasdaq. Mas o fundador e presidente, Jaime de Paula, diz ter preferência por uma dupla listagem na bolsa americana e na B3. “A maior parte da receita é em reais e o restante, em dólar, então tem um risco de câmbio quando o investidor avalia lá fora.” Por outro lado, a Nasdaq atrai mais investidores de tecnologia e também tem normas mais flexíveis para as companhias. Na atual avaliação de preço (“valuation”), a companhia ainda não teria porte para o segmento principal da B3, mas não encontra restrições na Nasdaq, acrescenta. 19/09/2018

- Arco Educação fará listagem na Nasdaq no dia 26 – A estreia da brasileira Arco Educação na bolsa americana Nasdaq está prevista para a próxima quarta-feira, dia 26 de setembro, conforme uma fonte. .20/09/2018

- Empresas esperam passar eleição para promover IPOs – Cerca de 20 empresas estão contratando assessores financeiros e jurídicos para realizar ofertas públicas iniciais de ações (IPOs, na sigla em inglês) depois das eleições. Ofertas subsequentes (“follow-ons”) – venda adicional de papéis de companhias que já abriram o capital na bolsa – também estão sendo preparadas. Bancos de investimento, escritórios de advocacia e empresas estimam que o volume total dessas operações possa chegar a R$ 25 bilhões. . 21/09/2018

- Ofertas ‘no forno’ somam R$ 25 bilhões – Um número relevante de companhias tem se preparado para fazer oferta de ações logo que o cenário eleitoral for definido. Se todas as empresas brasileiras que estão contratando assessores financeiros e jurídicos para ofertas iniciais (IPOs) e subsequentes (“follow-ons”) depois das eleições se concretizarem, será uma avalanche da ordem de 20 ofertas entre o fim de 2018 e de 2019. Conforme levantamento feito pelo Valor com bancos de investimento, escritórios de advocacia e empresas, isso representa um volume da ordem de R$ 25 bilhões. Os bancos BMG e Agibank, as empresas de tecnologia e serviços Tivit, Movile e Neoway, as elétricas Neoenergia, Light e Equatorial, a resseguradora Austral Re, a holding seguradora Caixa Seguridade, a mineradora Vale e a varejista Quero Quero são algumas das empresas na lista de IPOs e follow-ons previstos para essa reabertura do mercado de ações. Duas fontes incluem o grupo de infraestrutura Invepar nessa lista. 21/09/2018

RELAÇÃO DAS TRANSAÇÕES

- Goomer recebe aporte da Domo Invest – A Domo Invest acaba de ampliar seu portfólio com o investimento na Goomer, que atua com soluções de totens de autoatendimento e cardápios digitais em restaurantes. O aporte foi de R$ 3 milhões. A Goomer foi fundada há quatro anos, em Sorocaba, e tem hoje atuação em todo o território nacional. 17/09/2018

- Concil recebe R$ 15 milhões para internacionalização e projeta faturar R$ 20 milhões em 2019 – Fintech presta serviço de administração financeira de cartões e maquininhas a lojistas. A Concil, startup paulistana focada em gestão financeira, recebeu R$ 15 milhões em rodada liderada pelo fundo de investimentos Prosegur Tech Ventures, da companhia homônima de segurança privada. Com o montante, a empresa nascente pretende entrar em outro país da América Latina e faturar R$ 20 milhões em 2019. No ano passado, a receita atingiu R$ 10 milhões. 17/09/2018

- Sirius adquire 30% da distribuidora de fertilizantes Cibra – A Sirius Minerals, empresa listada na bolsa de Londres, acertou a compra de 30% de participação na empresa de distribuição de fertilizantes Cibra, com sede no Brasil. A Sirius Minerals Plc (“Sirius” ou “Companhia”) anuncia a assinatura de um contrato de fornecimento take-or-pay entre sua subsidiária integral York Potash Ltd, a OFD Supply Inc. e a Cibrafertil Companhia Brasileira de Fertilizantes (juntos “Grupo Cibra”). Empresas “) para o fornecimento e revenda da POLY4 para o Brasil e alguns outros países da América do Sul (o” Contrato de Fornecimento “). Vinculada ao Contrato de Fornecimento, a Sirius também concordou em adquirir, por meio de uma de suas subsidiárias integrais, uma participação acionária de 30% em cada uma das Empresas do Grupo Cibra, totalizando 95 milhões de ações ordinárias da Sirius totalmente pagas 17/09/2018

- Chile: BTG Pactual compra centros comerciais da Confuturo – Todos os centros comerciais estão em funcionamento e arrendados a terceiros. O fundo de investimento BTG Pactual Rentas Inmobiliarias II, através de sua filial, adquiriu 19 centros comerciais em distintas regiões do país e totaliza 42.600 metros quadrados. Os vendedores são empresas de seguros Confuturo e Corpseguros, ambas ligadas à Inversiones La Construcción, que é o braço financeiro da Cámara Chilena de la Construcción. O montante da operação, segundo dados da Comissão para o Mercado Financeiro (CMF), foi de aproximadamente US $ 89 milhões.04/09/2018

- Cade aprova aquisição pela São Francisco Saúde de 51% do capital da São Lucas – Aquisição de controle unitário. Hospitais gerais, centros-ambulatoriais, planos de saúde médico-hospitalar, serviço de apoio à medicina diagnóstica e serviço de apoio à medicina diagnóstica para outros laboratórios. Sobreposição horizontal. Integração vertical. Aprovação sem restrições. A Superintendência-Geral (SG) do Cade aprovou, sem restrições, a operação que envolve a aquisição, pela São Francisco Saúde, de ações ordinárias correspondentes a pelo menos 51% do total das ações ordinárias de emissão da São Lucas. A Requerente São Francisco Sistema de Saúde Sociedade Empresária Ltda. (“São Francisco Saúde), é uma operadora de planos de assistência à saúde, individuais e coletivos, que atua na administração, assessoria, implementação e comercialização destes planos, além de fornecer atendimento médico e ambulatorial, por meio de sua rede própria e credenciada, e organizar cursos, palestras, seminários e outros eventos relacionados a sua área de atuação. 17/09/2018

- Frete Rápido recebe aporte da TegUp – A Frete Rápido foi selecionada para o programa da TegUp, aceleradora de startups da Tegma. O contrato assinado entre a TegUp e Frete Rápido inclui a realização de um investimento no valor de R$ 1,4 milhão. O recurso será utilizado no aprimoramento da plataforma de conexão entre transportadoras e empresas de e-commerce desenvolvido pela Frete Rápido. 18/09/2018

- Mars compra 50% do hospital PetCare – Fabricante americana de doces e ração para cães e gatos de marcas como Pedigree e Royal Canin, a Mars adquiriu 50% da rede brasileira de hospitais veterinários PetCare, em São Paulo. “O Brasil é a primeira operação fora dos Estados Unidos e Canadá. Estamos olhando também oportunidades em outros países”, disse Art Antin, um dos fundadores da VCA, empresa com 850 hospitais veterinários comprada pela Mars no ano passado, por US$ 9,1 bilhões. A outra metade do capital da PetCare foi redistribuída entre os sócios brasileiros. Dessa fatia, 70% ficou com as gestoras de fundo de investimentos Trigger e Joá, do apresentador Luciano Huck, e dois investidores pessoa-física. A outra parte de 30% ficou com a fundadora da Pet Care, a veterinária Carla Berl que, em 2012, já havia vendido o controle do hospital veterinário para a Trigger. 18/09/2018

- Cade aprova a aquisição pela Elfa Medicamentos do controle da Dupatri Hospitalar – A Elfa atua no comércio atacadista de medicamentos especiais e na distribuição de materiais hospitalares descartáveis para hospitais e clínicas médicas, enquanto a Dupatri é uma empresa nacional que concentra suas atividades na distribuição de medicamentos especiais e materiais médico-hospitalares para hospitais e clínicas médicas e para farmácias especializadas. A Elfa é detida pela Elfa Participações e Administração S.A. (“Elfa Participações”), que é uma sociedade holding, sem atividades operacionais e controlada por Pátria Brazilian Private Equity Fund IV (“FIP Pátria IV”). Dupatri Hospitalar Comercio, Importação e Exportação Ltda. (“Dupatri”) – A Dupatri é uma empresa nacional que concentra suas atividades na distribuição (i.e., comércio atacadista) de medicamentos especiais e materiais médico-hospitalares para hospitais e clínicas médicas (segmento hospitalar), para órgãos e entidades públicas (segmentos institucional) e para farmácias especializadas.

- Limppano compra a ODD, ‘marca adormecida’ da P&G – A Limppano, fabricante de produtos de limpeza como panos, luvas e esponjas, fechou acordo com a Procter & Gamble (P&G) para comprar a marca de detergente líquido ODD. O valor do negócio não foi informado. 19/09/2019

- SPRO investe em startups – A SPRO IT Solutions, parceria da SAP sediada em Curitiba, fechou a aquisição de uma participação em duas startups paranaenses: a B2K, voltada para soluções tecnológicas de sensoriamento climático, telemetria e conectividade para o campo e da Vexpro, que tem como foco o desenvolvimento de aplicativos, portais corporativos e soluções em nuvem. A B2K tem como sócios Rodrigo Kopp, ex-gerente de operações do NOC da Oi e Nokia e Eduardo Zotto, ex-diretor de engenharia da Agres Sistemas Eletrônicos, uma companhia paranaense especializada em projetos de automação para maquinário pesado. 20/09/2018

- Agrototal tem intenção de adquirir 100% da Agro Ferrari, conforme notificou ao Cade – Trata-se de operação que envolve a aquisição, pela Agrototal de 100% do capital social da Agro Ferrari. A Agrototal é controlada indiretamente pelas sociedades canadenses “Controladoras do Grupo da Investidora”. A concretização da Operação permitirá à Agrototal expandir seus negócios no estado de São Paulo, a partir das lojas físicas detidas pela Agro Ferrari e de sua força de venda especializada com vasto conhecimento sobre as necessidades do agricultor paulista.18/08/2018

- Fundo Stratus submete ao Cade intenção de adquirir 65% da Farma Participações – Fundo Stratus submete à apreciação do Cade operação que envolve a aquisição de participação indireta de 65% no capital social da Farma Participações. A operação consiste na aquisição, pelo Fundo Stratus, de participação indireta de 65%no capital social da Farma Participações, por meio de aquisição da mesma participação na Holding lnvestfarma, empresa a ser constituída para implementação da Operação. Farma Participações atua por meio de suas subsidiárias operacionais, que, após reorganização societária do Grupo Poupafarma, incluem as farmácias E.W.S. Farma Comércio de Produtos Farmacêuticos Ltda., Drogaria Nova DM Ltda., WZGZ S.A. e Rede Nacional S/A, e a distribuidora de produtos farmacêuticos Dissim Distribuidora de Medicamentos Ltda.18/09/2018

- FullFace recebe investimento de R$ 5 milhões do fundo Primatec – Startup de reconhecimento facial já conta com parcerias de grande porte, como a companhia aérea Gol e o banco Itaú Unibanco. A FullFace, startup de recomhecimento facial, recebeu este mês um aporte do fundo Primatec no valor de R$ 5 milhões. Esta foi a sexta capitalização do fundo este ano. Além do investimento, a empresa receberá consultoria de especialistas ligados ao fundo. O Primatec ficará com uma porcentagem societária não divulgada dos lucros futuros da startup. Esta verba será canalizada para ampliar a atuação da startup no mercado, na contratação de pessoal e desenvolvimento tecnológico de seus produtos de segurança pública e privada. O aporte veio em um momento de internacionalização da startup, que é parceira de gigantes como Gol Linhas Aéreas, Itaú Unibanco e Bayer.20/09/2018

- Dreyfus e Ammagi querem criar joint venture de intermediação de frete – A Louis Dreyfus do Brasil (LDC) e a Amaggi pretendem constituir uma joint venture para explorar uma plataforma digital de intermediação de fretes rodoviários para tradings e outras empresas. A intenção é cada uma ter 50% de participação na nova na companhia. .. 20/09/2018

- Cade aprova a aquisição pela RS Morizono das quotas da CCP Ágata, detidas pela Cyrela – O Conselho Administrativo de Defesa Econômica (Cade) aprovou sem restrições a aquisição, pela RS Morizono, das quotas representativas da integralidade do capital social da CCP Ágata, atualmente detidas pela Cyrela Commercial Properties S.A. Empreendimentos e Participações. RS Morizono Empreendimentos e Participações Ltda. (“RS Morizono”) – A RS Morizono é uma sociedade limitada com atividades no desenvolvimento, aquisição, locação, venda e operação de empreendimentos imobiliários no Brasil. A RS Morizono pertence ao Grupo Morizono, que atua nos setores de bebidas, incorporação imobiliária, rádio, farmacêutico e de cosméticos. CCP Ágata Empreendimentos Imobiliários Ltda. (“CCP Ágata” ou “Negócio Alvo”) – A CCP Ágata é uma sociedade anônima de capital aberto com atividades no desenvolvimento, aquisição, locação, venda e operação de imóveis comerciais no Brasil, focando suas atividades em edifícios corporativos, shopping centers e centros de distribuição. A CCP Ágata pertence ao Grupo CCP. 19/09/2018

- Biehl Metalúrgica propõe compra de unidade do Grupo Voges – A Biehl Metalúrgica, com sede em São Leopoldo, confirmou interesse na compra da unidade de motores do Grupo Voges, de Caxias do Sul, que está em recuperação judicial há cinco anos. A manifestação foi feita durante assembleias de funcionários e ex-funcionários da empresa, realizadas nesta quarta-feira, e que aprovaram a proposta. A empresa de São Leopoldo foi representada pelo advogado Carlos Eduardo França, que informou que a proposta está sendo feita por cinco empresários da Biehl Metalúrgica, dos quais três atuam no Brasil e dois no exterior. O valor proposto pela unidade é de R$ 40 milhões. Destes, R$ 20 milhões seriam destinados ao pagamento de dívidas trabalhistas, e o restante, para expansão da empresa. 21/09/2018

- Grupo Utam assumirá operação da Kaffa no Brasil – O Grupo Utam, 100% brasileiro e presente no mercado nacional há quase 50 anos, com constantes investimentos ao longo de sua história, assumirá as operações da portuguesa Kaffa no Brasil – empresa europeia com know-how na produção de cápsulas de café há mais de dez anos, com a qual manterá a parceria em inovações tecnológicas, garantindo contínuo aprimoramento de processos e produtos. O Grupo Utam foi parceiro da Kaffa desde sua vinda para o país, quando a marca Utam lançou a linha Utam Uno. Com a aquisição da estrutura, além de produzir suas próprias cápsulas, o Grupo assumirá integralmente todas as operações da empresa portuguesa no país a partir do final deste ano, produzindo cápsulas também para os principais players do mercado. A operação está em fase de transição com funcionamento das atividades da Kaffa, em Cravinhos, no interior de São Paulo, e acompanhamento do Grupo Utam, até quando assumirá definitivamente a estrutura. A previsão é a partir de dezembro de 2018. 20/09/2018

- Biosev vende usina Estivas à Pipa Agroindustrial por R$203,6 mi – A Biosev, do grupo Louis Dreyfus, fechou contrato para a venda da totalidade de sua controlada usina Estivas à Pipa Agroindustrial, controlada por um fundo de investimento da corretora Socopa, em um negócio de 203,6 milhões de reais, informou a companhia em comunicado na noite de quinta-feira. Segundo a Biosev, a operação faz parte de um programa de competitividade operacional da companhia, que passa pela revisão de alternativas estratégicas relacionadas ao seu portfólio de ativos e pela diversificação de fontes de financiamento para “aumentar sua geração de caixa e fortalecer sua estrutura de capital”. 21/09/2018

- Gestora Vectis compra participação na Gauss Capital – A gestora Vectis Participações e o gestor Fabio Okumura, ex-CSHG Gauss, fecharam uma sociedade para criação da gestora de fundos Gauss Capital. A casa nascerá com uma equipe de cerca de 20 pessoas e R$ 1,5 bilhão sob gestão. Há um mês, Okumura encerrou a sociedade que tinha com o Credit Suisse na CSHG Gauss, fazendo uma cisão do portfólio. O banco ficou com a maior parte dos fundos de renda fixa, enquanto ele e parte de sua equipe com os fundos multimercados e de crédito, incluindo a família Gauss. Okumura será o acionista controlador e chefe de investimentos (CIO) da nova gestora. A Vectis terá 20% de participação na asset e seu sócio, Sérgio Campos, ocupará o cargo de presidente-executivo (CEO). Executivos da equipe de Okumura também terão participação minoritária. “Vamos dividir o dia a dia da nova empresa, de forma que o Fabio fique centrado no que ele gosta de fazer, que é a gestão de investimento”, diz Campos. 21/09/2018

- GP Investments vende sua participação na Brazil Hospitality Group – GPINVESTMENTS,LTD., cujas ações Classe A são negociadas na B3 S.A. – Brasil, anuncia que os fundos GP Capital Partners IV, L.P. e GPCP4 celebraram nesta data um acordo para vender suas participações na BHG S.A. – Brazil Hospitality Group (“BHG”) para GTIS Partners (“GTIS”), uma companhia de investimento focada em real estate com presença global e maior acionista da BHG. A transação engloba 100% da participação detida pelo GPCPIV e foi baseada num enterprise value da BHG de aproximadamente R$ 900 milhões. O GPCPIV irá receber cerca de R$ 150 milhões por sua participação de 27,4% na companhia. 22/09/2018

- Cade é notificado do interesse da Kedar em adquirir WW Brasil – A presente notificação envolve a proposta de aquisição, pela Kedar Empreendimentos e Participações S.A. (“Kedar” ou “Requerente”), da totalidade das quotas representativas do capital social da Westwing Comércio Varejista Ltda. (“WW Brasil” ou “Empresa-Objeto”), atualmente detidas pela VRB GMBH & Co. B-157 KG (“VRB”) e pela Brillant 1256, GMBH (“Brillant” e, em conjunto com a VRB, “Vendedoras” e, em conjunto com a Kedar e Empresa-Objeto, “Partes”) (“Operação”). A Kedar é companhia holding, com participação em diversas sociedades, que pertence ao Grupo Kedar. O Grupo Kedar tem atividades voltadas para a geração de valor em empresas de médio porte no Brasil em diversos setores do mercado brasileiro (i.e., saúde, energia elétrica, embarcações, telefonia, dentre outros).A WW Brasil é uma empresa que atua no comércio varejista de produtos para casa e decoração (home & living) no Brasil, principalmente por meio de plataforma de e-commerce (varejo online). A Empresa-Objeto atua como um clube de compras, oferecendo produtos de grandes marcas do setor de casa e decoração (home & living). 18/09/2018

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 10 a 16/set/2018>>>

- FUSÕES E AQUISIÇÕES: 63 TRANSAÇÕES REALIZADAS EM AGOSTO/18

- TI – RADAR de Fusões e Aquisições, em agosto/2018

- FUSÕES E AQUISIÇÕES EM 2018 (jan a ago) – TRANSAÇÕES DE PORTE ATÉ R$ 50 MM

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES