Fusões e Aquisições – destaques da semana 02 a 08/dez/2019

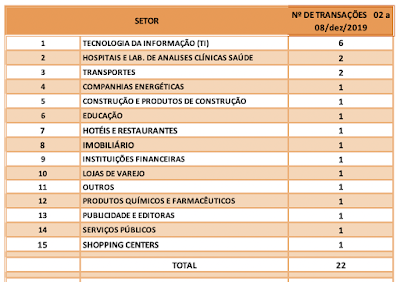

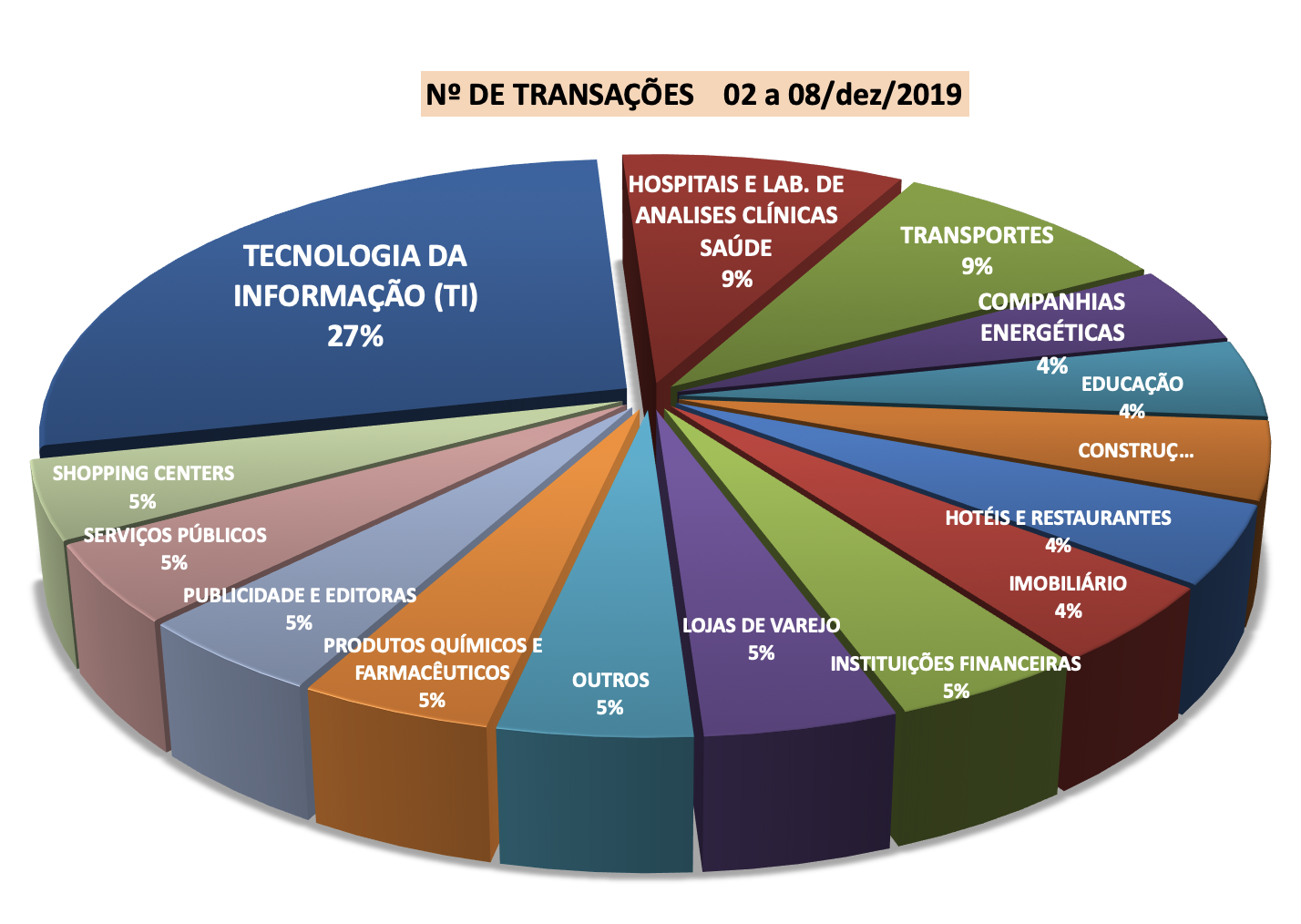

Divulgadas 22 operações de Fusões e Aquisições com destaque pela imprensa na semana de 02 a 08/dez/2019. Envolvem direta ou indiretamente empresas brasileiras de 15 setores e um investimento da ordem de R$ 6,4 bilhões.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Aliansce Sonae levanta R$ 1,19 bi em oferta de ações com papéis a R$ 43 – As ações da administradora de shoppings começam ser negociadas na B3 no próximo dia 9, com liquidação no dia seguinte. Com grande demanda, a companhia dona de shopping centers como West Plaza e Plaza Sul colocou também exerceu o seu lote adicional. No total, a oferta movimentou R$ 1,19 bilhão e emitiu mais de 27,6 milhões de novas ações. 06/12/2019

“Market Movers” – Exterior

- Swiss Re vende ReAssure por US$ 4,27 bilhões – O ressegurador suíço receberá 1,2 bilhão de libras em dinheiro e o restante em ações da empresa que comprou a ReAssure. A resseguradora Swiss Re AG concordou em vender sua subsidiária londrina ReAssure para a Phoenix Group Holdings PLC. O negócio foi avaliado em 3,25 bilhões de libras esterlinas, ou seja, US$ 4,27 bilhões…06/12/2019

- Astellas fecha compra de empresa de tecnologias de terapia genética – A Astellas Pharma concordou em comprar a Audentes Therapeutics por cerca de US$ 3 bilhões, um acordo de uma empresa farmacêutica ansiosa por adotar tecnologias promissoras de terapia genética. A farmacêutica japonesa pagará US$ 60 por ação da Audentes, sediada em São Francisco, de acordo com comunicado das empresas na terça-feira, um prêmio de 110% ao preço de fechamento da Audentes na segunda-feira. Espera-se que o acordo seja fechado no primeiro trimestre de 2020.. A terapia gênica é uma nova e promissora área da medicina que despertou crescente entusiasmo e uma série de negócios. A Roche Holding concordou em comprar a Spark Therapeutics por US$ 4,8 bilhões, enquanto a Novartis no ano passado fez um acordo de US$ 8,7 bilhões com a AveXis Inc. 04/12/2019

- Saudi Aramco precifica ações em US$ 8,53 no que será o maior IPO do mundo – O valor supera os 25 bilhões de dólares da oferta da chinesa Ali Baba, em 2014. A petroleira estatal saudita Saudi Aramco precificou sua oferta inicial de ações (IPO, na sigla em inglês) no topo da faixa indicativa de preços, disseram três fontes à Reuters, o que fará da operação a maior listagem do mundo, com 25,6 bilhões de dólares. O valor supera os 25 bilhões de dólares da oferta da chinesa Ali Baba, em 2014. 05/12/2019

- SoftBank lidera investimento de US$100 mi na Konfio – O grupo japonês Softbank Group está liderando um investimento de 100 milhões de dólares na plataforma mexicana de serviços financeiros Konfio, em uma quarta rodada de injeção de recursos na companhia. O SoftBank está investindo na Konfio junto com QED Investors, Kaszek Ventures e Vostok Emerging Finance, afirmou a plataforma. 03/12/2019

HUMORES & RUMORES

M & A – VENDA

- Ingresse levanta R$ 90 milhões para mais M&A e UX – A Ingresse, plataforma de venda de ingressos online, acaba de levantar R$ 90 milhões numa rodada Série C liderada pelo Endurance, o family office dos herdeiros de Pedro Conde, banqueiro que fundou e depois vendeu o BCN para o Bradesco nos anos 90. O fundo investiu no Spotify alguns meses antes do IPO e é também um dos investidores do Rappi e da Loggi. A rodada — a maior no setor de tickets na América Latina — também incluiu a Rival, uma tiqueteira sediada na Califórnia e fundada pelo ex-CEO da Ticketmaster, e o Grupo Globo, que investiu cash (em vez de ‘media for equity’). A eBricks, os sócios da RK Partners e o braço de venture debt da Galápagos Capital também participaram da rodada, assim como a Qualcomm Ventures e o Mercado Livre, que já são investidores da empresa..05/12/2019

- Petrobras quer vender fatia na Braskem em no máximo 12 meses, diz CEO – A Petrobras planeja vender sua fatia na petroquímica Braskem em no máximo 12 meses, e defende que a empresa seja listada no Novo Mercado da bolsa paulista B3, como forma de obter maior valor na operação. Petrobras quer vender fatia na Braskem em no máximo 12 meses, diz CEO. A Petrobras planeja vender sua fatia na petroquímica Braskem em no máximo 12 meses, e defende que a empresa seja listada no Novo Mercado da bolsa paulista B3, como forma de obter maior valor na operação, afirmou nesta sexta-feira o presidente da petroleira estatal, Roberto Castello Branco.”Nós lemos recentes notícias de que a Odebrecht, que controla a Braskem, propôs vender a companhia em 36 meses. Nós discordamos fortemente disso, nós queremos vender Braskem em, no máximo, 12 meses, para o mercado de capitais, transformando a empresa em uma ‘corporation’.”.. 06/12/2019

- Estatal angolana negocia compra de fatia da Oi na Unitel por US$ 1 bi – Em recuperação judicial, tele brasileira tenta vender participação de 25% na companhia de telecomunicações de Angola. A Sonangol, petrolífera estatal da Angola, está em processo de negociação com a Oi para comprar a participação de 25% da tele brasileira na Unitel, empresa de telecomunicações do país africano. Segundo fontes a par das conversas, a Oi deve receber cerca de US$ 1 bilhão se o negócio for confirmado. A Sonangol já é acionista da Unitel, com outros 25%… . 06/12/2019

- Privatização da Cedae será dividida em quatro blocos de municípios – O modelo de concessão da Companhia Estadual de Águas e Esgotos do Rio de Janeiro (Cedae) ao setor privado será dividido em quatro áreas ou blocos de municípios. Cada bloco poderá ter um concessionário privado diferente e terá uma parte da cidade do Rio de Janeiro, além de outros municípios fluminenses. A modelagem de venda será apresentada ao governo fluminense na próxima semana pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES). 06/12/2019

- Para presidente da TIM, discussão sobre venda da Oi está acelerando – O executivo disse que o espectro detido pela Oi é um ativo importante para se competir no segmento de internet móvel. O presidente da TIM Brasil, Pietro Labriola, avaliou nesta quinta-feira, 5, que as conversas sobre uma potencial venda da rede móvel da Oi estão ganhando velocidade. Labriola lembrou que, há cerca de três meses, não havia notícia de que a rede móvel da concorrente estava à venda. De lá pra cá, o presidente da Oi, Rodrigo Abreu, deu declarações públicas de que o principal ativo da companhia é a rede fixa, de fibra ótica. E nesta semana, Abreu anunciou ainda que os assessores financeiros da Oi estão levantando o valor da rede móvel de olho em uma potencial negociação. “Pensando nessas coisas, acho que o assunto está acelerando”, comentou Labriola, durante almoço de executivos da operadora com a imprensa nesta quinta-feira. 05/12/2019

- Ministro admite desestatização do Porto de Santos junto com o de São Sebastião – O ministro da Infraestrutura, Tarcísio de Freitas, admitiu nesta quinta-feira, 5, a possibilidade de a desestatização do Porto de Santos ocorrer junto com a do Porto de São Sebastião. A declaração foi dada durante apresentação feita em evento da XP Investimentos, em São Paulo. Depois, em conversa com jornalistas, ao ser questionado sobre esse ponto, o ministro disse que todas as alternativas estão na mesa. “Nossa equipe foi à Inglaterra para conhecer os portos ingleses e um estudo vai mostrar onde se cria mais valor, se é agregando o porto de São Sebastião ou não agregando”, comentou. Segundo ele, o estudo deve começar a ser feito no início do ano que vem, com previsão para ser concluído em um ano. Em 2021, portanto, a desestatização seria realizada. 05/12/2019

- Governo inicia privatização dos Lençóis Maranhenses, Jericoacoara e Iguaçu. – Publicação no Diário Oficial da União qualifica unidades de conservação no âmbito do Programa de Parcerias de Investimentos. Um decreto do presidente Jair Bolsonaro publicado, nesta terça-feira (3/12), no Diário Oficial da União (DOU), libera a privatização de três unidades de conservação federal. Foram incluídos no Programa Nacional de Desestatização (PND) o Parque Nacional dos Lençóis Maranhenses, no Maranhão; o Parque Nacional de Jericoacoara, no Ceará; e o Continua depois da publicidade 03/12/2019

- Petrobras venderá 10% da TAG em 2020 e Engie exercerá preferência, diz Bahr – O presidente da Engie Brasil, Maurício Bahr, estima que a Petrobras vai sair totalmente da Transportadora Associada de Gás (TAG) no primeiro semestre de 2020, e já manifestou o interesse de exercer o seu direito de preferência da maior parte da participação de 10% da estatal que será vendida. Ex-subsidiária da Petrobras, a TAG foi adquirida em junho deste ano pela empresa de energia franco belga Engie e pelo fundo canadense Caisse de Dépôt et Placement du Québec (CDPQ), pelo valor de R$ 33,5 bilhões. Segundo Bahr, a Engie tem direito a exercer entre 65% e 70% dos 10% que serão vendidos pela estatal brasileira. 03/12/2019

M & A – COMPRA

- Os planos da argentina Todomoda para o Brasil – Dona de 600 lojas na Argentina, Chile, Peru e México, varejista de acessórios femininos, infantis e presentes foca geração Z e mães. Lojas da rede oferecem mais de quatro mil produtos entre acessórios femininos, infantis e presentes. Desde 2017 estudando o mercado brasileiro, a rede Todomoda, criada na Argentina, em 1995, iniciou sua operação no varejo brasileiro em novembro ao inaugurar lojas nos shoppings Anália Franco, Center Norte e Vila Olímpia, em São Paulo, e no Park Shopping São Caetano, no ABC. Já neste mês, a rede abriu as portas no Ribeirão Shopping, em Ribeirão Preto, e no Shopping Pátio Paulista, também na capital do estado. A chegada ao Brasil faz parte do plano de expansão na América Latina, que inclui, ainda Colômbia e América Central. A rede possui 600 lojas na Argentina, Chile, Peru e México, e pretende atingir 500 unidades no mercado brasileiro em sete anos. Com mais de quatro mil produtos entre acessórios femininos, infantis e presentes, a marca aposta nas tendências de moda e nos preços acessíveis para atrair a atenção do consumidor no concorrido varejo brasileiro. Além disso, está em busca de parceiros para impulsionar o crescimento. “Em todos países, o grupo trabalha com um sócio local com perfil estratégico, de smart money. Para o Brasil, ainda estamos em processo de mandato de M&A em busca destes parceiros”, afirma Claiton Santos, ex-Alpargatas, country manager do Blue Star Group. 04/12/2019

- Rede SIM cancela compra de rede de postos de Santa Catarina – Depois de ter anunciado como o negócio que resultaria no maior grupo de postos de combustíveis do Brasil, a rede SIM cancelou a operação da compra da rede Mime, de Santa Catarina. Em nota, a empresa, com sede em Flores da Cunha, na Serra gaúcha, informou que “interrompeu o acordo de incorporação da rede Mime”. Na nota, a SIM diz que estava encerrando a incorporação da rede catarinense. O recuo na aquisição foi definido durante a etapa chamada de due diligence, que permite análise mais aprofundada de números, contabilidade e demais condições do alvo da compra. “Não foi adiante na etapa de due diligence, por questões operacionais e técnicas”, justificou a Rede SIM na nota. A Mime tem 51 postos e sede em Jaraguá do Sul. A compra, anunciada em setembro, chegou a ser aprovada pelo Conselho Administrativo de Defesa Econômica (Cade). Em setembro quando anunciou a compra, o presidente da rede gaúcha, Neco Argenta, disse que o negócio anteciparia para 2021 a meta da SIM de chegar a 200 postos. Além disso, o plano incluiria ampliar a presença no Paraná e mais cidades catarinenses e desembarcar no Sudeste, adiantou. 06/12/2019

- Cinépolis negocia compra da rede brasileira Kinoplex – Juntos, Kinoplex e Cinépolis teriam 589 salas no país ante 624 do Cinemark. A rede mexicana de cinemas Cinépolis está em negociações avançadas para a compra do Kinoplex, o principal negócio do grupo brasileiro Severiano Ribeiro, segundo informações do jornal Valor Econômico. Atualmente, o Kinoplex é o único grupo nacional entre as grandes redes estrangeiras do setor. Se o acordo for concluído, a Cinépolis, maior rede da América Latina e vice-líder no mercado brasileiro de exibição de filmes, deve ficar mais próxima da americana Cinemark em termos de números de salas no país. A UCI, parceira do Severiano Ribeiro, deve ficar fora da negociação. A Cinépolis fechou 2018 com 393 salas e alcançou cerca de R$ 370 milhões em vendas de ingressos no país. O Kinoplex foi o terceiro colocado em número de salas, com 196. O líder é o Cinemark que, ao final do ano passado, tinha 694 salas no Brasil… 05/12/2019

- FEMSA negocia compra das drogarias São Paulo e Pacheco – A mexicana FEMSA está negociando a compra do Grupo DPSP, dona das Drogarias São Paulo e Pacheco, fontes com conhecimento do assunto disseram ao Brazil Journal. As conversas ainda são preliminares e não há garantia de que o negócio será fechado. As tratativas são para a compra de 100% do negócio e o DPSP vem sendo representado por uma ex-banker do Banco Espírito Santo que assessorou a Pacheco na fusão com a São Paulo em 2011. 02/12/2019

PRIVATE EQUITY

- Hypera Pharma vai investir R$ 200 milhões em healthtechs – A Hypera Pharma anunciou nesta segunda-feira, 2, um programa corporativo de venture capital, o Hypera Ventures, para investir em startups relacionadas ao setor de saúde, as healthtechs, e que também tenham sinergia com o negócio da companhia. A previsão de investimento é de até R$ 200 milhões. 02/12/19

- Venture capital aporta mais de US$ 2 bi – Movimento demonstra amadurecimento do mercado de fintechs. O avanço da indústria de venture capital no Brasil acompanha de perto um processo de amadurecimento do ecossistema de startups. Não à toa, o investimento dos fundos de .. .. 03/12/2019

OFERTA DE AÇÕES

- Gestores de fundos falam em Ibovespa em até 250 mil pontos em 2022 – Desde o início do atual ciclo de alta, a bolsa brasileira praticamente triplicou de valor. Mas o movimento ainda pode estar longe do fim, segundo os gestores. D esde o início do atual ciclo de alta, a bolsa brasileira praticamente triplicou de valor. Mas o movimento ainda pode estar longe do fim. Pelo menos essa é a visão de gestores de fundos de ações que participaram de um evento promovido pela XP Investimentos. O mais otimista do grupo é José Rocha, sócio da Dahlia Capital. Ele provocou um pequeno frenesi na plateia ao afirmar que o Ibovespa, principal índice de ações da B3, pode chegar a 250 mil pontos em 2022. Esse patamar representaria uma alta de 126% em relação ao recorde de 110.622 pontos alcançado nesta quinta-feira. Rocha citou quatro fatores que podem impulsionar a bolsa a atingir a marca daqui a três anos. O primeiro é o crescimento dos lucros das empresas, que ele estima em 15% ao ano nos próximos anos, o que segundo ele já representaria um potencial de alta de 50% para as ações. O segundo é a perspectiva de uma redução ainda maior dos juros reais, representados pelas taxas dos títulos públicos atrelados à inflação (NTN-B). Esse movimento levaria à queda na taxa de desconto das empresas listadas na bolsa e a uma reprecificação das ações… Enquanto a bolsa brasileira é negociada a um múltiplo equivalente a 12 vezes o lucro, a média de outros mercados, como Índia, Indonésia e Grécia, aponta para 16 vezes… Aqui, o papel de otimista coube mais uma vez a José Rocha. Para defender sua visão, o gestor da Dahlia fez referência ao livro “The Fourth Turning”, dos historiadores norte-americanos William Strauss e Neil Howe. Os autores defendem que a história se move em ciclos, e se repete de tempos em tempos. O que isso significa? Que três décadas após o ciclo cujo marco principal foi a Constituição de 1988, a pauta do Brasil deu uma guinada à direita a partir da vitória de Jair Bolsonaro nas eleições de 2018. “O Brasil está vivendo a sua quarta virada. A reforma tributária e as outras reformas serão aprovadas”, afirmou… 06/12/2019

- O IPO do grupo Almeida Júnior – O grupo catarinense Almeida Júnior, dono de seis grande shoppings no estado, prepara a sua estreia na bolsa em 2020..08/12/2019

- Ofertas de ações têm volume recorde de R$ 78,3 bilhões – As 36 ofertas de ações realizadas neste ano na B3, a Bolsa de Valores de São Paulo, resultaram em um valor recorde captado pelas empresas. Os IPOs (ofertas públicas iniciais de ações) e follow ons (emissões secundárias) geraram R$ 78,3 bilhões no ano até novembro, segundo dados da Anbima (Associação Brasileira das Entidades dos mercados Financeiro e de Capitais). O volume é cinco vezes o que foi registrado em igual período de 2018 e é recorde da série iniciada em 2002, desconsiderando a venda pelo governo federal, em 2010, de R$ 120,4 bilhões em ações da Petrobras. Entre os principais compradores dessas ofertas de ações (subscritores) estão os fundos de investimentos, com 43,5% do total – em 2018, esse percentual era 26,6%. Em seguida vieram os investidores estrangeiros, com 42%. Já os investidores pessoas físicas registraram 7,5% de participação – um recuo ante o observado em 2018, quando compunham 8,5% do total de subscritores. Outros investidores institucionais correspondem por 7% desse total. O crescimento do mercado de capitais reflete o ambiente macroeconômico mais estável, com inflação controlada e juros baixos, diz José Eduardo Laloni, vice-presidente da Anbima. “Mantidas as condições atuais do cenário, as perspectivas para 2020 seguem positivas”, diz José Eduardo Laloni, vice-presidente da Anbima. 05/12/2019

- Marfrig confirma oferta subsequente de ações que pode somar R$ 3,3 bi – A Marfrig fará uma oferta subsequente de ações (follow on) que poderá chegar em R$ 3,3 bilhões, considerando o preço do fechamento de ontem (R$11,10), conforme antecipou a Coluna do Broadcast. A oferta será primária e inclui um lote secundário, para a venda de ações detidas pelo Banco Nacional de Desenvolvimento Social (BNDES), que possui 33,74% da Companhia. Na oferta primária serão vendidas 90.090.091 ações e na secundária o BNDES venderá sua participação, de 209.648.427 ações. O processo de bookbuilding e o roadshow, para apresentação aos acionistas, terão início na segunda-feira, dia 09, e terminarão no dia 17, quando o preço da ação no âmbito da oferta será fixado. Segundo fato relevante, os recursos oriundos da oferta primária serão destinados para pré-pagar certas dívidas, ” que serão selecionadas pela administração da Companhia de acordo com a estratégia e no melhor interesse da Companhia”. 07/12/19

- Banco Votorantim fará IPO no 1º trimestre de 2020 – Conforme uma fonte, o planejamento é para uma parcela secundária dos dois acionistas e uma captação primária voltada para o processo de expansão digital do banco O Banco Votorantim (BV) quer fazer sua oferta pública inicial de ações (IPO) no primeiro trimestre de 2020. A instituição já circulou entre bancos de investimento uma chamada sigilosa para participação no .. 07/1/20190

- Volume de ofertas em 2019 supera R$ 440 bi e bate recorde da série histórica, diz Anbima – O ano foi concentrado em ofertas subsequentes de ações, com 31 operações. O volume de ofertas de valores mobiliários feitas pelas empresas brasileiras nos mercados doméstico e externo atingiu o maior valor da série histórica coletada pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima). Foram R$ 440,8 bilhões captados no acumulado do ano até novembro, ante R$ 300,4 bilhões no mesmo intervalo de 2018. 05/12/2019

- Unidas prepara oferta subsequente de ações para este mês -A Unidas, ex-Locamérica, é mais uma companhia que prepara uma oferta subsequente (follow on) ainda em 2019. A companhia já começou a contratação dos bancos para coordenarem a oferta.A Companhia de Locação das Américas (Locamerica) mudou seu nome para Unidas ano passado, após o processo de fusão acertado no fim de 2017. Com a transação, foi criado o maior grupo de aluguel de veículos do Brasil, atrás apenas da Localiza. Procurada, Unidas não Comentou.Fila. Neste mês farão oferta subsequente as Lojas Marisa, Notredame Intermédica e Aliansce Sonae… 04/12/2019

- Petrobras fará nova oferta de ações da BR Distribuidora – O presidente da Petrobras, Roberto Castello Branco, disse ao Valor que a empresa pretende fazer outra oferta subsequente de ações da BR Distribuidora. Na BR vamos fazer um outro follow on [oferta subsequente de ações], disse Castello Branco. Ele informou que a empresa começa a trabalhar desde já com esse objetivo e que a operação será realizada no momento mais adequado. 03/12/2019

- Irani fará oferta subsequente de ações; Boa Vista posterga IPO – A Celulose Irani prepara uma oferta subsequente de ações (follow-on), apurou o Valor. A companhia vai buscar pelo menos R$ 600 milhões na transação, que é considerada um re-IPO, dada a baixa liquidez dos papéis atualmente. Os bancos contratados são BTG Pactual, Credit Suisse e XP Investimento, conforme duas fontes. A captação pretendida é considerável, considerando que o valor de mercado atual da companhia é de cerca de R$ 540 milhões. Na sexta-feira, com a notícia do follow-on antecipada pelo Valor, a ação PN da companhia fechou com desvalorização de 1,75%. Uma operação que estava engatada para este ano, a oferta inicial (IPO) do birô de crédito Boa Vista SCPC, ficou para o ano que vem propositadamente. ….. 02/12/2019

“TOP TRENDS”

- Bradesco eleva projeções de crescimento para 1,2% em 2019 e 2,5% em 2020 – Banco continua apostar em dois cortes nos juros, para 4,45%, apesar de esperar um nível de câmbio mais depreciado. A taxa de juros mais baixa deve ajudar a confirmar esse cenário de aceleração da atividade. O banco manteve inalteradas as perspectivas da Selic, de 4,5%, para dezembro e 4,25% em 2020. Isso apesar da percepção de um câmbio mais depreciado e da revisão para cima para o índice de preços neste ano. Nos cálculos do banco, o câmbio deve ficar em R$ 4,15 neste ano e R$ 4,00 ao final de 2020. Já a expectativa para o IPCA, inflação oficial, subiu de 3,2% para 3,6% em 2019 e permaneceu estável em 3,6% no próximo ano. Segundo Honorato, embora os preços vivam um cenário de “tempestade perfeita” no fim deste ano, em meio a reajuste de loterias, mudança de bandeira tarifária para energia e alta dos preços de proteínas causado pela China, estes se configurariam apenas como um “choque” de curto prazo que já ocorreria em 2020. Segundo Honorato, mudanças na política econômica iniciadas em 2016 e que prosseguiram — incluindo não só a reforma das aposentadorias, mas também a reforma trabalhista e medidas para melhorar o ambiente de negócios — “começam a produzir efeitos na economia”. Ele destaca que, nos últimos três anos, o Brasil criou quase 5 milhões de empregos, sendo que a maioria foi no setor informal (conta própria ou sem carteira assinada). “A novidade é que a gente começou a ver nos últimos meses a expansão do emprego formal”, afirma. Segundo ele, a transição de empregos informais para formais já está acontecendo e deve se intensificar no próximo ano. Ele observa ainda que o risco-país medido pelo contrato de Credit Default Swap (CDS) de 5 anos do Brasil permanece baixo apesar do vai e vem do câmbio e que é compatível com uma melhora da nota de crédito do Brasil já no próximo ano. “O país tem um caminho de upgrades da nota brasileira, talvez uma elevação de 6 a 12 meses da nota brasileira e quem sabe para 2022 ou 2023, possa voltar a ser grau de investimento”, diz…06/12/2019

- Fitch eleva projeções para crescimento da economia brasileira em 2019 e 2020 – A agência de classificação de risco vê uma alta de 1,1% no PIB deste ano e de 2,2% no do próximo. A Fitch Ratings elevou suas projeções para o crescimento da economia brasileira em 2019 e 2020. A estimativa para a expansão do Produto Interno Bruto (PIB) este ano saiu de 0,8% para 1,1%. Já a previsão para o ano seguinte foi elevada em 0,2 ponto percentual, para 2,2%. 06/12/2019

- Credit Suisse vê continuidade em cenário de reformas no Brasil nos próximos 2 anos – Economistas do Credit Suisse estimam que o cenário de reformas no Brasil deve continuar nos próximos dois anos, quando esperam aprovações de algumas propostas, que combinadas com uma agenda mais ‘amigável’ ao mercado, devem proporcionar um ambiente de inflação e juros baixos, com crescimento mais forte da economia. “Nosso cenário base assume que esse ambiente mais reformista provavelmente continuará nos próximos dois anos, com o governo avançando nas agendas fiscal e de produtividade”, afirmaram Leonardo Fonseca e Lucas Vilela, em documento para apresentação das estimativas. A equipe do banco prevê alta de 1,2% no Produto Interno Bruto (PIB) de 2019, que deve acelerar para 2,5% em 2020 e 2,7% em 2021, em movimento puxado principalmente pela demanda doméstica, particularmente consumo das famílias e investimentos. Quanto à taxa de câmbio, eles estimam cotação que deve ficar relativamente estável em 4,20 reais por dólar em 2020. Para Fonseca e Vilela, a desaceleração econômica global é o principal fator de risco para a dinâmica da economia brasileira nos próximos anos e pode afetar o país principalmente pela redução das exportações e condições financeiras, por meio da aversão a risco nos mercados financeiros internacionais. “Do lado positivo, os líderes do Congresso são capazes de aprovar uma agenda mais ampla de medidas favoráveis ao mercado. Do lado negativo, a demanda por flexibilização das regras fiscais (por exemplo, limite de gastos) ou para agendas legislativas alternativas (por exemplo, combate à corrupção) pode desencadear uma mudança no foco do Congresso na agenda econômica.” 05/12/2019

RELAÇÃO DAS TRANSAÇÕES

- Aliansce Sonae levanta R$ 1,19 bi em oferta de ações com papéis a R$ 43 – As ações da administradora de shoppings começam ser negociadas na B3 no próximo dia 9, com liquidação no dia seguinte. A Aliansce Sonae divulgou na noite desta quinta-feira (05) o preço da sua oferta subsequente de ações (follow on). Os papéis fecharam em R$ 43. No pregão de ontem (05), as ações estavam cotadas a R$ 44,35 no fechamento. Com grande demanda, a companhia dona de shopping centers como West Plaza e Plaza Sul colocou também exerceu o seu lote adicional. No total, a oferta movimentou R$ 1,19 bilhão e emitiu mais de 27,6 milhões de novas ações. Após a oferta, o capital social da companhia passou a ser de R$ 4,1 bilhões, dividido em 265,7 milhões de ações ordinárias. 06/12/2019

- Globo investe para levar IA às transmissões esportivas – Com aporte de R$ 13 milhões, emissora passa a ter acesso à tecnologia que lhe permitirá incrementar os torneios transmitidos nas diversas multiplataformas. Empresa de tecnologia israelense utiliza inteligência artificial na captação e transmissão de imagens de eventos e transmissões esportivas. Em comunicado divulgado nesta quarta-feira, 4, A Globo anunciou uma parceira com a empresa israelense Pixellot para o uso de inteligência artificial nas transmissões esportivas, de eventos e torneios, o que permitirá a ampliação da oferta de conteúdo oferecido em diferentes meios. Pelo acordo, a Globo investirá cerca de R$ 13 milhões na Pixellot e passa a fazer parte do grupo de investidores da Pixellot, já composto pelos fundos Shamrock Capital, Firstime, Baidu e Asahi Broadcasting Company.06/12/2019

- Ame, da B2W e Lojas Americanas, compra startups de entrega – Empresa comprou a Courri e a Pedala. O executivo Timotheo Barros, presidente da Let’s, plataforma de gestão compartilhada dos ativos de logística e distribuição da Lojas Americanas e da B2W, anunciou hoje que a Ame, empresa dos dois grupos, comprou as startups de entrega Courri e Pedala. O executivo não detalhou as condições do acordo. A informação foi prestada durante encontro com investidores no Rio de Janeiro. 06/12/2019

- Petcare anuncia investimento na rede hospitalar Dr. Hato – Novidade segue movimento de expansão no mercado veterinário. A PetCare S/A anuncia mais uma novidade ao setor veterinário: a aquisição de participação controladora da Dr. Hato, tradicional grupo de hospitais veterinários localizado na região do ABC Paulista. Poucos meses após o anúncio da compra da Animália, hospital veterinário referência no Rio de Janeiro, a PetCare é a primeira rede de hospitais veterinários 24 horas do Brasil. Agora, ela possui 8 hospitais, um laboratório, uma empresa de tele radiologia, além do primeiro centro oncológico a oferecer tratamentos de radioterapia da América do Sul. Os hospitais PetCare oferecem serviços de diagnóstico por imagem e exames laboratoriais, internação, UTI, cirurgias, terapia com células-tronco e uma ampla gama de especialidades clínicas veterinárias. A rede também conta com um programa para veterinários parceiros que encaminham casos complexos e exames. 04/12/2019

- Joint venture de Etex e Arauco assina acordo para adquirir fatia majoritária da Tecverde – A E2E, joint venture chilena fundada pela Etex, empresa internacional especializada em materiais de construção, e pela Arauco, companhia global diversificada com atuação na indústria florestal, assinou um acordo de compra de ações para adquirir uma fatia majoritária da Tecverde Engenharia, uma companhia brasileira inovadora especializada em construção civil eficiente em wood frame. O acordo está sujeito à aprovação do Conselho Administrativo de Defesa Econômica (CADE) e outras condições habituais. A Tecverde foi fundada em Curitiba em 2009 por um grupo de jovens empreendedores que buscavam transformar a indústria de construção civil de forma sustentável e escalável. Dez anos depois, com o apoio dos fundos de private equity GEF Capital e Performa Investimentos, a Tecverde se tornou um player forte e respeitado de tecnologia de wood frame na América Latina. Após a finalização da operação, a E2E terá fatia majoritária na Tecverde ao adquirir todas as ações de GEF, Performa e outros acionistas não executivos. As ações remanescentes continuarão nas mãos dos fundadores executivos, que continuarão fazendo parte da gestão da companhia. 07/12/2019

- Marisa Lojas confirma preço da ação na oferta (follow on) em R$ 10 – O início das negociações das ações da oferta será nesta sexta-feira (06/12) A ação da Lojas Marisa em sua oferta subsequente (follow on) saiu a R$ 10, como antecipou o Broadcast, sistema de notícias em tempo real do Grupo Estado. A demanda superou em oito vezes a oferta, segundo fontes. O início das negociações das ações da oferta será nesta sexta-feira, 6. A quantidade inicial de ações na oferta foi acrescida de lote adicional de 10%, totalizando de 51.562.500 ON, ou R$ 515,6 milhões. O montante pode chegar a cerca de R$ 568 milhões se exercido o lote suplementar, de até 11%, cujo encerramento do prazo de exercício ocorre em 8 de janeiro. O setor de varejo, diante das expectativas em relação à retomada da economia brasileira, tem atraído a atenção dos investidores.05/12/2019

- Consórcio da GLP Brasil vence leilão da rodovia MS-306 – Grupo ofereceu o pagamento de R$ 605,3 milhões de outorga ao governo do Mato Grosso do Sul O consórcio formado pela empresa de logística GLP e construtoras médias venceu o leilão da rodovia MS-306, realizado nesta quinta-feira na B3. O grupo ofereceu o pagamento de R$ 605,3 milhões de outorga ao governo do Mato Grosso do Sul. A oferta foi bastante superior ao outro grupo que participou da concorrência, o consórcio Via Brasil, liderado pela Conasa Infraestrutura, que já administra concessões rodoviárias no Estado do Mato Grosso. A empresa ofereceu uma outorga de R$ 100 milhões. 05/12/2019

- Bossa Nova investe R$800 mil em fintech que faz crowdfunding de investimento para o setor imobiliário – A Glebba, fintech que faz crowdfunding de investimento para o setor imobiliário otimizando estrutura de capital para loteadoras e incorporadoras, acaba de receber aporte de R$800 mil, em rodada liderada pela Bossa Nova Investimentos, um dos fundos de venture capital mais ativos da América Latina. O investimento será utilizado para escalar ainda mais a fintech e aprimorar toda parte de tecnologia e marketing. “Com essa captação, vamos investir em marketing e aprimorar nossa tecnologia para atrair mais investidores para a plataforma. Queremos que as pessoas vejam o setor de imobiliário como uma possibilidade de investimento rentável, atrativa e segura”, afirma Francisco Perez, cofundador e head de investimentos da Glebba. 05/12/2019

- Wildlife, o unicórnio global brasileiro, já vale US$ 1,3 bi – E o jogo pode estar só começando. Nos últimos nove anos, uma empresa paulistana construiu silenciosamente um império no mundo mobile. Agora, a Wildlife Studios, que faz games para celulares, acaba de ser avaliada em US$ 1,3 bilhão numa rodada liderada pelo Benchmark Capital, o que faz dela a empresa brasileira de tecnologia mais valiosa de alcance global. O Benchmark está pagando o maior valuation que já atribuiu a uma empresa em um primeiro investimento. Mais de 1 bilhão de pessoas ao redor . .. A rodada liderada pelo Benchmark trouxe US$ 60 milhões para o caixa da companhia — uma cifra relativamente imaterial perto do que se presume… 05/12/2019

- Fintech recebe aporte de US$10 milhões dos fundos Kaszek e Ribbit – A Cora, startup de serviços financeiros para pequenos e médios negócios, anunciou um investimento de US$ 10 milhões, em um aporte liderado pelos fundos de capital de risco Kaszek e Ribbit. Em fase pré-operacional, a fintech pretende usar os recursos da captação para aquisição de clientes a partir de fevereiro de 2020, o que pode envolver testes de concessão de crédito. Os sócios do negócio, Igor Senra e Leonardo Mendes, criadores da empresa de meio de pagamento Moip, afirmam que o objetivo da Cora é preeencher uma lacuna de mercado na prestação de um conjunto de serviços financeiros destinado a ajudar na expansão dos pequenos empreendimento. O alvo são empresas com faturamento anual de até R$ 4,8 milhões, com serviços como conta digital e serviços bancários como transferências, pagamentos de conta e emissão de boletos. 05/12/2019

- Exame é adquirida em leilão pelo BTG Pactual por R$ 72 milhões – A revista Exame, do Grupo Abril, foi arrematada por R$ 72,3 milhões em leilão pelo BTG Pactual nesta quinta-feira (5), na 2ª Vara de Falências e Recuperações Judiciais, no centro de São Paulo. O banco foi o único habilitado. A compra vai passar agora por avaliação pelo Cade (Conselho Administrativo de Defesa Econômica, do Ministério da Justiça), com conclusão aguardada já para a primeira semana de janeiro, por se tratar de banco, sem afetar a concentração no setor de mídia. Como depende ainda da aprovação formal, o BTG limitou-se em nota a confirmar seu interesse pela Unidade Produtiva Individual Exame -como foram designados a revista impressa quinzenal e suas plataformas digitais. 05/12/2019

- Grupo paulista anuncia a compra da Universidade Positivo – A Cruzeiro do Sul Educacional, quinto maior grupo de ensino do país, acaba de anunciar a aquisição de uma das universidades de maior relevância no Brasil, a Universidade Positivo. O valor não foi informado, mas no mercado fala-se em algo em torno de R$ 500 milhões. Nesse último ano outros grupos chegaram a fazer propostas para a aquisição da Positivo. A informação da venda foi confirmada pela assessoria do Positivo. Com mais de três décadas de história, a Universidade Positivo é referência em ensino superior entre as IES do estado do Paraná e uma marca de reconhecimento nacional. Atualmente, possui 1.650 colaboradores e 33 mil alunos, destes 23 mil na modalidade presencial, distribuídos em oito campi: um em Londrina e sete na cidade de Curitiba, onde fica o campus Ecoville, considerado um dos mais modernos e completos do País. Seu portfólio possui 62 opções de cursos de graduação, como Medicina e Engenharia de Bioprocessos e Biotecnologia, além de dezenas de cursos de Especialização e MBA’s. 05/12/2019

- Hapvida faz proposta vinculante de R$ 294 mi para comprar a Medical – A Hapvida fez uma proposta vinculante para adquirir a Medical Medicina Cooperativa Assistencial de Limeira, cidade no interior de São Paulo. O valor da transação foi fixado inicialmente em R$ 294 milhões, segundo a companhia, valor que ainda pode mudar de acordo com os fundamentos financeiros e o endividamento da Medical. A empresa sediada em Limeira tem uma carteira com cerca de 80 mil beneficiários de planos de saúde localizados na região. Além disso, possui um hospital próprio de alta complexidade com cerca de 100 leitos, incluindo UTI adulto e neonatal, pronto atendimento, setores de quimioterapia e hemodiálise e um centro cirúrgico. 03/12/2019

- Loft capta mais R$ 216 milhões em nova série de fundo imobiliário – A Loft, plataforma digital que utiliza a tecnologia para simplificar a compra, reforma e venda de apartamentos, acaba de concluir a captação de cotas B do fundo imobiliário Loft I FII. A totalidade das cotas oferecidas foi arrematada pelos investidores. O montante captado nesta rodada foi de R$216 milhões, e a oferta foi coordenada pela Credit Suisse Hedging-Griffo. Esta é a segunda investida da Loft no mercado de capitais. A primeira foi a oferta das cotas A deste mesmo fundo, também coordenada pela Credit Suisse Hedging-Griffo, ocorrida em fevereiro passado, quando R$ 110 milhões foram captados de investidores. Agora o fundo Loft I FII passa a somar um capital total de R$ 408 milhões, dos quais R$ 82 milhões detidos pela própria Loft. “A empresa neste momento dispõe de mais de R$ 550 milhões em seus fundos imobiliários para adquirir apartamentos”, afirma o founder e co-CEO da Loft, Mate Pencz. A Loft foi fundada em agosto de 2018. Começou operando em três bairros de São Paulo. Hoje já está em 16 bairros na capital paulista. Nos próximos meses a empresa começará a operar no Rio de Janeiro e em 2020 deverá começar a operar em outras três capitais brasileiras. Desde a sua fundação, já recebeu aportes de equity de aproximadamente R$ 400 milhões provenientes de investidores globais de venture capital, como o Andreessen Horowitz, Fifth Wall, Vulcan, QED e Thrive Capital, além de fundos locais como a Monashees, Valor Capital e Canary. 03/12/2019

- Itaú CorpBanca conclui aquisição das ações do Itaú CorpBanca Colombia – O chileno Itaú CorpBanca informou na terça-feira, 3, à noite que, após as aprovações dos reguladores bancários no Chile, Colômbia e Brasil, o banco concluiu a aquisição das ações do Itaú CorpBanca Colombia detidas pela Helm e Kresge Stock Holding Company, pelo valor de US$ 334 milhões. As ações adquiridas representam aproximadamente 20,8% do patrimônio em circulação do Itaú Corpbanca Colômbia. Diante disso, o Itaú CorpBanca passa a ser o acionista majoritário com 87,10% do capital social do Itaú CorpBanca Colombia. 04/12/2019

- Sky.One e DB Master criam joint venture para atuar em infraestrutura de nuvem com gestão de banco de dados – A Sky.One, startup de tecnologia especializada no desenvolvimento de plataformas que facilitam o uso da nuvem, se une com a DB Master, empresa nacionalmente reconhecida pela expertise na gestão de banco de dados e soluções de tecnologia da informação, para anunciar a criação de uma joint venture societária, a Sky.One & DB Master. O objetivo dessa parceria é fornecer uma oferta única para clientes que demandam soluções robustas de infraestrutura de nuvem com gestão e estruturação de banco de dados. A Sky.One possui uma plataforma que simplifica a migração e sustentação de sistemas complexos em nuvem, enquanto a DB Master é especialista em gestão de banco de dados em operações críticas. As duas empresas juntas trazem uma oferta única ao mercado, já adequada à Lei Geral de Proteção de Dados (LGPD). A norma, que entra em vigor em 2020, faz com que os clientes tenham novos custos e investimentos em tecnologia da informação, uma vez que os dados passam a ter um nível maior de proteção. 03/12/2019

- Fintech brasileira Rebel levanta aporte de US$ 10 milhões – Os aportes são liderados pelo fundo brasileiro Monashees e também pelo americano Fintech Collective. Avaliada pela consultoria KPMG como uma das 50 fintechs mais promissoras do mundo, a startup de crédito brasileira Rebel anuncia nesta terça-feira, 3, uma nova rodada de investimentos de US$ 10 milhões. Os aportes são liderados pelo fundo brasileiro Monashees e também pelo americano Fintech Collective, que já apostou em mais de 30 empresas do setor no mundo todo, incluindo a paranaense Contabilizei. Com os novos recursos, a Rebel pretende investir em contratações, com foco em áreas como ciência de dados, desenvolvimento, marketing e vendas – hoje, tem 50 pessoas, divididas entre a matriz em São Paulo e uma sede no Rio. 03/12/2019

- Investidores brasileiros compram rede de hotéis nos EUA por R$ 905 milhões – Aquisição inclui cadeia de 45 hotéis econômicos da bandeira Wyndham. Um grupo de investidores brasileiros investiu R$ 905 milhões na compra da Lodging Enterprises, rede de 45 hotéis econômicos da bandeira Wyndham nos Estados Unidos, informaram as empresas de investimentos Sharpen Capital e VCM Global Asset Management, responsáveis pela transação. A rede de hotéis, que pertencia à American Hotel Income Properties (AHIP), está presente em 26 estados americanos. A AHIP se desfez do negócio para concentrar-se em empreendimentos do segmento premium. 03/12/2019

- Log vende participações em três ativos – A Log Commercial Properties vendeu participações em três ativos pelo valor total de R$ 164,9 milhões para o fundo LOGCP Inter Fundo de Investimento Imobiliário, administrado pela Inter Distribuidora de Títulos e Valores Mobiliário… 02/12/2019

- EDP Brasil compra ações da Celesc por R$ 28,5 mi e amplia fatia na empresa para 25,35% – A EDP Brasil passou a deter 4,6 milhões de ações preferenciais da Celesc, além de 5,14 milhões de ações ordinárias. A elétrica EDP (EMBR3) Brasil anunciou a aquisição adicional de 691,7 mil ações preferenciais da estatal catarinense Celesc, da qual já é acionista, a preço médio de 41,15 reais, em operação que totalizou 28,46 milhões de reais, segundo comunicado da companhia nesta segunda-feira.02/12/2019

- Lanxess adquire brasileira Ipel, especializada em controle microbiológico – Com a aquisição, a empresa alemã pretende ampliar a atuação em clientes da América do Sul através da Itibanyl Produtos Especiais. A companhia alemã de química especializada Lanxess anunciou nesta segunda-feira a compra a brasileira Itibanyl Produtos Especiais (IPEL), visando fortalecer a posição de uma das principais fabricantes de ingredientes biocidas ativos e fórmulas, que são produtos conservantes.Hoje, a Lanxess deu detalhes sobre a IPEL, que tem sede na cidade de Jarinu, em São Paulo, indicando que a companhia brasileira faturou no ano passado uma quantidade considerada baixa, na cifra de dezenas de milhões de euros… 02/12/2019

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>>25/nov a 01/dez/2019>>

- Fusões e Aquisições: 99 transações realizadas em outubro/19

- TI – RADAR de Fusões e Aquisições, em outubro/2019

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES

Fique por dentro de tudo que está acontecendo no mercado de FUSÕES E AQUISIÇÕES