Humores & Rumores de M&A – 25 a 31/jul/2022

Destacamos 37 notícias nesta semana sendo 9 postagens vinculadas à Venda, 18 sobre intenções de Compra, 4 envolvendo Fundos de Investimentos, e 6 a respeito de Ofertas de Ações.

Principais notícias divulgadas na semana de 25 a 31/jul/2022 sobre negócios de fusões e aquisições de empresas que poderão ocorrer nos próximos meses. Com esta compilação pretende-se captar os HUMORES e RUMORES do mercado e suas tendências.

TERMÔMETRO

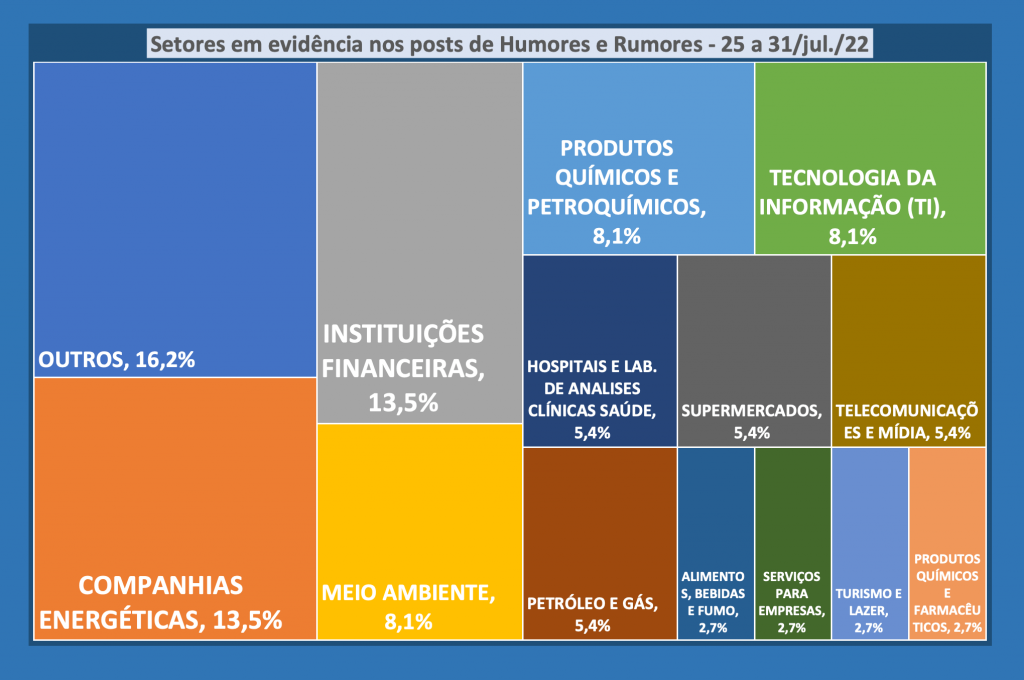

O “mapa de calor” das notícias abrangem 14 setores, sendo que:

- 27,0% se referem a 2 setores considerados MUITO AQUECIDOS: Companhias Energéticas e Instituições Financeiras;

- 45,9% se referem a 7 setores considerados AQUECIDOS: Meio Ambiente; Produtos Químicos e Petroquímicos; Tecnologia da Informação; Saúde; Petróleo e Gás; Supermercados; Telecomunicações e Mídia;

- E os demais 5 segmentos operando regularmente.

“INSIGHTS AS A SERVICE”

- Neoenergia pretende vender ativos não estratégicos e aposta em metas ESG – A Neoenergia divulgou que obteve um lucro de R$ 1,1 bilhão no segundo trimestre, uma alta de 7% em relação ao mesmo período do ano anterior.

- Impacto do ESG em M&A – Fatores ambientais, sociais e de governança (ESG) ou “sustentabilidade” são critérios usados para medir uma empresa de uma forma que normalmente não é incluída nas demonstrações financeiras da empresa.

Uma nova janela se abre para as assets. Elas vão aproveitá-la? – Há duas semanas, a Comissão de Valores Mobiliários (CVM) divulgou ao público uma série de mudanças nas regras para ofertas públicas de distribuição de valores mobiliários. - Cerca de 52% das companhias sentiram o faturamento cair pela metade na pandemia – Uma pesquisa mostra que 52% das companhias sentiram o faturamento cair pela metade em relação a 2019. Além disso, para 37% das organizações o endividamento aumentou e para 84%, é preciso emprestar dinheiro para reforçar o caixa.

- Bancos elevam previsão de alta do PIB para até 2,5% em 2022 – Bradesco e BNP Paribas revisaram suas projeções para o crescimento econômico do Brasil neste ano. O Bradesco elevou de 1,8% para 2,3% a sua estimativa de alta do Produto Interno Bruto (PIB) e o BNP, de 1,5% para 2,5%.

“MÁQUINAS DE AQUISIÇÕES”

- Kora compra o CCRI, dono do Hospital Encore – A Kora Saúde Participações (KRSA3) informou na noite desta terça, 26, que sua subsidiária integral Ilha do Boi Participações celebrou contrato para comprar o Centro de Cardiologia e Radiologia Intervencionista (CCRI), incluindo todos os imóveis da sociedade, bem como as áreas adjacentes para futuras expansões.

- Ambipar volta às compras e assume o controle de empresa especializada em limpeza de tanques industriais – Parece que a fome da Ambipar (AMBP3) por aquisições está insaciável. A controlada Ambipar Response anunciou nesta terça-feira (26) a compra da C-Tank, especialista em limpeza de tanques industriais.

- CSN arremata geradora de energia CEEE-G com oferta de R$ 928 milhões – A siderúrgica CSN venceu nesta sexta-feira o leilão de privatização da geradora de energia elétrica gaúcha CEEE-G, após disputar o ativo em modo viva voz com a Auren Energia (AURE3).

- Grupo Lavoro adquire Provecampo, distribuidora de insumos agrícolas na Colômbia – A Lavoro, maior distribuidora de insumos agrícolas da América Latina, anunciou nesta sexta-feira a aquisição da colombiana Provecampo, que atua nas áreas de distribuição de produtos agropecuários e suporte técnico ao produtor rural.

M & A – VENDA

- Makro avança em acordo de venda de lojas ao Grupo Muffato – A negociação para a venda de 24 lojas da rede de atacado Makro, localizadas em São Paulo, para o Grupo Muffato avançou nas últimas semanas, e inclui, além dos pontos, a sede da rede e o centro de distribuição em Cajamar (SP).

- Petrobras (PETR4) nega que tenha desistido de vender Albacora; recuo seria negativo para PetroRio (PRIO3) – A Petrobras (PETR4;PETR3) negou, nesta quarta-feira (27), ter decidido suspender o processo de venda da sua participação em Albacora, na Bacia de Campos, após às notícias veiculadas na mídia sobre o processo de desinvestimento.

- Processo de venda de 70% do Vasco para 777 Partners alcança fase final – O Vasco terá uma reunião importante no processo de venda de 70% da Sociedade Anônima do Futebol (SAF) para a 777 Partners.

- Apollo, BTG e Unipar formalizam ofertas pela Braskem, dizem fontes – São ofertas independentes e com termos distintos por parte ou pela totalidade da maior fabricante de resinas das Américas, partindo de R$ 40 por ação.

- Neoenergia pretende vender ativos não estratégicos e aposta em metas ESG – Na última terça-feira, 26 de julho, a Neoenergia divulgou que obteve um lucro de R$ 1,1 bilhão no segundo trimestre de 2022 (2T22), uma alta de 7% em relação ao mesmo período do ano anterior.

- Venda da Braskem? Nothing to see here – A notícia de que três investidores fizeram ofertas pela Braskem “nos últimos dias”, publicada agora à tarde pelo Valor, fez preço no papel da petroquímica, que explodiu na última meia hora do pregão para fechar em alta de 5% a R$ 36,69.

- Impacto do ESG em M&A – Fatores ambientais, sociais e de governança (ESG) ou “sustentabilidade” são critérios usados para medir uma empresa de uma forma que normalmente não é incluída nas demonstrações financeiras da empresa.

- 4 erros comuns de fusão e aquisição e como evitá-los – Fusões e aquisições (M&A) são uma excelente maneira de aumentar sua participação de mercado, acessar talentos líderes do setor, explorar novos mercados, reduzir custos e aumentar lucros, obter impostos favoráveis, diversificar seu investimento, obter valor futuro e muito mais.

- Petrobras nega negociações em curso para vender fatia na Braskem – A Petrobras negou a possibilidade de atual condução de venda de sua participação na Braskem, conforme comunicado divulgado nesta sexta-feira.

M & A – COMPRA

- Como o Tommasi está se defendendo da chegada do Fleury: fazendo M&As – Nos últimos 60 anos, o Tommasi se firmou como o principal laboratório de análise clínica do Espírito Santo — abocanhando um market share de quase 50% na região.

- Após 15 aquisições em cinco anos, BTG Pactual (BPAC11) vê “oba-oba” no mercado: “todo mundo ainda acha que vale muito dinheiro” – Você piscou e o BTG Pactual (BPAC11) fechou mais uma compra. Foi assim nos últimos cinco anos, quando o banco anunciou nada menos que 15 aquisições dentro da estratégia de crescimento da plataforma digital para o investidor de varejo.

- Aegea mira leilões de novas concessões nos Estados do RS e do CE – A Aegea Saneamento, que nos últimos anos se consolidou como maior grupo privado do setor, planeja participar de novos leilões.

- ‘Vamos fazer nossa 1ª aquisição ainda este ano’, diz CEO da Shopper – O supermercado digital Shopper fechou 2021 com aportes que somam R$ 290 milhões. O dinheiro permitiu à companhia passar inabalada pela crise que se instalou sobre o mercado de startups no primeiro semestre deste ano, resultando em demissões e cortes de projetos.

- Energisa desponta como favorita à compra da Enel Goiás, dizem fontes – A Energisa aparece hoje como a empresa favorita na disputa pela distribuidora de energia Enel Goiás, colocada à venda pelo grupo italiano Enel, embora EDP Brasil e Equatorial também consideram apresentar ofertas, disseram ao Scoop by Mover três fontes com conhecimento direto das negociações.

- ACT e Ápice desfazem fusão em escritório – Anunciada em dezembro como a operação que criaria o maior escritório de investimentos do Nordeste, a fusão da ACT com a Ápice Investimentos acabou desfeita, segundo informou ontem o Pipeline.

- Serasa investe em fintechs e oferece ferramentas que podem democratizar acesso ao crédito – Com o crescimento do ecossistema de Fintechs no país, a Serasa Experian ouviu o segmento e se transformou para se tornar uma empresa parceira das Fintechs, através de investimentos substanciais neste mercado.

- FiBrasil faz oferta de 2,8 bilhões pela Vero e está perto de fechar negócio – A FiBrasil, empresa de fibra ótica da Telefônica Brasil, Telefónica Infra e do fundo de pensão canadense CDPQ, está na fase final de negociação da compra da provedora de internet Vero, controlada pela gestora de private equity Vinci Partners.

- Auren faz proposta por elétrica CEEE-G, CSN deve ir sozinha, dizem fontes – A Auren Energia entregou proposta para participar do leilão de privatização da geradora de energia gaúcha CEEE-G, disseram à Reuters três fontes com conhecimento do assunto.

- Índia aprova aporte adicional de US$1,6 bi da Bharat PetroResources em projeto no Brasil – O gabinete da Índia aprovou um investimento adicional de 1,6 bilhão de dólares pela Bharat PetroResource’s Ltd (BPRL) em um projeto de petróleo no Brasil, segundo um comunicado do governo indiano desta quarta-feira.

- Investimento coletivo em créditos de carbono busca retornos de 51% ao ano; entenda – O investidor com maior apetite ao risco e interesse em pautas sobre desenvolvimento sustentável tem a opção de investir em um projeto com foco em créditos de carbono para uma área na floresta Amazônica.

- EDP Brasil não tem interesse na compra da distribuidora da Enel em Goiás, diz CEO – A EDP Brasil analisou a compra da distribuidora de energia em Goiás, colocada à venda pela Enel, e decidiu que não tem interesse em continuar no processo, disse nesta quinta-feira o CEO da companhia, João Marques da Cruz.

- CSN: Compra da CEEE-G tem foco em autossuficiência de energia e em novos projetos – Vencedora do leilão de privatização da Companhia Estadual de Geração de Energia Elétrica Geração (CEEE-G), do Rio Grande do Sul, a CSN (Companhia Siderúrgica Nacional) afirmou que a aquisição tem como objetivo buscar autossuficiência de energia elétrica, mas também formar uma plataforma para desenvolver novos projetos de geração de energia.

- “Não precisamos mais comprar 10 empresas por ano, mas as aquisições vão continuar”, diz CEO da Locaweb – Nesta semana, pelo segundo ano consecutivo, a Locaweb foi destaque no Institutional Investors Survey – o levantamento destaca as empresas que têm melhor relacionamento com os investidores.

- Como ter sucesso na era das transações de M&A cada vez mais complexas – Os negócios estão se tornando mais complexos à medida que as empresas usam cada vez mais fusões e aquisições (M&A) para buscar objetivos estratégicos ambiciosos.

- Ações do setor de saúde são boas apostas? Confira a visão dos analistas – Após um início de ano de resultados negativos, o cenário para o setor de saúde continua desafiador, avaliam analistas, em um momento de expectativa pelos balanços do segundo trimestre.

- Hypera vê ganhos de participação de mercado como sustentáveis, diz presidente – A farmacêutica Hypera acredita que os ganhos de participação de mercado adquiridos no segundo trimestre são sustentáveis, diante dos investimentos feitos nos últimos anos em pesquisa e desenvolvimento, aumento de capacidade produtiva e aquisições, disse seu presidente nesta sexta-feira.

- A busca por oportunidades em setores com potencial de consolidação: a estratégia de aquisições do Pátria – Uma estratégia de investimento que se mantém eficiente há trinta anos e que pode ser resumida em alguns segundos. É assim que Alexandre Saigh, sócio fundador do Pátria Investimentos, detalha um dos segredos da gestora, uma das maiores do Brasil e da América Latina.

PRIVATE EQUITY & VENTURE CAPITAL

- Investimento de private equity e venture capital soma R$ 16,5 bi no 2º tri, alta de 17,8% – Setor de serviços financeiros liderou preferência dos fundos de capital de risco, sendo responsável por 18% dos aportes. Os investimentos dos fundos de private equity (PE) e venture capital (VC) em empresas brasileiras atingiram R$ 16,5 bilhões no segundo trimestre, valor 17,8% superior aos R$ 14 bilhões no mesmo período de 2021.

- O futuro das startups com a crise de venture capital – Nos últimos dias, o tom quando se fala em startups é pessimista. Os destaques ficam para as demissões em massa dos unicórnios e a queda das super valuations.

- Investidor anjo é essencial para o empreendedorismo no Brasil – Somente em 2021, mais de 4 milhões de empresas foram abertas por aqui, de acordo com dados do Ministério da Economia.

- Gestora que lucrou no ‘inverno cripto’ abre fundo de web3 – Uma das poucas gestoras de venture capital que conseguiram ganhar com o atual inverno dos criptoativos, a brasileira KPTL decidiu abrir um fundo de investimento dedicado a projetos envolvendo tecnologia blockchain, como tokens não fungíveis (NFTs), ativos no metaverso, games, organizações autônomas descentralizadas (DAOs), entre outros, na chamada web3.

OFERTA DE AÇÕES

- Com Tencent, brasileira Zenvia toca o sino na Nasdaq e mira receita 30% maior – A brasileira Zenvia, de tecnologia, traçou um plano de crescimento orgânico parrudo para os próximos anos após concluir sua décima aquisição neste ano.

- BRK Ambiental de Maceió entra com pedido de registro de companhia aberta – A BRK Ambiental-Região Metropolitana de Maceió entrou com pedido de registro de companhia aberta na Comissão de Valores Mobiliários (CVM).

- IPOs estão a um ano de distância para startups de tecnologia, dizem os negociadores da KKR – Para as startups de tecnologia que estavam de olho na abertura de capital este ano, o mercado de ofertas públicas iniciais fechou – e os negociadores que desejam construir os negócios de mercado de capitais da Kohlberg Kravis Roberts & Co.

- Uma nova janela se abre para as assets. Elas vão aproveitá-la? – Há duas semanas, a Comissão de Valores Mobiliários (CVM) divulgou ao público uma série de mudanças nas regras para ofertas públicas de distribuição de valores mobiliários.

- “Avisa para a galera ir guardando dinheiro para investir no papel”; CEO do Nanica prevê IPO em 2026 e internacionalização em 2023 – Leonardo Macedo é daqueles caras bons de resenha, o lado emoção do “casamento perfeito”, que ele e Tito Barcellos compartilham há pouco mais de 4 anos com o Nanica.

- Produtora de Luccas Neto pode chegar na Bolsa de Valores em breve – A agência de produção de conteúdo multiplataforma Take4Content comprou uma parte da Luccas Toon Studios, empresa de criação de conteúdo infantil de Luccas Neto.

ECONOMIA

- Cerca de 52% das companhias sentiram o faturamento cair pela metade na pandemia – Uma pesquisa mostra que 52% das companhias sentiram o faturamento cair pela metade em relação a 2019. Além disso, para 37% das organizações o endividamento aumentou e para 84%, é preciso emprestar dinheiro para reforçar o caixa.

- Bancos elevam previsão de alta do PIB para até 2,5% em 2022 – Bradesco e BNP Paribas revisaram suas projeções para o crescimento econômico do Brasil neste ano. O Bradesco elevou de 1,8% para 2,3% a sua estimativa de alta do Produto Interno Bruto (PIB) e o BNP, de 1,5% para 2,5%.

NOTÍCIAS DE M&A MAIS ACESSADAS NOS ÚLTIMOS 30 DIAS

- Energisa desponta como favorita à compra da Enel Goiás, dizem fontes.

- Microsoft pode adquirir a Netflix por US$ 100 bilhões

- Semantix anuncia fusão com Alpha Capital

- Vinci compra gestora SPS Capital e cria área de special situations

- Gestora Reag avança no crédito com compra de participação na Taormina

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – HUMORES & RUMORES tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo PORTAL FUSOESAQUISICOES http://fusoesaquisicoes.com , não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, principais “value drivers”,etc. Muitas vezes a notícia não é clara a respeito do seu conteúdo. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. PORTAL FUSÕES & AQUISIÇÕES.