Unicórnio uruguaio dLocal cai 50% em NY após relatório devastador

A temporada de separação do joio do trigo, com o fim da festa no venture capital, atingiu em cheio a empresa de soluções de pagamentos do Uruguai dLocal (DLO), que fez sua oferta pública inicial (IPO) na Nasdaq no ano passado.

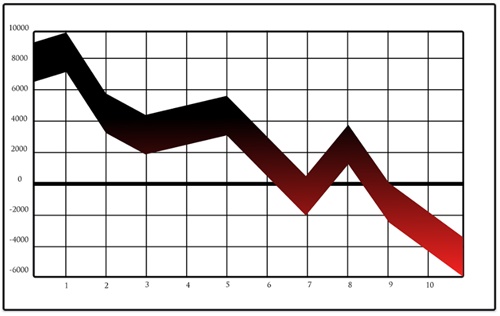

As ações despencaram mais de 50% nesta quarta-feira, 16, após um relatório nada lisonjeiro — e isso é quase um eufemismo — para os negócios. A companhia ganhou fama não só pelo crescimento astronômico recorrentemente apresentado aos investidores, mas por conquistar o título de primeiro unicórnio do Uruguai — foi em 2020, após uma rodada de captação liderada por ninguém menos que a General Atlantic, na qual o negócio foi avaliado em US$ 1,2 bilhão.

Nesta quinta-feira, os holofotes vão todos virar para a dLocal, no aguardo de explicações ou comentários. A equipe de análise da Muddy Waters Capital divulgou hoje, dia 16, um relatório com texto forte e sem rodeios. Nele, os analistas afirmam ter encontrado indícios de que o negócio seria uma fraude. Na apresentação da tese, descrita em relatório com 47 páginas, a casa de investimentos aponta o que chama de inconsistência nos registros sobre o total de pagamentos registrado (TPV) e o contas a receber. Para tornar tudo mais delicado e complexo, a Muddy Waters afirma que as informações fornecidas ao mercado podem ter relação com exercício de opções por insiders da empresa. Mas a complicação não termina aí: os analistas dizem ter motivos para suspeitar que a dLocal possa ter “mergulhado” em recursos de clientes para financiar o pagamento aos insiders.

O caso tem tudo para ganhar as manchetes, num tempo em que as fintechs chegaram para disruptar os grandes bancos e reinventar soluções. A estreia da dLocal na Nasdaq, em junho de 2021, foi para lá de bem-sucedida e em dois dias, o valor do negócio na bolsa quase dobrou, superando US$ 11 bilhões. Hoje, a empresa terminou o dia avaliada em US$ 3 bilhões, com os papéis em US$ 10,46. No after-market, o movimento era de ligeira recuperação, com alta de 1,8%. Mas não há como saber se será sustentável amanhã, dada a liquidez menor desse horário de negociação.

Se as acusações feitas pela Muddy Waters se confirmarem, pode ser um duro golpe para euforia dos últimos anos no mercado de venture capital. Não só os empreendedores serão questionados depois disso, mas os gestores de recursos e suas due dilligences pré-investimento também.

Os analistas mergulharam nas trocas de recursos entre as subsidiárias da empresa e acreditam ter se deparado com um rastro de comportamentos indevidos. “A DLO tem um dos catálogos mais extensos de deficiências de governança que podemos lembrar, criando oportunidades de impropriedade. Seus processos de back-end são altamente manuais (ou seja, planilhas), sua a subsidiária regulamentada de Malta violou os requisitos de capital de nível 1 por dois anos consecutivos. A DLO parece estar se esquivando da regulamentação da FCA [regulador britânico], suas escolhas de auditor são altamente questionáveis — especialmente para suas duas principais subsidiárias no Reino Unido — e o relacionamento e envolvimentos da DLO com sua antiga controladora AstroPay são preocupantes”, afirma o relatório.

Nos primeiros cinco meses após a listagem na Nasdaq, conselheiros e executivos da companhia venderam nada menos do que US$ 1 bilhão em ações da empresa na bolsa, aponta a Muddy Waters. São muitos elementos já conhecidos de outras crises e escândalos como ingredientes dessa história que, não por acaso, o texto da Muddy Waters tem o seguinte título, com a celebre frase de Mark Twain: “A história nunca se repete, mas muitas vezes rima”. O mercado aguarda a companhia.. leia mais em Índices Bovespa 16/11/2022