Capital próprio vira opção para empresa se financiar

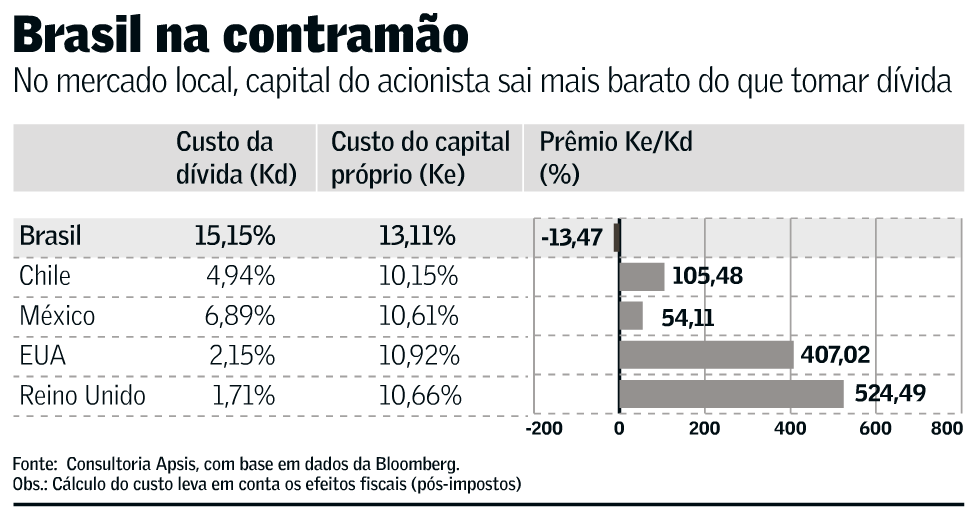

Juro alto em ambiente econômico recessivo coloca o capital próprio como a alternativa mais viável de financiamento para as empresas brasileiras hoje, mostra estudo da Apsis. Segundo a consultoria, enquanto o custo médio para tomar dívida está em 15,15% ao ano, já descontados os efeitos fiscais, o capital do acionista sai por 13,11%, o que representa uma distorção em relação ao que diz a teoria econômica.

Como os credores emprestam recursos sob condição acertada em contrato de receber principal mais juros, o risco em tese é menor e portanto o custo deveria ser mais baixo. Já o acionista depende do sucesso da empresa para receber, assim é natural exigir um prêmio maior para investir. “Em geral, o capital do acionista é reservado para projetos estratégicos, não para financiamento operacional ou ativos tangíveis. Mas hoje, para sobreviver, a saída para o setor privado é buscar recursos próprios”, diz Luiz Paulo Silveira, vice-presidente da Apsis.

Ofertas públicas de aquisição de ações ou aumento de participação via emissão de novas ações a um valor baixo estão entre as opções que estão sendo usadas, diz.

Silveira cita o exemplo de uma empresa brasileira que, apesar do bom desempenho operacional, foi obrigada a pedir recuperação judicial por conta do peso do alto custo dos empréstimos.

Segundo ele, que prefere manter o nome da empresa em sigilo, sem financiamento, ela acabou encontrando em um de seus sócios, um fundo de private equity francês, a única fonte de recursos.

A operação, que teve a assessoria da Apsis, incluiu um aumento de capital do sócio, mas sob a condição de obter um prêmio adicional por correr o risco que nenhum outro investidor nem banco estava disposto. Pelos cálculos da consultoria, por conta do risco de continuidade do negócio, a taxa de retorno exigida pelo sócio ficou em 21% ao ano. Aplicada sobre o fluxo de caixa operacional da empresa, o sócio obteve um desconto de 54% no valor econômico.

Em outro caso público, Silveira cita a oferta de aquisições de ações da BR Properties (OPA) pelo GP Investiments. Diante da diferença relevante entre patrimônio líquido (R$ 4,8 bilhões) e valor de mercado (sem prêmio de controle, de R$ 2,5 bilhões) da BR, o GP viu a oportunidade de adquirir o controle da companhia, que vinha em um esforço de desalavancagem. Pagou R$ 11 por ação, ou R$ 3,3 bilhões. Apesar de representar um prêmio de 32% sobre a cotação em bolsa na ocasião, o valor pago ficou abaixo do patrimônio de R$ 4,8 bilhões.

Nos Estados Unidos, aponta o estudo, o dinheiro do acionista tem um custo muito maior do que o capital de terceiros: 10,92% ao ano ante 2,15%. No Reino Unido, a diferença é ainda mais significativa: 10,66% de custo de capital próprio para 1,71% ao ano de custo da dívida. No México e Chile, o dinheiro do acionista custa 10,61% e 10,15%, respectivamente, para 6,89% e 4,94% de custo médio anual para tomar dívida.

Enquanto nesses países, há um incentivo para produzir, destaca Silveira, no Brasil o recado é “vamos parar de trabalhar, fechar as indústrias e comprar títulos do governo”. Segundo Silveira, do ponto de vista do banco ou do investidor, a despeito da taxa alta a ser exigida, não é negócio emprestar para o setor privado, já que o ganho é bem próximo do que paga um título público que acompanha a taxa Selic, hoje em 14,25%, e é considerada uma aplicação de baixíssimo risco.

Os altos juros, aponta Silveira, também acabam levando a uma outra distorção no Brasil: a convergência das taxas cobradas para emprestar para uma empresa considerada saudável e uma em situação de estresse financeiro (“junk”, no jargão financeiro). Em outro estudo, a Apsis mostra que, na média, o prêmio de risco adicional cobrado de uma companhia em situação financeira pior no Brasil é de 24,25% – resultado da diferença entre o custo médio da dívida para uma empresa saudável, de 14,92%, e o cobrado de uma empresa em situação de estresse, de 18,54% ao ano.

Nos EUA, o prêmio adicional de risco alcança 40,48%, com o custo da dívida variando de 2,1% a 2,95%, no caso de uma companhia de alto risco. No Reino Unido, o spread de risco é de 38,40%; no México, de 66,85%, e no Chile, de 57,24%.

A diferença em relação ao Brasil, afirma Silveira, mostra a dificuldade que bancos e investidores têm de repassar o risco. “Esse seria o teto para não matar a companhia”, ressalta. A consequência é que, como esse spread de risco é pequeno, tem valido mais a pena investir em títulos públicos, continua.

A análise leva em conta empresas de capital aberto monitoradas pela S&P Global representantes de cada degrau na escala de rating da agência de classificação de risco. – Valor Econômico Leia mais em portal.newsnet 05/07/2016