Fusões e Aquisições – destaques da semana 24 a 30/jun/2019

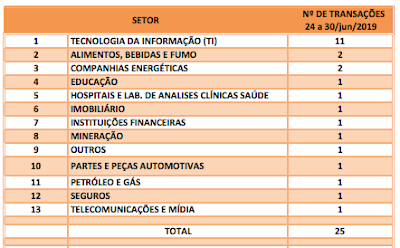

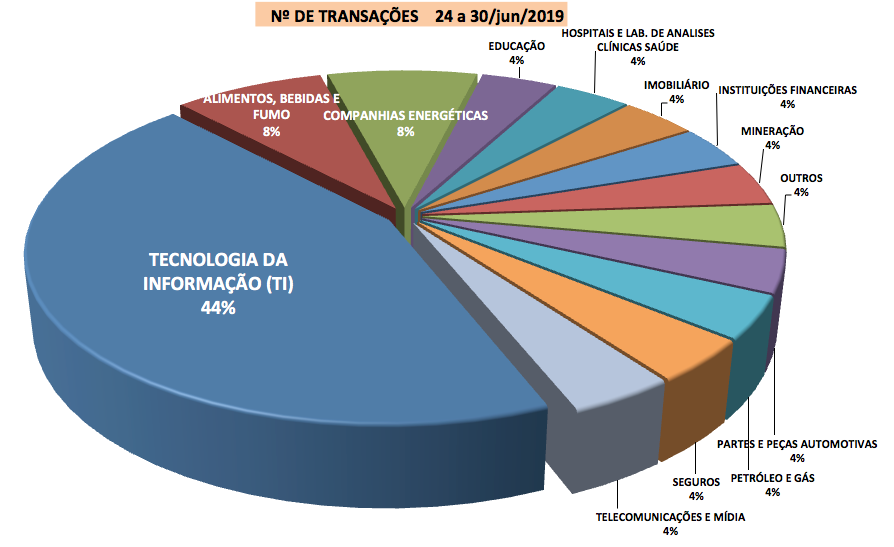

Divulgadas 25 operações de Fusões e Aquisições com destaque pela imprensa na semana de 24 a 30/jun/2019. Envolvem direta ou indiretamente empresas brasileiras de 13 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Neoenergia: As ações da Neoenergia vende 239,251 milhões de papéis, a operação girou um total de R$ 3,744 bilhões. As ações negociadas pertenciam ao Banco do Brasil(BBAS3), Previ e Iberdrola..27/06/2019

- Caixa levanta R$ 7,3 bi com venda de participação na Petrobras, dizem fontes – Banco teria vendido sua participação de 2,3% na estatal com desconto de 1,5% sobre o preço de fechamento dos papéis nesta terça-feira. Banco levantou teria vendido 241,3 milhões de ações ordinárias da Petrobras. A oferta de ações da Petrobras detidas pela Caixa foi precificada a 30,25 reais por papel ordinário, afirmaram duas fontes com conhecimento do assunto nesta terça-feira. A Caixa vendeu sua participação de 2,3 por cento na Petrobras com desconto de 1,5 por cento sobre o preço de fechamento dos papéis nesta terça-feira, de 30,70 reais. O banco levantou 7,3 bilhões de reais com a venda de 241,3 milhões de ações ordinárias da Petrobras. 25/06/2019

“Market Movers” – Exterior

- Farmacêutica Abbvie anuncia a compra do fabricante do Botox por US$ 63 bilhões – União com a Allergan vai gerar US$ 48 bilhões em negócios anualmente..25/05/2019

- Eldorado Resorts compra Caesars Entertainment por US$ 8,58 bi – O grupo Eldorado Resorts anunciou nesta segunda-feira a compra do conglomerado americano de cassinos Caesars Entertainment por US$ 8,58 bilhões. A compra pode significar a criação da maior companhia do ramo de apostas dos Estados Unidos. 23/06/2019

HUMORES & RUMORES

M & A – VENDA

- Petrobras divulga teaser Cluster de Refino e Logística no Estado do RS (“Cluster REFAP”) – A Petróleo Brasileiro S.A. – Petrobras, em continuidade ao comunicado divulgado em 26 de abril de 2019, informa o início da etapa de divulgação das oportunidades (teasers) referentes à venda de ativos em refino e logística associada no país. 28/06/2019

- Grupo Paquetá estuda vender ativos e negocia com fundos, diz advogado – O Grupo Paquetá, que pediu recuperação judicial na segunda-feira à noite, já está estudando como poderá levantar recursos. Entre as estratégias consideradas estão: a venda da rede Paquetá Esportes, no Nordeste; a divisão de outros ativos do grupo em unidades produtivas isoladas (UPIs), que seriam leiloadas; e a entrada de investidores. 26/06/2019

- Petrobras divulga teaser – Cluster de Refino e Logística nos Estados do Pr e SC (“Cluster REPAR”) A Petróleo Brasileiro S.A. – Petrobras, em continuidade ao comunicado divulgado em 26 de abril de 2019, informa o início da etapa de divulgação das oportunidades (teasers) referentes à venda de ativos em refino e logística associada no país. 28/06/2019

- Petrobras divulga teaser para venda de ativos – Cluster de Refino e Logística no Estado da Bahia (“Cluster RLAM”) – A Petróleo Brasileiro S.A. – Petrobras, em continuidade ao comunicado divulgado em 26 de abril de 2019, informa o início da etapa de divulgação das oportunidades (teasers) referentes à venda de ativos em refino e logística associada no país. 28/06/2019

- Petrobras divulga teaser para venda de ativos – Refinaria RNEST em Pernambuco – A Petróleo Brasileiro S.A. – Petrobras, em continuidade ao comunicado divulgado em 26 de abril de 2019, informa o início da etapa de divulgação das oportunidades (teasers) referentes à venda de ativos em refino e logística associada no país. 28/06/2019

- Governo mira a venda de estatais menores – O secretário de desestatização do Ministério da Economia, Salim Mattar, afirmou ontem que após aprovação da Previdência Social, começará a privatizar empresas pequenas, como a Ceitec. O governo de Jair Bolsonaro (PSL) deve começar a vender empresas estatais menores, depois da aprovação da reforma da Previdência Social no Congresso, afirmou ontem o secretário Especial de Desestatização, Desinvestimento e Mercados do Ministério da Economia, Salim Mattar. “Essa era a minha ideia inicial, mas quando entrei no governo, eu vi que as decisões têm que ser um pouco mais cuidadosas. Nós temos uma reforma da Previdência para aprovar dentro de duas semanas. Nós não podemos estimular conflitos com grupos de ideias [divergentes]”, disse Mattar, durante evento do Instituto Brasileiro de Relações com Investidores (IBRI) e da Associação Brasileira das Companhias Abertas (Abrasca). 28/06/2019

- BRF recebe oferta de US$ 350 milhões por ativos no Oriente Médio – A BRF tem na mesa uma oferta da ordem de US$ 350 milhões por ativos no Oriente Médio, disseram duas fontes ao Valor.O Bank of America Merrill Lynch (BofA) assessora a companhia na operação, de acordo com uma das fontes. Procurada, a BRF não comentou. 28/06/2019

- Guimarães: após Petrobras, Caixa tem outras ’15’ operações de venda de ativos – Depois de se desfazer das ações ordinárias da Petrobras, o presidente da Caixa Econômica Federal, Pedro Guimarães, disse que “outras quinze” operações ainda devem ocorrer, visto que o banco público não deve ter mais investimentos em empresas não financeiras. Dessa forma, definiu a oferta da Petrobras como “emblemática”. “Nós vamos focar no varejo”, disse, em cerimônia em comemoração da oferta subsequente (follow on) da Petrobras, com a venda de ações detidas pela Caixa. A Caixa levantou R$ 7,3 bilhões com a venda das ações ordinárias da Petrobras e marcou o segundo desinvestimento do banco público em 2019, que já vendeu neste ano ações do ressegurador IRB Brasil Re. Em paralelo, a Caixa prepara quatro ofertas de suas subsidiárias, a Seguridade, Cartões, a Asset e a lotérica. O executivo, contudo, não disse quando as operações devem ocorrer. Ele disse ainda que a Caixa privilegiará operações em bolsa para esses desinvestimentos. As discussões em torno das vendas pelo banco público precisam do aval do Conselho Curador do FI-FGTS, mas o executivo comentou que o aval formal deve ocorrer em até duas semanas. Depois disso é que o banco poderá, ainda, contratar o sindicato de bancos de investimento para as operações. Outros follow ons que a Caixa fará são para venda de suas participações na Alupar e Banco do Brasil. A 27/06/2019

- Presidente da Conab defende privatização de armazéns que “operam com dificuldades” – Em audiência na Comissão de Desenvolvimento Econômico nesta quarta-feira (26), representantes do governo explicaram porque a Companhia Nacional de Abastecimento (Conab) está desativando e privatizando 27 unidades de armazenamento, de um total de 92. A empresa pública é vinculada ao Ministério da Agricultura, Pecuária e Abastecimento. Silvio Farnese, diretor do Departamento de Comercialização e Abastecimento da pasta, disse que a mudança na geografia da produção agrícola é responsável pela chamada “desmobilização” dos armazéns em algumas regiões. 26/06/2019

- Goiás quer IPO da Saneago, Celg GT está pronta para venda, diz Caiado – O governo de Goiás avalia realizar uma oferta pública inicial de ações (IPO) da empresa de saneamento do Estado, a Saneago, mas antes a companhia será reestruturada para atrair mais investidores em uma eventual operação, disse o governador de Goiás, Ronaldo Caiado (DEM-GO), nesta terça-feira. “Inicialmente, para ela (Saneago) poder se viabilizar, o pensamento é de colocá-la na bolsa no sentido de venda de ações, fazer um IPO”, disse ele a jornalistas, em Brasília. Segundo Caiado, a empresa sofreu com corrupção e agora representa um custo muito alto para o governo.Por isso, acrescentou ele, algumas mudanças estão sendo feitas para que a empresa não seja vendida a preço de “fim de feira”. 25/06/2019

- Gigantes do e-commerce miram o Correios – Estatal brasileira está prestes a ser privatizada e logística interessa a multinacionais. Duas gigantes do setor de vendas online – a chinesa Alibaba e a norte-americana Amazon – discretamente estudam a compra dos Correios, informam fontes do setor, a secular estatal brasileira que está prestes a ser privatizada. Em tempos de alta demanda de comércio eletrônico, a empresa federal tem o mapa da mina – a logística de entrega nacional – para seus potenciais futuros clientes. O fato de os Correios também atuarem com o Banco Postal pode atiçar o setor bancário. As multinacionais podem se associar a um banco privado brasileiro para a compra. Cartas e encomendas perdem força. O que mais interessa aos compradores são a logística, com frota ampla, e as agências, que podem se tornar bancárias. Após ser assaltado por anos por quadrilhas políticas do PMDB, PT e PTB, o Correios, hoje, está sanado e superavitário. Mas não traz dinheiro para a União. 24/06/2019

- Petrobras inicia fase não vinculante para venda de fatia na Breitener Energética – A Petrobras iniciou uma nova fase um processo para a venda da participação de 93,7% na Breitener Energética, que opera duas termelétricas em Manaus, informou a estatal em comunicado nesta quarta-feira. Segundo a empresa, o desinvestimento entra agora na chamada fase não vinculante, na qual potenciais investidores interessados receberão instruções sobre como enviar propostas iniciais pelo ativo.26/06/2019

- Terminal da Pampulha pode ir a leilão com fatia da Infraero em Confins – O ministro da Infraestrutura, Tarcísio Gomes de Freitas, afirmou hoje que o Aeroporto da Pampulha, em Belo Horizonte (MG), poderá ser oferecido na 7ª rodada de concessão de forma associada aos 49% de participação da Infraero no Aeroporto Internacional de Confins, localizado a cerca de 40 quilômetros da capital mineira. Atualmente, Confins é administrado pela BH Airport, que detém 51% da participação. 25/06/2019

- Prime Cater procura sócio para erguer fábrica em SP “O boi no pasto não fica parado. Ou engorda ou emagrece”. Assim o empresário Marcelo Shimbo define o principal desafio da Prime Cater, companhia criada em 2013 para vender bifes já porcionados para alguns dos restaurantes e churrascarias mais badalados do Brasil. …26/06/2019

- Governo quer conceder 16 mil km de rodovias à iniciativa privada – Segundo Tarcísio Gomes de Freitas, ministro da Infraestrutura, praticamente toda a malha viária do Rio de Janeiro deve ser concedida à iniciativa privada. O governo federal pretende transferir 16 mil quilômetros (km) de rodovias para a iniciativa privada por meio de concessões, disse hoje (24) o ministro da Infraestrutura, Tarcísio Gomes de Freitas. Em um encontro com empresários no Rio de Janeiro, ele afirmou que praticamente toda a malha viária do estado deve ser concedida à iniciativa privada, incluindo o Arco Metropolitano e a Rodovia Rio-Santos. Freitas afirmou que a nova concessão da Rio-Teresópolis será feita incluindo o Arco Metropolitano, e a nova concessão da Rio-Juiz de Fora (BR-040) vai contemplar as obras na subida da serra, em Petrópolis.24/06/2019

- Petrobras coloca a Liquigás Distribuidora à venda – Petrobras comunica o início da fase vinculante referente à venda da integralidade das ações da Liquigás Distribuidora S.A. Nessa etapa do projeto, os interessados classificados para a fase vinculante receberão cartas-convite com instruções detalhadas sobre o processo de desinvestimento, incluindo as orientações para a realização de due diligence e para o envio das propostas vinculantes. 23/06/2019

M & A – COMPRA

- Ele tem R$ 1 bilhão para gastar em aquisições – O novo CEO da Totvs, Dennis Herszkowicz, começa uma nova fase de compras na maior empresa de software brasileira. Detalhe: é a primeira vez que a empresa vai ao mercado sem estar sob o comando do fundador Laércio Cosentino. Em um palco de quase 40 metros de extensão, com uma tela ao fundo de 34 metros, um executivo vestindo camisa preta, calça jeans e um sapatênis de tons alaranjados fala para uma plateia de seis mil pessoas. Olhando de longe, a estética é de uma apresentação do Vale do Silício, a região da Califórnia que reúne as principais empresas de tecnologia e internet do mundo. 27/06/2019

- Sequoia compra duas concorrentes e fará entregas em todo país – A companhia gastou R$ 100 milhões com compras este ano. Mais do que convencer o consumidor a gastar dinheiro, o desafio do comércio eletrônico é um só: entregar a compra no menor prazo e custo possível. Com o objetivo de resolver esse problema, a Sequoia, uma das maiores empresas de logística e armazenagem do varejo online do país, aumentou seu apetite e partiu para a aquisição de concorrentes regionais. Controlada pelo fundo americano Warburg Pincus desde 2014, a companhia gastou R$ 100 milhões com compras este ano. Em janeiro, adquiriu a TexLog, líder de entregas no Rio de Janeiro. Esta semana, fechou a compra da líder de logística no segmento de e-commerce no Nordeste. O nome da empresa, porém, só será divulgado após a aprovação do negócio pelos órgãos de defesa da concorrência. “Continuamos olhando o mercado em busca de novas oportunidades para reforçar a presença no last mile (termo em inglês para designar o trecho final da entrega)”28/06/2019

- Taesa mira aquisições e pode buscar parcerias por ativos de grande porte, diz CEO – A transmissora de energia Taesa está de olho em oportunidades de aquisição, em uma estratégia que pode envolver até parcerias para a disputa por ativos de grande porte, disseram à Reuters executivos da companhia. A elétrica, controlada pela estatal mineira Cemig e pela colombiana Isa, quer aproveitar para ir às compras antes de 2021, quando projetos que conquistou em licitações recentes deverão começar a exigir maiores desembolsos. 25/06/2019

PRIVATE EQUITY

- Não é mais uma aceleradora: ACE anuncia novo posicionamento e fundo de R$100 milhões – A ACE, aceleradora fundada por Pedro Waengertner e Mike Ajnsztajn em 2012 – uma das maiores da América Latina, não é mais uma aceleradora. Hoje, em sua sede na Rua Vergueiro, em São Paulo, a ACE anunciou que passa agora a se posicionar como uma empresa de inovação. “Estamos mudando radicalmente a empresa. A ACE mudou e evoluiu, e o conceito de aceleração também vai mudar”, diz Luis Gustavo Lima, CMO da empresa. Durante o anúncio, foi apresentada a nova versão da ACE Cortex, braço de consultoria corporativa da antiga Aceleratech. “Nosso objetivo estratégico é liderar a inovação na América Latina, terminar o ano com 100 pessoas no time e faturar R$150 milhões com a ACE Cortex até 2022”, explica Pedro, fundador da ACE. A empresa líder em aceleração criou agora um novo modelo de consultoria de inovação, posicionando-se como uma empresa de inovação que investe em startups e “impulsiona essas empresas a novos patamares de mercado e criação de seu futuro”. 25/06/2019

- Fundo investe US$ 43 mi em agtechs na América Latina – O The Yield Lab, fundo de investimentos focado em agtechs, acaba de abrir um escritório no Brasil e se prepara para investir em startups voltadas ao agronegócio no País. O foco serão soluções para “além da porteira”, como as relacionadas a logística, crédito, seguro, vendas online e rastreabilidade. “É onde vemos mais problemas e também oportunidades de retorno a investidores”, diz Kieran Gartlan, diretor-geral do fundo no Brasil. Serão US$ 3 milhões para empresas em estágio inicial de atuação e US$ 40 milhões para agtechs mais robustas, avaliadas em US$ 5 milhões a US$ 10 milhões. 24/06/2019

- Ibovespa sobe 15% no semestre; índice do setor imobiliário lidera – O Imob, que reúne ações do setor imobiliário na bolsa, liderou os investimentos do semestre com avanço de 24,45%, seguido pelo índice de small caps (19,26%%) e de dividendos (18,67%%). O Ibovespa avançou 14,88%. No mês de junho o Imob rendeu 15% e liderou com folga as aplicações. Na bolsa, a movimentação dos investidores no primeiro semestre foi marcada por cautela e otimismo. 28/06/2019

- Tecnisa quer levantar R$ 400 milhões em oferta – A Tecnisa está sondando o mercado para levantar cerca de R$ 400 milhões em um follow-on — quase o mesmo que seu próprio valor de mercado na Bolsa, hoje em R$ 460 milhões. 26/06/2019

- Enel fará nova oferta para comprar ações restantes da Eletropaulo – A oferta, destinada às 8,13 milhões de ações em circulação da elétrica, ou 4,05% do capital total, envolverá um preço por papel de 48,28 reais. A elétrica italiana Enel, controladora da distribuidora de energia Eletropaulo, fará uma nova oferta pública de aquisição (OPA) para todas ações da empresa que não estão em suas mãos, informou a companhia em fato relevante. A oferta, destinada às 8,13 milhões de ações em circulação da elétrica, ou 4,05% do capital total, envolverá um preço por papel de 48,28 reais, acrescentou a empresa no comunicado, divulgado na noite de quarta-feira. 27/06/2019

- Rede de escolas de medicina Afya quer levantar US$250 mi em IPO nos EUA, dizem fontes – O grupo educacional de medicina Afya deve movimentar cerca de 250 milhões de dólares em uma oferta inicial de ações, disseram três fontes com conhecimento do assunto nesta quarta-feira, na mais recente de uma série de empresas sul-americanas que decidem abrir o capital nos Estados Unidos. As ações da companhia devem ser negociadas na Nasdaq em julho, acrescentaram as fontes, pedindo anonimato porque as discussões sobre o tamanho da oferta ainda são privadas. 26/06/2019

RELAÇÃO DAS TRANSAÇÕES

- Grupo Antares Vision adquire 51% da T2 Software – A consolidação do grupo multinacional na América Latina também passa pela inauguração da nova sede da filial do Brasil, que opera no país desde 2013. Antares Vision Group, líder global em sistemas de inspeção visual, soluções de rastreamento e gerenciamento inteligente de dados, expande-se no Brasil. Hoje foi assinado um acordo pelo qual a empresa Antares Vision Do Brasil (99,99% detida pela Antares Vision SpA) adquirirá 51% da T2 Software SA (T2 Software), empresa brasileira especializada em soluções para gerenciamento inteligente de dados e atuante em consultoria em serialização e rastreabilidade de produtos através de um aumento de capital reservado de R$ 2 milhões. O acordo prevê uma opção de compra para a Antares Vision Do Brasil , bem como, ao final do período de 60 meses a partir da realização do investimento, durante o qual os acionistas originais serão proibidos de dispor de suas próprias ações, com exceções limitadas, ‘opção de venda para os acionistas originais, em ambos os casos, a um preço calculado com base em um valor de empresa igual a 6x Ebitda. 29/06/2019

- Cade aprova compra da I9 Participações pela TKVG – A TKVG adquire 30% do capital social da I9 PARTICIPAÇÕES. A TKVG é uma sociedade do Grupo Thiago Quartiero, cujas entidades integrantes atuam, dentre outros, nos seguintes segmentos: (i) fabricação e comércio atacadista de alimentos; construção e manutenção de estações e redes de telecomunicações, dentre outras.I9 PARTICIPAÇÕES SOCIETÁRIAS LTDA. – A I9 PARTICIPAÇÕES é uma sociedade do Grupo Cathais, cujas entidades integrantes atuam, dentre outros, nos seguintes segmentos: confecções e comércio varejista de peças de vestuário; construção de edifícios; aluguel de imóveis próprios; e incorporação de empreendimentos imobiliários.24/06/2019

- Unbox fecha parceria com a Flormel – Holding de investimentos da família Trajano, fundadora e controladora do Magazine Luiza, compra participação minoritária na empresa líder de alimentos saudáveis. A Unbox capital, empresa de investimentos que tem como investidor âncora a família Trajano fundadora e controladora do Magazine Luiza, comprou uma participação minoritária da Flormel, líder do segmento de alimentos saudáveis (snacks e sobremesas). A Flormel está no mercado de alimentos saudáveis há 33 anos. A empresa nasceu em Franca, no interior do Estado de São, a mesma cidade da família Trajano. Em nota, as empresas não informam o valor da transação nem qual será a participação da Unbox. 28/06/2019

- Pontte, a fintech dos empréstimos flexíveis – No mercado de crédito, as dores do brasileiro são conhecidas: as taxas são altas, falta transparência, e, na maioria dos casos, tentar renegociar qualquer ponto do contrato pode ser uma experiência kafkiana. A Pontte, uma fintech de empréstimos com garantia, está tentando fazer tudo diferente, oferecendo crédito barato, conveniência, e levando o …Incubada desde outubro dentro da Mauá Capital,… A Mauá detém 70% do capital da fintech e o restante está nas mãos dos sócios-fundadores. 25/06/2019

- Capgemini compra Altran por € 5 bilhões – Aquisição de compatriota francesa soma engenharia e P&D na oferta da Capgemini. A Capgemini fechou a aquisição da também francesa Altran em um negócio de € 5 bilhões, sendo € 3,6 bilhões em dinheiro e € 1,4 bilhão em dívidas. Com a compra a Capgemini, uma multinacional de serviços de TI, reforça seu posicionamento na área industrial, uma vez que o forte da Altran é engenharia e pesquisa e desenvolvimento para áreas como aeroespacial, automotivo, ciências biológicas e telecomunicações. A combinação das duas empresas criará um grupo com receita de € 17 bilhões e mais de 250 mil funcionários. Saber o que o negócio representa para o Brasil é um pouco mais difícil. A Altran tem uma presença para lá de discreta. No seu site brasileiro, a empresa afirma ter escritórios em São Paulo, Brasília, Belo Horizonte, Rio de Janeiro e Curitiba, empregando 400 funcionários. 28/06/2019

- Mainô recebe o aporte máximo da Finep – A Mainô Sistemas recebeu R$ 1 milhão do programa Finep Startup. A Mainô Sistemas, focada em gestão fiscal para negócios de comércio exterior, foi a empresa que recebeu o aporte máximo, de R$ 1 milhão, entre as 19 contempladas do programa Finep Startup, da Financiadora de Estudos e Projetos (Finep).O valor deve ser investido em três setores prioritários: marketing, vendas e inovação. A expectativa do grupo é, em 12 meses, dobrar o faturamento, que foi de R$ 3 milhões em 2018. 28/06/2019

- Ex-dono da Ceratti investe em comida vegana – Mário Ceratti fez aporte de pouco mais de R$ 1 milhão na startup paulistana Beleaf, fundada em 2015 por Fernando Bardusco e mais dois amigos De família famosa pela mortadela que recheia lanches no Mercadão, no centro histórico de São Paulo, Mário Ceratti. Com parte dos recursos que recebeu ao vender a Ceratti para a americana Hormel, há quase dois anos, o empresário está investindo na paulistana Beleaf, startup que vende refeições veganas pela internet e que, até julho, deve chegar às gôndolas do Pão de Açúcar. .. 28/06/2019

- Neoenergia: Ação sai a R$ 15,65 e oferta gira R$ 3,7 bilhões – As ações da Neoenergia (NEOE3) foram precificadas a R$ 15,65 no processo de IPO na B3, revela o site da CVM na noite desta quinta-feira (27). Com a venda de 239,251 milhões de papéis, a operação girou um total de R$ 3,744 bilhões. As ações negociadas pertenciam ao Banco do Brasil(BBAS3), Previ e Iberdrola..27/06/2019

- Linx compra Millennium por até R$ 109,6 milhões A empresa de tecnologia Linx comprou a Millennium Network, por meio da subsidiária Linx Sistemas e Consultoria Ltda, por R$ 109,6 milhões. Fundada em 1993, a Millennium é referência em solução de ERP para e-commerce no modelo SaaS que permite ao varejista, juntamente com outras tecnologias, oferecer ao consumidor uma experiência omnichannel. O faturamento bruto da Millennium esperado para 2019 é de R$31 milhões. Pela aquisição, a Linx pagará o total de R$65,0 milhões à vista e, adicionalmente, sujeito ao atingimento de metas financeiras e operacionais, para os anos entre 2019 a 2022, pagará o valor de até R$44,6 milhões. 27/06/2019

- Oferta de ações da Linx movimenta mais de R$ 1 bi – A Linx e o BNDES levantaram juntos cerca de R$ 1,2 bilhão por meio de oferta primária e secundária de ações no Brasil e na NYSE, marcando a primeira listagem de uma empresa brasileira nos EUA desde o IPO da Stone em outubro de 2018. Em comunicado, a Linx informou que um total de 32,7 milhões de ações ordinárias foram ofertadas diretamente e por meio de ADRs — com preço de R$ 36 por ação e US$ 9,40 por ADR. O BNDES detinha uma participação de 5,8% na empresa…. – 27/06/2019

- CoreBiz adquire a argentina IDS Soluciones E-commerce – Com o objetivo de ampliar sua atuação na América Latina, a CoreBiz, empresa brasileira de marketing digital e consultoria de e-commerce, anuncia a aquisição da argentina IDS Soluciones E-commerce, especializada na implantação de plataformas de comércio eletrônico, com destaque para as soluções Adobe Magento e VTEX. A aquisição contou com a assessoria da Pipeline Capital. Dessa forma, a companhia brasileira expande sua presença no mercado argentino, onde já atuava desde 2018, e deverá integrar as Top 5 de consultorias de e-commerce no país. Essa aquisição é parte de um plano continental que destinará R$ 10 milhões para compras e/ou fusões nos próximos três anos na América Latina, região em que a IDS já tem operações, como México, Chile e Colômbia, e detém portfólio consolidado, atendendo marcas representativas locais. 26/06/2019

- Startup Instaviagem recebe R$ 2 milhões do fundo Domo Invest -A gestora e fundo de venture capital (investimentos em starups) Domo Invest, acaba de assinar um cheque de R$ 2 milhões em troca de participação minoritária na startup de viagens Instaviagem. Fundada há dois anos pelos sócios Caio Martins, David Andrade e Marcos Arata, a empresa usa tecnologia e algoritmos proprietários para personalizar viagens. 26/06/019

- Fundos Redpoint e Intact assumem 45% da Minuto Seguros – A Minuto Seguros entrou em uma nova fase. Os fundos de venture capital Redpoint eventures e Intact Ventures se tornaram sócios efetivos da insurtech ao converter em participação os US$ 60 milhões (R$ 230 milhões) investidos na empresa por meio de debêntures, em três rodadas de aporte de recursos realizadas entre 2014 e 2019. Segundo a Minuto, o Redpoint assumiu uma participação societária de 20%, enquanto o Intact adquiriu 25% de uma das maiores insurtechs brasileiras.Segundo Marcelo Blay, CEO da plataforma digital de venda de seguros, “a empresa não pode divulgar o ‘valuation’ alcançado, por razões estratégicas, mas posso afirmar que está na casa de centenas de milhões de dólares” 26/06/2019

- Siemens tem aval do Cade para comprar 20% de empresa de baterias da Comerc Energia – O acordo entre as empresas ainda prevê que elas poderão ser sócias em projetos específicos. O grupo alemão de engenharia Siemens recebeu aval do órgão brasileiro de defesa da concorrência para comprar uma fatia de 20% da empresa de armazenamento de energia elétrica em baterias MicroPower-Comerc, controlada pela comercializadora de eletricidade Comerc Energia e pela norte-americana MicroPower. O acordo entre as empresas ainda prevê que elas poderão ser sócias em projetos específicos a serem desenvolvidos pela MicroPower-Comerc, casos em que a Comerc teria 51% de participação e a Siemens 49%, segundo documentos do Conselho Administrativo de Defesa Econômica (Cade).O grupo controlador da Comerc Energia, que atua na comercialização de eletricidade, faturou mais de 750 milhões no Brasil em 2018, segundo dados do Cade em seu parecer..27/06/2019

- Rede D’Or compra maternidade Perinatal por R$ 800 milhões – A Rede D’Or fechou a compra de 100% da Perinatal, uma das principais maternidades do Rio, por cerca de RS 800 milhões. O ativo também era disputado pela Amil, segundo o Valor apurou. Ainda de acordo com fontes, o grupo hospitalar se interessou pela Perinatal porque não possui maternidade no Rio e está em negociações com seguradoras e operadoras de planos de saúde sem rede própria para oferecer uma rede credenciada de hospitais mais completa. A SulAmérica e a Bradesco Saúde já criaram modalidades de convênio médico em que a maior parte dos hospitais são da Rede D’Or, mas havia falta de maternidade no Rio. Em São Paulo, o grupo é dono da tradicional maternidade São Luiz.Autor:27/06/2019

- Caixa levanta R$ 7,3 bi com venda de participação na Petrobras, dizem fontes – Banco teria vendido sua participação de 2,3% na estatal com desconto de 1,5% sobre o preço de fechamento dos papéis nesta terça-feira. Banco levantou teria vendido 241,3 milhões de ações ordinárias da Petrobras. A oferta de ações da Petrobras detidas pela Caixa foi precificada a 30,25 reais por papel ordinário, afirmaram duas fontes com conhecimento do assunto nesta terça-feira. A Caixa vendeu sua participação de 2,3 por cento na Petrobras com desconto de 1,5 por cento sobre o preço de fechamento dos papéis nesta terça-feira, de 30,70 reais. O banco levantou 7,3 bilhões de reais com a venda de 241,3 milhões de ações ordinárias da Petrobras. 25/06/2019

- Oracle compra brasileira Oxygen Systems – Adquirida é uma spin off da Sonda focada no sistema de gestão NetSuite. A Oracle comprou a Oxygen Systems, uma companhia brasileira especializada no sistema de gestão na nuvem NetSuite. Na nota, a Oracle diz apenas que a Oxygen Systems provê localização para os “complexos requerimentos tributários para empresas com operações no Brasil” e que a compra entregará uma experiência de localização “seamless” para o ERP. 26/06/2019

- Magnetic anuncia aquisição da Wolpac – Movimento estratégico fortalece portfólio e expande capilaridade no mercado latino americano para a subsidiária brasileira do grupo italiano FAAC. O Grupo FAAC, multinacional italiana que atua no Brasil através da subsidiária Magnetic Autocontrol Ltda no Brasil, acaba de anunciar que concluiu a aquisição da Wolpac Sistemas de Controle Ltda., reconhecida fabricante brasileira e líder de mercado na produção e distribuição de soluções de controle de acesso de pedestres.25/06/2019

- Negócio fechado: Ratinho é o novo dono da rádio Estadão FM – Os rumores vinham de algum tempo, mais fortes ainda nos últimos meses, mas só nesta segunda-feira, Carlos Massa, o Ratinho, conforme ele mesmo confirmou à coluna, conseguiu finalizar a compra da rádio Estadão FM, 92,9 MHz. Por R$ 50 milhões, Ratinho compra a Feliz FM, principal rádio gospel de São Paulo 24/06/2019

- Accesstage faz sétima aquisição em menos de dois anos – A Accesstage, especialista em soluções para intercâmbio de dados financeiros, adquiriu uma fábrica de software sob medida, a Kaspper Innovation, por R$ 2 milhões. Soluções em mobile, API e transformação digital são os carros-chefe da startup. Essa é a sétima aquisição do grupo em dois anos. Em 2018, o investimento da empresa em outras incorporações foi de R$ 50 milhões, nas startups: Trustion, Movats, Negocie Online, Moneto, IN10 e CyberBlock.24/06/2019

- AJC Group assume dívida de R$78 milhões da Nutrifoods e pretende retomar as atividades comerciais. – A empresa Nutrifoods, terceira maior indústria de cereais matinais do Brasil, foi adquirida recentemente pelo AJC Group através da assunção de uma dívida milionária administrada há mais de 6 anos por seus antigos sócios. O total do passivo desmembra-se em dívidas tributárias, com fornecedores de matéria prima e logística, e com instituições financeiras. Fundada em 1993, a Nutrifoods é uma empresa de capital nacional que atua nos segmentos de cereais matinais, mingau e farinha láctea. A empresa ocupa o 3º lugar em Market-share no Brasil, e já ocupou a liderança nos estados de São Paulo e Rio de Janeiro para médios e pequenos varejos.25/06/2019

- Itaú vende unidade de seguros de vida no Chile – O Itaú vendeu sua unidade de seguros de vida no Chile, segundo informou à Comissão para o Mercado Financeiro, a CVM chilena. A Itaú Chile Compañía de Seguros de Vida foi vendida para um grupo de investidores formado por Inversiones y Servicios Financeiros San Cristobal II, Boris Buvinic Guerovich, Contempora Inversiones e Asesorías e Inversiones El Alba. 25/06/2019

- Gefoscal compra ativos de fertilizantes da Fengro – A Fengro Industries anunciou hoje (25) que vendeu por R$ 1 milhão os seus ativos no Brasil para a Gefoscal Comércio, Indústria, Representações e Transporte de Produtos Agropecuários Ltda. O principal ativo é mina de rocha fosfática em Tocantins. “A transação inclui a assunção do passivo de capital de giro da Companhia, contas a pagar e pagamento em dinheiro à Fengro de R$ 1.000.000.. 25/06/2019

- Spin Pay cria serviço de pagamentos instantâneos – Alan Chusid, cofundador do Neon, deixou de ser executivo do banco virtual, apesar de ainda continuar sócio, para tocar um novo negócio. Agora preside a Spin Pay, primeira interface para pagamentos instantâneos do Brasil. A fintech criou uma estrutura de liquidações em tempo real que vai funcionar 24 horas por dia nos sete dias da semana. Em segundos o dinheiro sai da conta do cliente e chega à conta de destino sem precisar dos vários intermediários que as transações com cartões de crédito e débito normalmente utilizam. A Spin recebeu aporte do fundo de capital de risco Canary. Também tem entre os sócios nomes como Cássio Casseb, ex-presidente do Banco do Brasil, e Alexandre de Barros, ex-vice-presidente de tecnologia da informação do banco Itaú. 24/06/2019

- Startups Edools e EADBOX se fundem e criam a HeroSpark – Os fundadores da Edools e EADBOX anunciam a fusão e nascimento da HeroSpark. A Edools é uma plataforma de EAD para empresas e profissionais que desejam distribuir cursos online, e a EADBOX é uma plataforma de ensino a distância que permite o desenvolvimento de cursos na internet. Estas empresas são referência na área de edtech e até então concorrentes. Da fusão nasce a HeroSpark, já como líder de mercado na América Latina com mais de 1600 clientes, 6 milhões de alunos e em 21 Países, oferecendo serviços mais qualificados e utilizando o talento de seus clientes como matéria-prima para construir um business online. Com sede em Curitiba e com mais de 150 funcionários, a HeroSpark possui atuação internacional e está presente em países como Estados Unidos, México, Peru, Espanha, Chile, Portugal e Alemanha. 24/06/2019

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 10 a 16/jun/2019>>

- Fusões e Aquisições: 82 transações realizadas em maio/19

- TI – RADAR de Fusões e Aquisições, em maio/2019

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES