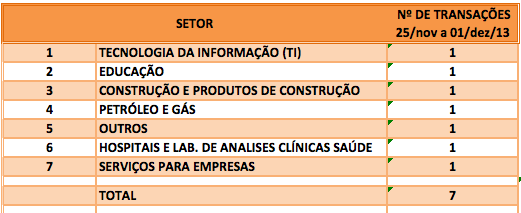

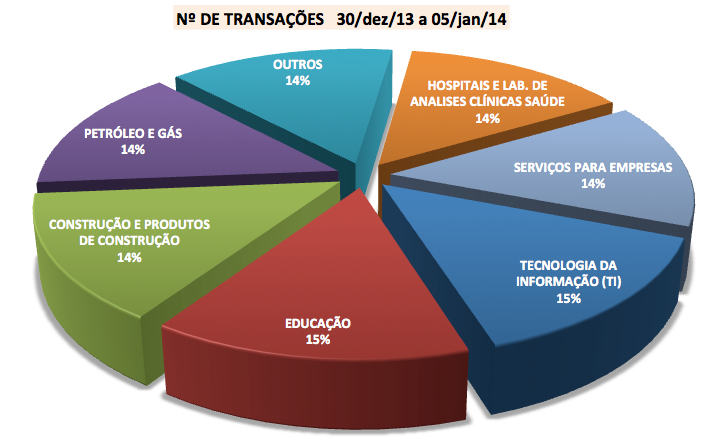

FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 30/dez/13 a 05/jan/14

No decorrer da semana de 30/dez/13 a 05/jan/14, foram anunciadas com destaque pela imprensa 7 operações de Fusões e Aquisições, envolvendo direta ou indiretamente empresas brasileiras de 7 setores.

Principais transações.

Foram sete transações de sete setores.

Destaque para a transação realizada pela Petrobrás vendendo 35% de bloco na Bacia de Campos por US$ 1,6 bilhão. A petroleira Shell, que já detinha 50 por cento no bloco, adquiriu participação adicional de 23 por cento por 1 bilhão de dólares, informou a empresa anglo-holandesa. 30/12/2013

A MAIOR

Petrobrás vende 35% de bloco na Bacia de Campos por US$ 1,6 bilhão. A Petrobras planejava vender a sua fatia no bloco, originário do campo em produção Parque das Conchas, na Bacia de Campos, por 1,54 bilhão de dólares para a chinesa Sinochem. As parceiras Shell e ONGC, contudo, detinham direito de preferência e decidiram exercê-lo. A petroleira Shell adquiriu participação adicional de 23 por cento por 1 bilhão de dólares. 30/12/2013

- Eike vende sua parte na BRIX, sua bolsa de energia elétrica. Em meados de dezembro, empresário teria vendido seus 20% na companhia a seus sócios. BRIX, plataforma de negociação de energia elétrica fundada por ele em 2011. 02/01/2014

Movers” – Exterior

Rosetta

- Stone adquire Tell Me More. A Rosetta Stone anunciou nesta quinta-feira, 12, a aquisição da Tell Me More S.A., empresa global de software para aprendizado de línguas estrangeiras com presença significativa em toda a Europa, incluindo França e Espanha, bem como nos EUA, América Latina e China. O valor da aquisição é de US$ 28 milhões. 12/12/2013

- Rosetta Stone anuncia processo de aquisição da Vivity Labs. Pouco mais de uma semana após comunicado sobre a Tell Me More, a Rosetta Stone anunciou, hoje, o início do processo de aquisição, no valor de US$ 12 milhões, da Vivity Labs Inc., empresa criadora do bem-sucedido portfólio de produtos Fit Brains, para treinamento cerebral. 19/12/2013

- Seagate compra Xyratex A Seagate Technology anunciou que vai comprar a fabricante de equipamentos de rede e de armazenamento Xyratex por cerca de US$ 374 milhões de dólares, para fortalecer sua cadeia de fornecimento e fabricação de unidades de disco.30/12/2013

- Carlsberg compra oito cervejarias chinesas por US$257 mi. A cervejaria dinamarquesa Carlsberg irá comprar a holding chinesa Chongqing Beer Grupo Assets Management, que possui oito cervejarias no leste da China, por 1,56 bilhão de iuanes (257 milhões de dólares). 30/12/2013

- Fiat compra resto da Chrysler em negócio de US$ 4,35 bilhões. A montadora de carros italiana Fiat anunciou nesta quarta-feira (1º) a aquisição totalidade de sua parceira norte-americana Chrysler, da qual já era dona de 60%. O acordo de US$ 4,35 bilhões acontece após mais de um ano de negociações tensas que dificultavam os esforços do presidente-executivo Sergio Marchionne de combinar os recursos das duas montadoras. 02/01/2014

- Repsol conclui venda a Shell de parte da atividade de GNL. O grupo espanhol Repsol anunciou a conclusão da venda de parte da atividade de gás natural liquefeito (GNL) ao grupo anglo-holandês Royal Dutch Shell por 4,1 bilhões de dólares, o que permitirá uma redução da dívida.l 02/01/2014

- Groupon compra líder de vendas na internet da Coreia do Sul. A Groupon anunciou ontem a aquisição da Ticket Monster, companhia que é líder em vendas na internet na Coreia do Sul. Pelo negócio, empresa americana de varejo eletrônico pagou 260 milhões de dólares. Desse valor, cerca de 100 milhões serão pagos em dinheiro e outros 160 milhões em ações da Groupon. 03/01/2014

- Santander vende gestora de imobiliário a um dos interessados na compra da Caixa Seguros. O Santander concluiu a venda da Altamira Asset Management Holdings ao fundo de capital de risco Apollo, um dos interessados na compra dos seguros da Caixa Geral de Depósitos (CGD). O negócio foi realizado por 664 milhões de euros, o que representa uma mais-valia bruta no valor de 550 milhões de euros, de acordo com o comunicado emitido para a Comissão do Mercado de Valores Mobiliários (CMVM).03/01/2014

- FireEye compra Mandiant por US$ 1 bilhão. A FireEye, fornecedora de soluções de segurança para detectar malware e outras ameaças avançadas e que chegou ao Brasil em 2012, adquiriu a Mandiant, responsável por uma plataforma de inteligência com foco em ameaças e incidentes. O negócio foi estimado em cerca de US $ 1 bilhão. 03/01/2014

M & A – COMPRA

- Com sócios, Logz investe R$ 1 bi em projetos. Empresa de logística aposta em novo terminal e monta fundo de R$ 850 mi para aquisições

- Parques eólicos tendem a passar por onda de fusões e aquisições. A acelerada expansão dos parques eólicos, que dominaram neste ano os leilões de energia do governo, tende a intensificar o movimento de fusões e aquisições nos próximos anos. Os empreendedores precisarão buscar ganhos de escala para tornar os projetos mais rentáveis, o que provavelmente vai reduzir o número de empresas que atuam no setor. Hoje, cerca de 30 grupos operam ou estão construindo eólicas no país. Como em todos os segmentos, é esperado que apenas três ou quatro arranquem na frente, dividindo entre si mais de 50% do mercado quando a indústria já estiver mais madura.30/12/2013

- Cautela é lição para mercado de fusões e aquisições. Desde a abertura econômica do governo de Fernando Collor, passando pelas privatizações do governo Fernando Henrique, as operações de fusões e aquisições passaram a fazer parte do dia-a-dia dos negócios no mercado brasileiro. De lá para cá, excepcionados os períodos de crise, esse setor só cresceu. No ano de 1994, o volume de transações girava em torno de 175. Em 2012, foi superada a marca de 800 operações anuais. 02/01/2014

- Fusões e aquisições caem 6% em 2013. As operações de fusões e aquisições em todo o mundo caíram 6% em 2013, para US$ 2,4 trilhões, em comparação com 2012, segundo relatório da consultoria Thomson Reuters divulgado nesta sexta-feira. O valor é o menor registrado desde 2009, ano atingido pela crise financeira internacional. As empresas chinesas mais uma vez comandaram as transações, que somaram US$ 209,3 bilhões. A Rússia apresentou o segundo maior valor nas transações, de US$ 52,8 bilhões, seguida pelo Brasil, com US$ 51,9 bilhões em 552 operações. A fusão da brasileira Oi com a Portugal Telecom lidera o ranking das operações nos mercados emergentes.03/01/2014

M & A – VENDA

- Dona da Vivo prepara oferta conjunta por TIM Brasil, diz jornal italiano. A Telefónica está trabalhando em uma oferta conjunta para assumir a TIM Participações e desmembrar a unidade local da Telecom Itália também conhecida como TIM Brasil, disse um jornal italiano nesta sexta-feira citando “fontes confiáveis”. 03/01/2014

IPO

- Cruzeiro do Sul Educacional contrata bancos para IPO. Depois de Anima e Ser Educacional, o próximo grupo de ensino que deve abrir o capital é o Cruzeiro do Sul. A empresa, que tem a gestora inglesa Actis como acionista, fechou a contratação dos bancos Itaú BBA e BTG Pactual, como coordenadores da operação, Santander e Bradesco, segundo fontes do setor. 30/12/2013

- Com alta de 100% em 2013, Biomm estreia na Bovespa Mais com o ticker BIOM3M. A partir desta quinta-feira (2), as ações da Biomm (BIOM3M), empresa especializada na produção e comercialização de medicamentos biotecnológicos, começaram a ser negociadas na Bovespa Mais, segmento da bolsa voltado para pequenas e médias empresas que desejam acessar o mercado de forma gradual via mercado de capitais, com o ticker BIOM3M. A 02/01/2014

- Ano começa com IPOs e aquisições no horizonte. O ano de 2013 foi marcado por negócios com cifrões vultosos e recordes no setor de educação e 2014 começa com a promessa de mais operações. Os grupos de ensino movimentaram R$ 5,3 bilhões em aquisições e captaram mais de R$ 1 bilhão em duas ofertas iniciais de ações (IPO). 02/01/2014

- 01 – Pearson faz parceria com Voxy para oferecer serviço online. De olho na Copa e nas Olimpíadas, a multinacional da área de educação Pearson anunciou que iniciará no Brasil uma parceria com a Voxy, que oferece serviços de ensino de idioma online. Com o negócio, o país passa a ser o primeiro além dos Estados Unidos a contar com uma sede da última companhia. 01/11/2013 Valor US$ 10,7 milhoes

- 02 – Com IPO, Grupo Anima Educação mira aquisiçõesAnima avalia instituições localizadas em 42 cidades e distribuídas em 20 estados do Brasil. O Grupo Anima Educação, segunda companhia de ensino superior a pedir registro de companhia aberta em menos de uma semana, pretende partir para aquisições. Além das universidades, o portfólio do grupo inclui também 50% de participação na HSM, instituição de educação corporativa que tem como outro proprietário o Grupo RBS. A compra foi realizada em março deste ano, por R$ 55,3 milhões. 04/09/2013

- 03 – Cade aprova sem restrições compra de unidade da Holcim pela Topmix. O Cade aprovou sem restrições a compra da unidade capixaba de concretagem da companhia de engenharia Holcim pela Topmix, empresa de construção civil. De acordo com questionário do Cade, a Holcim “oferta cimento e agregados para construção civil e presta serviços de concretagem e de coprocessamento de combustíveis alternativos e resíduos industriais”. 31/12/2013

- 04 – Petrobrás vende 35% de bloco na Bacia de Campos por US$ 1,6 bilhão. A Petrobras concluiu a venda de 35 por cento de sua participação no bloco BC-10 para a Shell e a indiana ONGC por 1,636 bilhão de dólares, acima do valor previsto inicialmente. O anúncio encerra um processo que começou em agosto, quando a Petrobras disse que planejava vender a sua fatia no bloco, originário do campo em produção Parque das Conchas, na Bacia de Campos, por 1,54 bilhão de dólares para a chinesa Sinochem. As parceiras Shell e ONGC, contudo, detinham direito de preferência e decidiram exercê-lo. A petroleira Shell, que já detinha 50 por cento no bloco, adquiriu participação adicional de 23 por cento por 1 bilhão de dólares, informou a empresa anglo-holandesa. Já a estatal indiana ONGC adquiriu uma participação adicional de 12 por cento e passa a ter participação de 27 por cento no bloco. 30/12/2013

- 05 – Gol informa incorporação da G.A. Smiles. A empresa de aviação Gol Linhas Aéreas informou em comunicado à CVM que foi aprovada a incorporação da G.A. Smiles Participações S.A. pela Smiles, conforme proposta da administração da Smiles já divulgada em 16 de dezembro de 2013. A Gol afirma que a incorporação não resultou em aumento do capital social da Smiles ou na emissão de novas ações. Portanto, não representou alteração na participação da empresa na G.A. Smiles. 01/01/2014

- 06 – Unimed Rio faz joint venture para atuar em oncologia. A Unimed Rio firmou acordo de joint venture com a Oncoclínica CTO para criar o Centro de Excelência Oncológica. A primeira unidade, que terá nome igual ao da nova empresa. O novo acordo é um passo importante dentro do processo de verticalização das operações da empresa. As próximas prioridades da Unimed Rio, segundo Cesar, são a aquisição de outras unidades hospitalares e a entrada no segmento de serviços auxiliares de diagnóstico e tratamento. A Oncoclínica, por sua vez, entrou com recursos para a formação societária, valor que Cesar não informou, e com uma participação acionária. Como resultado a Unimed terá participação minoritária de 8% a 10% em ações preferenciais da Oncoclínica a partir de agora. O primeiro centro oncológico deve demandar cerca de R$ 5 milhões, a serem investidos de forma compartilhada pelas duas empresas. A participação de cada uma na joint venture é de 50%. 02/01/2014

- 07 – Eike vende sua parte na BRIX, sua bolsa de energia elétrica. Em meados de dezembro, empresário teria vendido seus 20% na companhia a seus sócios. BRIX, plataforma de negociação de energia elétrica fundada por ele em 2011.Os compradores da fatia de Eike teriam sido os próprios sócios da empresa. 02/01/2014 1.000.000

- SEGUINTE >>> 06 a 12/jan/14>>>;

- SEMANA ANTERIOR >>> 23 a 29/dez/13 >>>;

- FUSÕES E AQUISIÇÕES: 71 TRANSAÇÕES REALIZADAS EM NOVEMBRO/13

- TI – RADAR de Fusões e Aquisições, em novembro/2013

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.