Fusões e Aquisições – destaques da semana 03 a 09/fev/202

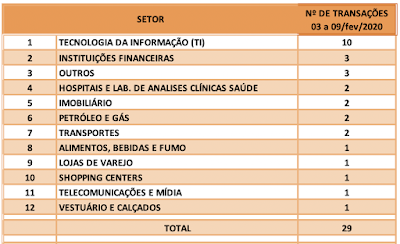

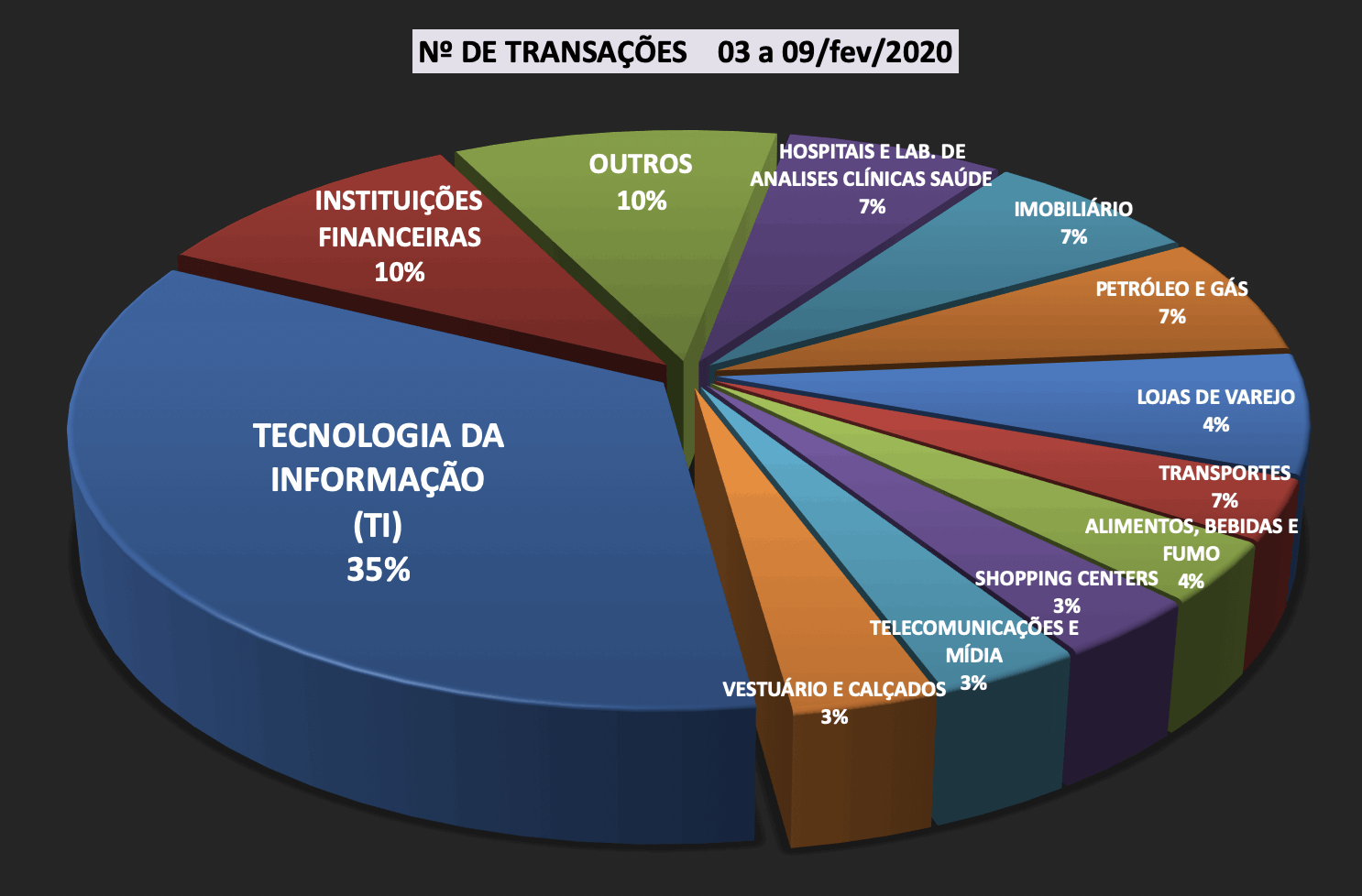

Divulgadas 29 operações de Fusões e Aquisições com destaque pela imprensa na semana de 03 a 09/fev/2020. Envolvem direta ou indiretamente empresas brasileiras de 12 setores e um investimento da ordem de R$ 28,1 bilhões.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- BNDES vende R$ 22,06 bilhões em ações da Petrobras – A Petrobras informou hoje (6) que a oferta global de 734.202.699 ações ordinárias de sua emissão de titularidade do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), foi precificada ontem (5). O preço por ação foi fixado em R$ 30, e a oferta de ações vai movimentar um total de R$ 22,06 bilhões. 06/02/2020

- Veterana da internet brasileira, Locaweb levanta R$ 1 bi em IPO – Empresa fundada em 1998 atua no segmento de hospedagem de sites e e-commerce. Objetivo é realizar aquisições. Veterana da internet brasileira, a empresa de hospedagem de sites Locaweb e seus sócios levantaram R$ 1,03 bilhão nesta terça-feira em sua oferta inicial de ações (IPO, na sigla em inglês). A empresa vai estrear na B3 avaliada em R$ 2,15 bilhões. D.04/02/2020

“Market Movers” – Exterior

- Worldline compra Ingenico por US$8,7 bi para criar líder europeu de pagamentos – A empresa de pagamentos Worldline fechou um acordo nesta segunda-feira para comprar a rival francesa Ingenico em um negócio de 7,8 bilhões de euros (8,7 bilhões de dólares) para criar um novo líder europeu no setor e afastar a concorrência acirrada de empresas de internet e telecomunicações. A compra pela Worldline, nascida da empresa francesa de tecnologia Atos, é o mais recente acordo no setor de pagamentos, onde as empresas atendem a tudo, desde pequenas lojas que precisam de terminais de cartões a grandes empresas online. 03/02/2020

- Basf compra negocio de poliamida da Solvay por 1,3 bilhão de euros – Com mais de 122 mil colaboradores em todo o mundo, a Basf ampliou sua participação no setor de poliamida ao comprar o negocio da Solvay . A Basf fechou na última sexta-feira (31) a compra do negócio de poliamida da Solvay, no valor de 1,3 bilhão de euros. Segundo nota emitida pela gigante alemã de materiais químicos, a transação incluiu oito unidades de produção na Alemanha, França, China, Índia, Coréia do Sul, Brasil e México, além de centros de pesquisa e de consultoria técnica nos continentes asiático e americano. 03/02/2020

HUMORES & RUMORES

M & A – VENDA

- Venda do Outback avança com quatro interessados – O processo de venda do Outback no Brasil avançou para a segunda fase, quando as empresas com efetivo interesse na rede devem apresentar as suas ofertas de compra. O Valor apurou que estão incluídas nessa fase a gestora de private equity Advent International, a também gestora Vinci Partners, a rede de fast food Burger King e a cadeia de hambúrgueres Madero. Segundo duas fontes a par das negociações, com base nas informações já coletadas durante o “non binding”, quando não há acordo vinculativo, a rede de restaurantes é avaliada entre R$ 1,5 bilhão e R$ 2 bilhões (em cálculos que descontam o pagamento de royalties), considerando um múltiplo de 13 vezes o valor do lucro antes de juros, impostos, amortização e depreciação (Ebitda, da sigla em inglês). 03/02/2020

- Petrobras começa venda de participação no campo de Papa-terra – A companhia é a operadora do campo com 62,5% de participação. A Petrobras anunciou, hoje (3), que começou a etapa de divulgação para a venda da totalidade de sua participação no campo de Papa-terra, localizado em águas profundas na Bacia de Campos. A companhia é a operadora do campo com 62,5% de participação, em parceria com a Chevron, que detém os 37,5% restantes. 03/02/2010

- Petrobras negocia venda da Gaspetro na Bolsa em operação que pode levantar R$ 4 bi, segundo analistas – Além de abrir espaço para a concorrência na infraestrutura de transporte, a Petrobras também se movimenta para sair da distribuição de gás natural. A companhia planeja vender as participações acionárias que mantém em 19 distribuidoras estaduais de combustível no segundo semestre deste ano. A Petrobras controla a Gaspetro com 51% do capital e tem como sócia a japonesa Mitsui, dona dos outros 49%. De acordo com fontes, tudo indica que a Mitsui poderá acompanhar a estatal na oferta pública e também vender a sua parte. Para analistas de mercado, a venda conjunta atrairia um maior número de investidores e poderia envolver cerca de R$ 4 bilhões. 02/02/2020

- Governo espera atrair R$ 52,8 bilhões em investimentos em ferrovias em 2020 – O governo federal espera atrair R$ 52,8 bilhões de investimentos em ferrovias em 2020. O montante deve vir dos leilões da Ferrovia de Integração Oeste-Leste (Fiol), na Bahia, e da Ferrogão, no Mato Grosso; e da renovação antecipada de outras quatro concessões de estradas de ferro.. 03/02/2020

- Oi contrata Lazard para venda de rede de fibra ótica – Informação foi divulgada pelo jornal O Globo; esse seria o primeiro passo da tele depois de vender a Unitel e contratar o Bank of America para sua operação móvel. A Oi contratou o banco de investimentos Lazard para a venda de sua rede de fibra ótica – responsável por levar a banda larga da empresa a todo o Brasil -, segundo o colunista Lauro Jardim, do jornal O Globo…03/02/2020

M & A – COMPRA

- Grupo dono da Topper e da Rainha vai comprar outra marca de calçados esportivos – O grupo Sforza, dono das marcas Topper e Rainha, negocia a compra de mais uma empresa de calçados esportivos. A propósito, em .. 09/02/2020

- Carrefour entra em fase final de negociação para comprar Makro no País – Acordo seria forma de varejista francesa reforçar operação do Atacadão; valor da aquisição pode chegar a R$ 5 bilhões. A gigante francesa Carrefour está em fase final de negociações para comprar a operação da rival Makro no País, apurou o Estadão com duas fontes próximas às negociações. As conversas, que já duram cerca de seis meses, voltaram a esquentar nas últimas semanas. O valor do negócio deve ser próximo de R$ 5 bilhões. 06/02/2020

- Locaweb prepara onda de compras – Empresa deve captar R$ 431 milhões para aquisições. Lista tem 107 alvos no total. A Locaweb tem uma lista de compras com 107 empresas e já está em conversas com 36 delas para fechar possíveis fusões e aquisições. Dos R$ 575 milhões que entram no caixa, 75% serão usados para aquisições e o restante para reforçar o capital de giro. O valor para compras chega a R$ 431 milhões, mais ou menos R$ 4 milhões para cada empresa na lista. 05/02/2020

- Oferta da Cogna reduz alavancagem e abre brecha para futuras aquisições, diz Citi – A oferta de ações da Cogna (holding da Kroton), aprovada pelo conselho da empresa de educação, reduzirá a alavancagem e dará flexibilidade à companhia para futuras fusões e aquisições, dizem os analistas do Citi. Na última sexta-feira, a Cogna anunciou uma oferta pública de 172 milhões de ações, que pode ser aumentada em até 60 milhões de ações. Com base no preço de fechamento da sexta-feira, de R$ 11,62, a oferta pode levantar de R$ 2 bilhões a R$ 2,7 bilhões. 03/02/2020

PRIVATE EQUITY & VENTURE CAPITAL

- Ipiranga lança canal para financiamento de startups – De acordo com a rede, mais de 500 startups entraram no mapeamento da empresa e 56 estão com o desenvolvimento de projetos em andamento. Startups interessadas em ampliar seus negócios em parceria com a rede Ipiranga de postos de combustível podem tentar a sorte por meio do canal Turbo, hub de inovação da companhia. A proposta da Ipiranga está ativa há pouco mais de seis meses e já atendeu mais de 500 startups com projetos em linha com a empresa. 03/02/2020

OFERTA DE AÇÕES

- Hidrovias do Brasil vai debater oferta secundária de ações em assembleia – A Hidrovias do Brasil convocou, na noite deste sábado (8), uma Assembleia Geral de Acionistas para deliberar sobre a realização de uma oferta pública secundária de distribuição de ações de sua emissão e de titularidade de seus acionistas. No site da Hidrovias, foi informado que a assembleia extraordinária será no dia 28 de fevereiro de 2020, às 9h, na sede da companhia. A empresa destacou, em fato relevante, que o follow on está sujeito às condições dos mercados de capitais nacional e internacional, aos registros pertinentes junto à Comissão de Valores Mobiliários, à B3 e à obtenção das aprovações societárias competentes. 08/02/2020

- Kinea Rendimentos Imobiliários procura levantar R$ 300 milhões em oferta de cotas – Nona emissão do fundo imobiliário é aprovada por cotistas . A Intrag, administradora do Kinea Rendimentos Imobiliários (KNCR11), comunicou em nota nesta sexta-feira (7) a aprovação da nona emissão do fundo imobiliário. Segundo o comunicado, serão emitidas aproximadamente 2,87 milhões de cotas pelo preço unitário de R$ 104,30 – perfazendo o total de R$ 300 milhões. 07/02/2020

- Fundo do BTG gerido pela XP divulga prospecto final para oferta de R$ 500 milhões – Oferta será coordenada pela XP Investimentos. O BTG Pactual, na condição de administrador do fundo imobiliário Maxi Renda (MXRF11), divulgou a versão definitiva do prospecto da quinta emissão de cotas. De acordo com o comunicado, serão distribuídas até aproximadamente 47,03 milhões de cotas na oferta, pelo preço unitário de R$ 10,63. Desta forma, o fundo imobiliário procurará levantar cerca de R$ 500 milhões durante o processo.07/02/2020

- Na esteira do sucesso da XP, Modalmais se prepara para estrear na Bolsa – O enorme sucesso da oferta de ações da XP, somado ao apetite nunca visto dos brasileiros pela Bolsa, faz o Modalmais olhar para o mercado acionário. Com um empurrãozinho dos bancos de investimento, algumas conversas acontecem com o banco digital, que estuda a possibilidade de estreia no mercado acionário. A decisão final não foi, contudo, tomada: nesse momento, o Modalmais está priorizando a agenda de novos produtos. Nela estão previdência, conta salário e crédito, que devem ser lançados até o fim do primeiro semestre..09/02/2020

- Paraná Banco faz pedido de oferta de units em IPO – A oferta das units será coordenada por JP Morgan, Goldman Sachs, Bradesco BBI e XP Investimentos. O Paraná Banco fez pedido de oferta inicial primária de units, em uma volta da instituição ao mercado acionário, segundo fato relevante publicado pela instituição nesta sexta-feira. A oferta das units será coordenada por JP Morgan, Goldman Sachs, Bradesco BBI e XP Investimentos, informou o banco paranaense. 07/02/2020

- Com demanda alta, oferta de ações da Cogna deve movimentar mais de R$ 2,7 bilhões – A companhia segue com os planos para levar à bolsa a Vasta Educacional, uma de suas subsidiárias. A realidade de juros baixos está fazendo com que os investidores busquem oportunidades para retorno mais atrativo de seus recursos. Com isso, a demanda por ações da oferta subsequente da Cogna (COGN3) está bastante aquecida. De acordo com a edição desta sexta-feira da Coluna do Broad, do Estadão, a procura supera o volume ofertado e deve superar o montante inicialmente previsto de R$ 2,7 bilhões. O follow-on deve ser precificado na terça-feira (11) e o dinheiro que entrar para o caixa da companhia será utilizado para preparar a estratégia de crescimento. Nos planos estão compras de instituições de ensino superior. 07/02/2020

- Acordo entre família Ermírio de Moraes e BB libera IPO do Banco Votorantim – O Banco do Brasil e a família Ermírio de Moraes chegaram a um acordo que vai garantir a abertura de capital (IPO, na sigla em inglês) do Banco Votorantim, que hoje se autodenomina BV. O documento é o ponto de partida para a operação que deverá render R$ 5 bilhões e está marcada para o mês de abril. A assinatura de um novo acordo de acionistas é fundamental, pois o antigo não permitia que o BB vendesse ações ou tivesse outros sócios no negócio, explicou uma das quatro fontes consultadas sobre o tema. A ideia dos sócios é avaliar o BV na Bolsa entre R$ 20 bilhões e R$ 25 bilhões. Na semana passada, o presidente do BB, Rubem Novaes, confirmou, em entrevista, que o banco e a família devem vender fatias proporcionais no IPO do BV. Conforme antecipou a Coluna do Broadcast em 28 de janeiro, cada sócio vai se desfazer de R$ 2 bilhões em ações do Votorantim na oferta. Assim, a oferta secundária, que vai para o bolso dos acionistas, totalizaria R$ 4 bilhões. O R$ 1 bilhão restante será a parte primária, que injetará recursos no caixa do banco para financiar a expansão de suas atividades, com foco no digital. 08/02/2020

- Distribuidora paulista de eletrônicos Allied pede registro para IPO – A distribuidora de produtos eletrônicos Allied Tecnologia, com sede em Jundiaí (SP), pediu registro na Comissão de Valores Mobiliários (CVM) para realizar uma oferta inicial de ações (IPO, na sigla em inglês), de acordo com informações do website da autarquia disponibilizadas nesta quinta-feira. Segundo o prospecto preliminar da operação, a oferta inclui lotes primário (ações novas, cujos recursos vão para o caixa da companhia– e secundário –papéis detidos por atuais sócios. A Allied se apresenta como maior distribuidor de produtos eletrônicos de consumo no Brasil, sendo representante das marcas Apple, LG, HP, Samsung, Motorola e Microsoft, tendo intermediado a venda de cerca de 9 milhões de produtos em 2019. 06/02/2020

- Irani investirá R$ 1 bi após oferta de ações – Somente depois de concluir a operação, que deve superar R$ 600 milhões, a companhia migrará para o Novo Mercado. A Celulose Irani, fabricante de papel kraftliner e de embalagens de papelão ondulado, pretende financiar parte de um plano de expansão que soma R$ 1 bilhão com os recursos que vai levantar na oferta de ações planejada para março na B3, apurou o Valor… 07/02/2020

- Afya, de educação, pode captar US$ 347 mi em oferta subsequente de ações – Empresa especializada em ensino na área de saúde pretende vender 11.521.740 ações classe A e pode oferecer lote adicional. A companhia de educação Afya, que abriu capital na Nasdaq no ano passado, anunciou uma oferta subsequente de ações (“follow-on”). A empresa pretende vender 11.521.740 ações classe A. Considerando o preço de fechamento de ontem, de US$ 30,14, a operação pode movimentar US$ 347,2 milhões.

- Aura Minerals fará IPO na B3 em abril e quer levantar R$ 800 milhões – A Aura Minerals, dona de sete minas de ouro e cobre em países da América Latina, incluindo o Brasil, prepara sua listagem na bolsa brasileira. O objetivo é levantar R$ 800 milhões com a operação, conforme duas fontes. A oferta está prevista para abril. Aura Minerals fará IPO na B3 em abril e quer levantar R$ 800 milhões. Planta de processamento da mina São Francisco, operada pela Aura Minerals no Mato Grosso 04/02/2020

“TOP TRENDS”

- Teremos onda avassaladora de IPOs, diz presidente do Credit Suisse – O resultado da “enorme queda” da taxa de juros no mercado à vista e na curva futura continuará provocando busca por ativos com mais risco e retorno, segundo o presidente do banco Credit Suisse, José Olympio Pereira… Leia mais em valoreconomico 07/02/2020

RELAÇÃO DAS TRANSAÇÕES

- Vivo conclui venda de 1909 de torres por R$ 641 milhões – A conclusão do negócio se deu após o cumprimento de todas as condições comuns a este tipo de operação. A Vivo (VIVT4), atinga Telefônica, concluiu a venda de 1909 estruturas, que incluem rooftops e torres, que eram propriedade da Telxius Torres Brasil pelo valor de R$ 641 milhões, informou a companhia por meio de comunicado enviado ao mercado nesta sexta-feira (7). A conclusão do negócio se deu após o cumprimento de todas as condições comuns a este tipo de operação, incluindo a aprovação do Cade 07/02/2020

- Fundo do Credit Suisse compra Anhembi Morumbi na Vila Olímpia por R$ 97,93 mi – Fundo imobiliário adquire campus de universidade paulista . O Credit Suisse, administrador e gestor do fundo imobiliário CSHG Renda Urbana (HGRU11), informou em nota nesta sexta-feira (7) a aquisição de campus da Universidade Anhembi Morumbi. O fundo imobiliário pagou aproximadamente R$ 97,93 milhões pelo imóvel, sendo dividido da seguinte maneira: R$ 2,5 milhões pagos a vista, uma parcela de cerca de R$ 90,39 milhões à conclusão da compra e R$ 4,5 milhões pelo restante, a ser quitado em até 180 dias. 07/02/2020

- Via Varejo exerce opção e passa a ter 100% da fintech BanQi – A Via Varejo, dona das rede Casas Bahia e Ponto Frio, anunciou nesta sexta-feira que exerceu a opção de compra de 80% das ações da fintech norte-americana banQi, por valor não revelado. Com a exercício das opções, a Via Varejo passará a deter até 100% do capital do banQi. Segundo a Via Varejo, a operação do banQi une uma fintech de soluções de inovação digital em crédito, meios de pagamento e serviços digitais. O negócio também envolve a Airfox, centro de desenvolvimento tecnológico e de inovação em serviços digitais, com potencial para aplicação em diferentes áreas de negócio, além de varejo e serviços financeiros. 07/02/2020

- Unimed Sudoeste de Minas adquire Hospital São José – Os investimentos gerarão 50 novos postos de trabalho e beneficiarão 8600 clientes próprios e 20 mil de outras Unimeds e convênios. Unidade hospitalar receberá cerca de R$ 8 milhões em investimentos para ampliação da estrutura física e aquisição de equipamentos. A Unimed Sudoeste de Minas, em Passos/MG, concluiu a aquisição do Hospital São José; que era arrendado pela cooperativa de trabalho médico desde 2008. Após as negociações, a Unimed e os sócios do Hospital São José entraram em acordo sobre o valor do negócio, que não foi divulgado devido cláusula de confidencialidade. Com a aquisição, devem ser beneficiados mais de 8600 clientes da Unimed Sudoeste de Minas e cerca de 20 mil de outras Unimed’s e convênios diversos. 05/02/2020

- Em movimento inédito, XP adquire fatia em gestora de fundo de crédito – Atenta à crescente demanda dos investidores por diversificação e rendimentos superiores à taxa básica de juros do país, a XP Investimentos fez um movimento inédito em sua estratégica e comprou um terço da gestora de recursos Augme, especializada em fundos de crédito de alto retorno e alto risco. Fundada por Marcelo Urbano, com histórico em diversas casas e que até 2018 compunha o time de sócios da Captalys, a Augme estreou em março do ano passado. Em menos de um ano, tem sob seus cuidados um patrimônio de R$ 660 milhões. Hoje, a Augme, explicou o diretor da gestora Bruno Coelho, tem como principais investidores as casas que administram fortunas familiares. Apesar de se dedicar a oportunidades com retorno mais elevado, a gestora se preocupa em evitar grandes concentrações de risco. “Temos 165 ativos em carteira com 120 diferentes tipos de risco”, explicou o executivo. 06/02/2020

- Devolução sem fraude: ClearSale compra startup de logística reversa Send4 – O que tem a ver a devolução de mercadorias com a prevenção de fraudes? Para a empresa de segurança digital ClearSale, uma das maiores do mundo na prevenção de fraudes no comércio eletrônico, há muita coisa em comum. A companhia brasileira fechou há algumas semanas a compra da startup curitibana Send4, que vende tecnologia de logística reversa para varejistas. Com sede em Curitiba (SP), a Send4 começou em 2017 como uma plataforma de compra e retirada em lojas físicas, serviço hoje oferecido por muitas das grandes varejistas. Ao longo do tempo, a empresa evoluiu para focar em logística de trocas e devoluções, que ainda é uma lacuna no mercado.As companhias não revelam o valor do negócio. 07/02/2020

- Loft conclui compra da Spry, que escala a coleta e análise de dados – Aquisição da Spry começou no ano passado. Startup ajudará o unicórnio brasileiro de propriedades a analisar mais dados sobre imóveis e seus potenciais clientes. A Loft, plataforma de compra, reforma e venda de apartamentos, anunciou a conclusão da compra da Spry. A mais nova startup brasileira com avaliação de mercado bilionária, ou unicórnio, usará a aquisição para coletar e analisar mais dados sobre imóveis e seus potenciais clientes. A informação foi divulgada com exclusividade para Pequenas Empresas & Grandes Negócios. A aquisição trará escalabilidade no processamento de dados para a Loft. O unicórnio recolherá e processará informações dos imóveis e de potenciais clientes de forma mais ágil. Com isso, acompanhará os movimentos em cada bairro e saberá melhor quem são os moradores, o que procuram nas reformas e quanto estão dispostos a pagar pelas propriedades. 07/02/2020

- Adtail e NewBlue anunciam fusão e já operam em conjunto – A Adtail e a NewBlue, duas agências especializadas em serviços digitais voltados para a performance e inteligência de dados, anunciaram a fusão de suas operações e já estão assinando como Adtail NewBlue. O negócio foi fechado mês passado e a nova empresa agora cuida dos serviços de gestão de mídia, Business Inteligence, direção de arte, SEO, CRM (gestão de relacionamento com o cliente) e conteúdo. Sob o guarda-chuva da holding Digital Branding Group (DBG), a empresa atende 80 clientes e conta com 90 colaboradores, espalhados por escritórios em Porto Alegre (RS) e São Paulo (SP).06/02/2020

- BNDES vende R$ 22,06 bilhões em ações da Petrobras – A Petrobras informou hoje (6) que a oferta global de 734.202.699 ações ordinárias de sua emissão de titularidade do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), foi precificada ontem (5). O preço por ação foi fixado em R$ 30, e a oferta de ações vai movimentar um total de R$ 22,06 bilhões. O montante de 17,55% do total das ações da oferta global foi destinado prioritariamente a investidores não institucionais e 82,45% a investidores institucionais. O processo de desinvestimento já incluiu, nos últimos meses, a venda total de participações acionárias do BNDES na Marfrig Global Food S.A. e na Light S.A.. O BNDES tem em curso, ainda, potencial oferta pública de ações ordinárias da JBS. Agência Brasil. 06/02/2020

- Grupo proprietário da Centauro adquire a Nike no Brasil – SBF, dono da rede de lojas esportivas, terá exclusividade na distribuição dos produtos da Nike no varejo físico e online. O Grupo SBF, proprietário da rede de lojas de artigos esportivos Centauro, anuncia que se tornou dono da operação da Nike no Brasil, garantindo a exclusividade na distribuição dos produtos da marca tanto nos canais de venda físico como no online. Segundo reportagem do Valor Econômico, o valor da negociação foi de R$ 900 milhões. De acordo com comunicado enviado pela companhia, o grupo SBF atuará como uma holding e uma plataforma esportiva, com a Centauro e a Nike do Brasil existindo como unidades de negócios independentes. A SBF ainda diz que o objetivo da parceria é garantir que a Nike “permaneça comprometida em anteder os consumidores nesse mercado com a mais alta entrega em inovação, serviços e experiência, além de alavancar o crescimento no País”. 06/02/2020

- Grupo 3corações faz joint venture com Positive Brands – Fabricante de café passa a deter 50% da empresa da área de bebidas de origem vegetal. O Grupo 3corações, maior fabricante de café torrado e moído do país, anunciou a criação de uma joint venture com a Positive Brands, empresa do segmento de bebidas de origem vegetal dona das marcas “A tal castanha” e “Jungle”. Pelo acordo, cujo valor não foi divulgado, a 3corações passa a deter 50% do capital e metade dos assentos no conselho de administração da Positive.06/02/2020

- Pátria adquire distribuidora de insumos Central Agrícola – Gestora começou a investir no segmento em 2018 e já fatura mais de R$ 700 milhões. O Pátria Investimentos continua a ampliar sua aposta no segmento de distribuição de insumos agrícolas. Depois de assumir o controle de duas redes no ano passado, uma no Paraná e outra na Colômbia, a empresa acaba de comprar uma participação majoritária na Impacto, de Mato Grosso, e, conforme o Valor apurou, continua avaliando oportunidades para continuar a crescer no segmento..04/02/2020

- Veterana da internet brasileira, Locaweb levanta R$ 1 bi em IPO – Empresa fundada em 1998 atua no segmento de hospedagem de sites e e-commerce. Objetivo é realizar aquisições. Veterana da internet brasileira, a empresa de hospedagem de sites Locaweb e seus sócios levantaram R$ 1,03 bilhão nesta terça-feira em sua oferta inicial de ações (IPO, na sigla em inglês), disseram duas fontes a par da transação. Os papéis da companhia, fundada em 1998, chegarão à Bolsa na quinta-feira, com preço de referência de R$ 17,25, no topo do intervalo definido antes da operação, que começava em R$ 14,25. A empresa vai estrear na B3 avaliada em R$ 2,15 bilhões. Dois dias antes de fazer sua estreia oficial na Bolsa de Valores, a Locaweb fechou nesta terça-feira (4) sua oferta inicial de ações (IPO, na sigla em inglês). O processo movimentou nada menos do que R$ 1,2 bilhão, sendo que R$ 575 milhões serão destinados diretamente ao caixa da companhia, já que são referentes à oferta primária de ações. E a disputa foi grande: a faixa indicativa de preço do IPO, que iniciou o processo em R$ 14,25, foi facilmente superada e ação acabou precificada em R$ 17,25, no pico da faixa.04/02/2020

- Penalty anuncia investimento em startup de gestão de torneios de futebol – A marca esportiva Penalty anunciou um novo investimento no mercado esportivo: a startup iFut. Criada em Brasília em 2015, a plataforma oferece automação, big data e gestão para organizadores de torneios de futebol, futsal e society. Inspirado nos grandes fantasy games esportivos, o aplicativo permite aos usuários a gestão de campeonatos de futebol de forma profissional, conectando atletas, times e organizadores. Por meio do iFut é possível gerir tabela de classificação e rodadas de forma automática, receber inscrições online, imprimir súmulas dos jogos e compartilhar os resultados entre os participantes de cada torneio. O valor do aporte não foi divulgado, mas o investimento deverá ser usado para acelerar a atuação da plataforma que já conta com o cadastro de 5.500 organizadores e 74 mil atletas ativos. 04/02/2020

- GoodStorage adquire unidades da MetroFit – A GoodStorage, empresa provedora de soluções de armazenamento urbano, anunciou a compra das três unidades da MetroFit. Com o investimento de US$ 150 milhões, a GoodStorage passa a ser líder do segmento em número de unidades em operação em São Paulo. O investimento feito na aquisição veio de um aporte realizado pela Evergreen Consulting Advisors, investidora americana e sócia da GoodStorage desde sua fundação, em 2014, e faz parte de uma estratégia focada em melhorar a vida na cidade. “Acreditamos que nossa solução é um grande diferencial competitivo frente ao crescente adensamento populacional de São Paulo. Percebemos um movimento importante de pessoas optando por morar mais perto do trabalho, em regiões mais centrais, enquanto a tendência do mercado imobiliário aponta para investimentos cada vez maiores em imóveis, por outro lado, cada vez menores e mais funcionais”, diz Thiago Cordeiro, CEO e cofundador da GoodStorage.04/02/2020

- Mudança no comando! Fundadores da Trigg confirmam venda de fintech para Vector – Presente no mercado brasileiro desde 2017, a fintech Trigg chegou com a missão de enfrentar nomes já consolidados como o Nubank e Digio trazendo como principal diferencial a oferta de cashback sobre compras realizadas com seu cartão. Segundo Marcela Miranda, fundadora da fintech, a proposta por parte da Vector para adquirir 100% do projeto por parte do outro investidor (a Vector) surpreendeu tanto ela quanto o Guilherme Müller que detinham participação na empresa. “Estávamos buscando investidores para acelerar ainda mais o crescimento da Trigg e reforçar a imagem de primeira opção do público jovem para cartão de crédito. Com os excelentes resultados de 2019, fomos surpreendidos por uma proposta dos investidores da Vector para a aquisição de 100% do negócio” Com isso, a fintech passa a ter dono único, passando Marcela Miranda e Guilherme Müller a focar na administração de outras empresas do grupo que são sócios.O valor total da negociação em questão não foi revelado pelas partes. 05/02/2020

- Startup de impacto social recebe aporte de investidores-anjo – Polen, startup de impacto social, anunciou o aporte de R$ 380 mil em rodada de investimento, que conta com a participação do GVAngels, da Bossa Nova, da Angels4Impact, da Curitiba Angels e investidores independentes. A fintech curitibana usa a tecnologia para descomplicar iniciativas de impacto social, conectando empresas a mais de 300 ONGs cadastradas. Ao automatizar processos e relatórios, a empresa deixa o processo de doação menos burocrático e permite que as empresas possam focar no que realmente importa: mudar vidas. Entre os serviços oferecidos pelo Polen, chama a atenção o “troco solidário automatizado”, que já tem a adesão de e-commerces da plataforma loja Integrada. A solução viabiliza o arredondamento do valor das compras realizadas em e-commerces e, em breve, estará disponível também para sistemas de lojas físicas. Essa automatização facilita inclusive a declaração fiscal dos valores doados, sem que a empresa não tenha trabalho com isso. 05/02/2020

- Care Plus anuncia aquisição da Qualywork – O anuncio ocorreu nesta segunda-feira, 3, tendo objetivo de expansão dos produtos das empresas. A Care Plus, empresa pertencente ao Grupo Bupa, anuncia nesta segunda-feira, 03, a aquisição da Qualywork, companhia reconhecida como importante fornecedora de saúde ocupacional no mercado nacional. A Care Plus, atuante no Brasil há mais de 27 anos, oferece soluções de saúde premium, por meio de uma extensa variedade de produtos, entre eles: medicina, odontologia, saúde ocupacional e medicina preventiva. Como uma das principais operadoras de saúde em seu nicho de mercado, atende mais de empresas e possui cerca de 112 mil beneficiários. 03/02/2020

- BR Malls adquire participação adicional no Shopping Villa-Lobos por R$ 48,3 milhões – Com a aquisição, a participação da BR Malls no empreendimento passa a ser de 63,4%. A BR Malls anunciou que adquiriu fração adicional de 5% da área bruta locável (ABL) do Shopping Villa-Lobos, em São Paulo, por R$ 48,3 milhões. Com a aquisição, a participação da empresa no empreendimento passa a ser de 63,4%. 03/02/2020

- Empresa de entregas compra rivais para dobrar presença no e-commerce – A OnTime, empresa de logística e transporte, adquiriu duas rivais. A companhia, que atua há dez anos com entregas de cargas, voltada principalmente ao comércio eletrônico, anunciou a compra das transportadoras BGS e SOLIS. A primeira, especializada em logística de pesados, e a segunda, em transferência de carga fechada. Em 2019, a OnTime realizou 3 milhões de entregas e atingiu faturamento de R$ 100 milhões. 03/02/2020

- PetroRio sobe mais de 6% com aquisição de plataforma campo de Tubarão Martelo – As duas transações, segundo a PetroRio, irão permitir a integração entre os campos de Polvo, já operado por ela, e Tubarão Martelo, ambos na Bacia de Campos . A petroleira PetroRio informou na noite de segunda-feira que comprou a plataforma de óleo e gás FPSO OSX-3, por US$ 140 milhões, conjuntamente com a aquisição de 80% no campo de Tubarão Martelo, onde está a embarcação. Com isso, as ações da companhia são negociadas com valorização nesta terça-feira. 04/02/2020

- Koch compra 100% da Infor – Gigante industrial americana comprou a fornecedora de sistemas de gestão. A Koch Industries, conglomerado industrial que está entre os maiores dos Estados Unidos, fechou a compra do controle total da Infor, fornecedora de software para gestão empresarial. O comprador, que também é usuário dos sistemas da Infor, já tinha 70% da empresa e agora fechou a compra dos 30% que estavam nas mãos da Golden Gate, um fundo de investimento. Não foram abertos valores. Fontes ouvidas pela Bloomberg falaram em US$ 11 bilhões. Com vendas de US$ 3 bilhões em 2018, a Infor é a terceira no mercado de software de gestão global, atrás de SAP e Oracle. O que isso tudo significa para o mercado brasileiro? Pouca coisa, pelo menos no momento. A Koch não tem presença no Brasil. Já a Infor, depois de dois anos de troca troca no comando da operação brasileira, decidiu unificar o país com o México, sob o comando de um executivo mexicano. 04/02/2020

- Involves capta R$ 23,5 milhões para acelerar expansão internacional – Startup de Florianópolis que leva tecnologia ao merchandising de fabricantes captou primeiro investimento externo. O objetivo? Fincar raízes na Colômbia e no México. A startup Involves, que leva tecnologia ao merchandising de fabricantes, captou seu primeiro investimento externo em quase 12 anos de negócio. O empreendimento sediado em Florianópolis (Santa Catarina) levantou R$ 23,5 milhões para expandir fronteiras: terá agora equipes locais na Colômbia e México. A informação foi divulgada com exclusividade para Pequenas Empresas & Grandes Negócios. O aporte é do fundo Bridge One Investimentos, em operação assessorada pela LKC Capital, de Santa Catarina. 04/02/2020

- Linx anuncia aquisição da Neemo por até R$22,4 mi – Objetivo da aquisição é reforçar o segmento de serviços de alimentação com uma solução própria de gerenciamento de entrega. A Linx anunciou nesta segunda-feira a aquisição da Neemo por valor que pode chegar até a 22,4 milhões de reais, conforme busca reforçar sua estratégia de venda cruzada. A Neemo oferece soluções de entrega personalizada através da integração do aplicativo de entrega do estabelecimento e sua plataforma de comércio eletrônico. Pela aquisição, a Linx pagará o total de 17,6 milhões de reais à vista e, adicionalmente, o valor de até 4,8 milhões de reais, sujeito ao atingimento de metas financeiras e operacionais para os anos entre 2021 a 2023. 03/02/2020

- Família Trajano compra fatia na Solinftec, de tecnologia rural – Família dona do Magazine Luiza lidera investimento de 40 milhões de dólares na startup que usa inteligência artificial para monitorar lavouras. A família Trajano fez uma fortuna com o varejo, adaptando seu negócio de 60 anos, o Magazine Luiza, à era da Internet. Sua mais nova aposta é em uma empresa que está tornando a agricultura mais eficiente por meio da tecnologia. O clã brasileiro está liderando um investimento de US$ 40 milhões em uma fatia minoritária na Solinftec, que usa software e hardware para aumentar a produtividade agrícola. A injeção de capital ajudará a Solinftec a se expandir para novas culturas e regiões, de acordo com Patricia Moraes, sócia gestora da Unbox Capital, empresa de private equity que administra cerca de US$ 100 milhões para a família Trajano. O TPG Art do TPG Group Plc, que comprou fatia na Solinftec em 2017, também fez um novo investimento agora, separadamente, de valor não revelado, para evitar diluição.03/02/2020

- Forever 21 recebe oferta de compra de donos de shoppings por US$ 81 milhões – Acordo foi fechado neste domingo com consórcio liderado por Simon Property, Brookfield Property Partners e Authentic Brands. A Forever 21 chegou a um acordo neste domingo para vender a rede de varejo a um consórcio de compradores, incluindo os investidores imobiliários.. 03/02/2020

- Construtora Mitre precifica IPO a R$19,30 por ação, no topo da faixa indicativa, dizem fontes – A operação, que inclui ofertas primária e secundária de ações, é coordenada por Itaú BBA, BTG Pactual e Bradesco BBI, e movimentou 1,2 bilhão de reais. A construtora e incorporadora paulistana Mitre, especializada em imóveis de média e alta renda, precificou nesta segunda-feira sua oferta inicial de ações (IPO, na sigla em inglês) a 19,30 reais por papel, no topo da faixa estimada pelos coordenadores, disseram à Reuters duas fontes com conhecimento do assunto. 03/02/2020

- Startup de pregão eletrônico do DF recebe aporte de R$ 2,5 milhões do Cedro Capital – O Portal de Compras Públicas, startup do Distrito Federal especializada em pregão eletrônico (compras públicas pela internet), acaba de receber um aporte de R$ 2,5 milhões do Fundo Venture Brasil Central, gerido pela Cedro Capital. O Fundo, criado em 2016, tem o objetivo de investir em empresas nacionais sediadas na região Centro-Oeste (Distrito Federal, Goiás, Mato Grosso e Mato Grosso do Sul), Minas Gerais e Tocantins que tragam inovação tecnológica às áreas de Tecnologia da Informação e Comunicação (TIC), Saúde e Agronegócio. Além disso, é preciso que elas apresentem alto potencial de crescimento. Os recursos serão investidos principalmente na ampliação das equipes de atendimento – remota, call center e presencial, que abrange a rede de suporte regional do Portal – e de capacitação. 03/02/2020

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>>27/jan a 02/fev/2020>>

- Fusões e Aquisições: Fusões e aquisições: 1.037 transações realizadas em 2019. Crescimento de 23,7%

- TI – RADAR de Fusões e Aquisições em 2019 – crescimento de 44,2% no volume e de 15,4% nos investimentos.

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES