FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 14 a 20/nov/16

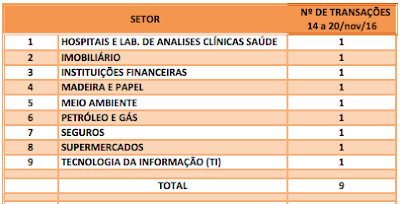

Anunciadas 9 operações de Fusões e Aquisições com destaque pela imprensa na semana de 14 a 20/nov/16. Envolvem direta ou indiretamente empresas brasileiras de 9 setores.

ANÁLISE DA SEMANA

Principais transações.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Conselho da Petrobras aprova venda da Liquigás para Ultragaz. A Petrobras informou que seu conselho de administração aprovou a venda da sua distribuidora de GLP Liquigás para a Ultragaz, subsidiária da Ultrapar, pelo valor de R$ 2,8 bilhões. 17/11/2016

“Market Movers” – Exterior

- Telefónica vende canal argentino Telefe por US$ 345 milhões. A empresa espanhola Telefónica vendeu o canal argentino Telefe para a americana Viacom, dona da Nickelodeon e da MTV. O valor pago pelo negócio foi de US$ 345 milhões. A Telefe é líder no mercado de TV aberta argentino, com presença em 95% dos lares do país. O índice de audiência é de 33%. Seu acervo tem cerca de 33 mil horas de conteúdo, com três mil horas de programação em língua espanhola produzida a cada ano.16/11/2016

- GE compra empresa de softwares de estoques por US$ 915 mi. A GE disse que o acordo era parte da estratégia digital da GE para avançar sua visão de “internet industrial”. A General Electric disse que sua unidade de software comprou a ServiceMax, provedora de softwares baseados na nuvem usados no gerenciamento de estoques e pessoal, por 915 milhões de dólares. A GE disse que o acordo era parte da estratégia digital da GE para avançar sua visão de “internet industrial”. 14/11/2016

- Samsung anuncia aquisição da Harman International por US$8 bilhões. A Samsung Electronics anunciou nesta segunda-feira que vai comprar a Harman International Industries por 8 bilhões de dólares, em um acordo que marca a maior aquisição no exterior já feita pela empresa sul-coreana. A compra da Harman, que fabrica sistemas conectados de áudio para automóveis, ilustra os esforços da Samsung para encontrar novas áreas de crescimento, à medida que o segmento principal de smarthphones desacelera depois do recall do Galaxy Note 7.14/11/2016

- Siemens compra Mentor Graphics por US$4,5 bilhões. Nesta segunda-feira, a Siemens comunicou que pagará 37,25 dólares por ação pela Mentor Graphics. A Siemens comprará a norte-americana Mentor Graphics por 4,5 bilhões de dólares, acordo que aprofundará a capacidade de produção de software industrial do grupo alemão.

HUMORES & RUMORES

M & A – VENDA

- Grupo de Cingapura impõe condições para comprar fatia da Odebrecht no Galeão. A Changi Airport International, sócia da concessionária RioGaleão, está disposta a comprar a participação da Odebrecht Transport no aeroporto do Rio se o governo fizer uma revisão do pagamento da outorga da concessão, apurou o jornal O Estado de S.Paulo. Até então a empresa de Cingapura, que tem 20,4% da concessionária, se propunha a encontrar um sócio para ocupar o lugar da empreiteira, envolvida na Operação Lava Jato e com dificuldades para conseguir crédito no mercado, especialmente no Banco Nacional de Desenvolvimento Econômico e Social (BNDES). 19/11/2016

- Cemig avalia vender fatia na Aliança Energia; pode obter R$2 bi, dizem fontes. A elétrica estatal mineira Cemig estuda vender sua fatia na Aliança Energia, uma empresa de geração na qual é sócia da mineradora Vale, em um negócio que poderia levantar em torno de 2 bilhões de reais, afirmaram à Reuters três fontes com conhecimento do assunto. A Cemig quer negociar seus 45 por cento na geradora, mas a Vale pretende manter sua fatia majoritária, de acordo com as fontes, que falaram na condição de anonimato. O banco de investimento Itaú BBA vai assessorar a Cemig no processo.19/11/2016

- Rumo recebe oferta de R$ 2 bi por terminal. A operadora logística Rumo recebeu uma proposta da ordem de R$ 2 bilhões por uma participação majoritária no seu complexo portuário em Santos dedicado à movimentação de granéis sólidos – açucar e grãos -, localizado na região de Outeirinhos, apurou o Valor. No total, a empresa recebeu ao menos quatro propostas de grandes embarcadoras de cargas. 17/11/2016

- Tarpon busca investidores para injetar R$500 mi na Somos Educação, dizem fontes. A gestora de recursos brasileira Tarpon Investimentos está procurando investidores para injetarem 500 milhões de reais na companhia de ensino Somos Educação, afirmaram à Reuters duas fontes com conhecimento do assunto. Empresas de investimentos como CVC Capital Partners e o fundo de private equity 2b Capital, controlado pelo Bradesco, foram contatadas pela Tarpon, afirmaram as fontes. A Tarpon detém 76 por cento da Somos, que é maior companhia listada operadora de escolas primárias e cursos preparatórios no Brasil, além vender sistemas educacionais. 16/11/2016

- Após rápida expansão, Madero busca sócio. O Madero foi a 14ª empresa que mais cresceu no país entre 2013 e 2015, a uma taxa média de 55% ao ano. Depois de duas tentativas fracassadas, em 2014 e 2015, a rede de restaurantes Madero pretende finalmente fechar a venda de parte da empresa. A intenção do fundador, Junior Durski, é se desfazer de até 20% do negócio e levantar capital para saldar a dívida que a companhia tem com a gestora HSI e concretizar seu plano de expansão da rede. Com previsão de fechar o ano com um faturamento de R$ 350 milhões e 85 unidades em operação, o Madero foi a 14ª empresa que mais cresceu no país entre 2013 e 2015, a uma taxa média de 55% ao ano, segundo ranking da Deloitte. 16/11/2016

- Em recuperação, Renuka leiloa usina por R$ 700 milhões. O grupo sucroalcooleiro Renuka do Brasil, controlado pela companhia indiana Shree Renuka e em recuperação judicial desde outubro do ano passado, vai colocar em leilão sua usina de açúcar e etanol na cidade de Promissão (interior de São Paulo), apurou o Estadão. As ofertas deverão ser apresentadas até 19 de dezembro e preveem lance mínimo de R$ 700 milhões, conforme edital publicado na semana passada. A decisão de leiloar uma das duas usinas do grupo, aprovada pelos atuais administradores da companhia, foi exigência dos credores, entre eles os bancos Itaú, Bradesco, BNDES, além de fornecedores. O grupo, que está em dificuldades financeiras, acumula dívida de cerca de R$ 2,4 bilhões. Segundo fontes, a expectativa é de que a usina de açúcar e etanol Mandhu, como é conhecida a unidade de Promissão, tenha capacidade de atrair investidores, pois possui também uma unidade do cogeração de energia a partir do bagaço de cana. 16/11/2016

- Preço de venda da Teuto deve ficar abaixo de R$ 1,5 bi. Problemas levantados durante a auditoria financeira e operacional (“due diligence”) do laboratório goiano Teuto devem levar a um desconto no preço final de venda do fabricante de medicamentos genéricos, apurou o Valor. Interessados no ativo devem apresentar uma oferta vinculante ainda em novembro, mas o preço final deve ficar abaixo do R$ 1,5 bilhão que vinha sendo indicado como valor de venda. De acordo com uma fonte de mercado, um dos problemas detectados na análise dos dados do laboratório estaria relacionado à qualidade da água. Outro ponto que chamou a atenção está relacionado a questões regulatórias, de alterações pós-registro de medicamentos na Agência Nacional de Vigilância Sanitária (Anvisa).o passado com prejuízo de R$ 26,3 milhões, frente a lucro de R$ 28,8 milhões obtido no ano anterior. Stella Fontes – Valor Econômico Leia mais em abiquifi 01/11/2016

- BTG e Equatorial oferecem R$ 1bi por ativos da Abengoa. A empresa Equatorial Energia se uniu ao banco BTG Pactual para comprar os ativos que a empresa espanhola Abengoa detém no Brasil. A proposta é formar uma sociedade, na qual a Equatorial seria majoritária e o BTG ficaria com algo entre 40% e 49%. Conforme apurou o Estado, Equatorial e BTG apresentaram uma proposta formal para aquisição da nove concessões de linhas de transmissão que foram assumidas pela Abengoa no Brasil, após a empresa vencer uma série de leilões realizados pela Agência Nacional de Energia Elétrica (Aneel), que estão com as obras atrasadas. O valor global oferecido pelos ativos é de pouco mais de R$ 1 bilhão. Desse total, R$ 277,2 milhões referem-se à aquisição total de todas as sociedades que a Abengoa detém nos empreendimentos. Outros R$ 724,7 milhões estão relacionados a saldos devedores de projetos em fase pré-operacional da Abengoa, ou seja, dívidas que a companhia acumula no País. A data base da proposta comercial é 31 de dezembro de 2015. 15/11/2016

- Produban, banco oficial de Alagoas, deve ser vendido à Caixa. O Produban, banco oficial do estado de Alagoas, que quebrou em 1997, está em vias de ser vendido à Caixa, informa Símbolo de um dos maiores escândalos financeiros do país e morto há duas décadas, o Produban, banco oficial do estado de Alagoas, ressuscitou no governo Renan Calheiros Filho (PMDB) e está prestes a ser vendido. A Caixa, instituição com a qual as negociações mais avançaram, apresentou proposta de compra, segundo a Secretaria de Estado da Fazenda. Não é a única, diz o órgão, que mantém sob sigilo a operação. Como a Caixa já administra a folha de pagamento do funcionalismo alagoano, cujo contrato vence em dezembro, ela é vista como forte candidata a fechar o negócio.12/11/2016

- Steinbruch desiste de vender ativos da CSN e busca sócio. O empresário chegou muito perto de vender um dos seus negócios de logística mais cobiçados – o terminal de contêineres Sepetiba Tecon, no Rio. Benjamin Steinbruch: há pouco mais de um mês, Steinbruch comunicou ao Bradesco, que tinha o mandato de venda de vários negócios do grupo, a desistência da empreitada. Um ano após dar início a conversas para se desfazer de parte dos ativos da Companhia Siderúrgica Nacional (CSN), na tentativa de reduzir a pesada dívida da empresa, Benjamin Steinbruch voltou atrás na decisão. O empresário, que chegou muito perto de vender um dos seus negócios de logística mais cobiçados – o terminal de contêineres Sepetiba Tecon, no Rio de Janeiro, em uma operação avaliada em quase R$ 1,5 bilhão -, aposta agora na busca de um sócio minoritário para sua divisão de mineração para garantir fôlego financeiro ao grupo siderúrgico. Nos últimos tempos, a CSN manteve conversas avançadas com duas multinacionais – a PSA, de Cingapura, e a francesa CMA CGM – para vender o terminal de contêineres, que chegou a atrair quase uma dezena de interessados. Mas, há pouco mais de um mês, Steinbruch comunicou ao Bradesco, que tinha o mandato de venda de vários negócios do grupo, a desistência da empreitada.14/11/2016

M & A – COMPRA

- Petrópolis entra na disputa por ativos da japonesa Kirin. A cervejaria fluminense Petrópolis, dona da Itaipava, entrou na disputa pelos ativos da Brasil Kirin, apurou o Estadão. A companhia japonesa, que investiu mais de R$ 6 bilhões para comprar a Schincariol, busca alternativas após a operação brasileira levar a holding ao primeiro prejuízo de sua história. A Kirin estuda diferentes modelos para a venda, desde o “desmembramento” de ativos até a saída definitiva do País. Dependendo do desenho final do negócio, a cervejaria pode ser alvo de todas as suas principais concorrentes: Heineken, Ambev e Petrópolis. O interesse da Petrópolis pela Brasil Kirin, que já era alvo de comentários, se concretizou na semana passada. Segundo uma fonte de mercado, executivos da dona da Itaipava visitaram três fábricas diferentes da rival: Alagoinhas (BA), Itu (SP) e Igrejinha (RS). A fonte disse que a Petrópolis pode adotar dois caminhos: buscar uma associação com a Kirin, que precisa de dinheiro novo, ou então comprar as fábricas separadamente. As negociações, no entanto, ainda não estariam avançadas. 18/11/2016

- Sojitz negocia compra do controle da CGG Trading. A Sojitz do Brasil, subsidiária da japonesa Sojitz Corporation, negocia a compra de participação majoritária na CGG Trading, braço de comercialização agrícola da Cantagalo General Grains, comandada pela Coteminas, do empresário Josué Gomes da Silva. Segundo o Valor apurou, os executivos japoneses iniciaram há cerca de dois meses conversas regulares para concluir o negócio. A expectativa é de que a subsidiária, atualmente com 43,13% de participação na trading, adquira a totalidade das ações restantes – de 56,87%, pertencente à Coteminas. Procuradas, Sojitz e Coteminas não responderam aos pedidos de entrevista até o fechamento desta edição.18/11/2016

- Itaú Unibanco avalia aquisições no Brasil para ampliar receitas com serviços. O Itaú Unibanco está avaliando potenciais aquisições no Brasil de negócios que possam ampliar as receitas do banco com prestação de serviços, disse nesta quinta-feira o presidente-executivo do grupo, Roberto Setubal, sem dar detalhes. Em apresentação a investidores e analistas, Setubal disse que os estudos fazem parte da estratégia do banco de ter um modelo de negócios com fontes mais diversificadas de receitas. 17/11/2016

- Cemig compra fatia do BTG Pactual na Light e ainda busca novos sócios. A estatal mineira Cemig, controladora da elétrica Light , vai comprar uma fatia detida pelo banco BTG Pactual na empresa e buscará ainda novos sócios para a concessionária, que é responsável pela distribuição de energia em parte do Rio de Janeiro e possui ativos em geração. O diretor de relações com investidores da Cemig, Fabiano Maia Pereira, disse em teleconferência com investidores nesta quarta-feira que o BTG decidiu exercer imediatamente uma opção de venda de sua parcela na Light, enquanto os demais sócios financeiros da empresa –Banco do Brasil, BV Financeira e Santander– têm até o final de 2017 para exercer suas opções. Esses agentes financeiros entraram como sócios na Light por meio de um fundo de investimentos, o FIP Parati, mas com uma opção que obriga a Cemig a encontrar novos sócios ou comprar suas participações caso queiram sair do negócio.16/11/2016

- BM&FBovespa avança em parcerias. A Bolsa de Valores de São Paulo (BM&FBovespa) avança em suas parcerias internacionais na África e na Ásia e pretende até o final de 2016 adquirir uma participação da Bolsa de Valores de Lima (BVL) no Peru, além de buscar entendimentos na Argentina. Na América Latina, a bolsa brasileira já havia adquirido uma participação de 10,4% na Bolsa do Comércio de Santiago, no Chile (equivalente a R$ 52 milhões); uma fatia de 9,9% na Bolsa de Valores da Colômbia (equivalente a R$ 44 milhões); e 4,1% de representação na Bolsa Mexicana de Valores (equivalente a R$ 136 milhões) em sua estratégia de maior presença e integração na região. O presidente da BM&FBovespa, Edemir Pinto, destacou na segunda-feira passada (11), essas iniciativas da companhia no mercado externo. O executivo contou que do recente encontro da World Federation of Exchanges (WFE), a Federação Mundial de Bolsas de Valores, realizado em Cartagena, na Colômbia, foram estabelecidas mais duas parcerias internacionais. “Assinamos um memorando de entendimento com a Bolsa do Egito (EGX) para o desenvolvimento de negócios, e outro com a de Dalian, na China”, informou Edemir.16/11/2016

PRIVATE EQUITY

- Votorantim busca startup para inovar em mineração. O efervescente mercado de startups como provedoras de inovação para grandes corporações pelo mundo vai, aos poucos, ganhando força também no Brasil. Depois de iniciativas recentes anunciadas por Samsung, Embraer, Itaú e Unilever, na próxima segunda-feira, será a vez da Votorantim estrear no ramo, por meio de sua divisão de mineração. O grupo quer peneirar, entre pelo menos 20 startups mapeadas, 10 projetos capazes de reduzir o impacto dos resíduos e dos gastos com energia nas plantas de extração de minérios – dois pontos considerados estratégicos para ampliar a competitividade da companhia no setor. 19/11/2016

- Investidor volta a olhar medicina diagnóstica. Com a abertura de capital do grupo Alliar, que levantou R$ 760 milhões na semana passada, o mercado de medicina diagnóstica se prepara para um novo boom. Esse setor já passou por uma forte movimentação de fusões e aquisições lideradas por Dasa e Fleury. A JK Capital, por exemplo, tem em andamento dez projetos na área de medicina diagnóstica. “Há três fundos, dois estrangeiros e um nacional, trabalhando com teses de investimentos para criação de plataformas de laboratórios”, disse Saulo Sturaro, sócio da JK Capital. A ideia desses fundos é formar uma rede com vários laboratórios de pequeno porte e depois vender para um investidor maior. Os laboratórios de medicina diagnóstica também são alvo de interesse das operadoras de planos de saúde, na opinião de André Staffa, sócio da consultoria Lógika e consultor do fundo Advent no setor de saúde. “As operadoras também estão interessadas em medicina diagnóstica porque elas perceberam que podem controlar a sinistralidade. Quando o paciente faz exames de rotina, o custo cai”, disse Staffa. 01/11/2016

IPO/OPA

- Bradesco vê até R$ 20 bi em ofertas de ações no Brasil. O Brasil pode ter nova onda de ofertas de ações nos próximos meses. Apenas o Bradesco BBI tem previstas emissões que somam entre R$ 15 bilhões e R$ 20 bilhões, caso se concretizem. A expectativa também é favorável para o mercado de fusões e aquisições, que deve seguir em 2017 em ritmo forte, segundo executivos da instituição. Os executivos de Bradesco preveem mais emissões de ações nos próximos meses, mas de valores menores. Segundo o executivo, a média deve ficar na casa dos R$ 500 milhões por operação. Para Clemente, este é um sinal positivo, de que as companhias veem o mercado de ações como uma fonte viável de financiamento. 17/11/2016

RELAÇÃO DAS TRANSAÇÕES

- Fibria adquire 8,3% do capital da canadense CelluForce. A fabricante de celulose Fibria informou, na noite desta sexta-feira, que assinou um contrato com a empresa canadense CelluForce para comprar 8,3% de sua participação em ações preferenciais, pelo valor de 5,3 milhões de dólares canadenses (R$ 13,45 milhões). A CelluForce é uma sociedade privada constituída no Canadá e líder mundial na produção de celulose nanocristalina (CNC). Seus acionistas são a Domtar, FPInnovations e a Schlumberger.

- CAB Ambiental faz acordo para reestruturação de dívida. A empresa de saneamento CAB Ambiental divulgou que Galvão Participações (Galpar), BNDESPar, Banco Votorantim e a RKP Investments acertaram acordo de investimento e para reestruturar a dívida da companhia. Pelo acordo, a Galpar vai colocar as ações que detém na CAB Ambiental num fundo de investimento em participações controlado pela RKP, passando a ser cotista do fundo. A empresa não deu detalhes sobre o acordo. Em recuperação judicial, a Galvão detém 66,58 por cento da CAB Ambiental e o BNDESPar os 33,42 por cento restantes. 17/11/2016

- Conselho da Petrobras aprova venda da Liquigás para Ultragaz. A Petrobras informou que seu conselho de administração aprovou a venda da sua distribuidora de GLP Liquigás para a Ultragaz, subsidiária da Ultrapar, pelo valor de R$ 2,8 bilhões. O valor ainda será corrigido pelo certificado de depósito interbancário (CDI), entre as datas de assinatura e de fechamento da operação. Além disso, o montante ainda estará sujeito a ajustes em razão de capital de giro e da posição de dívida da Liquigás entre 2015 e a data de fechamento. 17/11/2016

- Fundo Nova Milano aumenta participação na Even para 45,2%. A Even Construtora e Incorporadora informou nesta quinta-feira que o fundo de investimentos Nova Milano aumentou sua participação acionária na empresa e passou a deter 101.727.500 ações ordinárias, o correspondente a 45,2% do total do capital. 17/11/2016

- BTG volta ao negócio de recuperação de créditos vencidos. Menos de um ano depois de vender a Recovery para o Itaú Unibanco no auge dos problemas de liquidez causados pela prisão de seu ex-controlador, André Esteves, o BTG Pactual está de volta ao negócio de recuperação de crédito. Na nova empreitada, o BTG terá como sócia a Leste Ilíquidos Participações, controlada por Hermann, Otair Guimarães e Ricardo Lopes Cardoso, que detêm um terço do total das ações cada um. Hermann foi chefe da mesa proprietária de ações do BTG Pactual e deixou o banco em março de 2014. Batizada de Enforce, a nova companhia vai absorver a gestão de R$ 30 bilhões de créditos em recuperação que o BTG já tem. 17/11/2016

- Popular, só a Clínica. O médico Ruy Marco Antonio voltou ao mercado de saúde com a compra da clínica popular Megamed, para exames e consultas. Parte do dinheiro para o projeto veio do publicitário Roberto Justus. O terceiros sócio é Felipe Prata, fundador da gestora de recursos More. 04/11/2016

- BTG vende fatia na Ariel Re para Argo Group. O BTG Pactual anunciou nesta segunda-feira (14) venda de sua fatia na resseguradora Ariel Re por US$ 235 milhões ao Argo Group. O banco possui 50% da Maybrooke, que é a holding da Ariel Re. A Ariel Reinsurance Ltd. é uma subsidiária da Maybrooke Holdings S.A., uma joint venture do BTG Pactual com a Stanhope Investments, ligada ao Abu Dhabi Investment Council, com sede em Luxemburgo. 14/11/2016

- Pixeon compra produtos e carteira da Digitalmed. A Pixeon, empresa brasileira especializada em sistemas para a área de saúde, acaba de fechar a compra dos produtos e da carteira de clientes da Digitalmed, que desenvolve softwares para laboratórios de análises clínicas. O valor da operação não foi revelado. O Valor apurou que a companhia levantou R$ 20 milhões com o banco Itaú para financiar 14/11/2016

- Super Andreazza adquire rede Vantajão, em Caxias do Sul. Negócio de fôlego no filão supermercadista: o Super Andreazza acaba de assinar o contrato de aquisição da rede Vantajão, vitaminando seu apetite em bairros estratégicos de Caxias. Serão agregados ao grupo as seis lojas Vantajão –empresa fundada em 2003 –, incluindo a que será aberta nas próximas semanas no bairro Bela Vista (Rua Bortolo Zani, 835, em prédio do antigo Kastelão). Com a transação, em fase de comunicação ainda aos funcionários, o grupo Andreazza passa de 24 para 30 lojas na região (sendo 25 em Caxias do Sul, 2 em Flores da Cunha, 1 em Farroupilha, 1 em Bento Gonçalves e 1 em Carlos Barbosa). E se consolida como o terceiro maior empregador de Caxias, só atrás de Marcopolo e Randon. Hoje, a rede varejista conta com 2 mil funcionários, número que agora crescerá com os trabalhadores incorporados do Vantajão (cerca de 450). A operação contou com a assessoria da Perottoni Advogados e da DiFatto Contabilidade e Assessoria, de Caxias.02/06/2016

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 07 a 13/nov/2016>>>

- FUSÕES E AQUISIÇÕES: 68 TRANSAÇÕES REALIZADAS EM OUTUBRO/16

- TI – RADAR de Fusões e Aquisições, em outubro/2016

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES