Gestores voltam a mirar empresas de tecnologia

Perfil de TI combina com fundos de private equity, diz Rocha, da Deloitte

Passado o trauma da bolha e das primeiras e mal sucedidas experiências, os fundos de “private equity” – que compram participações em empresas – voltaram a mirar o setor de tecnologia. O movimento, que ganhou força no exterior por conta da valorização de companhias de internet, começa a chegar ao Brasil.

Além de fabricantes de software, alvo de alguns dos investimentos com melhores resultados até então, os fundos ampliaram o foco para empresas que produzem desde soluções para tecnologia limpa até novas mídias e redes sociais – na moda após o sucesso de sites como Facebook e LinkedIn.

A ambição dos investidores que procuram oportunidades no Brasil é descobrir a nova Totvs, fabricante de software que recebeu o aporte do fundo Advent no final dos anos 1990 e hoje, com capital aberto, vale mais de R$ 4 bilhões. Ou o novo Buscapé, site de comparação de preços vendido pela gestora americana Great Hill Partners para o grupo de mídia sul-africano Naspers por US$ 342 milhões.

Embora o setor de TI nunca tenha ficado totalmente fora do radar dos fundos, a participação das companhias nacionais no portfólio das gestoras ainda é inferior ao que atinge em outros países, de acordo com estudo da Deloitte, realizado com apoio da Associação Brasileira de Private Equity & Venture Capital (Abvcap).

Enquanto as empresas de TI fazem parte de 19% da carteira dos fundos pesquisados no Brasil, na China o percentual aumenta para 50%. Em Israel, tradicional mercado para o setor, a participação chega a 90%. Outro estudo, da Grant Thornton, aponta que o setor passou da quinta para a segunda posição entre os mais atraentes para os gestores internacionais.

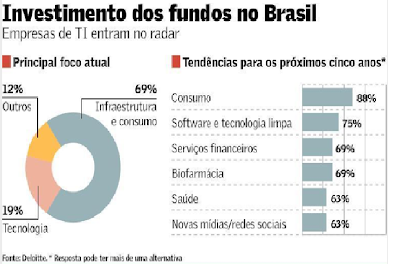

Os investimentos dos private equity no Brasil hoje ainda se concentram em empresas de bens de consumo e infraestrutura. Mas a intenção dos gestores para os próximos anos é mudar esse foco, segundo José Paulo Rocha, sócio-líder da área de finanças corporativas da Deloitte.

De acordo com a pesquisa da consultoria, 75% dos gestores brasileiros entrevistados devem investir em empresas de software e tecnologia limpa nos próximos cinco anos. O percentual fica atrás apenas do setor de consumo, que permanece como o preferido de 88% dos gestores.

Para o executivo da Deloitte, o perfil do negócio das empresas de TI é um dos que mais combina com o dos private equity, tradicionalmente dispostos a correr mais risco em busca de investimentos com maior potencial de retorno. A aposta é de que a crescente adoção da tecnologia se reflita em aumento de receitas para as empresas investidas.

Após o estouro da bolha em 2001, a atuação ficou mais restrita a fundos de nicho, mas o crescimento da atividade de fusões e aquisições no setor voltou a chamar a atenção dos gestores. No país, o interesse vem acompanhado da dinâmica da própria economia e do processo de inclusão digital proporcionado pelo aumento da renda da população. “Quando combinadas, essas duas variáveis formam um fator explosivo”, afirma Fernando Oliveira, diretor geral da General Atlantic no Brasil.

De olho nesse potencial, o fundo recentemente anunciou um aporte na Linx, empresa especializada em sistemas de gestão para o varejo. No país, a gestora americana também detém participações nos sites Mercado Livre e Peixe Urbano. “A taxa de penetração da internet no país está crescendo e ainda há muita coisa para ser feita nessa área”, diz Oliveira.

De fato, um levantamento realizado pela e-bit aponta que, do total de pessoas que adquiriram um produto na internet pela primeira vez no primeiro semestre deste ano, 61% têm renda familiar igual ou inferior a R$ 3 mil. Não por acaso, o executivo aponta que já há um aumento na concorrência entre fundos e investidores estratégicos pelos negócios na área.

O histórico mais recente de grande parte das empresas – em contraste com o perfil familiar dos setores mais tradicionais – também facilita a atuação dos fundos, de acordo com o presidente da Abvcap, Sidney Chameh. “As empresas de TI sempre tiveram maior propensão a receber investimentos de terceiros”, afirma.

A maior parte dos cheques assinados pelos fundos no país ainda é de pequeno valor. Segundo Chameh, esse é um sinal de fragmentação do mercado, que proporciona espaço para as empresas capitalizadas por fundos atuarem como consolidadoras.

Apesar da forte valorização das empresas, principalmente no exterior, os especialistas rejeitam a tese de formação de uma nova bolha. “Sempre haverá casos de sucesso e fracasso, basta olhar o exemplo do Google “, diz o diretor da General Atlantic, ao lembrar que a gigante da internet abriu o capital em 2004, no auge do descrédito do setor no mercado.

A perspectiva de ganhos atrai não apenas fundos especializados como investidores ligados a outras áreas. É o caso do apresentador Luciano Huck, que no final do ano passado se tornou sócio da General Atlantic no site de compras coletivas Peixe Urbano.

O setor também atraiu a atenção do empresário Eike Batista. Em 2008, ele adquiriu uma participação na Ideiasnet. Embora trate-se de um investimento irrisório para o oitavo homem mais rico do mundo, os resultados até o momento não são animadores. As ações da companhia – a primeira de tecnologia listada na bolsa brasileira – caíram quase 60% desde o aporte realizado pelo empresário.

Fonte:valoreconomico29/08/2011