Minerva (BEEF3) compra 16 plantas da Marfrig (MRFG3) por R$ 7,5 bi

Ações da Minerva lideraram os ganhos do Ibovespa hoje, com valorização de 4,21%, negociadas a R$ 10,90. As ações da Marfrig ficaram em segundo lugar entre as maiores valorizações, com avanço de 3,54%, negociadas a R$ 6,73

Em sua maior transação, a Minerva acaba de fechar a compra de 16 plantas de abate e desossa da Marfrig na América do Sul e um centro de distribuição por R$ 7,5 bilhões. São 11 plantas no Brasil, três no Uruguai, uma na Argentina e uma no Chile, mercado de estreia para a companhia de Fernando Queiroz.

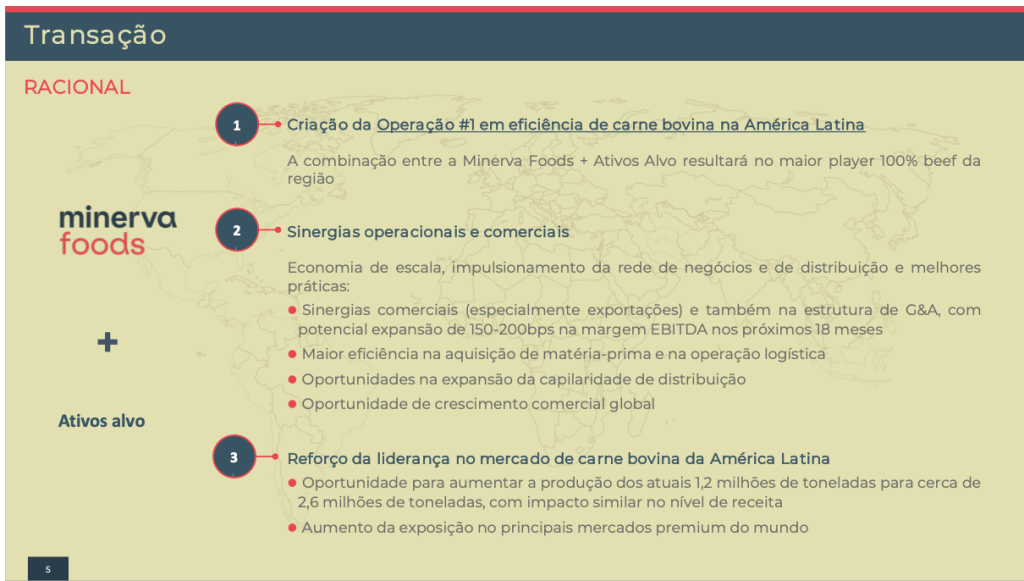

O negócio é estratégico para ambas. Por um lado, a Marfrig segue sua consolidação como empresa de marcas, de produto final de maior valor agregado (e, de quebra, reduz a alavancagem), enquanto a Minerva banca a vocação de empresa de commodity.

A Minerva, que já foi fornecedora da BRF, formaliza contratos de fornecimento de matéria-prima para processamento com o grupo Marfrig em alguns desses mercados.

As ações da Minerva lideraram os ganhos do Ibovespa hoje, com valorização de 4,21%, negociadas a R$ 10,90. As ações da Marfrig ficaram em segundo lugar entre as maiores valorizações, com avanço de 3,54%, negociadas a R$ 6,73… Leia mais em valorinveste.globo.28/08/2023

MINERVA S.A. FATO RELEVANTE

A Minerva S.A. (“Minerva Foods” ou “Companhia”), líder na América do Sul na exportação de carne bovina, em cumprimento ao disposto no § 4o do artigo 157 da Lei n.o 6.404, de 15 de dezembro de 1976, conforme alterada (“Lei das S.A.”), e na regulamentação da Comissão de Valores Mobiliários (“CVM”), em especial a Resolução CVM n.o 44, de 23 de agosto de 2021, informa aos acionistas e o mercado geral o quanto segue:

Nesta data, a Companhia e sua controlada Athn Foods Holdings S.A. (“Athn Foods”) firmaram contratos de compra e venda de ações e outras avenças com a Marfrig Global Foods S.A. (“Vendedora”) e sociedades controladas pela Vendedora (“Contratos”), por meio dos quais, a Companhia e a controlada Athn Foods irão adquirir determinados ativos da Vendedora, nos termos abaixo.

No caso da transação celebrada entre a Companhia e a Vendedora, a Companhia deverá comprar e adquirir determinados estabelecimentos industriais e comerciais de propriedade da Vendedora localizados no Brasil, Argentina e Chile (em conjunto, os “Negócios– América do Sul”) (“Operação – América do Sul”).

No caso da transação celebrada entre a Athn Foods e a Vendedora, por sua vez, a Athn Foods deverá comprar e adquirir a participação societária em controladas uruguaias da Vendedora, adquirindo indiretamente determinados estabelecimentos industriais e comerciais de propriedade de controladas da Vendedora localizados no Uruguai (em conjunto, os “Negócios – Uruguai” e, que em conjunto com os Negócios – América do Sul, contemplam os “Negócios”) (“Operação – Uruguai” e, que em conjunto com a Operação – América do Sul, contemplam as “Operações”).

Ressalta-se que ambas as Operações estão sujeitas a determinadas condições precedentes, incluindo aprovação das respectivas autoridades concorrenciais. Adicionalmente, no caso da Operação – América do Sul, previamente ao seu fechamento (e como condição para sua realização), a Vendedora constituirá uma nova companhia brasileira, com o propósito exclusivo de receber e passar a deter os respectivos Negócios – América do Sul (“NewCo”) sendo que, também previamente ao fechamento, a Vendedora e suas controladas deverão implementar os atos e procedimentos necessários ao aporte, cessão, transferência, entrega, e atribuição da propriedade, posse e titularidade da totalidade dos respectivos Negócios – América do Sul à NewCo criada.

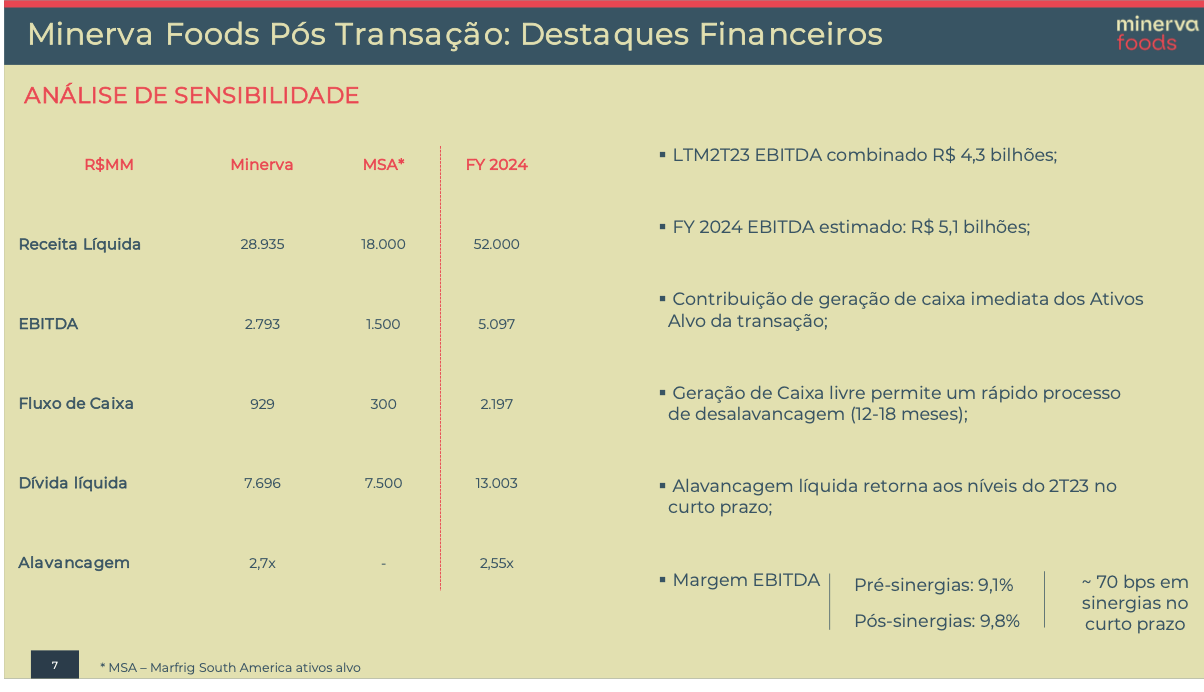

Nos termos dos Contratos, como contraprestação pelas transferências diretas das ações das controladas da Vendedora, a Companhia e sua controlada Athn Foods irão pagar à Vendedora o montante total de R$ 7.500.000.000,00 (sete bilhões e quinhentos milhões de reais). Nesta data, foi realizado pagamento de sinal à Vendedora de montante de R$ 1.500.000.000,00 (um bilhão e quinhentos milhões de reais) para a Operação – América do Sul e observado que as parcelas remanescentes do preço de cada Contrato deverão ser pagas na data de fechamento.

Vale ressaltar que no âmbito das Operações, a Companhia conta com o compromisso de financiamento firme por parte do banco JP Morgan quanto ao montante relativo às parcelas remanescentes.

A Companhia ressalta ainda que os preços de compra configuram investimento relevante, de modo que, em atendimento ao artigo 256 da Lei das S.A., as Operações serão submetidas à ratificação dos seus acionistas em Assembleia Geral a ser oportunamente convocada.

Adicionalmente, a Companhia nota que, em conjunto com seus assessores legais e financeiros, avaliará se o preço de aquisição por ação da NewCo ultrapassa em uma vez e meia o maior dos valores expressos no artigo 256, caput, II, da Lei das S.A., de modo a verificar se a ratificação das Operações pela Assembleia Geral conferirá direito de retirada aos acionistas dissidentes, nos termos do artigo 256, §2o, da Lei das S.A.

Uma vez finalizados os estudos e avaliações a esse respeito, a Companhia divulgará ao mercado se a ratificação das Operações ensejará ou não direito de retirada aos acionistas dissidentes.

Caso, nos termos do artigo 256, §2o, da Lei das S.A., seja aplicável o direito de retirada aos acionistas da Companhia que não aprovarem a ratificação das Operações na Assembleia Geral, seja por dissenção, abstenção ou não comparecimento, a Companhia informará ao mercado, oportunamente, os procedimentos e prazos para exercício do direito de retirada. Nota-se que, nos termos do artigo 48 do Estatuto Social da Companhia, se aplicável o direito de retirada, o valor do reembolso das ações dos acionistas dissidentes será determinado pela divisão do valor do patrimônio líquido da Companhia, conforme apurado nas últimas demonstrações financeiras individuais aprovadas em Assembleia Geral, pelo número total de ações de emissão da Companhia, desconsideradas as ações em tesouraria. Esclarece-se, também, que, independentemente do montante a ser pago a título de reembolso aos acionistas dissidentes, caso aplicável o direito de recesso, não irá utilizar a faculdade prevista no art. 137, §3o, da Lei das S.A., de maneira que a ratificação das Operações não será objeto de posterior revisão ou ratificação.

A Companhia destaca ainda que os acionistas VDQ Holdings S.A. e SALIC International Investment Company, partes de acordo de acionistas arquivado na sede da Companhia, comprometeram-se a votar favoravelmente às matérias na Assembleia Geral a ser realizada para os fins do artigo 256 da Lei das S.A.

Por fim, a Companhia nota que as aquisições dos Negócios constituem oportunidades estratégicas na complementação das operações da Minerva Foods, em mais uma iniciativa alinhada com a nossa estratégia de diversificação geográfica, na medida em que contemplam ativos complementares às operações industriais e de distribuição da Companhia no Brasil, no Uruguai, na Argentina e no Chile.

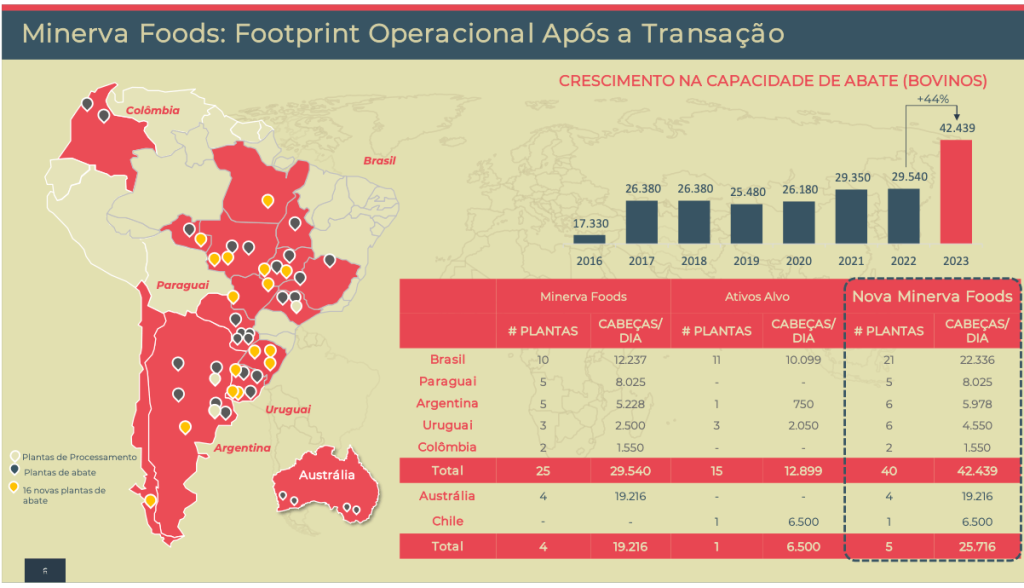

Dpois da conclusão das Operações, a Minerva Foods passará a ter uma capacidade total de abate de bovinos de 42.439 cabeças/dia distribuídas da seguinte forma:

- (i) no Brasil, passará a ser de 22.336 cabeças/dia (52,6% da capacidade total), distribuídas em 21 plantas;

- (ii) no Uruguai, passará a ser de 4.550 cabeças/dia (10,7% da capacidade total), distribuídas em 6 plantas;

- (iii) na Argentina, passará a ser de 5.978 cabeças/dia (14,1% da capacidade total), distribuídas em 6 plantas.

Quando somadas a capacidade de abate de 8.025 cabeças/dia no Paraguai e 1.550 cabeças/dia na Colômbia, a capacidade de abate de bovinos da Minerva Foods alcança 42.439 cabeças/dia, uma expansão de 43,7%, e distribuídas por 40 plantas na América do Sul. Adicionalmente, a operação de ovinos da Companhia passará a ser de 25.716 cabeças/dia, distribuídas por 5 plantas localizadas na Austrália e no Chile.

Com as aquisições, a Minerva Foods reforça a sua liderança como a maior exportadora de carne bovina da América do Sul.

Essa iniciativa está em linha com a estratégia de negócios da Minerva Foods e complementa de forma singular as operações na América do Sul, maximizando as oportunidades comerciais e sinergias operacionais, reduzindo riscos e ampliando assim a nossa capacidade de competir no mercado internacional de proteína animal, sempre respeitando o compromisso da Companhia com a sustentabilidade e geração de valor para os acionistas.

A Companhia reitera seu compromisso de manter os acionistas e o mercado em geral informados acerca do andamento das Operações, bem como de qualquer outro assunto relevante de interesse do mercado.

Barretos, 28 de agosto de 2023. Edison Ticle de Andrade Melo e Souza Filho Diretor de Finanças e Diretor de Relações com Investidores .. Leia mais em Minerva 28/08/2023