TI – RADAR de Fusões e Aquisições, em abril/2015

O mês de abril/15, indica crescimento do número de operações de fusão e aquisição em TI.

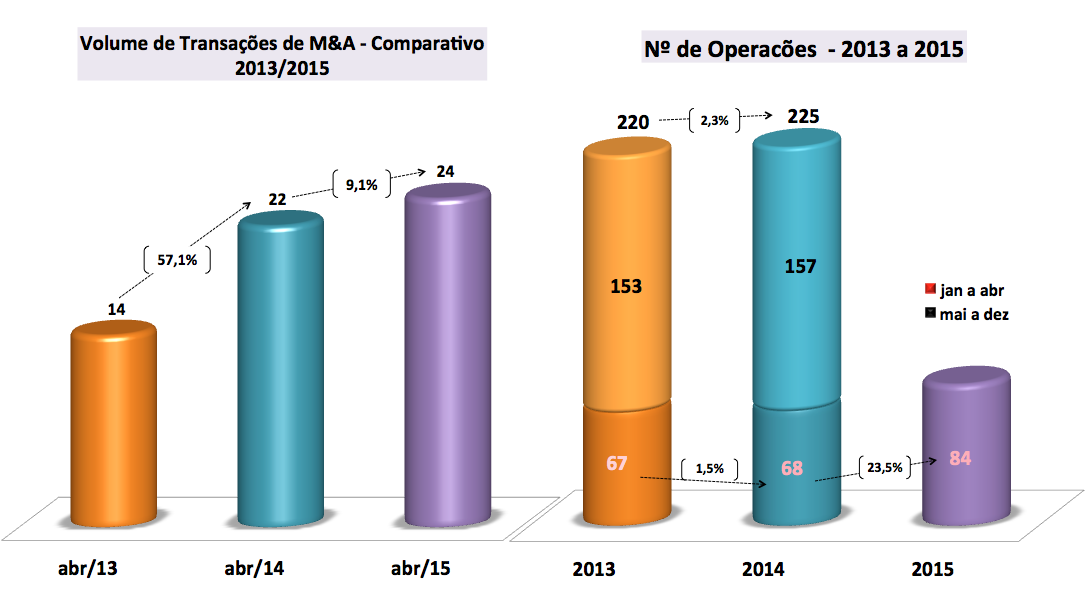

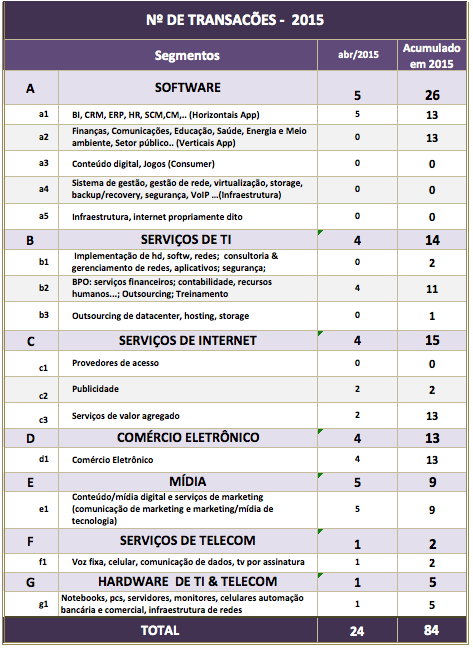

Foram 24 negócios anunciados com destaque pela imprensa, representando um crescimento de 9,1% em relação ao mesmo mês de 2014 (22 transações). No acumulado do 1º quadrimestre registra crescimento de 23,5%.

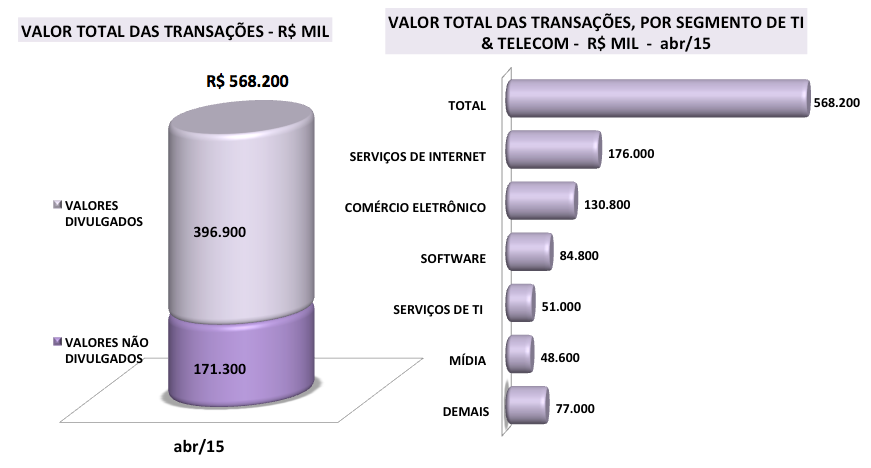

O investimento total no mês de abril chegou a R$ 568 milhões e no acumulado do 1º quadrimestre ultrapassa R$ 2,6 bilhões.

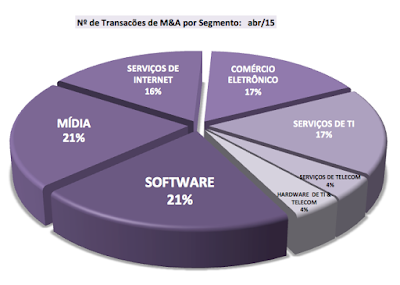

Os segmentos de Software e Mídia concentraram o maior número de operações no mês.

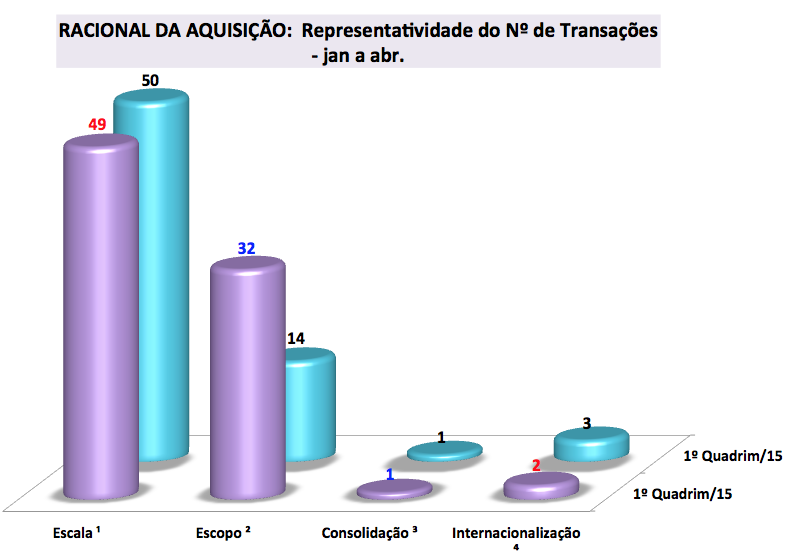

Quanto ao racional do investimento as operações direcionadas à Escala predominaram.

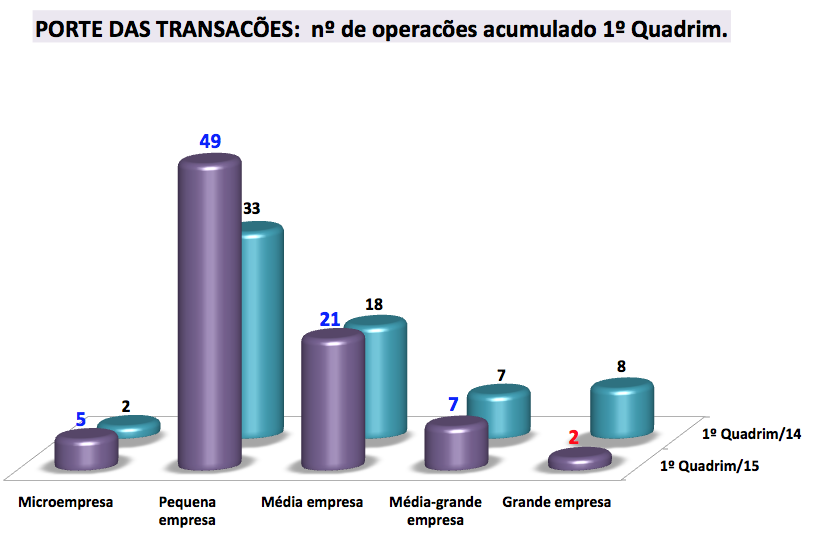

Transações envolvendo empresas de pequeno porte foram em maior volume.

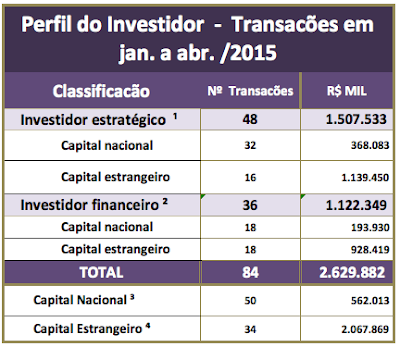

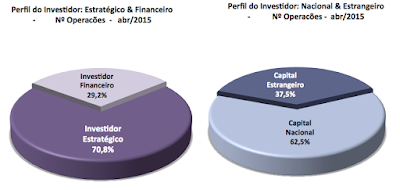

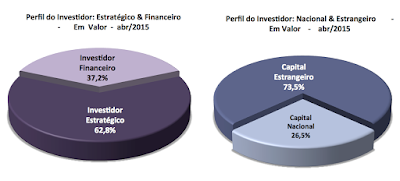

Em abril e também no acumulado do 1º quadrim/15, os investidores estratégicos foram mais ativos, bem como os de capital nacional. Já no que tange ao montante das transações, os Investidores Estrangeiros se sobressaem nos primeiros quatro meses de 2015.

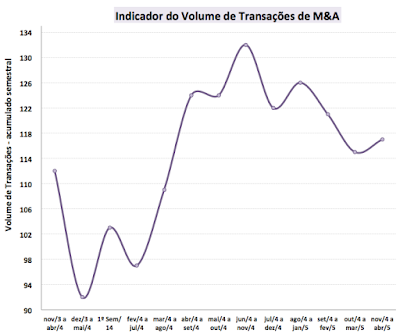

O Indicador de Volume de Transações de M&A do mês indica interrupção do viés de queda.

Operações de Fusões e Aquisições de Tecnologia da Informação – TI e Telecom, noticiadas com destaque na imprensa brasileira no decorrer do mês de abril de 2015. As informações deste relatório, elaborado pelo Blog FUSÕES & AQUISIÇÕES (http://fusoesaquisicoes.blogspot.com.br) estão apresentadas em blocos, detalhando as transações por Volumes e Valores, Segmentos, Racional do Investimento, Porte das empresas, Perfil do Investidor, Destaques do mês e Relação das Transações.

ANÁLISE DO MÊS

Principais constatações.

No mês de abril/15 foram realizadas 24 transações, representando um crescimento de 9,1% em relação a abr/14 (22 operações) e uma queda de 4,0% em relação ao mês imediatamente anterior (25 transações). No acumulado dos primeiros quatro meses de 2015, crescimento foi de 23,5% comparativamente ao mesmo período de 2014.

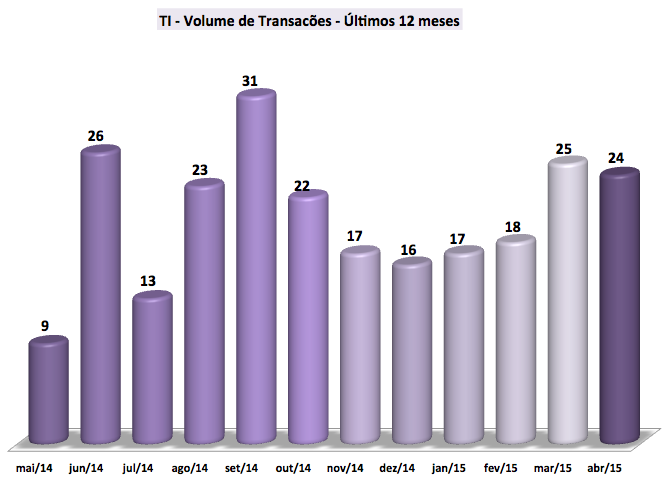

O fluxo de transações realizadas nos últimos meses evidencia um mercado oscilante.

O objetivo do Indicador de Volume de Transações de M&A é sinalizar uma expectativa de tendência, com base na análise do verificado nos períodos semestrais móveis. O período móvel findo em abr/15, indica uma interrupção do viés de queda.

Os segmentos de maior volume de operações em abr/15, foram os de SOFTWARE, MÍDIA com 42% do total

Na classificação entre os Segmentos de TI no mês de abril, o subsegmento de BI,CRM, ERP,..(Horizontais App) de SOFTWARE, e o de Conteúdo/mídia digital e serviços de marketing (comunicação de marketing e marketing/mídia de tecnologia), de MÍDIA foram os mais ativos. No acumulado deste ano, SOFTWARE vem liderando o número de transações.

No que tange aos montantes das transações, incluindo as operações que divulgaram os valores e as não divulgadas (estimados), o mês de abril totalizou cerca de 568 milhões de reais. Desse total, 69,9% correspondem ao Valores Divulgados e 30,1% Valores Não Divulgados.

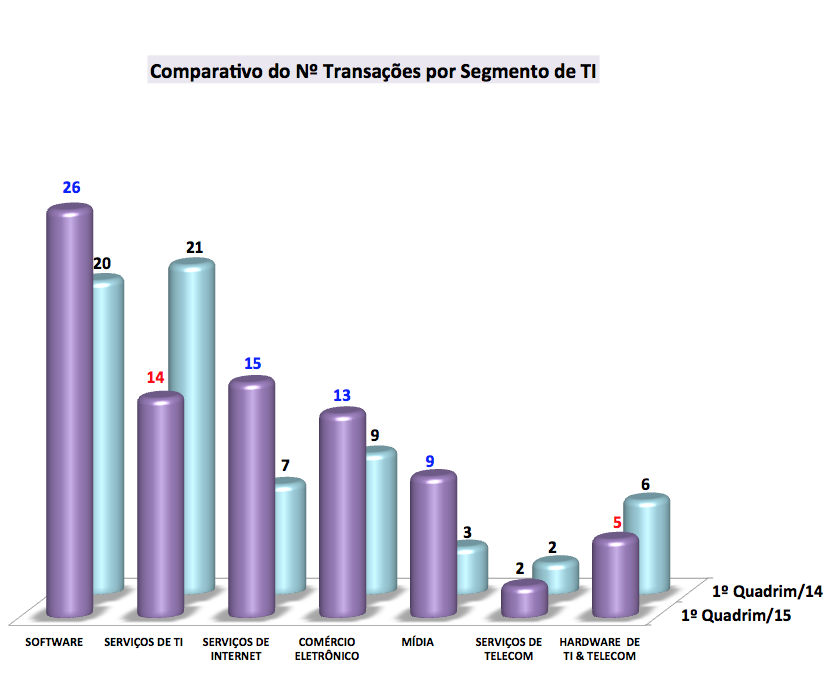

Comparando-se o número de transações compiladas no primeiro quadrimestre/15, com o mesmo período de 2014, verifica-se crescimento em quatro segmentos e queda/estável em outros três. SERVIÇOS DE TI foi o de maior queda. O destaque ficou por conta do apetite do segmento de SERVIÇOS DE INTERNET, com crescimento significativo do número de transações.

RACIONAL DO INVESTIMENTO

A intenção é distinguir as transações de M&A na área de TI, Telecom e Mídia, em função da Tese de Investimento, ou seja, os conceitos que prevaleceram para a aquisição da empresa-alvo. Na maior parte das vezes a notícia não é muito clara a respeito dos direcionadores de valor que levaram à aquisição. Mesmo assim, procurou-se identificar as premissas sobre o Racional da transação para segregar em 4 grandes grupos, de modo a permitir o entendimento das principais vetores que estão orientando os investidores estratégicos e financeiros. No 1º quadrimestre/15, as operações com o racional do investimento direcionado para Escala prevaleceram – voltadas para ampliar a participação de mercado em alguns segmentos ou geografias.

Vale destacar, no comparativo com o mesmo período de 2014, a alteração dos perfis dos investimentos. Crescimento do racional voltado para Escopo e queda do para Escala.

(1) Aumentar a atual capacidade ou faturamento; penetrar em novos mercados geográficos

(2) Aumentar ofertas de novos produtos e serviços – expansão/ complemento do mix, ampliar competências

(3)Aumentar market-share, aproveitar sinergias e economias de escala, geralmente entre duas companhias com negócios similares

(4) Empresa brasileira adquire empresa de capital estrangeiro – acesso a mercados globais seja no âmbito do escopo, seja de escala;

PORTE DAS EMPRESAS

O objetivo é proporcionar uma visão das transações classificadas em função do porte das empresas. Utilizou-se o critério adotado pelo BNDES e aplicável a todos os setores para a classificação do porte em função da Receita Bruta anual (informada ou estimada). Em relação ao porte, os investidores no 1º quadrimestre/15 deram preferência para empresas de Pequeno porte.

Interessante notar a queda significativa do número de transações de grande porte no comparativo com o mesmo período de 2014.

• Microempresa <= R$ 2,4 milhões

• Pequena empresa > R$ 2,4 milhões e <= R$ 16 milhões

• Média empresa > R$ 16 milhões e <= R$ 90 milhões

• Média-grande empresa > R$ 90 milhões e <= R$ 300 milhões

• Grande empresa > R$ 300 milhões

PERFIL DO INVESTIDOR

Em relação ao perfil do investidor, das 24 operações, os Investidores Estratégicos foram responsáveis por 17 negócios em abr/15. Desse volume, 13 operações foram realizadas por empresas de capital nacional e 4 de capital estrangeiro. Os investidores financeiros, representados por Fundos de Investimentos realizaram 7 negócios, distribuídos entre capital estrangeiro com 5 e nacional com 2.

No 1º quadrim/15, o Investidor Estratégico se destaca com maior número de operações, bem como o Investidor Nacional. Já no que tange ao montante das transações, os Investidores Estrangeiros se sobressaem.

(1) Empresa adquire outra empresa (controladora ou não) relevante do ponto de vista estratégico, a fim de ter acesso a tecnologia, produto ou serviço.

(2) Fundo de Investimento Private Equity; Venture Capital, Angel;

(3) Empresa de capital nacional adquirindo participação em empresa brasileira (controladora ou não).

(4) Fundo de Investimento de capital estrangeiro adquirindo participação em empresa brasileira (controlador ou não).

Quanto ao Nº de Operações

Quanto aos Valores

NACIONALIDADE DOS INVESTIDORES

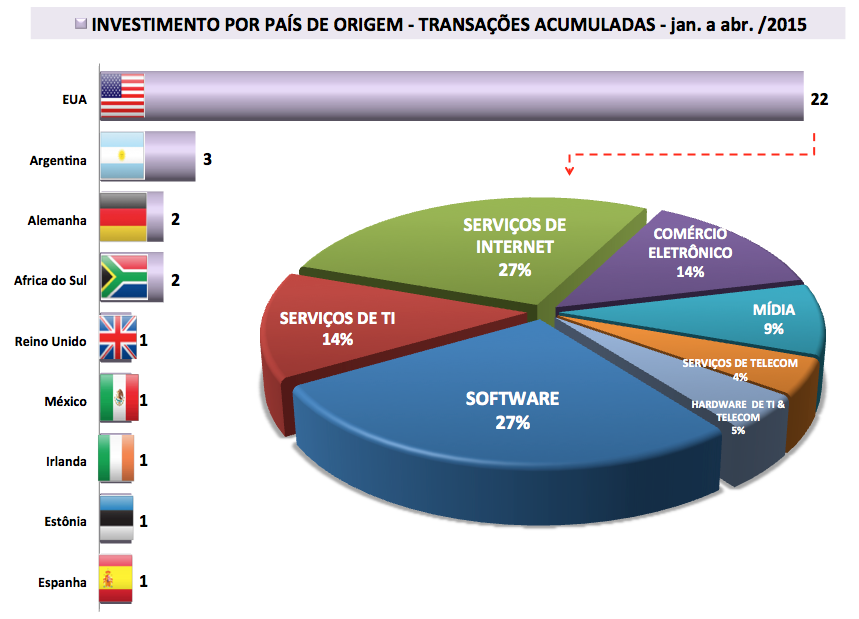

Em relação à nacionalidade das empresas que estão investindo no Brasil no mês de abr/15, foram registrados quatro países com 9 operações. No acumulado do 1º quadrim/2015, foram 34 operações com investidores estrangeiros. Os EUA foram responsáveis por 64,7% desse total, com 22 negócios, e os segmentos SOFTWARE e de SERVIÇOS DE INTERNET foram o mais representativos, com 27% cada um.

MAIOR TRANSAÇÃO EM VALOR – ABRIL/2015

- A Movile, empresa brasileira especializada em m-commerce e plataformas móveis, recebeu um novo aporte da Naspers, fundo acionista da companhia desde 2008. Desta vez, o valor do aporte foi de R$ 125 milhões. O valor será destinado à aceleração dos negócios da empresa no setor de O2O (Online to Offline), mirando transações que têm início no universo online e são finalizadas com o recebimento de produtos ou serviços no mundo físico. 15/04/2015

CLOUD COMPUTING & MOBILE

Dada a importância que os serviços em “ cloud” e “ mobile” passaram a representar nas estratégias globais das empresas como principais alavancas de TI para os próximos anos, torna-se importante acompanhar, em termos de M&A, os movimentos e transformações relevantes nestes mercados.

No primeiro quadrimestre de 2015 foram registrados 10 negócios – 11,9% do total – com foco em Cloud (Iaas, PaaS, Saas) sendo que SaaS respondeu por 100% dos negócios realizados.

E os de Mobile representaram 15 transações no mesmo período, 17,9% do total, predominando as transações direcionadas para Enterprise e Marketing.

“PERCEPCÕES DE MERCADO”

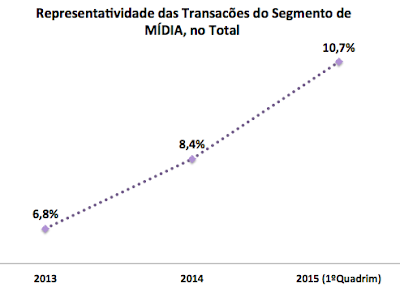

Interessante notar no mês de abril/15, o número significativo de transações envolvendo o segmento de Mídia (Conteúdo/mídia digital e serviços de marketing – comunicação de marketing e marketing/mídia de tecnologia). O acumulado do quadrimestre representa 10,7% do total. Esse crescimento passa a ser mais significativo se compararmos esta mesma participação em 2014, que foi de 8,4%, e em 2013, de 6,8%.

Entre os vários direcionadores que estão influenciando o racional de investimento dos Compradores de empresas de Mídia, vale mencionar recentes notícias a respeito dos significativos investimentos em publicidade, com destaque para as plataformas móveis. Além disso, está cada vez mais difícil para anunciantes e agências gerenciar a miríade de plataformas, canais e conteúdos. Por conta disso, é de se esperar o surgimento de plataformas de gestão integrada de campanhas, criando iniciativas de integração e gestão similar às ferramentas observadas para a gestão de redes sociais.

Estima-se que a publicidade online total no Brasil crescerá cerca de 4, 54% em 2015, se comparado ao ano anterior, consolidando movimentações na casa dos R$ 6,8,bilhões. Este valor soma os investimentos em Display e Patrocínios, que poderá alcançar aproximadamente a marca de R$ 2,4 bilhões, e Search, que representará R$ 4,4 bilhões. Os dados são da E-Consulting. Os números mostram que as inovações no campo da propaganda online têm sido abundantes nos últimos anos. Entre os mercados que mais investem em publicidade na web estão Convergência – Telecom, mídia e internet (23%), Bens de Consumo (18%), Financeiro (14%), Automobilístico (13%), Varejo e e-commerce (11%). e Turismo e Transporte Aéreo (7%). Além dos números a pesquisa também detectou as cinco tendências que estão tanto no radar teórico, quanto no prático, da publicidade online. É que está cada vez mais difícil para anunciantes e agências gerenciar a miríade de plataformas, canais e conteúdos. Por conta disso, é de se esperar o surgimento de plataformas de gestão integrada de campanhas, criando iniciativas de integração e gestão similar às ferramentas observadas para a gestão de redes sociais.Tendo em vista a complexidade e a velocidade de transformação das plataformas digitais, vale ressaltar que ambas requerem um conhecimento especializado. Neste contexto, a qualidade da publicidade online será determinada pela capacidade das agências e anunciantes em desenvolver estratégias de marketing que incluam os elementos digitais e online, pensando sempre nas que melhor se adéquam aos objetivos da campanha. “A internet foi avaliada como um meio superior à TV e à mídia impressa, pois permitiria desenvolver campanhas mais eficazes e, ao mesmo tempo, racionalizar os investimentos em publicidade”.

De outro lado, o investimento global em publicidade nas plataformas móveis deve alcançar o montante de US$ 100 bilhões em 2016, segundo estimativas da consultoria eMarketer. Esse valor representaria um aumento de 400% em relação à fatia que a publicidade móvel possuía em 2013.

Após 2016, a consultoria prevê um incremento ainda maior desse investimento no mobile, estimando que a publicidade móvel deva alcançar a fatia de US$ 200 bilhões, respondendo por um quarto de todo o investimento em mídia realizado no mundo.Segundo a eMarketer, o ano da virada para a publicidade móvel (em que os investimentos em devices irão superar o feitos em anúncios na web – em desktops) será 2017. A consultoria também fez previsões para o mercado brasileiro. Segundo os estudos, em 2017 o Brasil deverá ter um investimento total de US$ 2,7 bilhões em publicidade mobile, tornando-se assim a nona nação no ranking publicitário desse tipo de mídia.

RELAÇÃO DAS TRANSAÇÕES

A relação das transações de Fusões e Aquisições na área de TI, segue a data em que foram divulgadas pela imprensa e compiladas pelo blog fusoesaquisicoes.blogspot.com. Todas podem ser pesquisadas e localizadas no blog.

- RELATÓRIO ANTERIOR: TI – RADAR de Fusões e Aquisições, em MARÇO/2015

M&A – QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

O RADAR de M&A em TI tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições, no setor de serviços de Tecnologia da Informação e Comunicação, bem como sinalizar suas principais tendências. Trata-se da compilacão mensal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidas a partir de notícias consideradas confiáveis publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br , não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.