TI – RADAR de Fusões e Aquisições, em outubro/2012

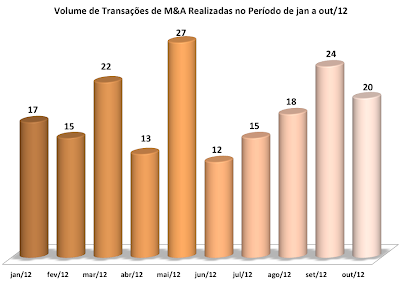

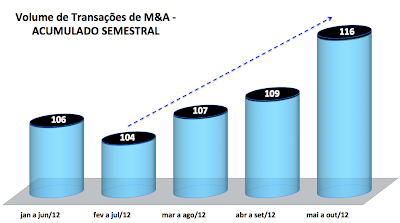

Em outubro/12, foram divulgadas 20 operações de Fusões e Aquisições na área de TI, representando uma queda de 17%, em relação a set/12. O acumulado no período dos primeiros dez meses do ano alcançou 183 transações. No semestral móvel continua sinalizando crescimento no volume de operações realizadas. Os segmentos de SERVIÇOS DE TI, SOFTWARE e COMÉRCIO ELETRÔNICO são os mais ativos.

Operações de Fusões e Aquisições de Tecnologia da Informação – TI e Telecom, divulgadas com destaque na imprensa brasileira no decorrer do mês de outubro de 2012.

As informações estão apresentadas em blocos, detalhando as transações por Segmentos, Racional do Investimento, Porte das empresas, Perfil do Investidor, Cloud Computing & Mobile, Negócio do mês e Relação das Transações.

SUMÁRIO

- A pesquisa do mês de outubro, mantêm a tendência constatada ultimamente em que os setores Software, Serviços de TI e Comércio Eletrônico são os mais ativos. E retrata o perfil acumulado dos dez primeiros meses de 2012.

- Quanto ao racional do investimento têm predominado tanto no mês de outubro como no acumulado jan-out, as transações direcionadas à Escala – voltado para ampliar a participação de mercado em alguns segmentos ou geografias.

- O maior volume de operações foi verificado com empresas de micro e pequeno portes, com faturamento até R$ 90 milhões. No Brasil, o setor de TI caracteriza-se pela sua pulverização, com um grande número de micro, pequenas e médias, distribuídas em todo o país.

- Em relação ao perfil do investidor, os estratégicos – empresa que adquire outra empresa (controladora ou não) a fim de ter acesso a tecnologia, produto ou serviço – foram muito mais ativos nos negócios do que os investidores financeiros (private equity).

- No que tange à participação de investidores de capital nacional versus de capital estrangeiro, pode-se afirmar que não há predomínio uma vez que a proporção é meio a meio.

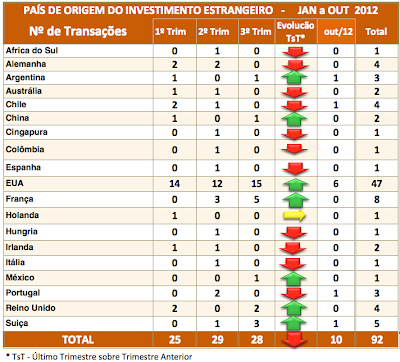

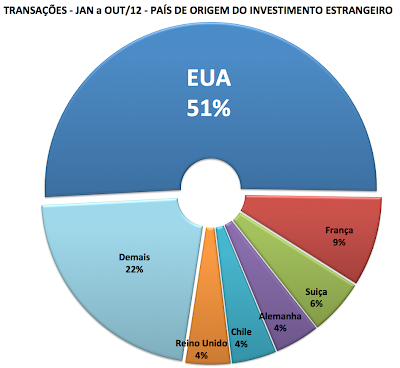

- Os EUA continuam sendo o principal país de origem dos investidores estrangeiros de TI.

- Oportuno registrar o recente levantamento realizado pelo IDC destacando que as compras de software no Brasil são mais concentradas em poucas companhias do que a média do resto do mundo. De acordo com a pesquisa, 70% das vendas ficaram nas mãos de dez empresas em 2011. No segmento de equipamentos, concentração das receitas tem um nível bastante alto no Brasil: 97% do mercado está em poder de dez companhias.

Menos concentrado entre todos setores no país, a área de serviços de TI tem 39% das receitas concentradas em dez companhias.

De acordo com o levantamento, apenas duas empresas de capital nacional – Stefanini e Scopus – figuram no ranking em 2011, em comparação com seis nos anos anteriores. - Estudo divulgado neste mês de outubro pelo Gartner, destaca as quatro grandes áreas irão nortear o mercado de tecnologia da informação nos próximos anos que, além de concentrar os investimentos, mudarão a maneira de se fazer negócios: (i) computação em nuvem, (ii) mobilidade, (iii) mídias sociais e (iv) big data.

São quatro forças que devem ser entendidas como um conjunto, pois são interdependentes. Na análise em separado de cada uma das áreas, a computação em nuvem é tida como a infraestrutura para suportar as demais tecnologias. Atualmente 80% das empresas já utilizam software como serviço SaaS. Apesar do percentual elevado, é apenas o começo. O que chama atenção são capacidades adicionais de escalonar a infraestrutura, com pagamentos apenas pela parte realmente utilizada.

ANÁLISE DO MÊS E ACUMULADO DO ANO

Principais constatações

• No mês de outubro/12 foram realizadas 2o transações, que representa uma queda de 17% em relação ao mês anterior.

• As aquisições nos primeiros dez meses do ano totalizaram 183 operações

• Outubro interrompeu o movimento de crescimento contínuo do número total de transações verificadas de junho a setembro.

• A análise do período acumulado semestral móvel demonstra o crescimento do volume de fusões e aquisições. O crescimento contínuo de transações sinaliza que o processo de consolidação em 2012 tem se acentuado.

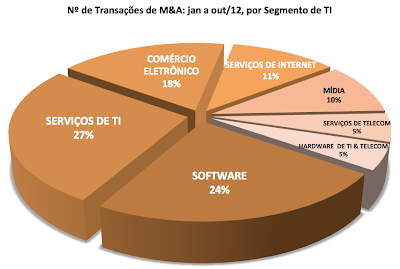

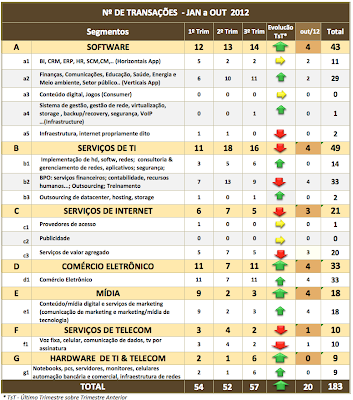

No período acumulado de jan a out/12, os segmentos de maior volume foram os das empresas de SOFTWARE 24%, SERVIÇOS DE TI 27% , seguidas pelas empresas de COMÉRCIO ELETRÔNICO 18%, SERVIÇOS DE INTERNET 11%, MÍDIA 10%, SERVIÇOS DE TELECOM 5% e HARDWARE DE TI & TELECOM 5%.

• Na classificação entre os segmentos de TI, os subsegmentos, SERVIÇOS DE TI (BPO: serviços financeiros; contabilidade, recursos humanos…; Outsourcing; Treinamento) e COMÉRCIO ELETRÔNICO, ambos com 33 transações, vêm liderando no período.

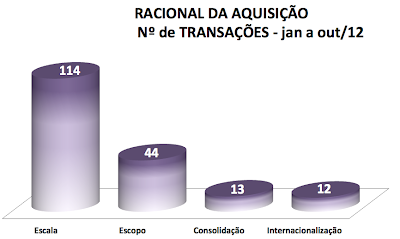

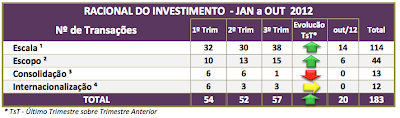

RACIONAL DO INVESTIMENTO.

A intenção é distinguir as transações de M&A na área de TI, Telecom e Mídia, em função da Tese de Investimento, ou seja, os conceitos que prevaleceram para a aquisição da empresa-alvo. Na maior parte das vezes a notícia não é muito clara a respeito dos direcionadores de valor que levaram à aquisição. Mesmo assim, procuramos identificar as premissas sobre o Racional da transação para segregar em 4 grandes grupos, de modo a permitir o entendimento das principais vetores que estão orientando os investidores estratégicos e financeiros.

• Ao longo dos primeiros dez meses do ano, as operações com o racional do investimento direcionado para Escala – voltado para ampliar a participação de mercado em alguns segmentos ou geografias, tem liderado, tendo representado 62% do total o número de transações no período, seguido das operações por Escopo.

(1) Aumentar a atual capacidade ou faturamento; penetrar em novos mercados geográficos

(2) Aumentar ofertas de novos produtos e serviços – expansão/ complemento do mix, ampliar competências

(3)Aumentar market-share, aproveitar de sinergias e de economias de escala, geralmente entre duas companhias com negócios similares

(4) Empresa brasileira adquire empresa de capital estrangeiro – acesso a mercados globais seja no âmbito do escopo, seja de escala;

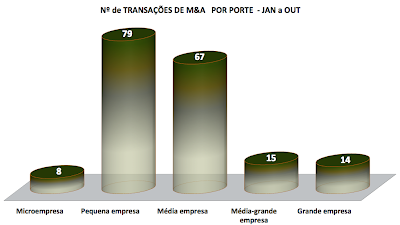

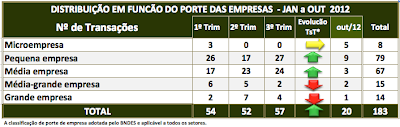

PORTE DAS EMPRESAS

O objetivo é proporcionar uma visão das transações classificadas em função do porte das empresas. Utilizou-se o critério adotado pelo BNDES e aplicável a todos os setores para a classificação do porte em função da Receita Bruta anual (informada ou estimada).

Em relação ao porte, o maior interesse dos investidores nos primeiros dez meses de 2012 foi por aquisições de participação em empresas de Pequeno (com 79 operações, 43%) e Médio ( 64 operações, 37%) portes. No mês de outubro, destacaram-se as transações envolvendo empresas de pequeno porte.

• Microempresa <= R$ 2,4 milhões

• Pequena empresa > R$ 2,4 milhões e <= R$ 16 milhões

• Média empresa > R$ 16 milhões e <= R$ 90 milhões

• Média-grande empresa > R$ 90 milhões e <= R$ 300 milhões

• Grande empresa > R$ 300 milhões

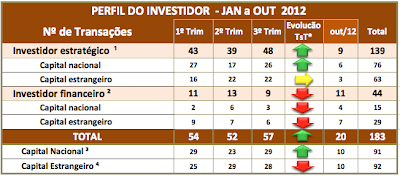

PERFIL DO INVESTIDOR

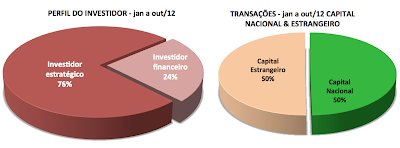

Em relação ao perfil do investidor, os Investidores Estratégicos predominam os negócios no período, com 139 operações, representando 76% do total. Desse volume, 76 transações foram realizadas por empresas de capital nacional e 63 por companhias de capital estrangeiro.

Os investidores financeiros, representados por Fundos de Investimentos realizaram 44 negócios, sendo na maioria deles, 29, representados por capital estrangeiro e somente 15 por capital nacional.

(1) Empresa adquire outra empresa (controladora ou não) relevante do ponto de vista estratégico, a fim de ter acesso a tecnologia, produto ou serviço.

(2) Fundo de Investimento Private Equity; Venture Capital, Angel;

(3) Empresa de capital nacional adquirindo participação em empresa brasileira (controladora ou não).

(4) Fundo de Investimento de capital estrangeiro adquirindo participação em empresa brasileira (controlador ou não).

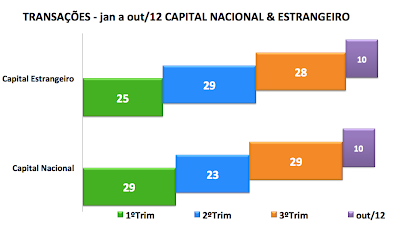

No que se refere ao total das operações quanto ao perfil dos investimentos em relação aos negócios realizados entre empresas de capital nacional e capital estrangeiro, 92 delas foram efetivadas por parte de empresas de capital estrangeiro, representando 50,3%.

O investidor nacional esteve presente em 49,7% dos negócios, com 91 transações, no acumulado do ano.

Em relação à nacionalidade das empresas que estão investindo no Brasil, 19 países estão representados ao longo dos primeiros dez meses.

Dentre eles destacam-se os Estados Unidos e França, representando 60% do total das operações.

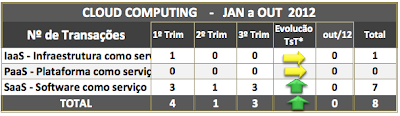

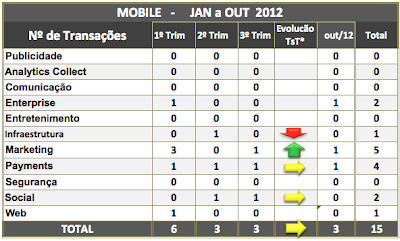

CLOUD COMPUTING & MOBILE

Dada a importância que os serviços em “ cloud” e “ mobile” passaram a representar nas estratégias globais das empresas como principais alavancas de TI para os próximos anos, torna-se importante acompanhar, em termos de M&A, os movimentos e transformações relevantes nestes mercados.

No mês de outubro não foram registrados negócios com Cloud. No período de jan a out/12, foram realizadas 8 operações de cloud computing, sendo 7 delas relacionadas com SaaS e somente uma de IaaS.

As operações de Mobile representaram 15 transações, destacando-se dentre elas as de Mobile Marketing e Pagamentos com 5 e 4 negócios respectivamente. Em outubro foram realizados 3 negócios na área de mobile.

NEGÓCIOS DO MÊS

• Brasil

Synapsis compra Cyberlynxx. A Synapsis, chilena de serviços de TI, comprou a Cyberlynxx, integradora com escritórios no RJ, SP e Bahia. A empresa chilena é controlada pelo fundo Riverwood Capital.

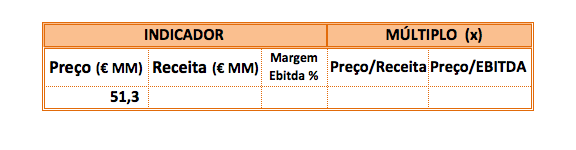

Fundo dos EUA eleva oferta e Telefónica vende Atento. A Telefónica nformou que aceitou a oferta de compra da Atento, de 1,039 bilhão de euros, feita pelo fundo de investimento norte-americano Bain Capital.

Stefanini investe em inovação com aquisição da Woopi. A Woopi tem forte atuação na área de aplicações, inovação, portais e mundo digital, também aproxima do universo acadêmico. O acordo com a Woopi envolveu a compra de 51% de participação acionária.

Fundo português compra 40% da Cortex. Capital Criativo adquiriu por € 20,5 milhões, 40% da Cortex Europa, subsidiária da brasileira Cortex.

• Exterior

Permira compra Ancestry.com por US$ 1,6 bi. O site americano de genealogia on-line Ancestry.com aceitou oferta de aquisição do consórcio liderado pelo fundo europeu Permira com base em uma avaliação de 1,6 bilhão de dólares.

ACI Wordlwide adquire fabricante de software de pagamentos por US$ 48 milhões. As empresas dizem que as instituições financeiras, processadoras de cartões e varejistas terão mais flexibilidade e melhorarão o desempenho de suas atuais infraestruturas de pagamentos para atender às necessidades do mercado, como a mobilidade e os canais sociais.

SoftBank anuncia compra de 70% da Sprint por US$ 20,1 bi. A operadora japonesa de telefonia móvel Softbank anunciou que comprará 70% da americana Sprint Nextel por 20,1 bilhões de dólares, uma das mais importantes aquisições de uma empresa nipônica no exterior. A Sprint Nextel é a terceira maior empresa de telecomunicação móvel nos Estados Unidos.

RELAÇÃO DAS TRANSAÇÕES

A ordem da relação das transações de Fusões e Aquisições na área de TI, segue a data em que foram divulgadas pela imprensa e postadas no blog fusoesaquisicoes.blogspot.com. Podem ser localizadas nos endereços abaixo.

01 – SERVIÇOS DE TI – Synapsis compra Cyberlynxx. A Synapsis, chilena de serviços de TI, comprou a Cyberlynxx, integradora com escritórios no RJ, SP e Bahia. O valor da transação não foi divulgAdo. A expecativa da Synapsis com a compra é alcançar receita de US$ 35 milhões no Brasil e de US$ 140 milhões na América Latina até o fim do ano. A empresa chilena é controlada pelo fundo Riverwood Capital, que já detinha 25% das ações da Cyberlinxx, em participações Fir Capital. 02/10/2012

02 – COMÉRCIO ELETRÔNICO – Oppa: aporte de co-fundador do PayPal. A Oppa, empresa brasileira de e-commerce de móveis, recebeu aportes provenientes de cinco diferentes empresas. Entre elas está a Valar Ventures, de Peter Thiel, o primeiro investidor externo do Facebook e co-fundador do site e e-payment PayPal. A Oppa não divulgou detalhes sobre o valor investido por Thiel, mas revelou que será destinado à ampliação da capacidade de produção e melhoria na entrega dos móveis, agora atendendo também as regiões norte e nordeste. O site da Oppa é a 2ª maior marca de mobiliário do Facebook mundial em número de fãs e a maior em engajamento. 03/10/2012

03 – SOFTWARE – Intel Capital anuncia investimento na PagPop. A Intel Capital anunciou aporte na empresa brasileira de pagamentos PagPop, especializada em leitores de cartões para telefones celulares com sistema Android ou iOS. Os números do investimento não foram divulgados. O serviço da empresa permite aos profissionais liberais e pequenos comerciantes oferecerem a possibilidade de pagamento via cartão de crédito usando telefones. A companhia pretende investir em tecnologia e servidores para processar o crescente volume de transações financeiras realizadas pelo sistema da companhia. 03/10/2012

04 – SOFTWARE – Linx compra desenvolvedora de aplicativos para varejistas. A Linx, fabricante de sistema de gestão empresarial para o varejo, anunciou a compra da Bitix, desenvolvedora de aplicativos para varejistas. Esta é a décima primeira aquisição da companhia nos últimos quatro anos e tem como objetivo reforçar o seu portfólio na área de mobilidade. O valor do negócio não foi revelado. Com faturamento de R$ 200 milhões em 2011, a empresa prevê um crescimento de 20% neste ano. 04/10/2012

05 – MÍDIA – RBS anuncia a e.Bricks Digital Grupo RBS acaba de lançar a e.Bricks Digital, sua companhia pure player digital, sob a qual ficarão outros negócios como a Wine (e-commerce de vinhos), a Predicta (tecnologia de mídia online), o Grupo.Mobi (mobile marketing e advertising), Guia da Semana, ObaOba e Hagah (guias locais de entretenimento), Lets (fast fashion online) e Hi-Mídia (mídia de performance). O objetivo é investir em empresas que estão em estágio de crescimento acelerado que atuam em mercados de grande potencial de crescimento nos setores de e-commerce segmentado, mobile e mídia digital e tecnologia. É um mercado potencial de R$ 66 bilhões de faturamento até 2015. 09/10/2012

06 – SERVIÇOS DE TI – Fundo dos EUA eleva oferta e Telefónica vende Atento. A Telefónica nformou que aceitou a oferta de compra da Atento, de 1,039 bilhão de euros, feita pelo fundo de investimento norte-americano Bain Capital, fundado pelo candidato a presidência dos EUA Mitt Romney. Juntamente com a venda, foi realizada a assinatura de um contrato de prestação de serviços que estabelece a Atento, que emprega cerca de 154 mil pessoas em todo o mundo, como provedora do serviço de call center do grupo Telefónica, por um período de nove anos. A Atento registrou faturamento de 1,802 bilhão de euros no ano passado e a dívida líquida em junho daquele ano era de 175 milhões de euros. 13/10/2012

07 – COMÉRCIO ELETRÔNICO – Site de moda OQVestir recebe novo aporte de investimentos. O serviço de comércio eletrônico de roupas de luxo OQVestir anunciou, hoje, ter recebido a terceira rodada de investimentos do fundo americano Tiger Global. O fundo também é investidor em empresas como Facebook, Netshoes e Linkedin. Os recursos serão usados para ampliar a atuação da empresa para novos segmentos, como, por exemplo, a venda de artigos para o lar, além das roupas e acessórios já comercializados.O número de funcionários saltou de 37 para 100 no último ano. 15/10/2012

08 – SOFTWARE – HE:labs compra empresa de Londrina. A carioca HE:labs adquriu a Hooppe, empresa especializada em desenvolvimento de software localizada em Londrina. A aquisição permitirá abrir novas linhas de trabalhos relacionados a software em outros estados.17/10/2012

09 – SERVIÇOS DE TI – Veduca recebe aporte de R$ 1,5 milhão. A brasileira Veduca, empresa novata especializada em educação on-line, recebeu um aporte de R$ 1,5 milhão do grupo de investimentos do Vale do Silício 500 Startups e da Mountain do Brasil, subsidiária do grupo suíço de investimentos Mountain Partners Group. Os recursos serão usados para o desenvolvimento de novas tecnologias que ajudem a relacionar conteúdos em vídeo e noticiário. 23/10/2012

10 – COMÉRCIO ELETRÔNICO – Ideiasnet investe em startup de comércio eletrônico para o público feminino. A Ideiasnet, companhia de participação de risco em empresas de tecnologia da informação, anunciou a compra de parte minoritária na Amo Muito, empresa de comércio digital focada no mercado de acessórios femininos. Amo Muito irá utilizar o aporte para expandir sua posição no país.23/10/2012

11 – MÍDIA – Stefanini investe em inovação com aquisição da Woopi. A Stefanini anunciou a aquisição da Woopi, empresa focada em aplicações com sede em Sorocaba, interior de São Paulo. A Stefanini passa a contar com um novo centro de Pesquisa e Desenvolvimento e reforça seu direcionamento para inovação. A Woopi tem forte atuação na área de aplicações, inovação, portais e mundo digital, também aproxima do universo acadêmico, já que a empresa possui em seu quadro mais de 20% de mestres e doutores. O acordo com a Woopi envolveu a compra de 51% de participação acionária. 25/10/2012

12 – SERVIÇOS DE TI – Abril Educação adquire 51% da Jafar por R$ 5,5 milhões. A Abril Educação firmou acordo para aquisição de 51% da Jafar Sistema de Ensino e Cursos Livres por R$ 5,5 milhões. Do total, R$ 4,5 milhões foram pagos aos vendedores pela aquisição direta de participação societária e a título de pagamento de prêmio por não concorrência. O contrato também estabelece certas opções de compra e de venda para parte ou totalidade dos 49% de ações . A Jafar atua na elaboração, produção e coordenação de cursos preparatórios para concursos públicos nas esferas federal, estadual e municipal, por meio do ensino a distância, via vídeo-aulas por internet.25/10/2012

13 – SOFTWARE – Fundo português compra 40% da Cortex. O fundo português de capital de risco Capital Criativo adquiriu, por € 20,5 milhões, 40% da Cortex Europa, subsidiária da brasileira Cortex. A ideia é agregar em um só portal toda a informação que o usuário precise para realizar suas ações de marketing, contando com recursos de cruzamento de dados, estatísticas, personalização de dados externos, entre outros. 26/10/2012

14 – SERVIÇOS DE INTERNET – Catarinense HFPX faz aporte no Foome. A HFPX Participações, fundo de venture capital lfaz seu segundo investimento: o Foome.com.br, de Curitiba. O Foome é um portal que reúne deliverys de comida, analisa e compara preços e tempo de entregas, possibilitando pedidos online sem pagamento de taxa por este serviços. O delivery online é tendência mundial. Com o crescimento constante dos dispositivos móveis e a entrada das novas gerações na economia, em pouco tempo a maioria dos pedidos de comida serão feitos via web. 09/10/2012

15 – SERVIÇOS DE INTERNET – HFPX faz terceiro aporte em um mês. A HFPX Participações, fundo de venture capital de Joinville, adquiriu participação societária na startup Área Central, ferramenta online para gerenciar compras e troca de informações entre uma rede de negócios, associações de lojistas e cooperativas que possuam uma Central de Compras. Com a Área Central, o objetivo é alcançar cerca de 30% de market share do mercado nacional, atingindo aproximadamente 500 redes de negócios, no próximo ano, segundo o diretor do empreendimento, Jonatan Silas da Costa. Baseado em sistema de e-procurement, o software gerencia as compras de bens e serviços por meio da internet, permitindo o acompanhamento das compras desde a captação da demanda. 26/10/2012

16 – COMÉRCIO ELETRÔNICO – DBR.ag investe R$ 600 mil em startup BOS. A agência digital DBR.ag anuncia investimento de R$ 600 mil no BuyOnSocial (BOS), startup focada em social commerce. A meta é trabalhar com 400 lojas no primeiro ano e faturar R$ 9 milhões em 24 meses. A companhia oferece integração em compra social, levando-a simultaneamente para loja virtual, perfis sociais, mobile e tablets. A plataforma também tem recursos sociais como o Shopping Together, onde uma pessoa conectada pelo celular pode se reunir virtualmente com um amigo do Facebook para uma compra em grupo com desconto. “E no caso de dúvida entre produtos, o cliente tem a Comparação Social para obter a opinião de amigos online. Tudo conforme a definição de cada lojista através de um painel administrativo, bem amigável”, finaliza Lima. 04/10/2012

17 – SERVIÇOS DE TELECOM – Nextel pede autorização da Anatel para comprar a Unicel. A Nextel, marca da operadora americana NII Holdings Inc., entrou com pedido na Agência Nacional de Telecomunicações de compra da empresa Unicel do Brasil Telecomunicações Ltda para tentar aumentar sua participação no mercado da região metropolitana de São Paulo. A Nextel pagou R$ 1,21 bilhão por 11 lotes da terceira geração que incluem coberturas em São Paulo, Rio de Janeiro e Brasília. 29/10/2012

18 – MÍDIA – Crescimento no mercado de mídia on-line acarreta fusão com empresas de mídia off-line. A agência JotaCOM Publicidade, especializada em mídia on-line e em anúncios para jornais, revistas e demais veículos off-line, que adquiriu a agência Pós Clique, pioneira em análise de dados em campanhas digitais publicitárias. As agências estão mudando de cara e logo a mídia online ultrapassará 50% do espaço publicitário. Em 2012, a projeção de aumento chega a 40%, e a aquisição da Pós Clique agregara um faturamento significativo, correspondente a cerca de 50% do lucro da empresa.29/10/2012

19 – MÍDIA – Globant compra a TerraForum no Brasil e expande atuação em inovação em novos mercados . Globant, empresa de desenvolvimento de produtos de software inovadores para empresas com grandes audiências, anunciou que adquiriu a empresa brasileira TerraForum, o que permitirá o fortalecimento de sua posição como líder em inovação, engenharia e design, iniciando sua operação no mercado brasileiro. Com esta aquisição, a Globant ganha acesso a uma profunda expertise em inovação, alavancando a experiência e portfolio de clientes e equipes da TerraForum, que já atuam em mercados como São Paulo, Rio de Janeiro, Curitiba e Belo Horizonte. 29/10/2012

20 – SERVIÇOS DE INTERNET – Publicidade digital atrai Super Lead. Atraída pelo potencial de crescimento da publicidade on-line no Brasil, principalmente entre micro e pequenas empresas, um brasileiro, um alemão e um eslovaco decidiram se unir para criar uma companhia novata especializada em sistemas para desenvolver campanhas na internet. Companhia recebeu aporte de R$ 1 milhão da Mountain do Brasil, subsidiária do grupo suíço. 01/11/2012

RELATÓRIO ANTERIOR

SETEMBRO de 2012 – Relação das Operações de Fusões e Aquisições de TI

M&A – QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

O RADAR de M&A em TI tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições, no setor de serviços de tecnologia da informação e comunicação, bem como sinalizar sua principais tendências. Trata-se da consolidação mensal das informações coletadas pelo blog FUSOESAQUISICOES.BLOGSPOT visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Os dados estão limitados às informações noticiadas pela imprensa e, sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.