Volume de fusões e aquisições cresce 120% no primeiro trimestre, diz Anbima

Total de R$ 52,3 bilhões foi inflado pela compra da Fibria pela Suzano, no valor de R$ 47,7 bi

Fusões e aquisições cresceram em valor, mas recuaram em número de operações

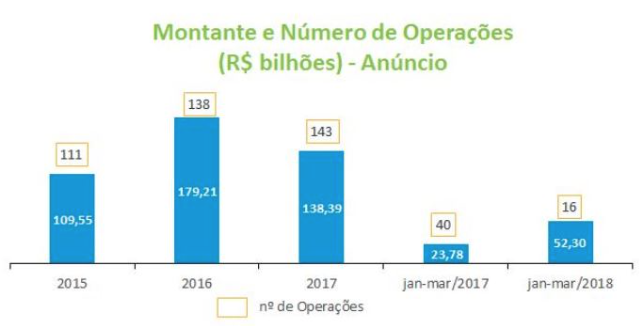

Puxado pela aquisição da Fibria pela Suzano Papel e Celulose, os anúncios de fusões e aquisições no primeiro trimestre deste ano, envolvendo aquisições de controle, incorporações e vendas de participações minoritárias, chegaram a R$ 52,3 bilhões, um crescimento de 120% na comparação ao volume verificado no mesmo período de 2017, de acordo com a Associação Brasileira das Entidades dos Mercados Financeiros e de Capitais (Anbima). O boletim da associação identifica que o montante foi o maior em um primeiro trimestre desde 2012. A aquisição da Fibria pela Suzano Papel e Celulose movimentou R$ 47,7 bilhões.

Foram 16 operações no período, número inferior às 40 negociações que aconteceram no primeiro trimestre de 2017. Segundo a Anbima, a distribuição por setores, entretanto, ficou mais equilibrada: 25% delas foram no segmento de indústria e comércio, 18,8% em alimentos e bebidas e 12,5% no setor de assistência médica.

“Percebemos certa cautela nos movimentos de fusões e aquisições neste primeiro trimestre de 2018. Em um ano de incertezas, observamos um menor número de transações, com predominância daquelas realizadas entre empresas brasileiras”, afirma Dimas Megna, coordenador do Subcomitê de Fusões e Aquisições da Anbima, em nota. A maior parte das operações do trimestre (75%) movimentou valores inferiores a R$ 499 mil.

Devido à aquisição da Fibria pela Suzano, o volume das operações ficou concentrado no setor de papel e celulose, que respondeu por 91,2% dos recursos do trimestre, seguido por alimentos e bebidas (3%) e TI e Telecomunicações (1,9%). Quase a totalidade do volume das operações (97%) se deu entre empresas brasileiras, enquanto os 3% restantes ocorreram com empresas estrangeiras comprando a participação de investidores minoritários ou adquirindo o controle acionário de empresas brasileiras.

Entre as formas de pagamento das operações, a assunção de dívida (quando uma empresa assume a dívida da outra como parte do pagamento) ganhou espaço, respondendo por 24,2% do total em comparação à média de 9,8% dos últimos três anos. Os fundos de private equity responderam por 2,9% dos recursos, estando presentes em apenas quatro operações. Estadao Leia mais em dci 17/05/2018