Fusões e Aquisições – destaques da semana 21 a 27/dez/2020

ANÁLISE DA SEMANA

Principais transações

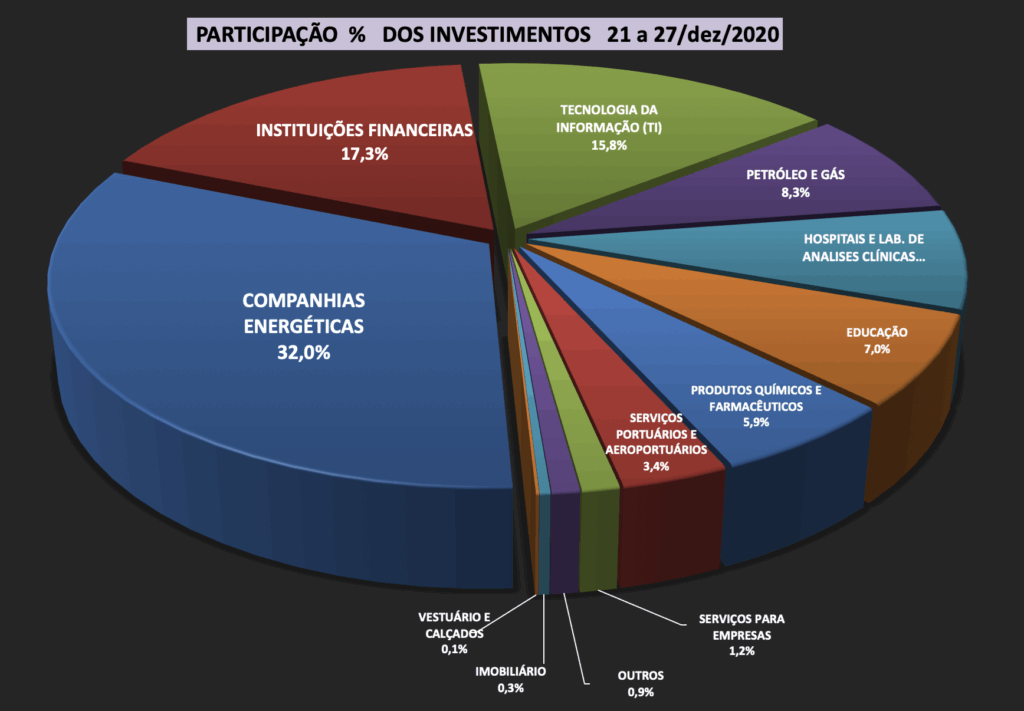

Divulgadas 25 operações de Fusões e Aquisições com destaque pela imprensa na semana de 21 a 27/dez/2020. Envolvem direta ou indiretamente empresas brasileiras de 12 setores e um investimento da ordem de R$ 2,98 bilhões.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- AES compra complexo eólico no Nordeste por R$ 806 milhões – A AES Energia Brasil anunciou a compra de mais um complexo eólico no Nordeste, na divisa entre Rio Grande do Norte e Ceará. A empresa fechou a aquisição dos parques MS e Santos, com 158,5 MW de potência instalada e que pertenciam à Cubica Brasil, por R$ 806 milhões. Desse total, R$ 529 milhões foram em dinheiro e R$ 277 milhões em dívidas. Com o negócio, o investimento da AES em aquisições soma R$ 1,456 bilhão em 2020.27/12/2020

“Market Movers” – Exterior

- Google ajuda ex-aluno de Harvard a conseguir segundo unicórnio – A unidade da Alphabet e a Mithril Capital, do bilionário Peter Thiel, investiram US$ 145 milhões na startup fundada há 18 meses. A Glance, uma plataforma de conteúdo móvel do fundador do primeiro unicórnio da Índia, alcançou valor de mais de US$ 1 bilhão depois de concluir uma rodada de financiamento liderada pelo Google, de acordo com pessoas com conhecimento do assunto. A unidade da Alphabet e a Mithril Capital, do bilionário Peter Thiel, investiram US$ 145 milhões na startup fundada há 18 meses, cujo aplicativo usa inteligência artificial para selecionar um feed personalizado de entretenimento, notícias, resultados esportivos e conteúdo de videogame e disponibilizá-lo nas telas de bloqueio de telefones, segundo comunicado. A Mithril havia investido anteriormente US$ 45 milhões na Glance, elevando o total de fundos levantados pela startup para US$ 190 milhões. 26/12/2020

- Clone indiano do TikTok recebe US$100 milhões do Google e Microsoft – A controladora de um clone indiano do TikTok levantou mais de US$100 milhões de investidores que incluem Google e Microsoft, meses após o aplicativo chinês ter sido banido da Índia.O Josh é uma de várias plataformas de vídeos curtos que surgiram desde que o governo indiano proibiu o TikTok em junho, em meio a uma crise de fronteira com a China. 22/12/2020

- Iberia compra a Air Europa por 500 milhões de euros – O grupo AIG, que controla as companhias Iberia e British Airways, confirmou oficialmente a compra da Air Europa por 500 milhões de euros (pouco mais de R$ 3,1 bilhões no câmbio atual). É cerca de metade do valor que havia sido anunciado em novembro de 2019, quando a negociação veio a público. Mas isso foi antes da pandemia de coronavírus. 19/12/2020

- UE aprova, com condições, fusão das montadoras PSA e Fiat Chrysler – A União Europeia (UE) autorizou nesta segunda-feira a fusão das montadoras PSA (Peugeot, Citroën) francesa e Fiat Chrysler (FCA) americana, mas com algumas condições para proteger a concorrência no setor de veículos comerciais.Com a fusão, as duas empresas formarão o quarto maior grupo automobilístico mundial. As duas gigantes se comprometeram a prorrogar o acordo de cooperação entre PSA e Toyota para os veículos comerciais leves e a facilitar o acesso das concorrentes às redes de reparos e manutenção da PSA e da FCA para este tipo de carro, segundo um comunicado da Comissão Europeia. 21/12/2020

RELAÇÃO DAS TRANSAÇÕES

- AES compra complexo eólico no Nordeste por R$ 806 milhões – A AES Energia Brasil anunciou a compra de mais um complexo eólico no Nordeste, na divisa entre Rio Grande do Norte e Ceará. A empresa fechou a aquisição dos parques MS e Santos, com 158,5 MW de potência instalada e que pertenciam à Cubica Brasil, por R$ 806 milhões. Desse total, R$ 529 milhões foram em dinheiro e R$ 277 milhões em dívidas. Com o negócio, o investimento da AES em aquisições soma R$ 1,456 bilhão em 2020.27/12/2020

- Cade aprova joint venture entre Banco BS2 e Cartão de Todos – União visa ao desenvolvimento de uma parceria entre as empresas para ofertar serviços financeiros e de pagamento O Conselho Administrativo de Defesa Econômica (Cade) aprovou, sem restrições, a joint venture entre o Banco BS2 e a Administradora de Cartão de Crédito Todos. A operação consiste na criação de uma joint venture denominada BS2 Todos Administradora de Cartões e Cadastros Ltda, visando ao desenvolvimento de uma parceria entre as empresas para ofertar serviços financeiros e de pagamento desenvolvidos e oferecidos pelo BS2 à base de clientes da Mais Todos e da Todos Empreendimentos Ltda. O Banco BS2 opera no Brasil como banco múltiplo nas carteiras comercial, de câmbio e de crédito, financiamento e investimento, com operações nos segmentos de serviços bancários digitais, créditos para empresas, direitos creditórios, mercado de câmbio e de adquirência, atuando como credenciador na liquidação financeira de operações com cartões de débito e de crédito.Além disso, o BS2 tem como principal fonte de recursos o lançamento de certificados de depósitos bancários no mercado. O BS2 é controlado pela Bonsucesso Holding Financeira S.A. e integra o Grupo Bonsucesso, que é formado por empresas que atuam, no Brasil, no mercado financeiro e no comércio varejista de automóveis, consórcios, corretoras de seguros, dentre outros empreendimentos relacionados.24/12/2020

- Concept Investimentos compra marca de tratamento capilar Forever Liss – Gestora de private equity quer ampliar fatia de mercado da empresa no país, ampliar o portfólio e elaborar um plano de exportação Depois de investir na rede de empanadas La Guapa, da chef argentina Paola Carosella, a gestora de private equity Concept Investimentos concluiu neste mês a compra integral da marca de produtos de beleza Forever Liss, dedicada especialmente a tratamentos capilares. O objetivo é ampliar a participação de mercado da companhia no país, investindo na logística, além de estender o portfólio de outras categorias e elaborar um plano de exportação. A Forever Liss deve terminar 2020 com crescimento anual de 70% no faturamento, superior a R$ 200 milhões. O valor da aquisição não foi divulgado, mas cerca de 90% do capital aplicado na transação vem de family offices e 10%, dos sócios da Concept, conta Rafael Pilotto Gonçalez, um dos três sócios da gestora. Essa fatia do aporte bancada pelos sócios da gestora é uma das características dos investimentos da Concept, que foi criada em 2016, e mantém na carteira a rede La Guapa e a Maquira, empresa paranaense de produtos odontológicos. 26/12/2020

- Ser Educacional (SEER3) compra Centro Universitário Barreiras por R$ 210 milhões – A Ser Educacional (SEER3) informou a aquisição Centro Universitário São Francisco de Barreiras (UNIFASB), no interior da Bahia, por R$ 210 milhões. A transação foi feita por meio da subsidiária Cenesup – Centro Nacional de Ensino Superior, que adquiriu 100% do capital do Instituto Avançado de Ensino Superior de Barreiras, mantenedor do Centro Universitário Barreiras, localizado na cidade de Barreiras. De acordo com a Ser Educacional, a transação envolve também a compra do imóvel da sede da UNIFASB avaliado em aproximadamente R$ 34 milhões, já incluído no montante valor do negócio.O contrato prevê o pagamento de R$ 130 milhões à vista mais R$ 80 milhões a ser depositado em uma conta vinculada e liberada aos vendedores, após a dedução de passivos indenizáveis, em cinco parcelas anuais sucessivas, de R$ 16 milhões, sendo a primeira em 31 de janeiro de 2022. 21/12/2020

- Maior rede odontológica do mundo, OdontoCompany arremata Oral Sin – A OdontoCompany, rede que acaba de se tornar a número um do mundo em número de unidades, com 969 postos, acaba de finalizar a da rede Oral Sin, rede especializada em implantes dentários. A rede iniciou a compra ano passado, quando adquiriu 40%. Os demais 60% foram adquiridos agora. O valor total soma 230 milhões de reais e a meta da OdontoCompany envolve inaugurar 600 unidades da Oral Sin nos próximos três anos.A empresa foi criada em meados dos anos 1990 para atender classes mais baixas, a preços acessíveis. 24/12/2020

- Startup que ajuda Ambev e iFood a recrutar talentos leva aporte milionário – Foi unindo marketing digital ao processo de recrutamento que a startup brasileira Intera conseguiu crescer e chegar a um faturamento anual de 3 milhões de reais. A empresa, fundada em 2018 em Salvador, na Bahia, é especializada em atrair talentos de tecnologia para empresas como iFood, Creditas, Quinto Andar, Ambev, Via Varejo e Gerdau. Agora, para construir uma nova plataforma de RH, a companhia captou um aporte de 2,5 milhões de reais com um grupo de investidores-anjo brasileiro. A idealizadora da companhia é Paula Morais, que já havia empreendido em um marketplace de aluguel de produtos e também trabalhado na empresa de educação médica Sanar. Ao perceber que haverá um déficit de 264.000 profissionais de tecnologia no Brasil até 2024, a empreendedora decidiu criar uma escola de formação de desenvolvedores web. 27/12/2020

- Cade aprova compra de 17,2% do capital social da Orizon pela Braseg Participações – Decisão foi publicada hoje no Diário Oficial da União. O Conselho Administrativo de Defesa Econômica (Cade) aprovou, sem restrições, a compra, pela Braseg Participações, de 17,2% do capital social da Orizon, participação atualmente detida pela Caixa de Assistência dos Funcionários do Banco do Brasil (Cassi). A decisão foi publicada hoje no Diário Oficial da União (DOU).,.24/12/2020

- XP compra Riza e faz de ‘Marcão’ seu head de M&A – A XP fechou a compra da Riza Capital, trazendo para dentro de casa um banqueiro experiente que fez carreira no Credit Suisse e BTG e acelerando a construção de sua franquia de M&A. Com a aquisição, Marco Gonçalves — o “Marcão” — será o head de M&A da XP. O valor da transação não foi revelado. Toda a equipe da Riza — um total de seis sócios e dez funcionários — será absorvida pela XP, que também herdará todos os mandatos da boutique. (A Riza Asset, operação de gestão de recursos da Riza, não é parte da transação e continua sob o comando de Daniel Lemos). “Existe muita sinergia entre o M&A e os outros negócios da XP,” Marcão disse ao Brazil Journal. “A XP ajuda as empresas a levantar dinheiro via equity ou dívida, e o que as empresas vão fazer com esse dinheiro?” 23/12/2020

- Brasil Brokers vende participação na Primaz Empreendimentos – Empresa diz que alienação de 51% do capital social faz parte de reestruturação rumo a transformação digital; sócios-fundadores da companhia de BH reassumirão controle. A Brasil Brokers, empresa de intermediações e consultoria imobiliárias, comunicou ao mercado a realização de acordo para alienar suas quotas na subsidiária Primaz Empreendimentos Imobiliários, em Belo Horizonte (MG), na qual detém 51% do capital social. .. 23/12/2020

- Petrobras assina contrato para venda de campos terrestres na Bahia por US$ 30 mi – A Petrobras assinou nesta quarta-feira, 23, o contrato de venda de sua participação em 12 campos terrestres de petróleo, chamados de Polo Remanso, na Bahia. Os ativos foram vendidos para a Petrorecôncavo pelo valor de US$ 30 milhões. Deste total, a Petrobrás recebeu US$ 4 milhões hoje, outros US$ 21 milhões serão pagos no fechamento da transação e US$ 5 milhões um ano após o fechamento.O Polo Remanso compreende os campos terrestres de Brejinho, Canabrava, Cassarongongo, Fazenda Belém, Gomo, Mata de São João, Norte Fazenda Caruaçu, Remanso, Rio dos Ovos, Rio Subaúma, São Pedro e Sesmaria, localizados no estado da Bahia. A produção média de janeiro a novembro foi de aproximadamente 3,9 mil barris de óleo por dia (bpd) e 75 mil m?/dia de gás natural. 23/12/2020

- Odontoprev adquire Mogidonto, operadora de planos privados de assistência odontológica com 62 mil beneficiários – A Mogidonto é operadora de planos privados de assistência odontológica para cerca de 62 mil beneficiários. Odontoprev (ODPV3) adquire 100% das quotas representativas do capital social da Boutique Dental, um conjunto de clínicas para prestação de serviços odontológicos, e atua preferencialmente no atendimento de clientes Mogidonto. Nos primeiros nove meses de 2020, as Sociedades registraram receita líquida de R$10,7 milhões e EBITDA de R$2,8 milhões. O preço da Transação tem parcela à vista, de R$ 18,5 milhões, acrescido de potenciais parcelas variáveis complementares por atingimento de metas futuras, após 12 e 24 meses contados da Data do Fechamento, as quais poderão levar o preço total final da transação para até R$26 milhões. 22/12/2020

- Yuool, startup de calçados, recebe aporte de R$ 3 milhões – A Yuool, startup de moda focada em calçados, anunciou que recebeu um aporte de R$ 3 milhões. A empresa, que ficou conhecida por vestir empreendedores e executivos da Faria Lima, polo comercial de São Paulo, irá usar o dinheiro para o desenvolvimento e lançamento de novos produtos… 24/12/2020

- IG4 Capital fecha compra da CLI e passa a operar terminal de grãos no Maranhão – Para concluir o negócio, gestora renegociou dívidas da empresa de mais de US$ 240 milhões. A gestora IG4 Capital fechou a compra da Corredor Logística e Infraestrutura (CLI), empresa que opera o terminal de grãos da CGG Trading no Porto de Itaqui, no Maranhão. 24/12/2020

- Wiz vende controle da subsidiária GR1D Tecnologia para Extreme Digital – Após a transação, a Wiz terá 39,9% do capital da GR1D. A Wiz informou nesta quarta-feira que vendeu uma fatia de 50,1% da sua subsidiária GR1D Tecnologia para a Extreme Digital (EDS). Após a transação, a Wiz terá 39,9% do capital da GR1D; a EDS, 50,1%; e a CSMG – da família Guimarães, dona do banco BMG – os outros 10%… 23/12/2020

- Startup que prepara alunos para o Enem recebe aporte de R$ 2 milhões – A AIO identifica quais os tópicos que os estudantes precisam revisar antes do vestibular. Aporte foi feito pela gestora Fuse Capital. Com menos de uma no de vida, a startup AIO, que prepara alunos para o Enem, conquistou seu primeiro aporte. A empresa acaba de receber investimento de 2 milhões de reais da gestora carioca Fuse Capital. Com o capital, a startup vai investir em tecnologia para poder melhorar a experiência de estudo dos alunos na plataforma… 23/12/2020

- Enauta assume Campo de Atlanta e busca parceiros – Enauta assume 100% do Campo de Atlanta e busca parceiros para desenvolvimento . A petrolífera brasileira Enauta (ENAT3) firmou acordo com a Barra Energia para assumir 100% de participação no bloco BS-4, no Campo de Atlanta, que possui 1,3 milhão de barris “in situ” (reserva ainda não certificada). “Em linha com a estratégia de diversificação do portfólio, a Enauta Energia buscará novos parceiros para desenvolver o Campo e iniciará a licitação para afretamento do FPSO, etapa fundamental para a aprovação do projeto”, diz comunicado enviado enviado ao mercado nesta segunda-feira (21).Ainda de acordo com a Enauta, a Barra Energia irá transferir US$ 43,9 milhões para a empresa em razão das “operações de abandono dos 3 poços e descomissionamento das facilidades existentes no Campo”. 21/12/2020

Ricardo Delneri vende participação na Renova para Renato Figueiredo – Operação envolve participação na CG II, que integra com 20,8% o bloco de controle da empresa. A Renova Energia informou em comunicado ao mercado nesta segunda-feira, 21 de dezembro, que o sócio fundador Renato do Amaral Figueiredo vai comprar a participação societária de Ricardo Lopes Delneri, também sócio fundador, na sociedade CG II Participações S.A., que integra o bloco de controle da Renova. A operação envolve 29.869.908 ações ordinárias. A CG II tem 8.686.842 ações ordinárias do bloco, que corresponde a 20,8% das ações da Renova.Ainda de acordo com o comunicado, a conclusão da transação será antecedida da transferência da totalidade das ações ordinárias de emissão da Companhia, vinculadas ao Acordo de Acionistas da empresa, de titularidade de Ricardo Delneri à CGII, equivalente a 1.642.183 de ações ordinárias de emissão da Companhia.21/12/2020

Escritórios de investimentos Acqua e Vero anunciam fusão – Juntas, as duas empresas contam com 200 assessores, em 16 filiais espalhadas pelo território nacional, 20 mil clientes e valor de mercado de R$ 500 milhões – A Acqua Investimentos, especializada em varejo, alta renda e corporate, e a Vero Investimentos, focada no atendimento de clientes private e alta renda, fundiram as suas operações. O acordo surgiu com a ideia de oferecer aos clientes um menu completo de serviços, a partir de um corpo executivo com profissionais experientes e com forte histórico de resultado nos mais diversos segmentos – private, alta renda, varejo, corporate, entre outros.Juntas, as duas empresas contam com cerca de 200 assessores, em 16 filiais espalhadas pelo território nacional, 20 mil clientes e valor de mercado de R$ 500 milhões. Até o final de 2021, o grupo projeta um crescimento exponencial, atingindo uma custódia de R$ 18 bilhões, com 35 mil clientes ativos e mais de 400 assessores. 20/12/2020

Fintech Nomad recebe aporte de R$ 30 milhões – A fintech Nomad, fundada pelo criador do iFood e sócio da Neon Pagamentos, Patrick Sigrist, e que permite que os brasileiros tenham uma conta bancária nos EUA, recebeu um aporte de R$ 30 milhões. A rodada foi liderada pelo Monashees e contou também com outros fundos, como o Abstract, além lhe Hans Tung, executivo da gestora GGV Capital…20/12/2020

Linker recebe aporte e esquenta a disputa pelas contas digitais das PMEs – Com a rodada de R$ 12 milhões, que contou com a participação de investidores como Darwin Capital e Marcelo Sampaio, fundador da gestora Hashdex, o banco digital ganha fôlego para competir na nova arena dos bancos digitais: a pessoa jurídica. Original, C6 e Inter foram alguns dos nomes que ocuparam espaço no mercado financeiro ao centrarem suas armas na disputa com os grandes bancos pelas contas de pessoas físicas. Agora, uma nova leva de bancos digitais promete intensificar as batalhas pela preferência dos clientes pessoa jurídica. Fundada em 2019, a Linker é uma das expoentes entre os bancos digitais dedicados exclusivamente aos CNPJs, nesse caso, as pequenas e médias empresas. E acaba de ganhar um reforço para o combate nesse novo front, com a captação de um investimento de R$ 12 milhões. 21/12/2020

Magazine Luiza compra fintech de Carlos Wizard Martins por R$ 290 milhões – Com a Hub Fintech, a varejista da família Trajano faz sua 11ª aquisição em 2020. A fintech conta com aproximadamente 4 milhões de contas digitais e cartões pré-pago ativos, que movimentaram R$ 7 bilhões nos últimos 12 meses. Magazine Luiza fez 11 aquisições em 2020. O Magazine Luiza acaba de fazer a sua maior incursão no mundo dos serviços financeiros. A varejista da família Trajano anunciou, nesta segunda-feira, 21 de dezembro, a compra da Hub Fintech, companhia do empresário Carlos Wizard Martins, por R$ 290 milhões, a sua 11ª aquisição em 2020.

Totvs compra Tail Targer TI por R$ 12 milhões – Contrato prevê pagamento complementar variável de até R$ 20 milhões, sujeito ao atingimento de metas. A Totvs anunciou a compra de 100% do capital social da Tail Target Tecnologia da Informação por R$ 12 milhões. Adicionalmente, o contrato prevê o pagamento complementar variável de até R$ 20 milhões, sujeito ao atingimento de metas relativas aos exercícios de 2021 e 2022… 21/12/2020 - Apoiada por Softbank, Olist compra firma logística PAX no Brasil – Apoiada pelo Softbank Group, a empresa viu sua receita dobrar em 2020, com mais brasileiros recorrendo ao ecommerce em meio a restrições de mobilidade impostas pelo vírus. O grupo brasileiro de ecommerce Olist comprou a startup de logística PAX, num cenário em que a pandemia do novo coronavírus acelera a migração tanto de vendedores quanto consumidores para plataformas online na maior economia da América Latina. Apoiada pelo Softbank Group, a empresa viu sua receita dobrar em 2020, com mais brasileiros recorrendo ao ecommerce em meio a restrições de mobilidade impostas pelo vírus. Com a aquisição, cujo valor não foi revelado, o Olist busca ofertar mais serviços aos comerciantes que utilizam sua plataforma. O financiamento vem da mais recente rodada de investimentos de R$ 310 milhões liderada pelo Softbank. 21/12/2020

Dasa anuncia duas novas aquisições e integra mais de 70 novas unidades à sua rede de laboratórios – A Dasa anuncia duas novas aquisições: no Sul, adquire o Grupo Exame que compreende as marcas de laboratórios de análises clínicas Exame, Senhor dos Passos, Nobel Laboratório, CEC Laboratórios, Antonello Laboratório e Lunav Laboratório localizadas em Porto Alegre e região metropolitana, além de Novo Hamburgo, Rio Grande e Pelotas. No interior de São Paulo, a operação integra o Instituto de Hematologia de São José do Rio Preto (Hemat). Ambas fazem parte do movimento da Dasa de ampliar sua capilaridade de atuação em diversas regiões do país e integrar a jornada de saúde do paciente em um Ecossistema que atua em todas as etapas do cuidado. O valor dos negócios não foi revelado. 21/12/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo PORTAL FUSÕES & AQUISIÇÕES http://fusoesaquisicoes.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. PORTAL FUSÕES & AQUISIÇÕES