Fusões e Aquisições – destaques da semana 27/jul a 02/ago/2020

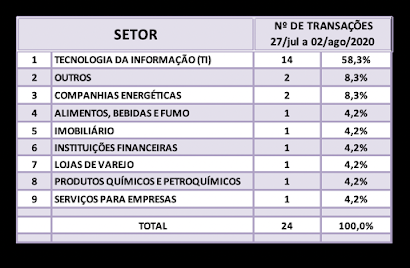

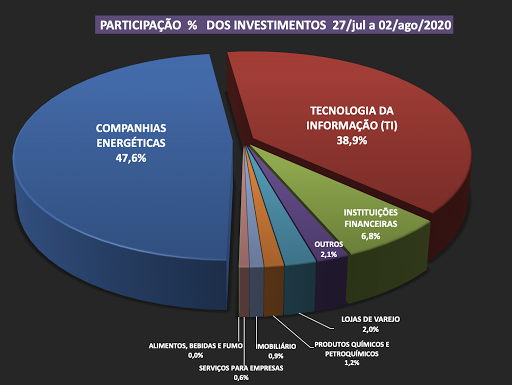

Divulgadas 24 operações de Fusões e Aquisições com destaque pela imprensa na semana de 27/jul a 02/08/2020. Envolvem direta ou indiretamente empresas brasileiras de 9 setores e um investimento da ordem de R$ 5,8 bilhões.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Vasta, da Cogna, levanta US$ 405,8 milhões em IPO na Nasdaq – Empresa é dona de sistemas de ensino como Anglo, pH, Maxi e Pitágoras; metade do dinheiro vai para o caixa da Cogna. A Cogna (COGN3), antiga Kroton Educacional, anunciou que definiu o preço por ação da subisidária Vasta a US$ 19 no IPO (oferta pública inicial) realizado na Nasdaq. Com isso, a empresa movimentou US$ 405,8 milhões. Segundo a Cogna, a expectativa para os resultados do primeiro semestre de 2020 da subsidiária é de receita líquida entre R$ 507,2 milhões e R$ 515,6 milhões. 31/07/2020

“Market Movers” – Exterior

- Blue Yonder adquire Yantriks para fortalecer solução de supply chain – A Blue Yonder, companhia americana que atua no setor de varejo oferecendo softwares e consultorias para áreas como logística, planejamento e operações de loja, anunciou na última segunda (27) a compra da Yantriks, empresa fundada em 2014 no estado de Massachusetts e que também atua no setor varejista. A Yantriks oferece os clientes um serviço inteligente de gestão de inventário, que utiliza tecnologias como inteligência artificial e micro serviços, além de uma API aberta, para oferecer dados atualizados de acordo com a demanda. 30/07/2020

- Cognizant adquire New Signature e lança unidade focada em Azure – A Cognizant irá adquirir a empresa New Signature especialista em transformação de nuvem pública da Microsoft por valores não divulgados. Os clientes da empresa incluem Hershey, Serviço Nacional de Saúde do Reino Unido, British Heart Foundation, entre outros. A aquisição expande os serviços de consultoria em nuvem da Cognizant e servirá como espinha dorsal de um novo grupo focado em nuvem da Microsoft Azure. 28/07/2020

HUMORES & RUMORES

M & A – VENDA

- Brasil terá mais 100 leilões de ativos até final do mandato – Portfólio atraente põe o país na mira de investidores, disse ministro. A superação de gargalos que envolviam direitos dos trabalhadores, obtida com a reforma trabalhista, já foi percebida pelos investidores estrangeiros e, com o portfólio de ativos atraentes para leilões no país; a trajetória de recuperação fiscal; e a queda da taxa básica de juros (Selic), representa um conjunto de fatores que colocam o Brasil na mira dos investidores. Freitas disse que toda essa conjuntura permitirá que, até o final do mandato, mais de 100 leilões de ativos sejam implementados pela pasta e destacou os projetos de concessão das rodovias BR-116/101 (a Nova Dutra, entre Rio de Janeiro e São Paulo) e a BR-163, no Pará, e a Ferrovia de Integração Oeste-Leste, além da sexta rodada de concessão de 22 aeroportos. 28/07/2020

- Petrobras dá início a fase não vinculante de venda de ativos em Alagoas – Trata-se de um conjunto de sete concessões no Polo Alagoas: Anambé, Arapaçu, Cidade de São Miguel dos Campos, Furado, Paru, Pilar e São Miguel dos Campos – sendo o campo de Paru em águas rasas e os demais terrestres. Em 2019, a produção média do polo foi de 2,35 mil bpd de óleo e condensado e de 856 mil m3/d de gás gerando 1.010 bpd de LGN (líquidos de gás natural), segundo comunicado. Além da venda da totalidade de sua participação nos campos, a Petrobras inclui na transação a Unidade de Processamento de Gás Natural (UPGN) de Alagoas, com capacidade de processamento de 2 milhões de metros cúbicos 29/07/20

- Petrobras divulga panorama de ativos na Colômbia – A Petrobras anunciou, na última segunda-feira (27), que iniciou a etapa de cobertura referente à venda total de sua participação em porção exploratória de pré-sal do Bloco Tayrona, localizado na Bacia de Guajira, Colômbia. O Bloco Tayrona está localizado no litoral nordeste da Colômbia, em águas profundas da Bacia de Guajira. A Petrobras, que é operadora da área, detém 44,44% de participação na concessão por meio da sua afiliada PIB-BV, em consórcio com a Empresa Colombiana de Petróleos (Ecopetrol) 28/07/2020

M & A – COMPRA

- Depois de IPO, dona da Farm e Animale vai às compras – Agora que fez o seu bem sucedido IPO ( abertura de capital na bolsa), botando R$ 1,8 bilhão nos seus cofres, o grupo Soma ( dono das marcas Animal e Farm) vai às comprares. O primeiro alvo é a Richards ..02/08/2020

- Eneva tem “apetite para aquisições”, diz diretor financeiro – A tentativa de fusão com a AES Tietê mostrou que a Eneva tem “apetite para aquisições”, disse o diretor financeiro da empresa, Marcelo Habibe. A geradora de energia tem R$ 2,5 bilhões em caixa e agora que não conseguiu comprar a AES Tietê vai “tocar a bola para a frente” e buscar novas oportunidades, afirmou ele, em entrevista por telefone. Os dois principais acionistas da Eneva, o BTG Pactual e o Cambuhy Investmentos, com uma participação de 23% cada, mostraram que estão dispostos a 28/07/2020

- Multinacional francesa negocia compra da Recicle, de Brusque – Multinacional francesa negocia compra da Recicle, de Brusque. Empresa brusquense comunicou à prefeitura intenção de venda…28/07/2020

- TIM, Telefônica Brasil e Claro elevam oferta por ativos móveis da Oi para R$16,5 bilhões – A Oi não divulgou o valor da oferta da Highline, mas afirmou que estava acima de 15 bilhões de reais . A TIM Participações (TIMP3), a Telefônica Brasil (VIVIT3) e a Claro, da América Móvil, elevaram para 16,5 bilhões de reais sua oferta conjunta para comprar ativos móveis da Oi, que está em recuperação judicial. A nova oferta, anunciada na noite de segunda-feira, surgiu após a Oi anunciar que iniciou negociações exclusivas com outro comprador em potencial, a Highline do Brasil, empresa de soluções de infraestrutura para a indústria de telecomunicações, da gestora de private equity norte-americana Digital Colony. A Oi (OIBR4) não divulgou o valor da oferta da Highline, mas afirmou que estava acima de 15 bilhões de reais. 28/07/2020

- BTG faz proposta por área de fibra da Oi que vale R$ 25,5 bi – Cerca de dez fundos de investimento, brasileiros e estrangeiros, competem pela InfraCo, controlada pela Oi, em recuperação judicial. Enquanto segue o embate entre dois grupos pela área móvel da Oi, a unidade que . 27/07/2020

- Em meio à disputa, Eneva eleva proposta por AES Tietê para R$ 2 bi – Nova proposta pode ser mais atrativa para o BNDES, que procura se desfazer de participação na elétrica. Os ativos da AES Tietê (TIET11) estão gerando uma verdadeira batalha de ofertas no mercado – e movimentando as ações na Bolsa. Após a proposta da Eneva (ENEV3) apresentada na noite da última quinta-feira (23) não agradar os investidores, com a perspectiva de que não seria aceita pelo BNDES dada a baixa parcela em dinheiro (R$ 727,9 milhões), a companhia resolveu mudar os termos .. 27/07/2020

PRIVATE EQUITY & VENTURE CAPITAL

- Na Riverwood Capital, o cheque é gordo. E ela tem US$ 500 milhões para investir na AL – Gestora de private equity aposta em startups mais maduras e acaba de concluir a captação de novo fundo de US 1,5 bilhão. Um terço dele vai ser investido na América Latina. Joaquim Lima, sócio da Riverwood Capital, explica a estratégia. Ele está de olho em startups maduras, que já estão consolidadas em um mercado amplo e com os produtos provados. Agora, essas empresas precisam de recursos para abrir novas avenidas de crescimento, desenvolver uma máquina de vendas mais azeitada, expandir produtos ou até mesmo se internacionalizar. Em poucas palavras, isso é o que procura Joaquim Lima, sócio da gestora de private equity americana Riverwood Capital, que já investiu na 99, o primeiro unicórnio brasileiro, e conta com Omie, RD e VTEX, entre muitas outras startups, em seu portfólio latino-americano. A Riverwood Capital acaba de concluir a captação de US$ 1,5 bilhão de seu terceiro fundo – os outros dois foram de US$ 800 milhões e US$ 1,25 bilhão. E os valores de seus cheques são altos. Em geral, eles começam em US$ 20 milhões e podem atingir até US$ 50 milhões em follow-ons.28/07/2020

OFERTA DE AÇÕES

- Vinci Partners vai fazer IPO -Segundo o colunista Lauro Jardim, de O Globo, a gestora de recursos Vinci Partners vai fazer um IPO (sigla em inglês para oferta inicial de ações). A empresa, que tem R$ 45 bilhões administrados 02/08/2020

- GranBio pode ser o primeiro IPO de biotech no Brasil – A GranBio — uma empresa de biotecnologia que produz biocombustíveis avançados e nanocelulose — mandatou o UBS e o Citigroup para um IPO que deve levantar R$ 1,5 bilhão na B3 até o final do ano. Várias empresas com planos ambiciosos de desenvolvimento de advanced biofuels ficaram pelo caminho — como a Abengoa, DuPont e a Poet (uma cooperativa de produtores de milho nos EUA e uma das maiores produtoras de etanol do mundo) — mas a GranBio é uma das sobreviventes. Quando foi fundada, há quase 10 anos, a GranBio foi tachada pelos céticos como “uma ideia maluca de uma fábrica de Alagoas que nunca ia dar certo.” 28/07/2020

- Endividada, CSN prepara IPO da mineração e venda de subsidiárias – Com o desafio de reduzir seu endividamento, a CSN (CSNA3) está preparando algumas iniciativas que devem ocorrer ainda em 2020. Uma delas é a abertura de capital (IPO) do seu negócio de mineração, e outra é a venda de subsidiárias. O objetivo da empresa é fazer a dívida líquida ficar abaixo de R$ 23 bilhões em 2021. Com isso, a relação entre dívida líquida e Ebitda (alavancagem) deve ficar abaixo de 3 vezes. Para este ano, a meta é uma relação dívida líquida abaixo de 4 vezes, idealmente em 3,75 vezes. 29/07/2020

- Rumo planeja oferta de ações; pipeline de projetos cresce – A Rumo mandatou cinco bancos para uma oferta primária de ações, sugerindo um pipeline agressivo de investimentos para a maior operadora ferroviária do País, fontes a par do assunto disseram ao Brazil Journal. A oferta deve surpreender o mercado porque vem num momento em que a Rumo trabalha com alavancagem baixa, com dívida líquida de 2,1x EBITDA no final do primeiro trimestre.l 26/07/2020

- IPO da Pague Menos pode levantar mais de R$ 1 bi – IPO da Pague Menos pode levantar mais de R$ 1 bi; faixa indicativa de ações entre R$ 10,22 e R$ 12,54. A estreia das ações na B3 deve ser em 2 de setembro, sob o código PGMN3. A rede de drogarias Pague Menos pode levantar mais de R$ 1 bilhão em sua oferta inicial de ações (IPO, na sigla em inglês), de acordo com o prospecto preliminar divulgado na segunda-feira à noite para a Comissão de Valores Mobiliários (CVM). 28/07/2020

- Guia para temporada mais agitada de IPOs do Brasil desde 2007 – Um dos países mais atingidos pela pandemia de coronavírus, o Brasil está vendo o maior número de ofertas iniciais de ações em mais de uma década. De construtoras a varejistas, cinco empresas brasileiras devem fixar o preço de seu IPO, na sigla em inglês, entre 27 de julho e 7 de agosto, o número mais alto para um período de duas semanas desde 2007, segundo dados compilados pela Bloomberg. Enquanto as ações brasileiras subiram 64% em relação ao piso de março, a economia do país deverá encolher quase 6% neste ano, segundo pesquisa Focus. Globalmente, o cenário para IPOs é misto. O total de ofertas iniciais atingiu US$ 83,1 bilhões nos últimos três meses, ante US$ 68,5 bilhões no mesmo período do ano passado, com a China representando quase metade do total, segundo dados compilados pela Bloomberg. O número de transações, no entanto, caiu de 423 para 370.Abaixo, a lista de IPOs anunciados:

- Riva 9 – Unidade da Direcional, a Riva 9 é uma incorporadora focada em residências de média renda – poderia levantar até R$ 1,5 bilhão,

- Grupo Soma dono das marcas de moda Farm, Animale e Maria Filó poderia movimentar até R$ 2 bilhões

- You Inc incorporadora poderia movimentar até R$ 1,3 bilhão

- d1000 rede farmácias levantar até R$ 645,6 milhões

- Quero-Quero Varejista de material de construção, poderia movimentar até R$ 2,5 bilhões,

- Pague Menos rede de farmácias pode levantar até R$ 1,3 bilhão

- Vasta Subsidiária de ensino básico da Cogna, a Vasta fará uma oferta na Nasdaq poderia movimentar até US$ 374 milhões

- Lavvi Construtora focada em média e alta renda.

- Plano & Plano Uma joint venture entre Cyrela, Rodrigo Luna e Rodrigo Fairbanks Von Uhlendorff

- 2W Energia Empresa de energia

- Nortis Construtora criada por ex-executivos da Even.

- Caixa Seguridade Unidade de seguros da Caixa Econômica Federal

- One Innovation Incorporadora

- Melnick Construtora Even

- Maestro Locadora de veículos

- Hidrovias do Brasil empresa de logística

- Surf operadora de telefonia móvel, empresa estuda listagem no Brasil ou nos Estados Unidos.

- Cury incorporadora

- Subsidiárias da Cosan principais subsidiárias operacionais e companhias co-controladas como parte de sua reorganização societária… 28/08/2020

TOP TRENDS

- Ofertas de ações somam R$ 52,5 bi e podem bater R$ 120 bi no ano – A aceleração no mercado de capitais continua intensa, com um número crescente de companhias contratando bancos para ofertas e voltando a colocar os planos na rua. Até o momento, já foram 21 ofertas — mais da metade na pandemia —, somando .. 30/07/2020

RELAÇÃO DAS TRANSAÇÕES

- Acesso Digital compra Meerkat – Startup gaúcha desenvolve tecnologia na área de biometria facial, um campo quente. A Acesso Digital, um dos destaques no mercado brasileiro de biometria facial, comprou a Meerkat, empresa de Porto Alegre que desenvolve algoritmos para reconhecimento facial. O negócio não teve o valor revelado e foi divulgado em primeira mão pelo NeoFeed. A Meerkat tem 10 funcionários. O CEO é Renan Franz, um profissional com passagens pelas áreas financeira e de controladoria de empresas como RBS e AEL. 03/08/2020

- Plataforma que aluga motos para entregadores de aplicativo recebe aporte de US$ 2 milhões – A Mottu, plataforma que aluga motos para entregadores de aplicativo, acaba de fechar sua segunda rodada de investimentos, liderada pela Caravela Capital, fundo de venture capital com foco em startups tecnológicas early stage. A rodada de investimento, no valor de US$ 2 milhões, contou também com a participação de Elie Horn, fundador da Cyrella, José Galló, ex-CEO da Renner e da Fundação Estudar Alumni Partners.31/07/2020

- A Lavoro, braço agrícola do Pátria Investimentos adquire a Qualicitrus – A Lavoro, braço agrícola do Pátria Investimentos, e um dos maiores distribuidores de insumos agrícolas da América Latina adquire a Qualicitrus. Não foram divulgados valores. A Qualicitrus atende o profissional agricultor, além de qualidade em serviços, excelência em atendimento e tecnologia de ponta, produtos e recursos que ajudam na produção e no desenvolvimento de diversas culturas com o melhor custo-benefício… 30/07/2020

- Saiba qual a empresa que comprou o Club Med Itaparica – Conforme noticiado em primeira mão pelo Alô Alô Bahia na semana passada, o contrato de venda do terreno onde estava o Club Med Itaparica foi assinado, na última segunda-feira, pelo Unibanco e pelo Club Med. A partir da assinatura, uma série de análises, na maior parte ambiental, será feita para concluir o negócio. A empresa que está adquirindo o imóvel é a Eindom Empreendimentos Imobiliários. No local, a previsão é que seja erguido um condomínio de casas. O Club Med foi construído em 1979, numa área de 31 hectares com dezenas de bangalôs 30/07/2020

- Qintess compra a CSC Brasil especializada em Analytics e Business Intelligence – A Qintess, uma das principais fornecedoras de soluções de tecnologia e transformação digital do Brasil, anuncia a aquisição de 100% das operações da CSC Brasil, uma das maiores plataformas independentes de Analytics e Business Intelligence do país. O valor da transação não foi revelado. A CSC BRASIL, fundada há mais de 30 anos e com presença nas principais empresas do país, tem acordos e parcerias com as empresas mais avançadas e inovadoras em soluções de Business Intelligence, Analytics e Machine Learning, de Digitalização e Automação de Processos e de Gerenciamento de Serviços. Com a aquisição, a Qintess acelera o seu movimento de expansão tanto no Brasil quanto nos demais países vizinhos, usando a análise de dados como base de seu processo de transformação digital e de seus clientes.31/07/2020

- Magazine Luiza adquire plataforma Hubsales, voltada para a indústria – Hubsales é uma das principais empresas de F2C do setor de calçados e confecções, com foco na região de Franca (SP), movimentando mais de R$ 100 milhões. O Magazine Luiza concluiu nesta quinta-feira, 30, a aquisição da plataforma Hubsales, que possibilita a indústrias oferecer seus produtos diretamente aos consumidores por meio de marketplace, segmento conhecido como Factory to Consumers (F2C). A varejista não divulgou o valor da operação.31/07/2020

- Grupo paulista compra empresa paranaense de limpeza Higi Serv – O grupo paulista Verzani & Sandrini assumiu o controle acionário da empresa curitibana de serviços Higi Serv – ela fornece pessoal para serviços de limpeza em ambientes corporativos e comerciais …31/07/2020

- Eletrobras aprova ofertas da Omega de R$1,5 bi por fatias em eólicas no RS – O Conselho de Administração da Eletrobras aprovou nesta quinta-feira as ofertas vinculantes feitas pela Omega Geração de cerca de 1,5 bilhão de reais para aquisição da totalidade da participação da elétrica em parques eólicos no Rio Grande do Sul, de acordo com fatos relevantes das duas empresas. Segundo comunicado da Omega, a proposta por 78% de fatia da estatal no Complexo Santa Vitória do Palmar, com 402 MW, foi de cerca de 1 bilhão de reais, considerando assunção de dívida de 577 milhões de reais e pagamento em caixa de 434,5 milhões de reais. A Omega afirmou ainda que a proposta por 99,99% da participação da Eletrobras nas SPEs Hermenegildo I, Hermenegildo II, Hermenegildo III e Chuí IX envolveu 512,7 milhões de reais, com 378,7 milhões de reais em assunção de dívida. Esses parques possuem 180,8 MW. “O valor da proposta firme recebida, na forma do Edital, para o Lote 1 foi de 434,46 milhões de reais, já para o Lote 2 foi de 134 milhões de reais, podendo, este último, ser acrescido em até 15% dependendo da geração futura de energia”, disse a estatal 30/07/2020

- Vasta, da Cogna, levanta US$ 405,8 milhões em IPO na Nasdaq – Empresa é dona de sistemas de ensino como Anglo, pH, Maxi e Pitágoras; metade do dinheiro vai para o caixa da Cogna. A Cogna (COGN3), antiga Kroton Educacional, anunciou que definiu o preço por ação da subisidária Vasta a US$ 19 no IPO (oferta pública inicial) realizado na Nasdaq. Com isso, a empresa movimentou US$ 405,8 milhões. O valor dos papéis ficou acima da faixa indicativa, entre US$ 15,50 e US$ 17,50. Segundo a empresa, as ações (VSTA) começam a ser negociadas nesta sexta-feira (31).Segundo a Cogna, a expectativa para os resultados do primeiro semestre de 2020 da subsidiária é de receita líquida entre R$ 507,2 milhões e R$ 515,6 milhões.. 31/07/2020

- Banco do Brasil compra carteira do BV por R$ 395,4 milhões – De acordo com o banco, o negócio com o Votorantim “decorre da sinergia estratégica entre as instituições”. O Banco do Brasil (BB) informou que comprou carteiras do BV (antigo Votorantim) por R$ 395,427 milhões. A operação foi revelada em comunicado sobre transações com partes relacionadas, já que o Banco Votorantim é controlado pelo BB e a família Ermírio de Moraes. A data de cessão é 24 de julho… l 31/07/2020

- Fleury e Sabin investem na Prontmed — it’s all about data. A Prontmed é usada por cerca de 7 mil médicos em todo o Brasil e já registrou mais de 10 milhões de atendimentos — acumulando uma base de dados estruturados de mais de 2 milhões de pacientes. Agora, a startup acaba de receber uma rodada Série B liderada por dois dos maiores laboratórios do Brasil: o Fleury e o Sabin, que compraram 18% e 12% da empresa, respectivamente. No entender dos laboratórios, o prontuário eletrônico da Prontmed se diferencia dos concorrentes por se adequar às necessidades de cada especialidade médica, com usabilidade e interface que facilitam o input de informações. Os recursos da rodada serão usados para expandir a base de usuários e lançar um novo produto: um sistema de ‘clinical decision support’ que será plugado à plataforma. Esta é a terceira captação da Prontmed. Em 2013, a startup fez uma rodada com a E.Bricks, 500 Startups e investidores-anjo como Romero Rodrigues, o fundador do Buscapé e hoje sócio da Redpoint eVentures, e Hyung Mo Sung, o ex-CEO da Zurich Seguros. Cinco anos depois, fez uma rodada bridge com os mesmos investidores para se preparar para o Series B. 30/07/2020

- Indorama Ventures adquire a AG Resinas – A Indorama Ventures comprou a AG Resinas Ltda., concluindo a transação em 8 de junho de 2020. A AG Resinas é uma planta de reciclagem localizada em Juiz de Fora – Minas Gerais, Brasil. A nova denominação desta unidade passa a ser Indorama Ventures Soluções Sustentáveis Brasil, transforma garrafas plásticas pós consumo de refrigerantes e de água em material reciclado para uso alimentício (tereftalato de polietileno reciclado PET-PCR). A instalação tem capacidade para reciclar 400 milhões de garrafas plásticas PET por ano, provenientes das cidades vizinhas. O investimento manterá mais de 40 empregos diretos da economia circular. A Indorama Ventures é a maior produtora de resina PET e uma das maiores recicladoras de garrafas PET do mundo. 10/06/2020

- Imobi Wiki recebe aporte de investidores e se prepara para expansão – Plataforma vai ajudar empresas a melhorarem eficiência com uso de tecnologia e inteligência de mercado. Menos de dois meses após o seu lançamento, a plataforma Imobi Week (que surgiu como evento online de vendas no mês de maio) ganhou novo formato e agora tornou-se uma startup com foco no desenvolvimento das construtoras e incorporadoras, que precisam estar cada vez mais presentes e ativas no mundo digital.O Imobi Wiki vai ajudar as empresas do setor a melhorarem a sua eficiência, por meio do uso de tecnologia e inteligência de mercado, diminuindo o tempo de negociação e acelerando o crescimento das vendas”, comenta Will Fonseca, co-fundador e sócio da plataforma. “Enquanto o marketing tradicional se concentra no topo do funil de vendas, o nosso trabalho de marketing de crescimento foca todo o funil, com ênfase no meio, permitindo que cada aspecto da experiência do cliente se concentre em atrair clientes mais engajados”, completa. 30/07/2020

- AES Corp vence disputa com Eneva por ações do BNDES na AES Tietê – A norte-americana AES Corp (TIET11) venceu uma disputa com a elétrica brasileira Eneva pela aquisição de uma fatia do BNDES na empresa de geração renovável AES Tietê, na qual já é controladora. Em comunicado ao mercado nesta terça-feira, a AES Tietê divulgou documento no qual o braço de participações do banco estatal, BNDESPar, informa que a unidade brasileira da AES foi consagrada vitoriosa em processo competitivo aberto para a venda da participação. A Eneva (ENEV3), que tem como principais acionistas BTG Pactual e Cambuhy Investimentos, chegou na véspera a elevar sua oferta, que envolveria cerca de 8 bilhões de reais em dinheiro e ações pela incorporação da AES Tietê e seria levada adiante caso houvesse aval do BNDESPar. A proposta da AES, por outro lado, é pela aquisição de 65% da fatia do BNDESPar na AES Tietê, disseram fontes à Reuters na segunda-feira, o que reduziria a fatia do banco estatal na empresa de energia para 9,9%, dos atuais 28,41%. 28/07/2020

- Knewin adquire Monitori Comunicação e MITI – A Knewin, empresa de tecnologia que usa inteligência artificial para transformar negócios, oficializa a aquisição da Monitori Comunicação, que há 28 anos oferece serviço de monitoramento de mídias noticiosas em Recife, Pernambuco. A compra faz parte da estratégia da Knewin de se consolidar como a maior empresa de PR Tech (soluções de tecnologia para o setor de relações públicas) da América Latina até 2021. Knewin formaliza aquisição da MITI, maior empresa de inteligência de mídia de Curitiba. A Knewin, empresa de tecnologia que usa inteligência artificial para transformar negócios, oficializa a aquisição da MITI, maior empresa de monitoramento de mídia de Curitiba. A compra faz parte da estratégia da Knewin de se consolidar como a maior empresa de PR Tech (soluções de tecnologia para o setor de relações públicas) da América Latina até 2021. Fundada em Florianópolis em 2011, a Knewin tem como missão democratizar o acesso à informação a partir de tecnologia de ponta. A Knewin tem uma estratégia de crescimento consistente e já fez nove aquisições desde 2016 (Informa Brasil, Zubit, Oficina de Clipping, Myclipp, DataClip, Editorial Link, Varjão Clipping, Monitori e MITI), que ajudaram na construção de um portfólio ainda mais robusto… Leia mais em knewin 28/02/2020

- Compra da marca Veneranda pela Orquídea reforça posição de indústria gaúcha na pãodemia – Negócio foi fechado antes da quarentena, mas foi estratégico para responder ao aumento da produção doméstica de pães e bolos. Indústria gaúcha que produz da farinha a misturas para bolo, Orquídea Alimentos anunciou a compra de outra marca tradicional do segmento, a Veneranda. . 28/07/2020

- Conta Simples leva aporte da YCombinator e quer ser conta digital das PMEs – A startup de São Paulo chamou a atenção de aceleradora americana com uma solução de banco digital para pequenas e médias empresas.. Atualmente, a fintech possui mais de 6 mil clientes que têm acesso a emissão e pagamento de boleto, TEDs, saques, ferramentas de gestão financeira e rendimento automático de 100% do CDI. 28/07/2020

- Magnetis recebe aporte de R$ 60 milhões da Redpoint eventures e da Vostok Emerging Financ – Fintech captou investimento série B. Recursos irão para corretora, produtos financeiros e usabilidade digital. Projeção é de R$ 1 bilhão em ativos sob gestão nos próximos 12 meses. A Magnetis, gestora de investimento por meio de algoritmos, captou um novo aporte de R$ 60 milhões para financiar sua expansão… Além do Redpoint eventures e da Vostok Emerging Finance, que já eram investidores da Magnetis, a startup já recebeu aportes dos fundos Monashees, da aceleradora 500 startups e de investidores anjo — tendo captado R$ 21 milhões até então. 29/07/2020

- PagSeguro compra Zygo – PagSeguro compra empresa de fidelização de clientes para restaurantes. Valor da compra da Zygo não foi revelado. A PagSeguro anunciou que chegou a um acordo para comprar a Zygo, uma empresa de tecnologia que ajuda restaurantes a fidelizar seus clientes por meio de consultoria especializada e uma tecnologia de criação de campanhas e clube de benefícios. 28/07/2020

- Syos recebe aporte da KPTL – Investimento com recursos do fundo Criatec 3 pode chegar a R$ 10 milhões e será pago em prestações. A Syos, startup carioca que monitora geladeiras comerciais utilizando soluções de internet da coisas e analytics, vai receber um aporte da KPTL que pode chegar a R$ 10 milhões, a ser pago em prestações. A companhia não abriu o valor do primeiro pagamento ou a quantidade de transferências a serem realizadas. Os recursos são do fundo Criatec 3, criado pelo BNDES e gerido pela KPTL. 28/07/2020

- Rede ABC da Construção recebe aporte de R$ 115 milhões – A rede ABC da Construção, varejista de produtos como azulejos e pisos, anunciou um aporte de R$ 115 milhões de seus sócios. A empresa, que já vem há alguns anos apostando na digitalização, teve um crescimento em seus novos canais de venda de 130% na pandemia, o que já representa 71% da companhia. O investimento deve ajudá-la na meta de expansão ajudando a alcançar mais de 100 lojas até o final do ano e receita anual de R$ 500 milhões. Com um modelo de negócio omnichannel, logística e plataforma digital proprietária, e alto investimento em tecnologia, a ABC tem ajudado importantes empreendedores locais a se reinventarem diante das incertezas do cenário atual. Os aportes foram feitos pelos já sócios da companhia, fundos Spectra, Fir Capital, Redpoint eventures e pelos sócios fundadores, 28/07/2020

- A americana Brandt adquire fábrica de formulações especiais no Paraná – A BRANDT, principal varejista agrícola e fabricante de produtos agrícolas especiais, adquiriu uma fábrica para produzir seus produtos de formulações especiais no Brasil. A aquisição – e subsequente reforma da planta – representa um investimento de vários milhões de reais. A fábrica de 22.000 m² está localizada em aproximadamente 7 hectares (70 mil m²) de terreno, na região metropolitana de Londrina (PR). O local abrigará várias linhas de montagem, armazenamento significativo de produtos acabados, um laboratório de controle de qualidade e uma estação experimental para pesquisa e desenvolvimento de novos produtos. A fábrica deve estar ativa em dois anos. O investimento, segundo o presidente da BRANDT do Brasil, Wladimir Chaga, quadruplica a capacidade de produção da BRANDT no país. A empresa manterá ativa sua fábrica em Olímpia (SP), que está estrategicamente localizada para acesso ao Cerrado e ao Porto de Santos.20/07/2020

RELATÓRIOS – DESTAQUES DA SEMANA

- Fusões e aquisições: apetite dos investidores diante do impacto do Covid-19

- SEMANA ANTERIOR >>> 20 a 26/jul/2020>>

- Fusões e aquisições: 73 transações realizadas em junho/20

- TI – RADAR de Fusões e Aquisições, em junho/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES