FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 05 a 11/jan/15

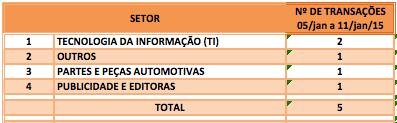

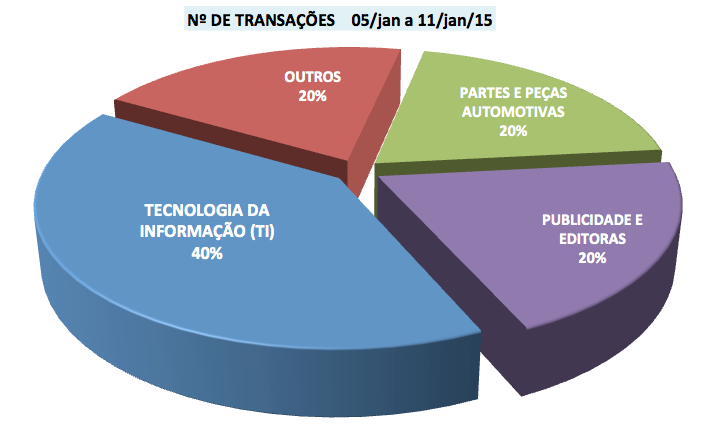

No decorrer da semana de 05 a 11/jan/15, foram anunciadas com destaque pela imprensa 5 operações de Fusões e Aquisições. Envolvem direta ou indiretamente empresas brasileiras de 4 setores.

ANÁLISE DA SEMANA

Principais transações.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Joint venture da Iochpe-Maxion fecha venda de 19,5% de subsidiária por US$15 mi.

“Market Movers” – Exterior

- Snapchat recebe quase meio bilhão de dólares em investimento. O aplicativo Snapchat recebeu 486 milhões de dólares em uma rodada de novos investimentos. O aporte foi confirmado por meio de um documento protocolado na Securities and Exchange Commission (SEC), nos Estados Unidos, no último dia do ano passado.02/01/2015

- Google Capital lidera rodada de investimentos de US$ 70 milhões em site de empregos. O Google Capital, braço de financiamento de risco do gigante das buscas, liderou rodada de investimentos no valor de US$ 70 milhões no Glassdoor, site onde usuários podem descrever anonimamente a percepção das condições de trabalho na empresa em que atuam ou o salário. Também contribuíram com o aporte a Tiger Global, Ribbit Capital e Susquehanna Growth Equity.

- http://fusoesaquisicoes.blogspot.com.br/2015/01/google-capital-lidera-rodada-de.html

- Lexmark adquire empresa de software para visualização de imagens médicas por US$ 37 mi. A Lexmark, fabricante de impressoras, software, soluções e serviços de impressão, anunciou nesta segunda-feira, 5, a compra da Claron Technology, desenvolvedora de software para armazenamento, distribuição e visualização de imagens médicas por US$ 37 milhões.

- Facebook compra empresa de tecnologia de reconhecimento de voz. Fundada há um ano e meio. a wit.ai produz software que pode entender palavras faladas. O Facebook comprou uma companhia que produz tecnologia de reconhecimento de voz, em mais um sinal da ambição de estender o alcance para além de computadores e celulares inteligentes.A companhia afirmou que comprou a wit.ai, mas não informou preço da transação. A empresa fundada há 18 meses, baseada na Califórnia, produz software que pode entender palavras faladas.

- Coach compra grife Stuart Weitzman por US$ 574 milhões. Coach, famosa grife de bolsas e acessórios americana, assinou acordo para comprar a Stuart Weitzman, marca de sapatos femininos de luxo. A aquisição foi fechada por 574 milhões de dólares. Segundo comunicado da companhia, a operação completa o portfólio de produtos da Coach e visa trazer um progresso significativo para a marca.

- Televisa vende participacão na Iusacell. Negócio permite conclusão da compra da Iusacell pela AT&T por US$ 2,5 bilhões. O grupo mexicano de mídia Televisa concluiu a venda dos 50% de participação que detinha no Grupo Iusacell, de telefonia móvel, para o sócio, Ricardo Salina. O valor da operação foi de US$ 717 milhões. A operação foi usada pela Televisa para bancar a compra de uma empresa local de TV a cabo.

- The Estée Lauder Companies Finaliza Aquisição da Editions de Parfums Frédéric Malle. A The Estée Lauder Companies Inc. (NYSE: EL) anunciou a aquisição da Editions de Parfums Frédéric Malle, a celebrada marca de fragâncias fundada pelo icônico perfumista Frédéric Malle. Os termos do acordo não foram divulgados. Fundada em Paris no ano 2000, a Editions de Parfums Frédéric Malle oferece uma coleção de fragrâncias exclusivas e do mais alto luxo, desenvolvidas por alguns dos mais talentosos perfumistas do mundo e escolhidas pelo próprio Malle, que compõe uma variedade de perfumes e produtos para casa criados para uma exigente clientela de formadores de opinião e ícones de estilo.

HUMORES & RUMORES

M & A – COMPRA

- Sem fusão com Fleury, Hermes Pardini negocia duas aquisições. O laboratório de análises Hermes Pardini planeja fechar pelo menos mais duas aquisições neste ano. As conversas estão em andamento e devem levar a empresa a estrear em novas praças. Hoje, suas unidades estão em São Paulo, Rio e nas regiões metropolitanas de Goiânia e Belo Horizonte. “Com aquisições relevantes, a gente pretende se aproximar de um faturamento de R$ 1 bilhão este ano”, disse ao Valor o presidente da empresa, Roberto Santoro.05/01/2015

- Abengoa cria joint venture com EIG para projetos de energia. A Abengoa disse nesta terça-feira que sua divisão Abengoa Greenfield chegou a um acordo com a EIG Global Energy Partners (EIG) para investimento conjunto em uma nova empresa para o desenvolvimento de uma carteira, já contratada, de projetos do grupo espanhol, incluindo ativos de geração, energia renovável e linhas de transmissão. Em fato relevante, a Abengoa afirmou que a EIG terá uma participação majoritária na nova empresa e, portanto, consolidará esses projetos, que estão nos Estados Unidos, México, Brasil e Chile, com um investimento total de mais de 9,5 bilhões de dólares, incluindo capital e dívida sem recurso. 06/01/2015

M & A – VENDA

- Em crise, Engevix estuda venda de aeroportos, hidrelétricas e estaleiro. Assim como outros investigados pela Operação Lava-Jato, o grupo Engevix (ou Jackson Empreendimentos) enfrenta fortes dificuldades para obter crédito no mercado para suas operações. Em meio à pior crise de sua história, a companhia prepara a venda de parte de seu portfólio para levantar caixa. Conforme apurou o Valor, o grupo atualmente estuda diferentes possibilidades de vendas, localizadas em três dos quatro principais braços de atuação. Mas a intenção é se desfazer de apenas alguns dos ativos analisados. Com R$ 3,3 bilhões de faturamento (ao fim de 2013, dado mais recente disponível), a holding estuda até sair totalmente de uma de suas subsidiárias – a de energia.

- Petrobras analisa vender participações em áreas no pré-sal. Em meio a dificuldades de caixa e com um pesado compromisso de investimento, a Petrobras analisa vender participações em áreas no pré-sal como solução de curto prazo para enfrentar dificuldades financeiras. Investidores financeiros e petroleiras instalados no exterior estão sendo sondados para avaliar se têm interesse no negócio. O projeto ainda está sendo tratado no âmbito da diretoria da estatal.

PRIVATE EQUITY & VENTURE CAPITAL

- Fundos de participações saem às compras. Os fundos de private equity, que investem em participações em empresas, decidiram sair às compras em meio à “tempestade perfeita”. Enquanto a combinação de desaceleração da economia, juros em alta e desvalorização cambial assusta boa parte dos investidores, os gestores tentam aproveitar o momento para fechar negócios em condições mais atrativas. As grandes gestoras com atuação no Brasil e América Latina voltaram a captar recursos no ano passado e devem levantar cerca de US$ 9 bilhões (R$ 24 bilhões ao câmbio de ontem) de investidores pelas estimativas de mercado.

IPO

- Ofertas públicas de aquisição superam volume de IPOs em 2014. Em 2014, o movimento em processos de retirada de ações do mercado atinge a marca de R$ 16,2 bilhões, superando o valor de R$ 14,3 bilhões registrado por dois lançamentos de novos papéis em bolsa. A cada ano, os agentes financeiros renovam as esperanças para o surgimento de novas janelas de IPOs. Em última análise, essas ofertas públicas iniciais de ações acabam por despertar as expectativas por possibilitarem aos investidores boas oportunidades de negócios com papéis recém-lançados em bolsa, mas também por recriarem uma espécie de termômetro da economia. A lógica é simples: se a engrenagem vai bem, mais empresas optam por dar a largada em seus planos de expansão e acessam aos recursos disponíveis no mercado de capitais.

RELAÇÃO DAS TRANSAÇÕES

- 01 – Joint venture da Iochpe-Maxion fecha venda de 19,5% de subsidiária por US$15 mi. A fabricante de rodas e componentes estruturais para veículos Iochpe-Maxion informou que a Amsted-Maxion, joint venture entre a companhia e a Amsted Industries, celebrou acordo para vender 19,5 por cento de sua subsidiária Amsted‐Maxion Hortolândia para a The Greenbrier Companies (GBX) por 15 milhões de dólares.07/01/2015

- 02 – Brasiliense CTIS é vendida para a rede goiana Primetek. Pioneira no mercado de varejo de tecnologia em Brasília, com quase 30 anos de atividade, a CTIS Digital foi vendida à rede goiana Primetek. O novo controlador assume as operações a partir de fevereiro, quando todas as lojas passarão a adotar a identidade visual Primetek. Com unidades distribuídas por todo o Distrito Federal, a CTIS Digital é reconhecida no mercado como fornecedora de grandes marcas de produtos de tecnologia e serviços exclusivos para o cliente final. Há 15 anos no mercado de varejo de tecnologia, a rede Primetek tem 22 pontos de venda espalhados por cinco cidades do estado de Goiás. Cerca de 300 colaboradores compõem o time de especialistas em tecnologia da marca 07/01/2015

- 03 – Principal grupo editorial de Portugal adquire o selo “Livros do Brasil”. O principal grupo editorial de Portugal, Porto Editora, anunciou por comunicado nesta quinta-feira a compra do selo Livros do Brasil por cerca de 500 mil euros com o objetivo de relançar a editora nos próximos três anos. Inaugurada há 70 anos em Portugal, a “Livros do Brasil” foi criada para divulgar as grandes obras da literatura brasileira e de outros renomados autores em nível internacional, cujos livros ainda não tinham sido publicados em solo lusitan milhões de euros por ano e o lucro em 2013 chegou aos 16,2 milhões de euros. O valor do negócio foi cerca de meio milhão de euros. 08/01/2015

- 04 – Eike abre mão de mais uma empresa ao vender sua participação na IMX. O empresário Eike Batista saiu de mais uma das suas empresas ao vender sua parte na IMX, holding dos setores de esportes e entretenimento, ao fundo estatal Mubadala, de Abu Dhabi. Em comunicado divulgado nesta quinta-feira (8), a IMX informou que o Mubadala comprou a participação do Grupo EBX, de Eike, e se tornou acionista majoritária. “Reiteramos que a mudança na participação acionária não afeta a programação dos eventos anunciados pela IMX, que continuará em sua jornada de sucesso na indústria de esportes e entretenimento em toda a América do Sul”, disse a IMX.08/01/2015

- 05 – A irlandesa Keywords Studios adquire Reverb Localização – Preparação de Documentos. A Keywords Studios, empresa de serviços técnicos internacional para a indústria de jogos de vídeo, anuncia a aquisição da canadense Alchemic Dream, empresa prestadores de serviços de apoio ao cliente de videogame. Além disso, Keywords concluiu a aquisição da empresa brasileira Reverb Localização – Preparação de Documentos Ltda. A Reverb é uma empresa especializada na tradução de TI e jogos eletrônicos, com sede no Rio de Janeiro, que conta com uma estrutura para oferecer serviços de tradução, localização e versão para clientes e agências internacionais. Com equipe de tradutores utiliza-se de modernas ferramentas de tradução (CAT).07/01/2015

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 29/dez/14 a 04/jan/15 >>>

- FUSÕES E AQUISIÇÕES: 733 TRANSAÇÕES REALIZADAS EM 2014. QUEDA DE 7%

- FUSÕES E AQUISIÇÕES: 97 TRANSAÇÕES REALIZADAS EM DEZEMBRO/14

- TI – RADAR de Fusões e Aquisições em novembro/2014

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br , não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES