FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 09 a 15/mai/16

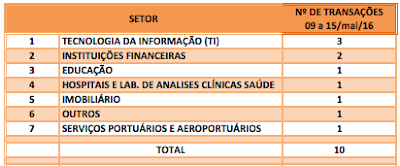

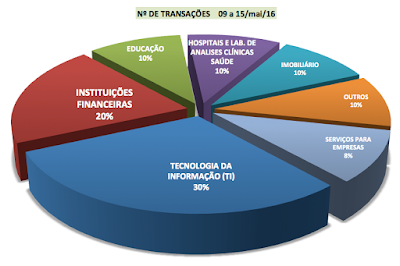

Anunciadas 10 operações de Fusões e Aquisições com destaque pela imprensa na semana de 09 a 15/mai/16. Envolvem direta ou indiretamente empresas brasileiras de 7 setores.

ANÁLISE DA SEMANA

Principais transações.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Empresário “serial” atrai mais um aporte, de R$ 35 milhões. Fundador, ao lado de sócios, de mais de 15 negócios – entre eles o iBest, portal e provedor, e o Submarino, site de comércio eletrônico -, o empresário Marcos Wettreich acaba de fechar um aporte para mais uma de suas empresas, a Brasil /CT. Especializada na operação de plataformas de comércio eletrônico para grandes companhias. 10/05/2016

“Market Movers” – Exterior

- Apple investe US$ 1 bilhão no Didi Chuxing, concorrente do Uber na China. A Apple anunciou um investimento de US$ 1 bilhão no Didi Chuxing, principal concorrente do Uber na China. Tim Cook, CEO da Maçã, disse que essa investida o ajudará a entender melhor o crítico mercado chinês. A notícia surge em um momento em que a empresa de Cupertino tenta melhorar sua presença no território chinês, aumentando, também, suas vendas. 13/05/2016

- Nissan compra 34% da Mitsubishi e se torna sua maior acionista. A Nissan Motors e a Mitsubishi Motors anunciaram nesta quinta-feira a negociação para a compra pela Nissan de 34% da Mitsubishi, pelo que se tornará a maior acionista da empresa, que sofre com um escândalo de manipulação de dados de eficiência energética de seus miniveículos. O presidente da Nissan, o brasileiro Carlos Ghosn, explicou em entrevista coletiva que esta aliança de capital ajudará a Mitsubishi Motors a recuperar a confiança do público.12/05/2016

HUMORES & RUMORES

M & A – VENDA

- Caramuru Alimentos procura sócio para fortalecer operações. Uma das maiores processadoras de grãos de capital nacional, a Caramuru Alimentos, com sede em Itumbiara, em Goiás, deverá anunciar ao mercado, no segundo semestre, uma mudança acionária significativa. A empresa contratou o banco Morgan Stanley para assessorá-la no negócio, que poderá culminar com a entrada de um novo sócio no capital. “Estamos vendo várias possibilidades de entrada de sócio estratégico. Está tudo em aberto”, disse ao Valor o diretor-executivo da Caramuru, César Borges de Sousa, confirmando informação noticiada pela agência Bloomberg na manhã de ontem. 13/06/2016

- BTG perde R$1,7 bi com investimentos em empresas. Em apenas nove meses, a área que compra participações em empresas do BTG Pactual teve perdas de R$ 1,76 bilhão, segundo balanço divulgado na terça-feira. O copresidente Marcelo Kalim disse ontem que, com a venda de diversos ativos, esse é um negócio que perderá relevância no banco. Mas as perdas não são apenas do BTG, já que boa parte dos investimentos foi feita por meio de fundos e com participação de investidores externos. Um dos maiores prejuízos foi registrado no Principal Investments FIP, criado em 2010 e que até o ano passado amargava uma perda acumulada de 36%. Neste primeiro trimestre do ano, as perdas se acentuaram e o fundo tem hoje R$ 669 milhões em patrimônio, metade do que possuía em dezembro do ano passado. Em seu auge, chegou a ter R$ 2,4 bilhões em patrimônio. “O mau resultado dos investimentos reflete a desaceleração econômica e do setor de óleo e gás”, disse o presidente da área de asset management do banco, Alan Hadid. Vários foram os investimentos pouco acertados feito pelo fundo, entre elas a União de Lojas Leader e a Bravante, do setor de óleo e gás em que as companhias estavam fortemente endividadas. Em sua cartela, estão ainda empresas como Brazil Pharma, Brasil Brokers, Estre Ambiental, Uol e Bodytech. 12/05/2016

- Estatal negocia venda de terminais. A Petrobras está oferecendo a potenciais compradores um pacote incluindo um conjunto de termelétricas associado a um terminal de regaseificação de gás natural liquefeito (GNL). Segundo uma fonte com conhecimento do assunto, a ideia da estatal, com a proposta de negócio, é valorizar os ativos termelétricos. “No ano passado, a Petrobras teve dificuldade em vender as termelétricas sem considerar também a cessão desses terminais, porque quem comprar a termelétrica e não levar o terminal continuará na mão da Petrobras com relação ao gás natural”, afirmou a fonte, ao Valor PRO, serviço de informações em tempo real do Valor. “Neste ano, ela decidiu também oferecer os terminais”, completou ela. Ainda na área de gás e energia, a fonte lembrou que a Petrobras está em negociações para vender sua malha de gasodutos. A estatal separou a malha de dutos basicamente em duas empresas: a Nova Transportadora do Sudeste (NTS) e a Transportadora Associada de Gás (TAG)..12/05/2016

- Grupo Ale é colocada à venda mais uma vez. Ale: no início de 2014, o grupo francês estava interessado em adquirir a companhia, mas o negócio não deu certo, e agora o grupo está à venda de novo. O grupo Ale, quarta maior distribuidora de combustíveis do País, foi colocado, novamente, à venda, apurou o jornal O Estado de S. Paulo. A companhia, que é resultado da união da mineira Ale Combustíveis com a Satélite Distribuidora de Petróleo, do Rio Grande do Norte, é avaliada em R$ 2 bilhões no mercado, segundo fontes. O banco Safra é o assessor financeiro da distribuidora. 11/05/2016

- Vale avalia a venda de até US$ 15 bi em ativos no biênio 2016-2017. A mineradora Vale avalia que a venda de ativos da companhia poderá chegar a até US$ 15 bilhões no biênio 2016-2017, entre ativos essenciais e não essenciais, enquanto busca lidar com os baixos preços do minério de ferro, seu principal produto, e sua grande dívida. Em apresentação feita a investidores em Miami nesta terça-feira (10) e publicada em seu site na internet, a empresa reduziu a expectativa de vendas de ativos não essenciais para entre US$ 4 bilhões e US$ 5 bilhões, neste ano, ante a previsão do início do ano, de vender até US$ 5,5 bilhões. 10/05/2016

M & A – COMPRA

- Kroton está vendo sinais favoráveis para fusões e aquisições. O grupo de educação Kroton está vendo alguns sinais favoráveis para oportunidades de fusões e aquisições, afirmou o presidente-executivo da companhia, Rodrigo Galindo, nesta quinta-feira. “Tem muito espaço para fusões e aquisições. Começamos a ver sinais favoráveis e vamos aproveitar oportunidades”, disse o executivo em teleconferência com analistas, ressaltando que a empresa, porém, vai manter disciplina financeira ao analisar eventuais alvos de aquisição. 12/05/2016

- BRF pode estar no plano de expansão da Tyson. A Tyson Foods, maior empresa de carnes dos EUA, anunciou ontem que pretende voltar a investir no exterior. Nesse contexto, há cerca de um mês executivos da companhia visitaram fábricas da BRF no Brasil. Procurada, a BRF não respondeu. Em teleconferência com analistas na manhã de ontem, o CEO da Tyson Foods, Donnie Smith, afirmou que o caminho para a companhia voltar a crescer no exterior pode se dar por meio de acordos ou parcerias, possivelmente nos segmentos de frango processado e de alimentos industrializados – nos quais a BRF atua, com as marcas Sadia e Perdigão. “Noventa e seis por cento da população [mundial] está fora dos EUA, e o consumo de alimentos vai crescer em todo o mundo”, argumentou.10/05/2016

- AES Tietê avalia aquisições e leilões de energia solar, diz executivo. A AES Tietê, controlada pela norte-americana AES, aproveita o grande número de ativos à venda no setor elétrico do Brasil para avaliar oportunidades de expansão por meio de aquisições, além de estudar a participação em leilões do governo com projetos de usinas solares, afirmou um executivo nesta segunda-feira. “O mercado está bastante vendedor e a AES Tietê vem aproveitando esse momento para analisar algumas oportunidades. Estamos em análise de boas oportunidades, mas isso leva tempo, precisa ser bem analisado”, afirmou o diretor de Geração da companhia, Ítalo Freitas Filho, em teleconferência com investidores.09/05/2016

PRIVATE EQUITY

- Brookfield faz oferta de US$5,2 bi por unidade de gasodutos da Petrobras, dizem fontes. A Brookfield Asset Management ofereceu 18 bilhões de reais (5,2 bilhões de dólares) para comprar uma divisão de gasodutos da Petrobras, superando ofertas rivais, afirmaram três fontes com conhecimento direto do assunto. Segundo as fontes, que pediram para ficar no anonimato, a oferta da Brookfield pela Nova Transportadora do Sudeste superou propostas feitas pela espanhola Gas Natural Fenosa, pela francesa Engie e pela japonesa Mitsui & Co. 11/05/2016

IPO

- Sai o IPO e entra OPA. RECESSÃO econômica. Balanços com prejuízos. Grandes marcas em dificuldades. Falta de confiança dos empresários. Já faz algum tempo que toda a longa lista de problemas que abalam a economia do país desaguou na Bolsa de Valores de São Paulo, a Bovespa. Ocorre que a maré de más notícias não gerou somente uma queda profunda do valor das ações. Ela também está provocando uma desidratação do mercado, por meio de uma onda de fechamento de capital de empresas. O fato é que, com o preço dos papéis em queda, tirar a companhia do pregão pode ser bem mais rentável – e seguro – do que mantê-la em campo. O primeiro resultado desse movimento é uma troca de siglas. Sai de moda a abertura de capital, o IPO, na abreviação em inglês, e entra em cena a OPA (Oferta Pública de Aquisição), a operação usada pelos sócios controladores para comprar papéis de minoritários. Ressalte-se que nem todas as OPAs são usadas para fechamento de capital. Algumas delas podem ser feitas para a compra de grandes lotes de ações, com o objetivo de assumir o controle da empresa. Mas todos os fechamentos de capital ocorrem por meio de OPAs. Definições técnicas à parte, trata-se de um revés para uma bolsa que, na virada da década, sonhava em atingir os 80 mil pontos. Hoje, tem operado pouco acima da metade desse valor. 09/05/2016

RELAÇÃO DAS TRANSAÇÕES

- Gigante chinês desembarca no país e investe em porto da WTorre. A China Communications Construction Company (CCCC), conglomerado chinês de infraestrutura, equipamentos pesados, e serviços de dragagem, acaba de desembarcar no Brasil. A primeira aquisição de ativo do grupo no país será uma participação no Terminal de Uso Privado (TUP) de São Luís, no Maranhão, projeto multicargas da WPR, braço de infraestrutura do grupo WTorre. O sócio chinês vai fazer aporte de R$ 400 milhões. O termo de compromisso entre as duas empresa foi assinado ontem, conforme adiantou o Valor PRO, serviço de informação em tempo real do Valor. A CCCC entra como investidora no terminal, cujo projeto total está orçado em R$ 1,5 bilhão. Além do aporte da CCCC, o projeto irá captar R$ 1,2 bilhão em dívida, que deverá ser paga com receitas da própria operação do empreendimento.13/05/16

- GP Investments tem sucesso em OPA e passa a deter 70% do capital da BR Properties. A GP Investments adquiriu o número máximo estabelecido em sua oferta pública para aquisição de ações (OPA) da BR Properties. Foram 172.407.104 ações ON, a R$ 11. O rateio da oferta, ou seja, a proporção atendida dos acionistas que optaram por aderir à oferta, ficou em 72,11%. A operação movimentou R$ 1,896 bilhão. Esse número de ações adquiridas pela GP correspondem a cerca de 57,8% do total de papéis da BR Properties. Como já tinha 12,2% de participação anteriormente, a GP Investments passa a ser detentora de 70% do capital social da companhia. 11/05/2016

- Venda de carteira de crédito da Caixa sobe pelo 2º trimestre. O banco público vendeu R$ 2,679 bilhões de janeiro a março de 2016, montante 5,1% superior aos R$ 2,549 bilhões cedidos no quarto trimestre de 2015. Em relação ao volume de carteira vendida um ano antes, de R$ 1,346 bilhão, a cifra foi 99% maior. Do total de créditos cedidos no primeiro trimestre, R$ 1,4 bilhão foram adquiridos pela Omni Financeira. Os R$ 1,272 bilhão restantes passaram para as mãos da RCB Planejamento Financeiro que no ano passado, diferente da Omni, não havia participado de aquisições de carteiras da instituição. Em troca, a Caixa recebeu, conforme destaca nas notas explicativas de suas demonstrações financeiras, R$ 138,487 milhões pela venda total desses empréstimos.09/05/2016

- IFC, do Banco Mundial, investe em app brasileiro. GuiaBolso é a primeira startup de serviços financeiros do País a receber aporte da instituição, voltada para desenvolvimento em mercados emergentes. Lançado em 2014, o GuiaBolso, aplicativo de finanças pessoais, chegou ao mercado sob uma dúvida: o brasileiro entregaria a senha de acesso ao seu extrato bancário pela internet a um aplicativo para, em troca, ter o controle automático de sua conta, sem precisar digitar os valores em uma planilha de orçamento? Além da instituição do Banco Mundial, a nova rodada de investimentos, que soma ao todo R$ 60 milhões, terá a participação de três investidores que já são sócios da empresa: a Kaszek Ventures, dos fundadores do Mercado Livre; o Ribbit Capital, principal fundo dos EUA especializado em fintechs; e o QED Investors, que pertence ao cofundador da Capital One. A empresa, criada por Benjamin Gleason e Thiago Alvarez, ex-funcionários da McKinsey, tem ainda entre seus investidores a Omidyar Network, do fundador do eBay, e hoje um dos mais importantes fundos focados em empreendimentos com impacto social. 11/05/2016

- Com aportes, clínicas populares avançam. Desde o ano passado, mais de 1,6 milhão de pessoas perderam o convênio médico e o orçamento do Sistema Único da Saúde (SUS) teve uma redução de cerca de R$ 12 bilhões. Nesse cenário, o mercado de clínicas médicas populares deve mais que dobrar nos próximos dois anos, com aportes de investidores de diferentes perfis. Juntos eles estão investindo cerca de R$ 500 milhões em cinco redes: Dr. Consulta, Meu Doutor, Clínica Fares, Dr. Agora e Clínica SIM-Serviços Integrados em Medicina. Além da expansão orgânica, as clínicas médicas populares – cujo preço da consulta varia de R$ 89 a R$ 120 – estão diversificando o negócio. Boa parte desses consultórios atende principalmente casos simples, mas em alguns deles já é possível realizar pequenos procedimentos cirúrgicos e exames de imagem como raio-x e ultrassom. A Meu Doutor abriu, no sábado, sua primeira unidade de olho no envelhecimento da população e em pacientes com doenças crônicas. A empresa já começa com investimento de R$ 100 milhões e a meta é ter 15 consultórios até o fim do próximo ano. Segundo o Valor apurou, o investidor é a gestora australiana de fundos Simon Partners que passou a deter 52% da Meu Doutor. A outra fatia está distribuída entre o fundador, o cardiologista Maurício Serpa, e o pediatra Thiago Caetano, ambos médicos do Hospital São Luiz Rede D’Or. “Nosso foco é o trabalho de prevenção. Montamos pacotes para pacientes de doenças crônicas. São 12 consultas por ano por R$ 79 ao mês. A consulta de um atendimento normal varia de R$ 89 a R$ 99″, diz Serpa. A primeira unidade fica no Grajaú, bairro pobre em São Paulo. 10/05/2016

- Empresário “serial” atrai mais um aporte, de R$ 35 milhões. Fundador, ao lado de sócios, de mais de 15 negócios – entre eles o iBest, portal e provedor, e o Submarino, site de comércio eletrônico -, o empresário Marcos Wettreich acaba de fechar um aporte para mais uma de suas empresas, a Brasil /CT. Especializada na operação de plataformas de comércio eletrônico para grandes companhias – como Avon, Santander, Whirlpool, Mattel, Samsung, Arno e Disney -, a empresa recebeu R$ 35 milhões da gestora Invest Tech, que tem como foco o investimento em fundos de venture capital (que investem em empresas iniciantes) e de private equity (que compra participações em empresas). A Brasil/CT faturou R$ 134 milhões no ano passado. A Invest Tech tornou-se sócia minoritária da companhia de Wettreich, que é controlador do negócio por meio de sua holding. O Banco Santander, que estava na Brasil/CT desde 2011, saiu da sociedade para abrir espaço para a gestora. 10/05/2016

- Time for Fun se funde à Planmusic, produtora de Luiz Oscar Niemeyer. Maior do mercado de shows e entretenimento ao vivo na América do Sul, a Time for Fun anunciou nesta segunda-feira (9) a fusão com a Planmusic, produtora do empresário brasileiro Luiz Oscar Niemeyer. A operação envolve a produção em conjunto de eventos nacionais e internacionais, além da aquisição de direitos sobre a Planmusic, segundo divulgou a T4F em comunicado. Com operações no Brasil, Argentina, Chile e Peru, a T4F produziu entre outros, as edições brasileiras do festival Lollapalooza. Com um lucro líquido de R$ 20,9 milhões nos últimos 12 meses, a empresa tem um valor de mercado de R$ 513 milhões. 09/05/2016

- Intelipost recebe aporte de R$ 7 mi. A Intelipost, focada em gestão de logística, recebeu um novo aporte de capital no valor de R$ 7 milhões. A rodada, liderada pelo fundo brasileiro Performa, servirá para a Intelipost acelerar o desenvolvimento de novos produtos e serviços, além de investir em novas linhas de negócio. “Estamos investindo em novas funcionalidades para nossa solução, bem como o fortalecimento de nossa equipe de suporte ao cliente e inovações para o mercado de logística fracionada. Além disso, a expertise do fundo nos ajudará na busca por mais contatos o Brasil e na América Latina”, afirma Gabriel Drummond, diretor da empresa. 09/05/2016

- Operação envolvendo Uninter e fundos de investimento é aprovada pelo Cade. A Superintendência Geral do Conselho Administrativo de Defesa Econômica (Cade) decidiu pela aprovação, sem restrições, de ato de concentração envolvendo a Uninter Educacional S.A, o Fundo de Investimentos em Participações Kinea Private Equity II e Fundo de Investimentos em Participações Kinea Private Equity III. Segundo dados disponibilizados pelo Cade, a operação consiste na emissão, pela Uninter, de debêntures conversíveis em ações ordinárias de sua emissão, e a respectiva subscrição e integralização total, pelo Kinea II e Kinea III (investidores). Essas debêntures, se convertidas na data de sua subscrição, poderiam conferir aos investidores ações representativas de mais de 20% do capital social total da Uninter. 28/03/2016

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 02 a 08/mai/2016>>>

- FUSÕES E AQUISIÇÕES: 83 TRANSAÇÕES REALIZADAS EM ABRIL/16

- TI – RADAR de Fusões e Aquisições, em abril/2016

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES

Excelente! Parabéns pelo blog!