Fusões e Aquisições – destaques da semana 06 a 12/abr/2020

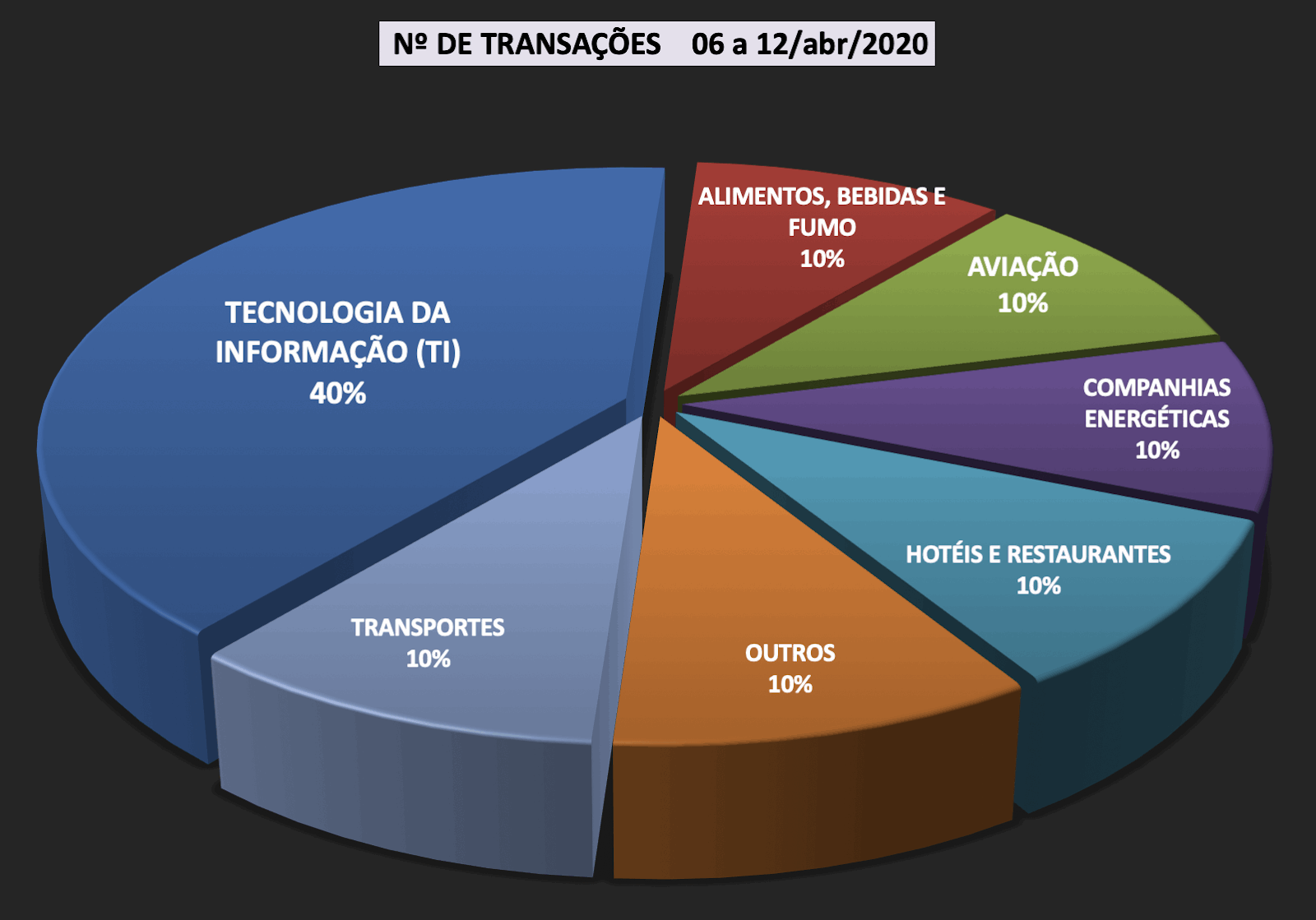

Divulgadas 10 operações de Fusões e Aquisições com destaque pela imprensa na semana de 06 a 12/abr/2020. Envolvem direta ou indiretamente empresas brasileiras de 7 setores e um investimento da ordem de R$ 1,2 bilhão.

Covid-19 – Ainda é cedo para se falar sobre o impacto e seu desdobramento nos negócios de M&A. Contudo, vale mencionar a predominância nesta semana de alguns posicionamentos no sentido de: (i) projeção do PIB para 2020 oscilando entre menos 2% a menos 6%; (ii) próximos 30 dias a tendência é que os novos investimentos não evoluam; (iii) investidores renegociando reduções no valuation de 20%, 25%, 30%; (iv) Fundos prevendo mais negócios, mas cheques menores; (v) compradores terão mais dificuldade para entender os riscos e efeitos da pandemia nos negócios da empresa alvo; (vi) maior concentração por conta do aumento de fusões e aquisições em diferentes setores como varejo, construção civil e bens de capital, entre outros; (vii) grandes oportunidades de M&A em bolsa: de um lado companhias extremamente sub-avaliadas, com bons fundamentos e, de outro lado, investidores capitalizados. (viii) a pandemia colocou por terra mais de duas dezenas de ofertas de ações; (ix) para os otimistas é impensável falar em ofertas antes de agosto. (x) para os pessimistas, oferta só no ano que vem, e retomada costuma ser por follow-ons, que testam o apetite de investidor para IPOs.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- A startup brasileira de gerenciamento de transporte rodoviário de cargas Cargo X anunciou nesta terça-feira que recebeu uma rodada de investimentos de 80 milhões de dólares. Liderada pela LGT Lightstone Latin America, a rodada inclui a participação de Goldman Sachs Growth Equity, Valor Capital e Farallon Capital, que já eram investidores na empresa. A crise de saúde atual acelerou abruptamente a busca por maior eficiência por meio da automação de processos. 07/04/2020

“Market Movers” – Exterior

- Empresa de empréstimo estudantil SoFi compra fintech Galileo Financial por US$1,2 bi – A Social Finance, financiadora estudantil online, concordou em comprar a Galileo Financial Technologies, fornecedora de tecnologia de pagamentos, por 1,2 bilhão de dólares em dinheiro e ações, disseram as empresas nesta terça-feira. A plataforma do Galileo fornece tecnologia para permitir que empresas ofereçam facilmente uma variedade de serviços financeiros a consumidores e empresas, incluindo contas correntes e de poupança, depósitos diretos, transferências e pagamentos de contas. O acordo com a SoFi ocorre em meio a uma escassez de fusões e aquisições devido aos efeitos econômicos da pandemia de coronavírus. A atividade global de fusões e aquisições caiu 28% no primeiro trimestre para o nível mais baixo desde 2016, segundo dados da Refinitiv. 07/04/2020

- Nestlé compra empresa de pet care Lily’s Kitchen – A multinacional suíça Nestlé comprou, através da Purina PetCare, a empresa britânica Lily’s Kitchen, que se manterá como um negócio independente e continuará a operar a partir de Londres. Fundada há 12 anos por Henrietta Morrison, a Lily’s Kitchen converteu-se numa marca reconhecida, com uma faturação de 96 milhões de euros, presente em seis mil lojas em 30 países. 06/04/2020

HUMORES & RUMORES

M & A – VENDA

- Privatizações de estatais podem ser adiadas – Falta de crédito e dificuldades para precificar riscos tendem a reduzir número de interessados nas estatais, criando incertezas realizar negócios. Ajimura, do banco MUFG: “Operações podem até ir a mercado, mas não terão tanta competição como se gostaria” Peças importantes nos planos de ajuste fiscal de estados, as privatizações de elétricas estatais devem ter . 09/04/2020

- Crise pressiona venda da Eletrobras – A privatização da estatal ajudaria a reduzir o déficit nas contas públicas. A crise econômica provocada pela pandemia da Covid-19 eliminou qualquer esperança de privatização da Eletrobras em 2020, ao mesmo tempo em que vai aumentar a pressão pela venda da estatal a partir do próximo ano, para reduzir o déficit nas contas públicas, que explodiu com a necessidade de injeção de liquidez na economia brasileira. A estimativa do governo é que o déficit primário do setor público consolidado pode alcançar R$ 500 bilhões neste ano..09/04/2020

- Crise eleva inadimplência e deve desencadear fusões de bancos, diz Eleven – Para casa de análise, cenário de pandemia eleva risco de funding e custos de captação. A crise do coronavírus elevou o risco de funding e os custos de captação, o que terá impacto para os bancos em geral, afirmam analistas da Eleven Financial em relatório publicado nesta terça-feira. A natureza desse impacto vai depender do porte e do mercado de atuação de cada um. Mas, em comum a todos, está a tendência de um aumento da inadimplência. Para a Eleven, a crise deverá resultar em uma nova onda de consolidação entre instituições financeiras. O segmento de bancos voltados a crédito massificado ( crédito pessoal, consignado, financiamento de veículos) tende a ser afetado em liquidez e custo de funding. 07/04/2020

M & A – COMPRA

- Movile quer entrar em novas verticais por meio de aquisições – “Queremos empresas que resolvam problemas brasileiros mas que possam ser exportadas para a América Latina e para resto do mundo”, diz Patrick Hruby, CEO do Grupo Movile. Assumir uma das maiores empresas de tecnologia do Brasil em meio a uma pandemia mundial não é tarefa fácil. Por isso, Patrick Hruby, o novo CEO do grupo Movile, começa a entrevista com Mobile Time se descrevendo, antes de mais nada, como um otimista. Ele deixa claro que a prioridade da companhia, neste momento, é proteger a saúde dos seus funcionários, garantir a sustentabilidade do negócio e, ao mesmo tempo, assumir um papel de liderança na sociedade, procurando ajudar toda a sua cadeia de valor, que abrange desde entregadores de comida e pequenos restaurantes, no caso do iFood, até artistas e produtores de eventos no caso do Sympla, por exemplo, e muito mais. Embora prefira não falar muito dos planos de longo prazo, já que admite que é impossível prever como ficará o mundo nos próximos meses, Hruby revelou pelo menos uma diretriz: a Movile quer entrar em novas verticais por meio de aquisições. A procura é por empresas no Brasil cujas soluções possam ser futuramente exportadas. 06/04/20209

- Fundo da Equinor negocia entrada na Micropower Comerc Energia – O Equinor Energy Ventures, criado em 2016 pela Equinor como parte de sua estratégia de novos negócios em energia, está fazendo um movimento para aquisição de 9,09% do capital social total e votante da Micropower Comerc Energia e de 32,33% das SPEs que a empresa detém. A Micropower Comerc Energia é a união entre a Comerc Energia, e a MicroPower Energy, fundada pelo ex-vice-presidente da Tesla Energy, Marco Krapels. A ideia da empresa é trazer para o Brasil o conceito de bSaaS, do termo inglês, battery-Storage-as-a-Service, um serviço de armazenamento de energia elétrica em baterias sem a necessidade de investimento pelo cliente. O fundo da Equinor tem US$ 200 milhões em recursos para investimento entre US$ 1 a US$ 20 milhões por empresa. 06/04/2020

- Rio Motorsports demonstra interesse na compra do FOX Sports – A licitação para construção do autódromo no Rio de Janeiro foi ganha pela Rio Motorsports. A empresa também comprou os direitos de transmissão da MotoGP no Brasil. Pensando alto, agora ela quer ficar com o canal FOX Sports, e já enviou toda a documentação para fazer uma proposta financeira firme para a Disney. A informação é do UOL Esporte. A Rio Motorsports enviou ao Cade comprovantes de sua capacidade financeira e técnica e descreveu os principais executivos da empresa americana. Diz que espera uma resposta da empresa intermediária designada pela Disney para ter acesso aos dados sigilosos que detalham a situação da compra da FOX pela Disney no Brasil. Uma vez que tiver as informações em mãos, a Rio Motorsports tem 45 dias para analisar e fazer uma proposta financeira pelo canal esportivo. 06/04/2020

- Bradesco (BBDC3; BBDC4) negocia para se tornar sócio do C6 – O Banco Bradesco (BBDC3; BBDC4) está negociando a compra de uma participação minoritária no banco digital C6. A informação foi divulgada pelo Brazil Journal nessa segunda-feira (6). A negociação entre as duas instituições não tem a intenção de que o Bradesco controle o banco fundado por Marcelo Kalim. Desse modo, caso a proposta seja aceita, o Bradesco deve continuar com sua estratégia digital com o NEXT. O banco C6 foi fundado em 2018 e já está entre os maiores sócios do BTG. Além disso, estima-se que Kalim e os sócios já investiram cerca de R$ 700 milhões nele e que possui 1,4 milhão de clientes 06/04/2020

PRIVATE EQUITY & VENTURE CAPITAL

- Gestora KPTL encontra defesa de portfólio no setor de “health techs” – A gestora de fundos de venture capital, com R$ 1 bilhão sob gestão, a KPTL viu em seus investimentos no setor de “health tech” a proteção de sua carteira durante a atual crise da pandemia do novo coronavírus, que jogou para baixo o preço dos ativos no mercado financeiro. Na carteira, que possui 50 empresas investidas, estão companhias como a Magnamed, especializada em ventilação pulmonar, a Celer, que está fabricando testes rápidos do Covid-19, a Tmed, que atua com equipamentos hospitalares, como leitos, e a Carenet com soluções de telemonitoramento. . Apesar do atual momento conturbado da economia, Ramalho conta que durante a crise fez um investimentos e que possui R$ 100 milhões em caixa. Nos planos está investir em até 12 companhias até o fim deste ano. 09/04/2020

- Para o fundo Tiger Global, agora é a hora de atacar – Em carta enviada aos investidores, Chase Coleman, fundador da gestora americana de private equity, fala sobre os impactos do Covid-19 e lembra que os negócios mais impactantes do fundo foram impulsionados pelas crises de 2008 e da SARS, em 2003. No último dia 23 de março, o bilionário Chase Coleman enviou uma carta aos investidores da Tiger Global, gestora americana de fundos de private equity, um dos principais nomes globais do setor, com um portfólio de ativos de US$ 36 bilhões. Ele parece deixar, no entanto, o verdadeiro recado para o final da carta, quando lembra os investidores que alguns dos investimentos “mais impactantes” da gestora foram realizados e impulsionados pelas crises de 2008. Entre eles, os aportes no Facebook e nas empresas de comércio eletrônico Flipkart e JD. O bilionário fecha o texto dizendo que o surto de SARS, em 2003, criou “um cenário incrível de retornos em potencial.” 07/04/2020

- ‘Nunca tivemos essa parada abrupta e sincronizada, nem nas grandes guerras’, diz gestor da AZ Quest – Para Alexandre Silverio, algumas empresas não vão sobreviver à crise, e haverá mais concentração no mercado. Responsável pela estratégia da gestora AZ Quest, que administra quase R$ 17 bilhões em recursos de terceiros, Alexandre Silverio avalia que um dos efeitos da crise gerada pela pandemia do coronavírus será uma maior concentração de mercado em determinados segmentos. Ele, que atua há 25 anos no mercado, prevê um aumento de fusões e aquisições em diferentes setores como varejo, construção civil e bens de capital. 06/04/2020

- Gestor aproveita queda em fundo imobiliário para comprar – Apesar de emissões paralisadas, especialistas veem oportunidades de aquisição com recuos de preços de cotas no mercado secundário. As gestoras especializadas em fundos imobiliários têm aproveitado a forte queda das cotas no mercado secundário para comprar ativos. Sócios de várias instituições afirmaram, em debate pela internet promovido pelo BTG Pactual, haver oportunidades de aquisição diante do pânico que tomou conta dos investidores devido ao coronavírus.. 07/04/2020

- Em meio à pandemia, fundos famosos reabrem captação para irem às compras – Com a queda generalizada dos mercados em forte reação à pandemia do novo coronavírus, um movimento começou a ser notado desde o Carnaval, momento em que a aversão ao risco subiu rapidamente mundo afora. Fundos de gestores renomados no mercado, alguns há anos fechados para captação, foram reabertos. Até aqui, cerca de vinte fundos de renda variável e multimercados, que são aqueles com mandato para investir em diversas estratégias, incluindo ações, abriram as portas a novos investidores. Um dos primeiros a reabrir foi o tradicional fundo Dynamo Cougar, que estava fechado desde 2011. A Dynamo anunciou três tranches de captação, sendo que as duas primeiras, em março, de R$ 300 milhões cada, muito rapidamente bateram o limite. Está prevista uma próxima reabertura, agora em abril, na qual o limite a ser captado é de R$ 400 milhões. “Tal escalonamento visa permitir uma melhor gestão da carteira do fundo, inclusive no que tange à capacidade de absorção dos novos recursos no mercado, especialmente em relação a preço e liquidez das ações”, segundo fato relevante da Dynamo, sobre a reabertura. A mensagem era: o fundo está preparando munição para ir às compras.06/04/2020

OFERTA DE AÇÕES

- Crise paralisa ofertas, mas poucas empresas tinham urgência – Maioria estava de olho no preço alto para o acionista embolsar lucro ou buscava capital para investir. Daniel Bassan, do UBS: “As ofertas secundárias não vão acontecer nesse momento”. A pandemia do coronavírus colocou por terra o planejamento de mais de duas dezenas de empresas que estavam com suas ofertas de ações engatadas. O estrago, porém, deve ser pequeno para as companhias. Isso porque poucas delas tinham alguma urgência – a maioria estava aproveitando o preço alto para o acionista colocar dinheiro no bolso ou buscando recursos para financiar investimentos, o que num cenário de retração econômica não deve ocorrer. “As companhias vão para a bolsa com motivos diversos e o que elas farão daqui para frente depende dessas razões”, diz Pedro Mesquita, chefe da área de banco de investimento da XP Inc. “Empresas que dependiam de um ciclo muito positivo na economia e iam se capitalizar para isso vão esperar, assim como fundos de private equity que fariam desinvestimentos. As que precisavam para tocar o negócio terão que buscar recursos de outra forma.” Conforme os prospectos preliminares e a avaliação de bancos e analistas ouvidos pelo Valor, cerca de 70% das ofertas iniciais eram o que o mercado chama de “oportunísticas” – ou seja, para aproveitar preço e apetite de investidores, independentemente da necessidade de caixa. Em quatro empresas, por exemplo, parte dos recursos iria para distribuição de dividendos aos acionistas originais. A oferta de oportunidade também aconteceria para dar saída a fundos de empresas. Nos 30% restantes, as alternativas seriam busca de crédito bancário, estruturas de dívida do tipo mezanino e negociação privada com fundos de participação ou soberanos. O setor imobiliário deve ser um dos mais penalizados na questão de acesso a capital por emissão de ações. As empresas estavam buscando recursos para aproveitar a retomada do ciclo da construção, que agora será mais lenta. Isso vinha permitindo que empresas menores, como a mineira Canopus, planejassem ir à bolsa. 20/04/2020

- IPO da Caixa Seguridade fica para 2021 – O IPO da Caixa Seguridade, suspenso no começo de março, já foi praticamente descartado pelo governo federal para este ano. A abertura pretendia levantar mais de US$ 10 bilhões e era a maior oferta de ações esperada para este ano… 09/04/2020

- Gestor prefere bolsa dos EUA à do Brasil – Profissionais veem recuperação mais rápida lá fora porque quadro fiscal é dúvida localmente. Gestores de recursos veem uma recuperação mais rápida do mercado de ações americano em comparação à bolsa brasileira, em meio à pandemia de covid-19. 07/04/2020

TOP TRENDS

- Em nova onda de revisões, economistas esperam queda de até 6% do PIB em 2020 – Nesta semana, ao menos 11 instituições divulgaram novos números, em meio à incerteza com a pandemia do coronavírus. Mesmo em cenário de elevada incerteza, economistas seguem aprofundando suas estimativas de queda para o Produto Interno Bruto (PIB) brasileiro em 2020 em razão da pandemia do novo coronavírus. Nesta semana, ao menos 11 instituições divulgaram novos números. A projeção menos pessimista, de redução de 2%, é da Fitch Ratings, enquanto, na outra ponta, a JGP Gestão de Recursos espera que a economia brasileira recue 6% no ano… 09/04/2020

M&A – COVID-19 e seus impactos

- Fundos de corporate venture preveem mais negócios, mas cheques menores – Para os fundos que investem em startups de empresas como Mercado Livre, EDP e BB Seguridade, o Covid-19 vai abrir caminho para ampliar o volume de acordos, mas trará as avaliações das empresas para patamares mais realistas No olho do furacão do Covid-19, é difícil encontrar uma empresa ou setor que não esteja adiando planos e segurando investimentos. No mercado de venture capital, os principais fundos estão focados agora em ajudar os seus portfólios a superarem essa crise. Novos investimentos acontecem naqueles negócios previamente acordados antes do coronavírus. Ainda em maturação no País, mas com uma participação cada vez mais relevante no ecossistema local, os fundos de corporate venture projetam boas perspectivas para ampliarem seus tentáculos em meio à pandemia. “Não reduzimos nosso apetite por investimentos, nem mudamos nossa tese”, disse Pedro Bramont, diretor de tecnologia e inovação da BB Seguridade, operação de seguros, previdência e capitalização do Banco do Brasil. “Ao contrário. Vamos conseguir fechar mais deals, participar de mais companhias e com cheques menores.” “Tenho visto investidores renegociando reduções no valuation de 20%, 25%, 30%”, afirmou Renato Pereira, do Mercado Livre e MELI Fundo. “Já tínhamos muita coisa plantada que vamos colher agora, mas, provavelmente, com valores mais pé no chão.” “A prioridade agora é olhar o portfólio. Nos próximos 30 dias, a tendência é que os novos investimentos não evoluam”, disse Daniel de Macedo, head da Algar Ventures, que tem no portfólio nomes como Sensix e Alsol, e cujos cheques variam entre R$ 2,5 milhões e R$ 5 milhões. O executivo enxerga um efeito positivo da pandemia para o venture capital no País. “O mercado vinha caminhando para valuations estratosféricos, com ativos sem justificativa valendo R$ 50 milhões, R$ 100 milhões”, disse. “A entrada de alguns atores inflou esses números, mas a crise vai trazer uma correção saudável para todo mundo.” Head de inovação da EDP Brasil, Livia Brando compartilha essa visão. Mas faz uma ressalva: “Nós caminhávamos, de fato, para uma bolha e agora tende a haver uma acomodação”, afirmou. “Mas ela vai acontecer muito mais nos grandes deals, e não no early stage.” “Eles serão mais criteriosos, farão mais perguntas e a sabatina para a aprovação vai ser um pouco mais dura”, ressaltou Pereira, do MELI Fund. 10/04/2020

- M&A em tempos de Covid-19 – Aí vem a Covid-19 trazendo ainda mais incertezas — e nem mesmo os especialistas da área médica conseguem estimar quando a situação será finalmente controlada. Somente o tempo nos dirá quais acordos serão fechados e quais irão naufragar em função da crescente aversão ao risco — ou porque a própria sobrevivência das empresas envolvidas está em jogo. É preciso alto grau de sofisticação e jogo de cintura para operar em um habitat que não é o natural de um advogado de transações. Antes, sair da mesa poderia ser uma estratégia de negociação. Agora, nem mesa há. Uma conferência por vídeo tem o mesmo efeito do olho no olho? O impacto não se limita à fase de negociação. Durante as auditorias financeiras, ou due diligence, os interessados na compra terão mais dificuldade para entender os riscos e efeitos da pandemia nos negócios da empresa alvo. Os vendedores, por sua vez, colocarão todos os esforços para salvar sua operação. Outro fator surpresa refere-se a potenciais linhas de financiamento que podem se tornar indisponíveis, comprometendo a capacidade de compradores levarem as transações adiante. Em transações assinadas antes da Covid-19 mas ainda pendentes de fechamento (closing) são previstas discussões associadas à possibilidade de desistência da operação, com base em cláusulas de “efeito material adverso” ou equivalente (isto é, que comportam situações imprevisíveis e extraordinárias a ponto de permitir que a parte desista da transação sem penalidades). Para operações recentemente fechadas, antecipo potenciais discussões associadas a quebras ou incompletudes de declarações e garantias e direitos pós-fechamento. O cenário atual ainda gera grandes oportunidades de M&A em bolsa (inclusive associadas a aquisições hostis): de um lado companhias extremamente sub-avaliadas, com bons fundamentos e, de outro lado, investidores capitalizados e sofisticados o suficiente para — na medida do possível — atravessar a tempestade e testar para valer as estratégias de defesa das empresas para não sofrerem uma aquisição hostil (como as poison pills). Concluímos que a roda vai continuar a girar, pois mesmo tempos incertos como o atual geram grandes oportunidades.10/04/2020

RELAÇÃO DAS TRANSAÇÕES

- Marcos Molina investiu R$ 44,8 milhões em ações da Marfrig – Em março, empresário aumentou participação acionária para 45,6%. O empresário Marcos Molina, controlador da Marfrig Global Foods, investiu R$ 44,8 milhões em ações da companhia em março. Os dados aparecem no formulário mensal enviado na quinta-feira pela empresa de carne bovina à Comissão de Valores Mobiliários (CVM)… 10/04/2020

- Totvs compra Wealth Systems por R$27 milhões – A empresa informou que desse montante, 16,7 milhões são pagos à vista; o restante será liquidado em fevereiro de 2021. A empresa de software de gestão Totvs anunciou nesta quarta-feira a compra de 100% da Wealth Systems Informática por 27 milhões de reais. Aquisição de quotas que representam 100% do capital social da Wealth Systems Informática. pelo montante de R$27,0 milhões, sujeito a ajustes, dos quais R$16,7 milhões pagos à vista aos vendedores e R$10,3 milhões a serem pagos em fevereiro de 2021. Adicionalmente, também está previsto o pagamento de preço de compra complementar variável conforme o atingimento de metas estabelecidas para a WEALTH SYSTEMS no exercício de 2023. Em 2019, a receita bruta da WEALTH SYSTEMS foi de aproximadamente R$20,4 milhões. 08/04/2020

- Cade aprova negócio entre Vocatus e Supermix – Fundo comprou 68% do capital da distribuidora de medicamentos, produtos de higiene, alimentos e suplementos alimentares A compra de 68% do capital social da Supermix Vale Distribuidora, que atua no setor de medicamentos e produtos de higiene, pelo fundo de investimento em participações Vocatus foi aprovada pela Superintendência-Geral do Conselho Administrativo de Defesa Econômica (Cade). Com isso, esse negócio no setor de saúde poderá ser implementado no Brasil. As empresas argumentaram ao órgão antitruste que o objetivo da operação é ampliar os recursos financeiros para investimentos em capital de giro com o desenvolvimento comercial e com novos produtos na região sul do Brasil para a companhia compradora. Isso seria relevante, pois a Supermix desenvolve a atividade de distribuição e comercialização de medicamentos, produtos de higiene, alimentos e suplementos alimentares no estado de São Paulo. 09/04/2020

- Copel tem aval para compra de fatia em empresa de geração distribuída de energia – A estatal paranaense Copel (CPLE6) recebeu aval do órgão brasileiro de defesa da concorrência para a aquisição de fatia de 49% em uma empresa que detém ativos de geração distribuída de energia solar. A transação foi autorizada sem restrições pelo Conselho Administrativo de Defesa Econômica (Cade), segundo publicação do órgão no Diário Oficial da União desta quinta-feira. O negócio foi fechado junto à Intertechne Participações e envolve seis ativos de geração distribuída de energia solar ainda não operacionais na cidade paranaense de Bandeirantes, com capacidade total de 4 megawatts, segundo parecer do Cade. Os documentos do Cade não revelam o valor da transação.09/04/2020

- Startup de transporte de cargas Cargo X recebe aporte de US$80 mi – A startup brasileira de gerenciamento de transporte rodoviário de cargas Cargo X anunciou nesta terça-feira que recebeu uma rodada de investimentos de 80 milhões de dólares. Liderada pela LGT Lightstone Latin America, a rodada inclui a participação de Goldman Sachs Growth Equity, Valor Capital e Farallon Capital, que já eram investidores na empresa. Segundo o presidente da Cargo X, Federico Vega, a crise de saúde atual acelerou abruptamente a busca por maior eficiência por meio da automação de processos. Em 2020, a Cargo X prevê dobrar o número de operadoras em sua rede. A startup já havia captado um total de 96 milhões de dólares em quatro rodadas anteriores de investimentos…. 07/04/2020

- Constellation compra Kurier – Discretamente, canadenses buscam consolidar o mercado de lawtech no país. O grupo de empresas de software canadense Constellation acaba de adquirir a Kurier, uma companhia pernambucana de software jurídico com 1,7 mil clientes, incluindo aí sete dos 10 maiores escritórios de advocacia do país. Com o negócio, a Constellation dá mais um passo no que parece ser um plano de consolidar o mercado brasileiro de lawtech, como são conhecidas de um tempo para cá empresas que vendem software que aplica análise de dados e outras tecnologias na área judicial. A primeira compra da Constellation no país foi feita em abril do ano passado, justamente nesse segmento. A adquirida na ocasião foi a catarinense Aurum, desenvolvedora dos softwares jurídicos Astrea e Themis. Com receita anual na casa dos US$ 3,1 bilhões, a estratégia da Constellation é fazer aquisições em séries de empresas menores focadas em nichos específicos. Desde sua criação, em 1995, a Constellation já concluiu mais de 400 aquisições de pequenas, médias e grandes empresas de software em mais de 80 mercados verticais. A maioria das compras da empresa fica na faixa dos US$ 5 milhões, ainda que a empresa tenha dado grandes tacadas como a aquisição da Acceo Solutions por US$ 250 milhões em 2018. 07/04/2020

- Modern Logistics recebe aporte de US$ 65 milhões para expandir operações – A HIG Capital, especializada em investimentos em private equity anunciou hoje que uma de suas afiliadas investiu, através de dívida conversível, na Modern Logistics, empresa brasileira de serviços de logística. Os termos não foram divulgados. A Modern Logistics, uma das poucas empresas do Brasil a ter sua própria operação de carga aérea totalmente integrada, dedicada a recursos de longa distância, sensíveis ao tempo e de armazenamento, foi fundada pelo ex-vice-presidente da JetBlue e cofundador da Azul Airlines, Gerald Lee. A empresa é apoiada pela DXA Investments, uma empresa de investimentos em private equity e venture capital. Incluindo essa emissão de dívida conversível, a Modern captou US$ 65 milhões em financiamento da HIG e de outros investidores. A Modern espera arrecadar até US$ 150 milhões, a serem utilizados nas necessidades de capital de giro para sua expansão.06/04/2020

- Softbank investe R$ 250 milhões na Petlove – E-commerce de produtos vai agregar um marketplace com serviços de pet shop. O banco japonês Softbank está investindo R$ 250 milhões na Petlove, e-commerce de produtos para animais de estimação. De acordo com o site Brazil Journal, a Petlove vai usar os recursos para agregar ao seu e-commerce tradicional o modelo 3P, um marketplace onde as pet shops poderão vender serviços como consultas, tosas e vacinação. Nos últimos nove anos, a Petlove foi de um faturamento de R$ 4 milhões para R$ 440 milhões esperados em 2020. Mais de 65% do faturamento da empresa vem de assinaturas, em que o cliente monta uma cesta de produtos que lhe é enviada regularmente. O mercado pet movimenta cerca de R$ 24 bilhões ao ano no Brasil, mas permanece fragmentado. 07/04/2020

- VCI recompra frações de multipropriedade em estoque dos projetos da Hard Rock Hotels – A VCI – Venture Capital Investimentos resolveu investir R$ 18 milhões para recomprar frações de multipropriedades de clientes inadimplentes e que tendiam ao cancelamento. Entre os projetos que a VCI atua no Brasil, dois deles levam a bandeira Hard Rock Hotel, um em Fortaleza, na praia de Lagoinha e outro denominado Ilha do Sol no Paraná .. 07/04/2020

- Itapemirim adquire parte de controladora – Empresa diz que planeja quitar cerca de 30% dos credores trabalhistas – O Grupo Itapemirim concluiu a compra da parte da uma de suas controladoras, a CSV Incorporação, que tinha 50% da empresa de transporte. A aquisição, que acontece na esteira da recuperação judicial, unifica a companhia nas mãos de Sidnei Piva após anos de discussões societárias. Em fevereiro, quando anunciou que receberia o aporte, Piva disse que o dinheiro ajudaria a renovar sua frota de ônibus, avançar no modal ferroviário e a criar uma companhia aérea, um sonho antigo do grupo. A pandemia derreteu o setor de aviação, mas a empresa afirma que não desistiu do plano…05/04/2020

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 30/mar a 05/abr/2020>>

- Fusões e aquisições: 49 transações realizadas em março/20 e impacto do Covid-19

- TI – RADAR de Fusões e Aquisições, em fevereiro/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ