FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA 11 a 17/set/2017

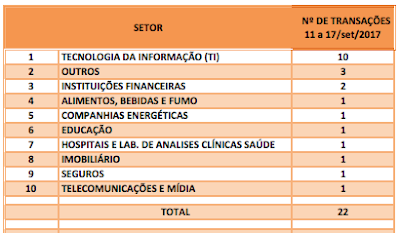

Anunciadas 22 operações de Fusões e Aquisições com destaque pela imprensa na semana de 11 a 17/set/2017. Envolvem direta ou indiretamente empresas brasileiras de 10 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Cast adquire a Avannt. A Cast Group, integradora paulista de TI, acaba de anunciar a aquisição da Avannt Consultoria, parceira certificada em licenciamento, serviços e suporte da SAP. O negócio com a Avannt é a quarta aquisição anunciada pela Cast em 2017. 11/09/2017

“Market Movers” – Exterior

- Nestlé adquire participação majoritária na Blue Bottle Coffee. A suíça Nestlé anunciou a compra de participação majoritária na Blue Bottle Coffee, companhia de café gourmet com sede em Oakland, na Califórnia. A multinacional não detalhou valores envolvidos na operação mas, segundo informações do The Financial Times, a Nestlé pagou US$ 500 milhões para ter dois terços da empresa que vale cerca de US$ 700 milhões. “Esse movimento reforça o foco da Nestlé em investir em categorias de alto padrão e atuar de acordo com as tendências de consumo”, afirmou o diretor executivo da companhia, Mark Schneider, durante o anúncio. Isso porque os consumidores já pagam prêmio extra por grãos produzidos em lugares específicos ou com especificidades no processo de fabricação.14/09/2017

- Toshiba fecha venda de negócio de chips a Bain Capital e Apple, dizem fontes. Um consórcio que inclui a firma de private equity Bain Capital e o gigante da tecnologia Apple assinaram uma carta de intenções para a compra da unidade de chips de memória da japonesa Toshiba, por mais de US$ 18 bilhões, segundo fontes ouvidas pelo The Wall Street Journal. O acordo poderá ser confirmado ainda nesta quarta-feira, diz o WSJ, citando pessoas com conhecimento do assunto. O grupo comprador também inclui Seagate Technology e Dell. A notícia veio após relatos na semana passada de que a Apple ameaçou parar de comprar os chips de memória flash NAND da Western Digital (WDC) se esta empresa viesse a assumir o controle das operações de chip da Toshiba.13/09/2017

- Bunge vai comprar fatia de 70% em unidade da IOI Corp por US$946 mi. A Bunge informou que vai comprar uma participação de 70 por cento na IOI Loders Croklaan, do produtor malaio de óleo de palma IOI Corp Berhad, por 946 milhões de dólares, em meio a um plano para investir em empresas de maior margem como ingredientes alimentares e aromas naturais. As massivas reservas mundiais de grãos e os preços baixos após quatro anos de colheitas abundantes em todo o mundo reduziram os lucros da Bunge e de outros comerciantes de grãos.12/09/2017

HUMORES & RUMORES

M & A – VENDA

- Uniasselvi contrata Bradesco para possível aporte de fundo. O Bradesco está assessorando a Uniasselvi, empresa detida pelas gestoras Vinci e Carlyle, num processo que pode levar a aportes por parte de um novo fundo de investimento. O entendimento é de que o setor de educação segue no foco de investidores, o que pode ser uma oportunidade para obtenção de recursos para aquisições e expansão do ensino a distância (EAD). Apesar de conversas terem ocorrido com outras empresas no passado, o foco não é a venda para um competidor porque Vinci e Carlyle estão no negócio há pouco mais de um ano e não pretendem sair. Venda. Outra rede de ensino superior, a FSG, do Advent, também foi colocada à venda. A gestora está sendo assessorada pelo BTG Pactual. Ofertas pelo ativo ainda não foram recebidas. O desafio neste caso está no cenário ainda incerto dos grandes consolidadores. 15/09/2017

- Funcef pode vender fatia na Invepar se tiver proposta adequada. O Funcef pode se desfazer de sua fatia na Invepar se receber uma proposta que considere adequada pela empresa de concessões de infraestrutura, disse à Reuters um diretor do fundo de pensão dos empregados da Caixa Econômica Federal… – 14/09/2017

- BRMalls pretende vender ativos ou montar fundo imobiliário. Por anos, a empresa de shopping centers BRMalls cresceu sustentada por um ritmo acelerado de aquisições, atingindo níveis de endividamento acima da média do setor, e por uma estrutura de governança corporativa que precisava avançar. Com pressão dos acionistas, há quatro meses houve mudança no comando. Dois meses atrás foi concluída a entrada de recursos novos em caixa, com uma oferta de ações, que reduziu a alavancagem. Neste momento, a empresa discute a estratégia para seu portfólio. … 12/09/2017

- Igreja Mundial negocia compra do Canal Rural, de Joesley Batista. O valor da negociação seria aproximadamente R$ 80 milhões. Segundo a coluna Radar Online, da revista Veja, o apóstolo Valdemiro Santiago teria interesse em comprar o Canal Rural, concessão de Joesley Batista, tendo apresentado uma das quatro ofertas feitas pela emissora. A transação deve custar cerca de R$ 80 milhões, mas apesar do valor ser interessante para o empresário que agora está preso, há um grupo de diretores da emissora que estão impedindo que a negociação com a Igreja Mundial do Poder de Deus prossiga, segundo declarou o jornalista Mauricio Lima que assina a coluna.11/09/2017

- Petrobras coloca à venda ativos em fertilizantes e prevê saída do setor. A Petrobras iniciou processo para a venda da subsidiária integral Araucária Nitrogenados (Ansa) e da Unidade de Fertilizantes-III (UFN-III), em mais um movimento de seu plano de desinvestimentos e parcerias que visa reduzir o endividamento. Em comunicado nesta segunda-feira, a Petrobras disse que as unidades serão vendidas em conjunto e que o processo seguirá uma sistemática aprovada pelo Tribunal de Contas da União (TCU) para seus desinvestimentos. “A iniciativa faz parte da estratégia de saída integral da produção de fertilizantes, conforme divulgado no Plano de Negócios e Gestão 2017-2021”, disse a companhia em nota.10/09/2017

- AT&T avalia vender ativos de TV na América Latina, dizem fontes. A AT&T está avaliando vender suas operações de TV paga na América Latina, enquanto busca pagar dívidas após a aquisição de 85,4 bilhões de dólares da Time Warner, informaram fontes familiarizadas com o assunto. A AT&T está trabalhando com um assessor financeiro para encontrar interessados, o que pode ser avaliado em mais de 8 bilhões de dólares, acrescentaram as pessoas, pedindo para não serem citadas porque o assunto é sigiloso. A AT&T tem cerca de 93 por cento da Sky Brasil, maior provedor de satélites do país. Também tem a PanAmericana, de serviços de televisão por satélite sob a marca DirecTV em países como Venezuela, Argentina, Chile, Colômbia e Porto Rico. 16/09/2017

M & A – COMPRA

- Chinesa State Power manifesta interesse por usinas da Cemig. Dirigentes da empresa chinesa State Power (SPIC) estiveram em Brasília para manifestar interesse no leilão de usinas da Cemig, segundo apurou o Estadão/Broadcast. O leilão está marcado para o dia 27 e outras empresas, além da SPIC, também já demonstraram apetite pelos ativos da estatal mineira, que tem lance mínimo de R$ 11 bilhões. O presidente do conselho da SPIC Overseas, Xuezhong Hou, e outros executivos da companhia chinesa estiveram com os ministros Moreira Franco (Secretaria Geral da Presidência) e Dyogo Oliveira (Planejamento). A empresa contratou dois grandes bancos e dois escritórios de advocacia para assessorá-la na disputa. 16/09/2017

- AES busca ativos de geração renovável no Brasil e aposta também em baterias. Os movimentos fazem parte da estratégia da empresa de chegar até 2020 com 50% de sua geração de caixa proveniente de ativos não hidráulicos. A norte-americana AES segue em busca de aquisições de projetos de geração renovável no Brasil mesmo após fechar duas compras de ativos no segmento neste ano, disse o presidente da companhia no país, Julian Nebreda. Ele afirmou ainda que a unidade de geração do grupo, AES Tietê, tem avaliado oportunidades e mantido negociações por ativos, além de trabalhar no desenvolvimento de novos projetos a partir do zero, para serem inscritos nos próximos leilões do governo para a contratação de novas usinas. 15/09/2017

- Fatia de 12% da Magazine Luiza hoje vale mais que empresa toda há um ano. O momento parece ser o melhor possível para a oferta de ações do Magazine Luiza, que pode captar R$ 1,8 bilhão. A varejista vai conseguir levantar, vendendo cerca de 12% do seu capital, mais do que o negócio inteiro valia na Bolsa um ano atrás. Em setembro de 2016, o Magazine Luiza tinha um valor de mercado de cerca de R$ 1,5 bilhão. De lá pra cá, a cifra superou os R$ 10 bilhões. Digital. A explicação para essa multiplicação de preço na Bolsa é que o mercado passou a esperar maior rentabilidade da empresa com a estratégia de vendas online. Não por acaso, é para aí mesmo que vai boa parte dos recursos da oferta. A empresa tem no radar a aquisição de startups que permitam acelerar o crescimento do marketplace, modelo chamado de “shopping virtual” e que tem margens mais altas. ( 13/09/2017

- Ser avalia compra do Grupo FSG, do Advent. A gestora de recursos Advent receberá na próxima semana as propostas indicativas de interessados em comprar o Grupo FSG, empresa que reúne o Centro Universitário da Serra Gaúcha e a Faculdade Cesuca, ambas no Rio Grande do Sul. O processo é comandado pelo BTG Pactual, contratado pelo Advent, e está no início. A Ser Educacional, que anunciou anteontem um aumento de capital, é uma das interessadas no FSG, disseram duas fontes. Mas tudo indica que não é esse o ativo ao qual o comando da Ser se referiu no comunicado da oferta. No texto, a empresa informou que assinou contrato de exclusividade para negociar a compra de uma instituição de ensino. No entanto, no processo da FSG, nenhuma exclusividade foi concedida ainda.14/09/2017

PRIVATE EQUITY

- Fundos também querem Uniasselvi. As gestoras de fundos de private equity entraram na disputa pela Uniasselvi, instituição de ensino superior a distância do Carlyle e da Vinci Partners. Entre os fundos interessados estão, por exemplo, a CVC Partners e o GP Investments, segundo o Valor apurou… 12/09/2017

- Brookfield avalia comprar controle da JBS. Investidores têm interesse na empresa controlada pela família Batista. Em bolsa, a participação dos Batista na JBS vale hoje R$ 10 bilhões (sem contar o prêmio de controle). Desde a prisão dos irmãos Joesley e Wesley Batista, bancos e investidores começaram a se movimentar sobre uma possível venda de controle da empresa de alimentos JBS. EXAME apurou que a gestora de private equity Brookfield tem interesse na aquisição e já começou a avaliar a companhia para uma possível proposta. Em bolsa, a participação dos Batista na JBS vale hoje 10 bilhões de reais (sem contar o prêmio de controle).15/09/2017

- Bancos de investimento se antecipam e buscam candidatos a comprar JBS. Bancos de investimento estão se antecipando e já buscam candidatos a comprar a JBS, mesmo que a família Batista ainda não tenha cogitado essa possibilidade. A movimentação, que já ocorria antes mesmo da prisão de Wesley e Joesley Batista, ganhou força com o fato de os controladores do frigorífico estarem, na avaliação destes bancos, em uma espécie de beco sem saída após os problemas com a delação e ainda operações no mercado financeiro, onde são questionados por insider trading. Assim, podem não ter opção, a não ser vender o principal ativo da holding. Internamente, essa alternativa vinha sendo negada exaustivamente, mas esse desfecho, agora, não é mais apontado como impossível, uma vez que a crise dos executivos pode respingar nas empresas. Quanto antes, melhor. A rapidez no negócio seria interessante para muita gente, especialmente porque os bancos gostariam de evitar um desdobramento mais trágico, embora uma recuperação judicial, como ocorreu com outras tantas empresas envolvidas na Operação Lava Jato, seja considerada improvável. A não ser que o cenário atual mude, seja no acordo de leniência, na renegociação de dívidas com os bancos ou na venda dos ativos.15/09/2017

IPO

- Eneva quer vender ações em ofertas públicas entre R$ 13 e R$ 16. A Eneva divulgou nesta sexta-feira o prospecto preliminar de sua oferta pública primária e secundária, situando o preço por ação entre R$ 13 e R$ 16. Segundo o documento, a oferta engloba a distribuição primária de 75,8 milhões de ações e a distribuição secundária, no âmbito de eventual colocação de ações adicionais e do lote suplementar, de 26,5 milhões de papéis. Assim, caso a distribuição secundária ocorra em sua totalidade, a operação envolverá 102,3 milhões de papéis. Considerando a faixa indicativa de preço, serão movimentados entre R$ 1,3 bilhão e R$ 1,6 bilhão. 15/09/2017

- Tendência da Bolsa é estabelecer novos recordes. O Ibovespa, que é o principal índice de ações no Brasil, deve seguir a tendência de renovação de recordes nos próximos meses. Ontem foi mais um — o terceiro consecutivo — e, na avaliação de analistas, ainda há espaço para uma valorização mais forte do índice, que deve encerrar no ano em, no mínimo, 78 mil pontos. Tudo isso apoiado na expectativa de confirmação da retomada do crescimento. Já uma consolidação do cenário eleitoral, com uma chance elevada de vitória de um candidato alinhado com a agenda de reformas econômicas, pode levar o índice a patamares ainda mais elevados: de 85 mil a 90 mil pontos, um ganho entre 14% e 20% em poucos meses. Com o Produto Interno Bruto (PIB) ganhando força, sobe também o lucro das empresas, e, com isso, as ações se valorizam. Na visão de André Carvalho, estrategista do Bradesco, o país está no início de um ciclo de expansão que deve durar ao menos cinco anos. — Os cortes nos juros, o controle da inflação e a expectativa de reformas puxaram o Ibovespa, que agora deve assumir uma trajetória mais suave, mas ainda de alta, em que dois temas vão predominar: eleições e recuperação da economia. Estamos no início de um período de crescimento do PIB e dos lucros que, na nossa opinião, vai ser muito longo — diz. 14/09/2017

- O IPO do Burger King. Já foi escolhido o consórcio de bancos que vai operar o IPO (abertura de capital na Bolsa) do Burger King Brasil, cujos sócios são a Vinci Partners, Temasek, RBI e Capital Group. Liderado pelo Itaú, o consórcio será integrado também pelo Bradesco, Bank of America e JP Morgan. A ideia é fazer o IPO em dezembro ou janeiro. Estima-se que seja uma operação de R$ 1,5 bilhão. 14/09/2017

- Acionistas da Azul preparam venda de participação. Acionistas da Azul pretendem vender parte de sua participação na companhia aérea em uma oferta subsequente (“follow-on”, em inglês), que envolverá 40.630.186 ações preferenciais. A operação, que será realizada com esforços restritos de colocação, deve movimentar pelo menos R$ 1,074 bilhão, com base na cotação de fechamento dos papéis ontem (R$ 24,44, queda de 5,2%). Incluindo o lote adicional que poderá ser distribuído no exterior, na forma de ADS (recibos de ações), a oferta pode chegar a RS 1,182 bilhão. 13/09/2017

- Grupo DPSP, das drogarias Pacheco e São Paulo, tira da gaveta plano de IPO. O grupo DPSP, dono das drogarias Pacheco e São Paulo, está retomando as conversas para abrir seu capital. Em 2011, na época da fusão das duas marcas, o assunto já havia sido cogitado, mas só agora voltou à mesa. O movimento não é à toa: a cada dia cresce mais a representatividade das farmácias no varejo brasileiro. O plano, entretanto, está em fase inicial e nenhum banco ainda foi contratado para pôr a oferta de ações em pé. No passado, a americana CVS, que no Brasil já detém a marca Onofre, assediou a DPSP, mas as conversas não avançaram.12/09/2017

- IPO da Decolar pode atingir quase US$ 382 milhões. A oferta pública inicial de ações (IPO) da Decolar, maior operadora on-line de passagens aéreas da América Latina, na Bolsa de Nova York (Nyse) terá o preço da ação entre US$ 23 e US$ 26. O total de ações na oferta pode atingir 14,7 milhões de papéis, determinando uma oferta que pode movimentar US$ 381,8 milhões pelo preço máximo proposto 11/09/2017

- Tivit segue com planos e IPO pode movimentar R$ 1,4 bilhão. A companhia de TI Tivit confirmou que tentará abrir seu capital ainda neste mês, em uma oferta inicial de ações (IPO, na sigla em inglês) que pode movimentar R$ 1,4 bilhão, considerando apenas o lote principal e o preço da ação no meio da faixa indicativa de preço, que foi estabelecida entre R$ 43 e R$ 51. A Camil também está na rua com seu IPO para este mês.11/09/2017

RELAÇÃO DAS TRANSAÇÕES

- Odebrecht vende participação em megaprojeto na Argentina. A construtora Odebrecht vendeu sua participação em um megaprojeto argentino de trens subterrâneos. A Odebrecht possuía uma fatia de 33% em uma obra para soterrar uma linha de trem para integração da capital Buenos Aires com a região oeste da cidade. “A Construtora Norberto Odebrecht confirma sua saída do Consórcio Nuevo Sarmiento. A operação, realizada entre empresas privadas, faz parte da reestruturação…17/09/2017

- Cooperalfa adquire setor de grãos da Sementes Estrela. Cooperativa de Chapecó fechou o negócio por R$ 44 milhões. A Cooperativa Agroindustrial Alfa, de Chapecó (SC), anunciou nesta quinta-feira (25) em Erechim (RS), a compra de um dos vários ramos de negócio do grupo gaúcho Sementes Estrela. O contrato prevê a aquisição de sete unidades de armazenamento de grãos por R$ 44 milhões, sendo 100% de recursos próprios e máximo de seis meses de prazo para quitação. O negócio envolve unidades de recebimento, secagem e armazenamento de grãos em Erechim, Paulo Bento, Quatro Irmãos, Erebango, Três Arroios, Áurea e Viadutos. Os estabelecimentos negociados permitem estocar 1,4 milhão de sacas. “Já na próxima safra estaremos aptos a receber trigo e outros cereais”, antecipou Romeo Bet (na foto, o terceiro da esquerda para a direita), presidente da Cooperalfa. 25/05/2017

- BR Properties Aquisição de Ativo. Fato Relevante BR Properties vem a público informar que celebrou Compromisso de Venda e Compra e outras Avenças (“CCV”) com MORRO VERDE INCORPORAÇÃO IMOBILIÁRIA SPE LTDA visando a aquisição do imóvel com destinação logística/industrial denominado “Edifício Araucária” (Galpão), do empreendimento Centro Empresarial Espaço Gaia Terra localizado no município de Jarinú, com área bruta locável (ABL) de 14.388 m², pelo preço total de R$32.006.868,46 . 15/09/2017

- Neoway finaliza series C e se consolida como um dos grandes players do mercado mundial. Renomado fundo de Cingapura se junta aos investidores para ampliar os investimentos no crescimento orgânico da companhia. A Neoway, uma das maiores empresas de Inteligência de Mercado da América Latina, acaba de fechar sua terceira rodada de investimentos, conhecida no mercado como Series C. O Temasek, um dos maiores e mais renomados fundos de Cingapura, se junta a grandes investidores como PointBreak, Pollux e Andrew Prozes, Accel Partners, Monashees e Endeavour Catalyst no quadro de acionistas da empresa, reforçando sua posição como um player global no mercado de Big Data Analitcs. “Com estes novos investimentos, ampliaremos a presença internacional da Neoway.. 15/09/2017

- Fintech de pagamentos online recebe novo aporte de R$5,8 milhões. A Fintech Vindi, plataforma de pagamentos online focada na indústria de serviços, acaba de anunciar a rodada de R$5,8 milhões de investimentos, vindo do fundo Criatec2, gerido pela Bozano Investimentos e mira novas aquisições. Fundada em 2013, a Vindi é líder na solução de pagamentos no segmento de assinaturas, planos e mensalidades no país. A empresa, liderada por ex-executivos do Itau e por engenheiros de software, planeja uma expansão forte para o e-commerce e para a transformação digital de grandes empresas nos próximos anos. 15/09/2017

- CNSD compra Colégio São Francisco. Há 67 anos em Belo Horizonte, o tradicional Colégio Nossa Senhora das Dores (CNSD), instalado no bairro Floresta, na região Leste, da capital … 15/09/2017

- Wine compra empresa de SP e amplia participação no mercado de cerveja. Empresa vai manter alguns profissionais em São Paulo, mas toda a operação de cerveja ficará concentrada na Serra. A Wine.com.br, empresa de comércio on-line de bebidas e dona da WBeer.com.br, fechou nesta semana acordo para adquirir 100% do CluBeer.com.br, serviço de venda de cervejas por assinatura na internet. O valor da operação foi mantido em sigilo pelas companhias. A Wine.com.br é controlada pela e.Bricks Digital, empresa de investimentos do grupo RBS, dona de 40% do capital, e pela Península Participações, de Abilio Diniz , que tem participação entre 30% e 40% na varejista de bebidas. Os fundadores Rogério Salume e Fernando Opitz são sócios minoritários. As informações são do jornal Valor Econômico. 15/09/2017

- Itaú Unibanco eleva participação no CorpBanca para 36,06%. Instituição financeira adquire 1,8 bi de ações do chileno por cerca de R$ 55,6 milhões. Com isso, a participação do Itaú Unibanco no Itaú CorpBanca subiu de 35,71 para aproximadamente 36,06 por cento. O Itaú Unibanco anunciou nesta sexta-feira a compra indireta de 1,8 bilhão de ações do chileno Itaú CorpBanca pelo equivalente a cerca de 55,6 milhões de reais.15/09/2017

- FHolding compra participação do Grupo PPG na iNFavela. Agência de marketing especializada em ações nas favelas passa a ser controlada integralmente pela holding de Celso Athayde. A Favela Holding adquiriu a participação do Grupo PPG na iNFavela – agência de comunicação com expertise em live marketing, especializada no universo das favelas – e a partir de agora controla integralmente a empresa. O acordo de compra já estava firmado antes mesmo da criação da iNFavela, em 2013, quando ambas as partes se propuseram a unir forças e desenvolver uma agência capaz de gerar impacto positivo nas favelas através de ações de marketing. Uma vez que o objetivo fosse concluído e a agência se tornasse autossustentável, o Grupo PPG sairia de cena e deixaria o comando integral ao grupo presidido por Celso Athayde.13/09/2017

- Grupo Fleury anuncia compra da Serdil. O Grupo Fleury informa que celebrou nesta quinta-feira, 14, Contrato de Compra e Venda de Quotas por meio do qual adquiriu 100% do capital social da Serdil Serviço Especializado em Radiodiagnóstico Ltda. (Serdil), empresa tradicional do segmento de medicina diagnóstica em exames de imagem na cidade de Porto Alegre, no Estado do Rio Grande do Sul. Em fato relevante enviado à Comissão de Valores Mobiliários (CVM), a empresa informa que a Serdil foi avaliada em R$ 29,8 milhões, o que corresponde a 6,0 vezes o Ebitda de 2016, que atingiu R$ 5 milhões, sendo descontado do valor avaliado para o pagamento o endividamento líquido da Serdil e outras retenções previstas no contrato. 14/09/2017

- Empreendedoras criam primeira plataforma online de mediação de conflitos no Brasil. Melissa Felipe Gava e Camila Feliciano Lopes estão à frente da Mediação Online, startup é acelerada pela californiana 500Startups. O princípio básico da legaltech desenvolvida por Melissa – abreviada como MOL – é utilizar métodos de solução de conflito de forma online, sem ter que ser necessário sair de casa para abrir processo judicial, comparecer à audiências ou esperar meses para ter uma solução. “A mediação, hoje, pode atuar em cerca de 45% dos processos que estão em tramitação. Quando transportada para o online, tem-se como benefício um ganho enorme de eficiência com velocidade e redução de custos”, afirma a CEO. Desde a criação do negócio até hoje, duas aceleradoras já apostaram no projeto. Em janeiro, a MOL recebeu o investimento de R$ 200 mil da brasileira Wayra e, em julho deste ano, a californiana 500 Startups está acelerando e aplicando R$ 500 mil reais no negócio. 30/08/2017

- Juniper compra plataforma especializada em serviços de reservas. A Juniper anunciou nesta terça-feira, 12, que completou a aquisição da T4W (Cangooroo). Criada em 2009, a plataforma de reservas on-line atende a principalmente agências de turismo. A aquisição da T4W não inclui negócios com o Anzol nem com a Iterpec que foram separados do grupo e continuarão a trabalhar de forma independente. A estratégia do grupo Juniper inclui apenas negócios relacionados à tecnologia para o benefício de todos os seus clientes ao redor do mundo.12/09/2017

- Fundo Vallis vende construtoras. O Fundo Vallis vendeu o grupo Elevo que era constituído por quatro construtoras – Edifer, Monte Adriano, Hagen e Eusébios – num negócio avaliado em 90 milhões de euros. A Nacala comprou a totalidade do capital do grupo Elevo ao Fundo Vallis. O negócio está avaliado em 90 milhões de euros, incluindo a aquisição de ações, um aumento de capital e compra de créditos bancários. O grupo Elevo resultou da fusão dos grupos Edifer, Monte Adriano, Hagen e Eusébios. grupo Elevo em 2016 fixou-se nos 450 milhões de euros. O objetivo é “posicionar a ELEVO como um importante player na área das Infra-estruturas, Logística, Energia e Ambiente, tanto em Portugal como no mercado internacional, especialmente em África e na América Latina”… 11/09/2017

- Indusval vende 70% da Guide para chinesa Fosun por R$ 290 milhões. Mais uma corretora independente é comprada por um grande banco. O Banco Indusval anunciou hoje que fechou um acordo com a empresa de investimentos chinesa Fosun Property Holdings Limited para a venda de 70% do capital da sua corretora, a Guide Investimentos, por R$ 290 milhões. O banco manterá uma participação minoritária de 20% do capital social, com a possibilidade de vender também essas ações para a Fosun, com o preço a ser definido na ocasião. Conforme fato relevante, o banco receberá o valor em três parcelas, uma de R$ 120 milhões, paga na data da assinatura dos contratos, a segunda de R$ 50 milhões na data do fechamento da operação e a terceira, de R$ 50 milhões, a depender dos resultados financeiros da Guide ao longo de 2018, podendo ainda ser acrescido um valor de R$ 70 milhões a depender dos resultados em 2019. Esse último valor poderá ser elevado caso o Indusval resolva vender também sua participação minoritária restante ao Fosun. A partir desses valores, a avaliação final da Guide é de R$ 414 milhões. 12/09/2017

- Grupo sul-africano Old Mutual marca entrada no Brasil com investimento na corretora de seguros DM10. Investimento inicial foi de 20%, mas há possibilidade de chegar a 100%. O Old Mutual, grupo sul-africano de investimento, poupança, seguros e bancos, através da sua subsidiária uruguaia Aiva, realizou um investimento de 20% na DM10, corretora de seguros com sede no Rio de Janeiro. A operação é relevante para o setor de… 06/09/2017

- WPP aumenta participação no mercado de marketing digital brasileiro. A WPP Pmweb Participações Ltda. adquiriu participação de 13,93% na PM Comunicação Ltda., da Responsys, Inc., fornecedora de software de marketing B2C em escala empresarial da Oracle. Com essa transação, a WPP passa a deter 70% de participação acionária na PM Comunicação, já que em dezembro de 2016 obteve 56,07% de participação na empresa. A WPP Pmweb é subsidiária brasileira da Wunderman, agência de publicidade digital do grupo britânico WPP. A transação durou cerca de seis meses, foi submetida ao Conselho Administrativo de Defesa Econômica (Cade) e obteve aprovação. 12/09/2017

- Panasonic Brasil adquire empresa de cogeração de energia. A Union Rhac é líder com mais de 80% do market share no Brasil. Multinacional japonesa passa a oferecer soluções de ponta a ponta para sistemas de climatização e geração de energia elétrica a gás natural e biogás para médias e grandes empresas Fundada em 1992, a Union Rhac é uma empresa de engenharia voltada para sistemas de cogeração, geração de energia elétrica e sistema de resfriamento através de chillers por absorção, com mais de 80% do market share no segmento. A companhia oferece soluções energéticas para grandes edifícios comerciais e indústrias. Em 2016, o faturamento de vendas da UR atingiu R$ 22 milhões. Para 2017, projeta-se um crescimento de 7%. Já em 3 anos, a meta é alcançar um resultado entre 20 e 30% maior do que em 2016.12/09/2017

- SVA Tech é investida pelo Criatec. A SVA Tech, uma empresa mineira especializada em soluções inteligentes de vídeo analítico para o mercado de segurança eletrônica, acaba de receber um investimento de R$ 4,5 milhões do Fundo Criatec 3. Criado pelo BNDES e gerido pela INSEED Investimentos o fundo foi lançado no ano passado e tem R$ 220 milhões sob gestão. São 13 cotistas entre bancos de desenvolvimento, agências de fomento estaduais, corporações e investidores privados de todo o país. A SVA Tech utiliza visão computacional, inteligência artificial e machine learning em seu sistema. Nascida em 2015, a empresa possui entre os fundadores empreendedores que lideraram operações com faturamento superior a R$ 50 milhões no segmento de segurança eletrônica.12/09/2017

- Cast adquire a Avannt. A Cast Group, integradora paulista de TI, acaba de anunciar a aquisição da Avannt Consultoria, parceira certificada em licenciamento, serviços e suporte da SAP. O negócio com a Avannt é a quarta aquisição anunciada pela Cast em 2017. Há pouco mais de um mês, a companhia divulgou a compra da Pelissari, outra parceira da SAP. Antes dela, o grupo comprou as empresas HRD, desenvolvedora de software para gestão do capital humano; e a Logix, que atua na área de robótica. Fundada em 2008, em Ribeirão Preto, a Avannt atua em todo o interior de São Paulo e nos estados da região centro-oeste. A companhia é especializada no setor de agronegócio e atende a cerca de 40 clientes, com 60 funcionários. Com a compra da Avannt, a Cast fecha as aquisições programadas para 2017. A série de negócios feitos no ano devem adicionar cerca de R$ 120 milhões ao faturamento do grupo em 2017. Assim, o resultado previsto para de de R$ 380 milhões para R$ 500 milhões. “Adicionamos ao nosso crescimento orgânico de 20% em 2017 mais 30% por meio de aquisições”, destaca Alberto Freitas, diretor de M&A do grupo.11/09/2017

- Groupon Latam compra site de compras coletivas Laçador de Ofertas. O Groupon Latam anunciou nesta segunda-feira a aquisição do site de compras coletivas Laçador de Ofertas, fundado em 2011. O negócio foi finalizado na semana passada. Em nota, o Groupon afirma que busca expansão na região Sul por meio de uma No “marketplace”, varejistas são hospedadas no site de uma rede ou empresa de serviços e pagam uma taxa por isso. Em sua página, o Laçador de Ofertas informa que desde 2013 é “o maior site de compras coletivas do Rio Grande do Sul”, sem mencionar números em relação à operação…. 11/09/2017

- Pilgrim’s compra Moy Park da JBS por US$ 1,3 bilhão. A Pilgrim’s Pride anunciou ter comprado a empresa irlandesa Moy Park da JBS por US$ 1,3 bilhão. A transação foi aprovada por unanimidade pelo conselho de administração da Pilgrim ́s. “Temos o prazer de anunciar a aquisição da Moy Park, que posicionará a Pilgrim’s como um player global e permitirá o aumento das margens da empresa na área de frangos, assim como expandirá o portifolio de alimentos prontos”, disse em comunicado o CEO da empresa, Bill Lovette. A venda da Moy Park pela JBS se soma às vendas da Vigor, Alpagartas e Eldorado.11/09/2017

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 04 a 10/set/2017>>>

- FUSÕES E AQUISIÇÕES: 61 TRANSAÇÕES REALIZADAS EM AGOSTO/2017

- TI – RADAR de Fusões e Aquisições em agosto/2017.

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES