Fusões e Aquisições – destaques da semana 12 a 18/ago/2019

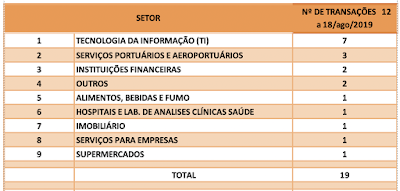

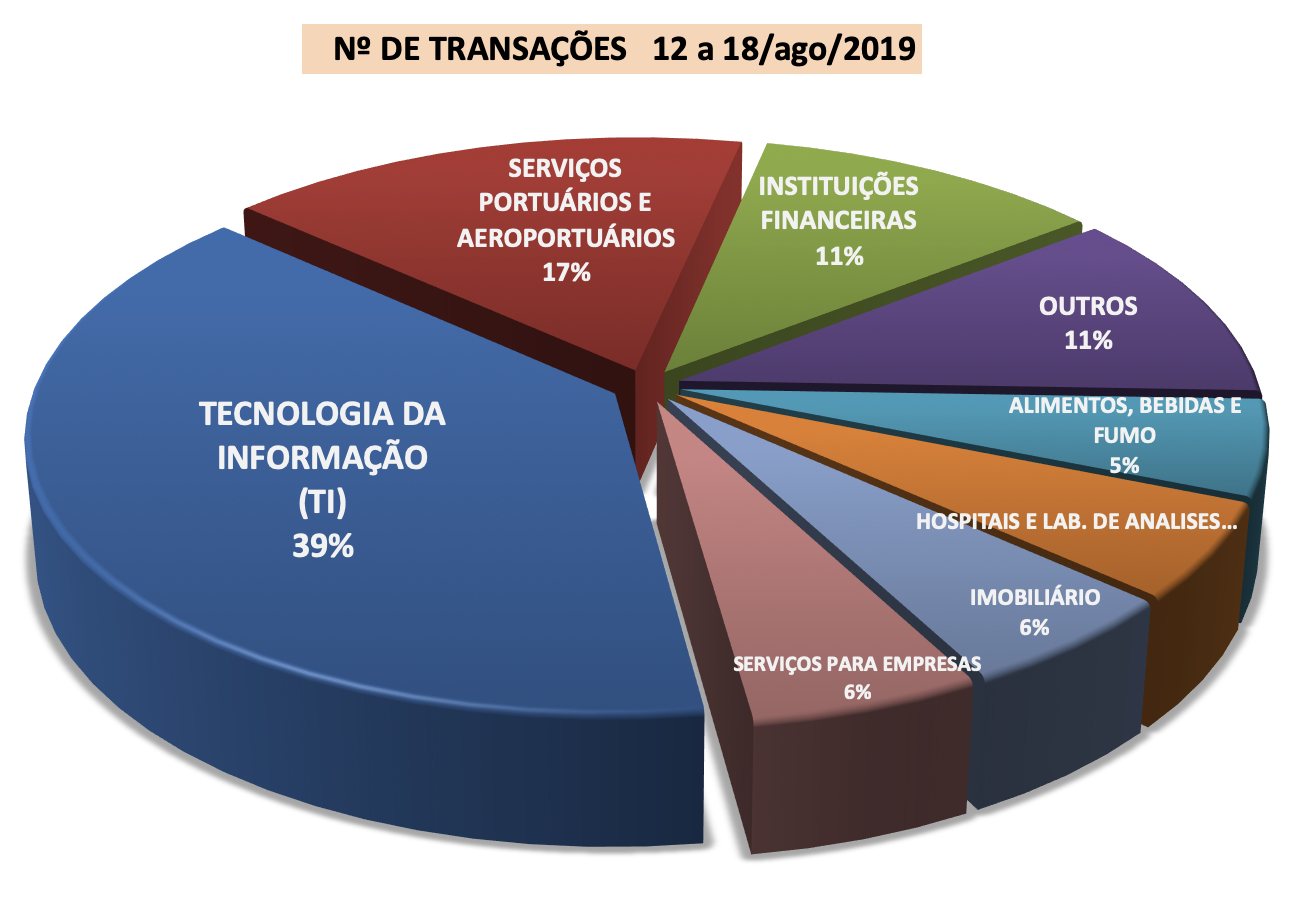

Divulgadas 19 operações de Fusões e Aquisições com destaque pela imprensa na semana de 12 a 18/ago/2019. Envolvem direta ou indiretamente empresas brasileiras de 9 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Áreas portuárias são arrematadas por R$ 148,5 milhões – Locais nos portos de Santos (SP) e Paranaguá (PR) foram leiloadas na manhã desta terça-feira (13), na B3 (Bolsa de Valores), na capital paulista Foram arrecadados nesta terça-feira (13) R$ 148,5 milhões em outorgas no leilão de três áreas nos portos de Santos e Paranaguá. O certame aconteceu de manhã na B3 (Bolsa de Valores), na capital paulista. A primeira área no Porto de Santos (SP) foi arrematada por R$ 112,5 milhões pela Hidrovias do Brasil. A segunda área em Santos foi leiloada para a Aba Infraestrutura por R$ 35 milhões.No Porto de Paranaguá (PR), também em lance único, a Kablin arrematou por R$ 1 milhão 13/08/2019

“Market Movers” – Exterior

- CBS e Viacom anunciam fusão e criam empresa de mídia de US$ 28 bi – A rede de televisão americana CBS e o conglomerado de mídia americano Viacom anunciaram hoje que fecharam um acordo de fusão, criando uma companhia com mais de US$ 28 bilhões em receita. Esta foi a terceira tentativa de reunir o império de mídia que foi dividido pelo empresário do setor de mídia Sumner Redstone há mais de 13 anos. 13/08/2019

- Saudi Aramco compra 20% de refinaria indiana por US$ 15 bilhões – A Saudi Aramco comprou uma participação de 20% da refinaria do conglomerado industrial indiano Reliance Industries. O valor da operação é estimado em cerca de US$ 15 bilhões, incluindo dívidas. .. 12/08/2019

- Iberdrola vende participação em parque eólico no Reino Unido – A espanhola Iberdrola chegou a um acordo para a venda de 40% de um parque eólico offshore no Reino Unido por cerca de 1,63 bilhão de libras esterlinas (US$ 1,96 bilhão). A empresa compradora é a Bilbao Offshore Holding, que pertence ao grupo financeiro Macquarie. . 12/08/2019

HUMORES & RUMORES

M & A – VENDA

- Venda de braço de telecom da Copel deve ser ocorrer até março de 2020 – A estatal paranaense Copel trabalha para concluir a venda do seu braço de telecom até março do ano que vem, disse Daniel Slaviero, presidente da companhia, em teleconferência sobre os resultados do segundo trimestre nesta sexta-feira. PU O executivo lembrou que a Copel contratou no fim do primeiro semestre o Rothschild e o Cescon Barrieu como assessores financeiro e jurídico, respectivamente, para a operação. 16/08/2019

- Em recuperação judicial, Cultura pretende vender Estante Virtual – A Livraria Cultura pretende vender a Estante Virtual, plataforma on-line de comercialização de livros usados que possui cerca de 4 milhões de clientes cadastrados. A medida é considerada essencial pela empresa para a manutenção das atividades do grupo, que está em processo de recuperação judicial.16/08/2019

- Nestlé vai transferir fábrica de Itabuna para Feira de Santana – Empresa informou que vai dar aos funcionários da unidade no sul da Bahia a possibilidade de migrar para a fábrica de Feira, a partir de 2020. A empresa também comuniciou que, junto com a SDE, começou “um processo de prospecção de novos investidores para atuação na planta fabril da empresa, em Itabuna, a partir de 2020”. 16/08/2019

- BR Distribuidora abre teaser para venda da sua participação na Stratura Asfaltos – A BR Distribuidora inicia divulgação da oportunidade de desinvestimento (teaser) para venda da sua participação acionária na empresa Stratura Asfaltos, considerado pela administração um ativo não principal na atividade, “non core”. A Stratura atua na fabricação e comercialização de produtos asfálticos e serviços correlatos, com sede em São Paulo. O BB-BI é o assessor financeiro do projeto de desinvestimento..Esrtadao . 16/08/2019

- Petrobras informa início de fase vinculante para venda da Breitener Energética – A empresa iniciou o processo para venda do ativo em maio, como parte de seu programa de desinvestimentos. APetrobras informou nesta sexta-feira o início da fase vinculante do processo para a venda da participação de 93,7% na Breitener Energética, que opera duas termelétricas em Manaus. 16/08/2019

- Cemig estuda vender o controle de três hidrelétricas – A Cemig avalia privatizar o controle de três hidrelétricas (Sá Carvalho, Nova Ponte e Emborcação) cujas concessões vencem entre 2024 e 2025, a fim de obter a prorrogação da concessão antecipada dos empreendimentos e fugir de uma eventual disputa com ‘players’ privados em leilão, disse Cledorvino Belini, presidente da estatal mineira, em entrevista coletiva concedida nesta sexta-feira sobre os resultados do segundo trimestre. 16/08/2019

- Com prejuízo, Oi vende ativos para aumentar investimentos – Tele espera investir até R$ 7,5 bilhões neste ano, alta de 23% em relação a 2018. Em recuperação judicial, a Oi vai investir R$ 7,5 bilhões neste ano. O valor representa uma alta de 22,9% em relação ao ano passado, quando destinou R$ 6,1 bilhões na ampliação de fibra ótica e de antenas. Para isso, a companhia espera reforçar seu caixa em até R$ 10,5 bilhões com um plano devenda de ativos. Segundo Carlos Brandão, diretor Financeiro da Oi, estão na lista a Unitel, operadora móvel em Angola, torres móveis, data centers, parte da rede de fibra em São Paulo e imóveis Brasil afora. 15/08/2019

- Governo do RS privatizará CEEE Elétrica – A CPFL Energia está de olho nos movimentos do governo do Rio Grande do Sul para privatizar a elétrica CEEE, assim como em outras oportunidades, em meio a um apetite pela expansão no setor de distribuição de energia, afirmou o presidente da companhia ontem (14), Gustavo Estrella. “A gente vai, sem dúvida, olhar, caso o processo de privatização se inicie. E não só isso, a ideia é estar, no radar, olhando oportunidades de investimento em distribuição. A gente tem expectativa de que além da CEEE alguns outros ativos possam também vir a mercado”, argumentou o executivo. 15/08/2019

- Pátria contrata Evercore para vender Hidrovias por US$ 1,5 bi – O Pátria Investimentos SA, empresa de private equity brasileira, contratou a Evercore para vender a Hidrovias do Brasil, disseram duas pessoas com conhecimento direto do assunto. A empresa, que oferece gerenciamento e transporte fluvial de carga e construção de terminais na América Latina, pode valer até US$ 1,5 bilhão, disseram as pessoas, pedindo para não serem identificadas porque as discussões são privadas… 13/08/2019

- Petrobras planeja vender 15 das 26 térmicas – A ação faz parte do programa de desinvestimentos e gestão de ativos da empresa. APetrobras planeja vender 15 das 26 térmicas do seu portfólio, em um processo de venda que deve começar a partir de 2020, como parte do programa de desinvestimentos e gestão de ativos, disse nesta quarta-feira diretora-executiva de Refino e Gás Natural Petrobras, Anelise Lara, após participar de seminário no Rio de Janeiro. 14/08/2019

- Privatização de Companhias Docas pode ocorrer em 2020, diz ministro – Os estudos para a privatização de Companhias Docas estão encaminhados, e os leilões poderão ocorrer no ano que vem, afirmou o ministro de Infraestrutura, Tarcísio de Freitas, que compareceu ao leilão de terminais portuários, na B3, em São Paulo, que ocorre nesta terça-feira. .. Leia mais em valoreconomico 13/08/2019

- BNDES deve acelerar venda de ações – O banco informou que, até o fim do ano, terá um “plano de desinvestimento para as participações da BNDESPar”. A esperada aceleração nas vendas de participações acionárias detidas pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES), uma das metas do novo presidente da instituição, Gustavo Montezano, deverá dar a tônica das ofertas de ações na Bolsa até o fim do ano. Considerando as operações de julho, as ofertas no mercado brasileiro somam R$ 57,4 bilhões este ano. Com uma ação mais ativa do BNDES, cuja carteira de ações está na casa de R$ 100 bilhões, o total de ofertas de 2019 poderá superar 2007, auge da corrida das empresas para a Bolsa, com cerca de R$ 70 bilhões em 76 operações – o recorde de ofertas é de 2010, marcado pela megacapitalização da Petrobrás, que distorce os dados.

- Petrobras coloca mais 11 campos à venda na Bacia de Campos – A Petrobras colocou nesta sexta-feira, (9), os campos de Anequim, Bagre, Cherne, Congro, Corvina, Malhado, Namorado, Parati, Garoupa, Garoupinha e Viola, todos em águas rasas da Bacia de Campos, à venda. As áreas estão produzindo atualmente 19,6 mil barris por dia de petróleo a partir de 42 poços interligados às plataformas PGP‐1, PCH‐1, PCH‐2, PNA‐1, PNA‐2. 09/08/2019

- Petrobras vê mais de 20 interessados em 4 refinarias, diz CEO – Há mais de duas dezenas de interessados na primeira fase do programa de venda de refinarias da Petrobras, iniciada em junho, com a oferta de quatro unidades, afirmou nesta terça-feira o presidente da petroleira estatal, Roberto Castello Branco, ao participar de comissão no Senado. Nessa primeira fase, a Petrobras planeja vender as refinarias Rnest, em Pernambuco; Rlam, na Bahia; Repar, no Paraná; e Refap, no Rio Grande do Sul, assim como seus ativos logísticos correspondentes. 13/08/2019

- Eletrobras recoloca à venda 39 participações societárias – A Eletrobras recolocou à venda no mercado a sua participação em 39 SPEs (Sociedades de Propósito Específico). As inscrições para os interessados estão abertas até segunda-feira (12) e o objetivo é concluir a alienação das participações societárias remanescentes do leilão ocorrido em setembro do ano passado, quando foram colocadas à venda 71 participações societárias que a Eletrobras detinha. 09/08/2019

M & A – COMPRA

- JBS dispara após balanço; analistas veem empresa preparada para aquisição – As ações da JBS chegaram a disparar mais de 10% na manhã desta quinta-feira, renovando máxima histórica, após reportar lucro líquido de 2,18 bilhões de reais no segundo trimestre, superando as expectativas dos analistas, com o surto de febre suína africana na China impulsionando as exportações. O lucro da empresa antes de juros, impostos, depreciação e amortização (Ebitda) somou 5,099 bilhões de reais, um recorde e acima das expectativas dos analistas de 4,535 bilhões de reais, segundo dados da Refinitiv. 15/08/2019

- Kroton pode retomar a compra de escolas em 2020 – A Kroton pode voltar ao processo de comprar escolas de educação básica no segundo semestre do próximo ano. “Nossa estratégia é primeiro otimizar a plataformas com nossas escolas. O jogo da consolidação e eficiência que a gente jogou no ensino superior na última década está pronto para ser jogado na educação básica”, disse Rodrigo Galindo, presidente da Kroton. 15/08/2019

- São Carlos vai ampliar compra de ativos – A São Carlos Empreendimentos e Participações planeja atuar mais na ponta compradora do que na vendedora de escritórios dos padrões A e B, nos mercados paulistano e carioca, neste segundo semestre. Na avaliação do presidente da companhia de propriedades comerciais, Felipe Góes, enquanto o mercado de São Paulo vive “recuperação acelerada”, já a retomada do segmento de escritórios no Rio de Janeiro deverá ocorrer no biênio de 2020 e 2021. A disputa por ativos tem se acirrado, principalmente, pela concorrência com fundos de investimento imobiliário (FIIs). Já no Rio, a vacância está elevada, mas também há oportunidades de aquisição, segundo Góes. “Começamos o ano já muito interessados em comprar ativos, mas não encontramos oportunidades”, diz o executivo. O maior desafio, segundo o presidente, é encontrar imóveis para aquisição com rentabilidades dentro das buscadas. No primeiro semestre, a única aquisição fechada pela São Carlos foi a de um centro de conveniência no Jardim das Perdizes, em São Paulo, por R$ 20,6 milhões. No segundo trimestre, a São Carlos vendeu a um family office terrenos do empreendimento Jardim Tietê, em São Paulo, por R$ 72,8 milhões. “Esses terrenos não geravam receita. Vamos usar os recursos para novas aquisições de imóveis”, diz Góes. 13/08/2019

PRIVATE EQUITY

- Investimentos de ventures capital e private equity devem subir 9% no ano – Os investimentos feitos pelos ventures capital e private equity no Brasil neste ano devem subir 9% em relação ao ano passado para R$ 14,8 bilhões, sendo R$ 6,8 bilhões vindos dos fundos que compram startups e R$ 8 bilhões dos que investem em empresas mais maduras, conforme 18/08/2019

- Fundo que descobriu startup Loggi está captando US$ 50 milhões – Iporanga Ventures, que já apostou também na QueroEducação e Olist, está levantando seu segundo fundo para investir em startups no Brasil Não é fácil encontrar unicórnios. Especialmente no Brasil, onde as primeiras espécies desse animal mitológico que tem a forma de um cavalo começaram a surgir há pouco tempo.16/08/2019

- Mov capta segundo fundo de capital de risco de impacto – A gestora de fundos Mov surgiu há 12 anos dentro do multi-family office Pragma, como uma nova área de negócios voltada para investir em empresas que buscam o lucro ao mesmo tempo em que resolvem um problema social ou ambiental, os chamados negócios de impacto. Há sete anos, a Mov ganhou vida própria e, de lá para cá, seu primeiro fundo de participações investiu R$ 80 milhões em sete empresas de setores variados. 14/08/2019

- Mapeamento mostra que Brasil tem 363 incubadoras e 57 aceleradoras – Estudo mapeia o ecossistema do empreendedorismo inovador no Brasil. Estudo divulgado hoje (12) no evento Innovation Summit mostra que o Brasil conta com 363 incubadoras de negócios inovadores e 57 aceleradoras. O Mapeamento dos Mecanismos de Geração de Empreendimentos Inovadores, também estima que, em 2017, as 3.694 empresas incubadas no Brasil foram responsáveis pela geração de 14.457 postos de trabalho e faturaram conjuntamente R$ 551 milhões

IPO

- Mais empresas devem fazer ofertas de ações no 2º semestre – As reuniões com os bancos de investimento se intensificaram e as companhias começaram a fechar acordos para levar as operacões adiante. As empresas brasileiras deram a largada para realizar ofertas de ações em setembro, com a retomada do mercado de capitais depois do fim do período de férias no Hemisfério Norte. Ao longo das últimas semanas, as reuniões com os bancos de investimento.. 18/08/2019

- Companhia gaúcha de saneamento avalia abrir capital em 2020 – A Companhia Riograndense de Saneamento (Corsan) tem uma meta de abrir seu capital até o fim de 2020, afirmou ao Valor o diretor-presidente da empresa gaúcha, Roberto Barbuti. “Estamos preparando o terreno. Vamos mudar o auditor da companhia e estamos trabalhando em uma série de medidas para elevar a eficiência da empresa, para capturar mais valor e dar mais atratividade do negócio. Estamos mirando o fim do ano que vem como momento da abertura, mas não existe uma data cravada”, disse o executivo, que assumiu o cargo há três meses, após quase 30 anos de experiência em bancos e consultorias…6/08/2019

- Construtora Kallas contrata Itaú para IPO – A construtora Kallas, de médio porte e voltada ao segmento de alta renda, contratou o Itaú BBA para estruturar sua oferta inicial de ações (IPO, na sigla em inglês). .. 16/08/2019

- Trisul contrata BTG Pactual e Bradesco BBI para coordenar possível oferta primária de ações – A companhia afirmou também que decidiu descontinuar a divulgação de projeções financeiras. A construtora e incorporadora Trisul (TRIS3) anunciou nesta quarta-feira ter contratado o BTG Pactual (BPAC11)e o Bradesco BBI para coordenar uma possível oferta primária de ações. Banrisul confirma negociações com bancos para oferta pública secundária de ações 14/08/2019

- Incorporadoras fazem fila para ofertas de ações – Ah, as maravilhas que o juro baixo produz….Pelo menos seis empresas do setor imobiliário estão conversando com bancos para acessar o mercado de capitais ainda este ano, fontes a par das sondagens disseram ao Brazil Journal. As captações pretendidas sugerem que, depois de um longo e tenebroso inverno … 15/08/2019

- BRK Ambiental, ex-Odebrecht, entra com pedido de companhia aberta – A BRK Ambiental, denominada anteriormente Odebrecht Ambiental, protocolou ontem, na Comissão de Valores Mobiliários (CVM), pedido de registro inicial de companhia aberta. A solicitação foi para a categoria B, que permite a emissão de títulos .. 14/08/2019

- Banco Pan contrata 4 bancos para oferta de até R$1,5 bi, dizem fontes – Unidades de banco de investimento do BTG Pactual, da Caixa Econômica Federal, do Santander Brasil e do Morgan Stanley coordenarão a oferta. O Banco Pan contratou quatro bancos de investimento para coordenar uma oferta de ações que pode chegar a 1,5 bilhão de reais, disseram duas fontes com conhecimento do assunto nesta terça-feira. 13/08/2019

RELAÇÃO DAS TRANSAÇÕES

- Mutant anuncia compra da Interaxa e expande atuação na América Latina – Aquisição é a quinta realizada nos últimos três anos. Como líder em customer experience no Brasil, temos um objetivo muito claro: melhorar a experiência dos clientes em todas suas interações com as marcas. Com isso em mente, estamos sempre buscando novas soluções para agregar ao nosso portfólio e melhorar as nossas entregas. A compra da Interaxa confirma este compromisso e fortalece nossa visão de mundo.Esta aquisição ocorre logo após a conclusão da captação de US$ 165 milhões em conjunto entre a Permira – private equity britânico, que possui 33 bilhões de dólares investidos em mais de 20 países; o Canada Pension Plan Investiment Board (CPPIB); e Adams Street, empresa com 40 anos de experiência em investimentos dessa natureza.12/08/2019

- BRF deixa de ser acionista da Minerva – A BRF deixou de ser acionista da Minerva Foods, terceira maior indústria de carne bovina do Brasil, apurou o Valor. A empresa zerou a posição acionária nesta semana. .. 16/08/2019

- Enforce, do BTG Pactual, arremata mais de R$ 500 mi em créditos do Itaú – A Enforce, empresa de gestão de créditos vencidos do BTG Pactual, arrematou um lote de mais de R$ 500 milhões em empréstimos corporativos não pagos do Itaú Unibanco. São em torno de 500 contratos carregados por cerca de 80 devedores. O negócio já foi fechado, mas a operação em si ainda não está liquidada.16/08/2019

- Selbetti adquire empresa paulista – A Selbeti Gestão de Documentos continua sua jornada para se tornar a líder nacional em seu segmento de atuação. Comprou a base de contratos e equipamentos da empresa paulista BestTech. Com o negócio, agrega à operação 1500 novos equipamentos e 650 novos contratos no segmento de saúde. A entrada no segmento de impressão e diagnóstico de exame de imagem dará incremento anual de R$ 25 milhões ao ano. A expectativa do empresário Luiz Selbach é faturar R$ 200 milhões neste ano e pretende chegar a R$ 250 milhões em 2020. A empresa tem 650 funcionários, deve atingir 700 até o fim deste ano. Já a BestTech tem posição relevante neste mercado, que exige alta especialização: tratamento de diagnóstico de imagem para impressão ou leitura…15/05/2019

- Resultados Digitais levanta R$ 200 milhões – Aporte do Riverwood é o maior já feito em uma empresa de SaaS da América Latina. A Resultado Digitais, startup de Florianópolis que é uma das maiores do setor de automação de marketing do país, acaba de receber um aporte de R$ 200 milhões liderado pelo fundo americano Riverwood Capital. É o quarto aporte feito por um fundo na empresa (no jargão do meio de startups, um aporte de série D) e, de acordo com a Resultado Digitais, é o mais alto já recebido por uma empresa latino-americana no segmento de software como serviço. 15/08/2019

- CADE aprova a venda pela Schlumberger, para WIS, de seus ativos de petróleo e gás em Macaé/RJ – O CADE Conselho Administrativo de Defesa Econômica aprova sem restrições a venda pela Schlumberger, para WIS – Wellbore Integrity Solutions Holdings, de seus ativos relacionadas ao setor de petróleo e gás, localizados em Macaé/RJ. Wellbore Integrity Solutions Holdings L.P. (“WIS”) – A WIS é uma empresa constituída recentemente e indiretamente controlada pelo Rhône Partners V LP e Rhône Offshore Partners V L.P. – fundos patrocinados pelo Rhône Capital V L.P. (coletivamente, “Rhône Capital”) com o propósito de adquirir e, subsequentemente, conduzir o Negócio-Alvo. A WIS atualmente não tem atividades operacionais no Brasil. O Rhône Capital, em conjunto com suas empresas afiliadas, é um fundo de private equity com escritórios em Nova Iorque e Londres. 14/08/2019

- Neodent adquire Yller Biomateriais – A Neodent adquire a totalidade do capital da Yller Biomateriais. O CADE Conselho Administrativo de Defesa Econômica aprova a operação sem restrições. A Neodent atua na pesquisa, desenvolvimento, fabricação e fornecimento de implantes dentários, biomateriais, consumíveis e soluções digitais voltadas para a área odontológica, com foco em periodontia e ortodontia. Ademais, é parte do Grupo Straumann, de origem suíça, que fornece produtos e serviços em mais de 70 países, e cujo foco de atuação está voltado para a pesquisa e desenvolvimento de implantes dentários, instrumentos cirúrgicos, componentes de prótese e biomateriais para regeneração dos tecidos bucais. A Yller é uma empresa que possui atuação focada no desenvolvimento de tecnologias, produtos e soluções voltadas para o segmento odontológico estético. Seu portfólio de produtos é composto principalmente por resinas e materiais de moldagem para impressão 3D de produtos odontológicos, dentre outros. 14/08/2019

- Unifique adquire provedor de banda larga com 15 mil clientes em SC – A provedora catarinense de banda larga Unifique anunciou nesta terça-feira, 13, a aquisição da WBT Internet, que atende as cidades de São Bento do Sul, Campo Alegre, Rio Negrinho (as três em Santa Catarina) e Piên (no Paraná) com conexão por fibra ótica e rádio. Com o movimento, a Unifique adiciona 15,7 mil clientes em sua base e 400 km de rede óticas. Os valores do negócio não foram divulgados. Diretor de mercado da compradora, Jair Francisco afirmou que a WBT foi escolhida por ser “uma empresa bem estruturada e desenvolvida, que atende os requisitos mínimos de compatibilidade com a nossa rede”. Segundo a Unifique, a aquisição está em linha com “tendência de consolidação do mercado de telecom” e com a própria estratégia de crescimento da empresa, que tem meta de atingir um milhão de residências até 2025 para além do Estado onde tem sede. Unifique ainda tem 8,5 mil km de redes óticas e recentemente investiu R$ 20 milhões em um data center comercial em Timbó (SC), onde foi fundada… 14/08/2019

- Mercado aquecido na área mentoring leva à fusão de empresas – Com expectativa de crescimento de 70%, Penser engloba a Oxigene e amplia portfólio de produtos no mercado de desenvolvimento. É cada vez maior o número de empresas e profissionais que têm buscado por mentorias externas para auxiliar no processo de liderança e aumento de performance. Trata-se de um setor em pleno crescimento e, mesmo com experiência na bagagem, muitos profissionais buscam por capacitação para acelerar seu desenvolvimento. “A falta de aprimoramento é um dos principais desafios enfrentados por jovens executivos, gestores e empreendedores”, destaca o mineiro Fernando Pacheco, ex diretor de Operações da Samba Tech, e fundador da Penser Desenvolvimento Estratégico. A expectativa de Romano é de um crescimento de 70% já no primeiro ano. A empresa ampliará a atuação para diferentes segmentos, como saúde, educação e da indústria, mantendo como foco equipes especializadas para cada fase da carreira dos clientes. Serão criados novos produtos, tanto digitais quanto offline. “Muitas pessoas podem evoluir com conteúdos digitais como cursos online, podcasts, webinars e serviços de subscrição de pílulas de carreira e liderança. No mundo físico, vamos trabalhar mais eventos, workshops e palestras”, afirma o empresário. 12/08/2019

- Sabin aumenta para 30% sua fatia na Amparo – O Sabin, quinta maior rede de laboratórios de medicina diagnóstica, aumentou sua participação na empresa de atenção primária Amparo de 17% para 30%. A transação envolveu um aumento de capital que os demais acionistas acompanharam. O fundador e presidente da Amparo, Emilio Puschmann continua como controlador, com mais de 50%, seguido do médico José Luiz Setúbal, da família fundadora do Itaú e do Hospital Infantil Sabará, além de investidores-anjo. 13/08/2019

- Áreas portuárias são arrematadas por R$ 148,5 milhões – Locais nos portos de Santos (SP) e Paranaguá (PR) foram leiloadas na manhã desta terça-feira (13), na B3 (Bolsa de Valores), na capital paulista Foram arrecadados nesta terça-feira (13) R$ 148,5 milhões em outorgas no leilão de três áreas nos portos de Santos e Paranaguá. O certame aconteceu de manhã na B3 (Bolsa de Valores), na capital paulista. A primeira área no Porto de Santos (SP) foi arrematada por R$ 112,5 milhões pela Hidrovias do Brasil. A empresa ganhou o direito de exploração por 25 anos de três armazéns interligados por esteiras ao cais, em um total de 29,3 mil metros quadrados para movimentação de sal e fertilizantes. A previsão do governo federal é que a nova concessionária traga investimentos de R$ 219,3 milhões. A segunda área em Santos foi leiloada para a Aba Infraestrutura por R$ 35 milhões.O espaço, com 38,4 mil metros quadrados, é destinado à movimentação de líquidos, como produtos químicos, etanol e derivados de petróleo. A estimativa do governo é que sejam feitos R$ 110,7 milhões em investimentos. No Porto de Paranaguá (PR), também em lance único, a Kablin arrematou por R$ 1 milhão uma área de 27,5 mil metros quadrados para movimentação de cargas em geral. Estão previstos investimentos de R$ 87 milhões… Leia mais em noticias.R7 13/08/2019

- Créditos do Fundopem são adquiridos por R$ 464,7 milhões – Os créditos de contratos do Fundo Operação Empresa do Estado do Rio Grande do Sul (Fundopem/RS) postos à venda pelo governo do Estado em edital no dia 4 de julho foram adquiridos pelo Banco ABC Brasil SA pelo total de R$ 464,7 milhões. A venda do lote de 14 contratos, com saldo líquido de R$ 491 milhões, foi feita em pregão realizado pela Subsecretaria da Administração Central de Licitações (Celic). 13/08/2019

- São Carlos adquire Edifício João Brícola, localizado no Centro de SP – A São Carlos Empreendimentos e Participações adquiriu o Edifício João Brícola por R$ 70 milhões, conforme comunicado ao mercado divulgado pela empresa. A São Carlos Empreendimentos e Participações S.A. celebrou, nesta data, Escritura Pública de Venda e Compra através da qual adquiriu o Edifício João Brícola (“Imóvel”) por R$ 70.000.000,00 (setenta milhões de reais). 25/07/2019

- Startup de educação financeira para crianças recebe aporte de R$ 176 mil no Shark Tank – As crianças hoje em dia são atraídas cada vez mais cedo pelo consumo. E para que elas se tornem adultos conscientes do valor do dinheiro, precisam ser educadas financeiramente. Foi com este propósito que o cientista da computação Eduardo Schroeder, 38 anos, desenvolveu há dois anos um aplicativo para organizar a mesada de seu filho Rafael: o Tindin. Agora, a startup participou do reality show de empreendedorismo Shark Tank Brasil e recebeu um aporte de R$ 176 mil da Chili Beans. O episódio vai ao ar nesta sexta-feira (9/8), no canal Sony.

- Cedro Capital parte para pagamentos e investe na Xodó – A Cedro Capital, com foco em negócios tecnológicos, quer um espaço no disputado mercado de meios de pagamentos. Sua fatia do bolo virá por meio da Xodó Pagamentos, voltada para arranjos de pagamentos entre empresas de mobilidade urbana e redes de postos de combustíveis. Com o aporte, a meta da novata é dobrar de tamanho em 2019 e …o 12/08/2019

- Grupo Boticário compra site Beleza na Web – O Grupo Boticário, fabricante e varejista de cosméticos, comprou a operação do comércio eletrônico Beleza na Web. Fundado em 2008 por Alexandre Serodio, a empresa vende produtos de 360 marcas nacionais e internacionais. O valor da operação não foi divulgado. O valor da operação não foi revelado. Criado em 2008, o Beleza na Web tem um portfólio de 360 marcas nacionais e internacionais, vendendo uma variedade de 17 mil produtos em sua plataforma. Em 2018, a receita bruta do site somou cerca de R$ 280 milhões.12/08/2019

- Rede Top Adquire Galegão – Galegão Supermercados é Incorporado à Rede Top. Rede Top Adquire Galegão A Rede Top, grupo de Santa Catarina, anuncia a aquisição do Galegão Supermercados. A meta é que o grupo incorpore as cinco lojas do Galegão – três em Blumenau e duas em Gaspar – no estado catarinense. A expectativa é de que a fase de transição seja concluída até o final de agosto. O Grupo Rede Top tem 23 lojas em 14 cidades, além da bandeira Preceiro Atacadista, com operação em São Francisco do Sul. Recentemente o grupo anunciou um novo CEO. 14/08/2019

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>>05 a 11/ago/2019>>

- Fusões e Aquisições: 101 transações realizadas em julho/19

- TI – RADAR de Fusões e Aquisições, em junho/2019

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES