Fusões e Aquisições – destaques da semana 06 a 12/mai/2019

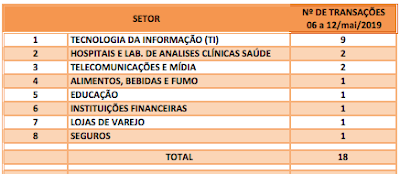

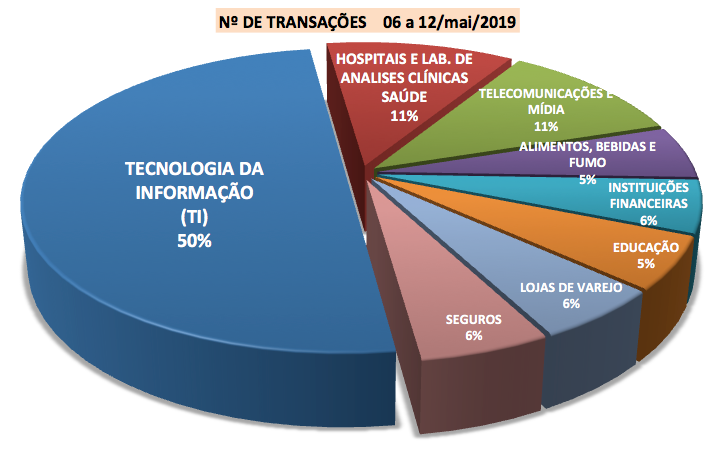

Divulgadas 18 operações de Fusões e Aquisições com destaque pela imprensa na semana de 06 a 12/mai/2019. Envolvem direta ou indiretamente empresas brasileiras de 8 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Hapvida anuncia compra do grupo São Francisco por R$ 5 bilhões e ações disparam até 7,5% – A Hapvida informa que a compra será paga à vista, na data de conclusão do negócio, sendo que R$ 4,750 bilhões serão pagos em dinheiro. 07/05/2019

- Bradesco fecha acordo para comprar BAC Florida por US$ 500 milhões – O objetivo do Bradesco é ampliar a oferta de investimentos nos EUA a clientes de alta renda e Private Bank.06/05/2019

- Arco Educação compra Sistema Positivo de Ensino por R$ 1,65 bilhão – Único unicórnio de educação do Brasil, empresa assumirá operação que conta com 650 mil alunos e 3 mil escolas. A Arco Educação, empresa brasileira de soluções para educação, anunciou nesta terça-feira (7) a aquisição do Sistema Positivo de Ensino por R$ 1,65 bilhão. 08/05/2019

“Market Movers” – Exterior

- Softbank investe US$4 bi para aumentar participação no Yahoo Japão – O japonês SoftBank investirá 4 bilhões de dólares para ampliar sua participação no Yahoo Japão e transformar a empresa de internet numa subsidiária, movimento que ajudará a aumentar o seu lucro em 24 por cento este ano. A companhia disse nesta quarta-feira que comprará 456,5 bilhões de ienes (4,2 bilhões de dólares) em novas ações a serem emitidas pelo Yahoo Japão, aumentando a participação do SoftBank de 12 por cento a 12 por cento. 08/05/2019

- Apple adquiriu mais de 20 empresas nos últimos seis meses, revela Tim Cook – A Apple não costuma divulgar com frequência todas as aquisições que faz, mas isso não quer dizer que a criadora do iPhone deixa de investir em outros negócios. Em entrevista à CNBC, o CEO da companhia, Tim Cook, revelou que a empresa adquiriu de 20 a 25 startups durante os últimos seis meses. Segundo as estimativas de Cook, a Apple compra uma nova companhia a cada duas ou três semanas, mas as aquisições não são divulgadsas porque os negócios são de pequeno porte. O principal objetivo da gigante dos smartphones com esses investimentos seria “expandir seu banco de talentos e propriedades intelectuais”, informa o executivo. Apesar do número de aquisições ser grande, é importante ressaltar que esses dados não são nada impossíveis. Em seu último relatório fiscal, a Apple apresentou aos investidores um caixa com US$ 225,4 bilhões disponíveis para serem gastos. 06/05/2019

HUMORES & RUMORES

M & A – VENDA

- Petrobras quer vender oito refinarias – Apesar da venda, a empresa continuará dominando o setor. A Petrobras espera concluir a venda de oito refinarias de petróleo e da infraestrutura logística associada a elas em 2021. À medida que as negociações avançarem, as unidades serão transformadas em empresas independentes, que poderão contratar os empregados da estatal. As usinas transformam óleo bruto em produtos como diesel, gasolina e querosene de aviação Esse detalhamento de como acontecerá a privatização faz parte de um comunicado da diretora de Refino e Gás, Anelise Lara, aos funcionários. No documento, a executiva afirma que, mesmo com a venda de oito refinarias, a Petrobras continuará dominando o setor, uma atividade considerada estratégica. A diferença é que os investimentos, depois da venda dos ativos, serão focados nas unidades da Região Sudeste, onde estão localizados os grandes campos produtores de petróleo e gás natural, nas bacias de Campos e Santos. 11/05/2019

- Lista de desinvestimentos do Banco do Brasil já conta com seis empresas – Dentre os nomes do conglomerado em análise estão a BB Tur, agência de turismo da instituição, Neoenergia, IRB Brasil Resseguros, BB Américas, Banco Votorantim e também o Banco Patagônia. O Banco do Brasil (BB) já tem uma lista de seis empresas nas quais pretende desinvestir nos próximos trimestres. A ideia é que a instituição se desfaça de todos os ativos que não possuem sinergia com sua atividade principal com o intuito de melhorar sua eficiência. O primeiro desinvestimento a ser realizado, segundo o presidente do BB, Rubem Novaes, é a BB Tur, agência de turismo do banco público e que deve ser fechado, ao invés de vendido. Em seguida, os dois outros processos mais maduros são a venda de participações do banco na Neoenergia e no IRB Brasil Resseguros. Entre outros nomes cotados também estão o BB Américas e os bancos Votorantim e Patagônia.“O Banco do Brasil é diferente das instituições que têm ações líquidas disponíveis para venda. 10/05/2019

- Banco Pan se prepara para a possível saída da acionista Caixa da instituição – Além da alta nos depósitos, o presidente da companhia reitera que a estratégia também se alinha ao lançamento de novos produtos e à consolidação do braço digital esperados para este ano. O Banco Pan já se prepara para a possibilidade de venda de 32,8% da participação da Caixa na instituição. Além do aumento de 66% da captação de recursos com depósitos à prazo, o banco projeta lançar novos produtos e consolidar sua vertente digital em 2019. Os últimos dados do Banco Pan, divulgados ontem, apontam que a captação de recursos da instituição alcançou R$ 21,5 bilhões no primeiro trimestre deste ano, um aumento de 20,1% em relação ao mesmo período de 2018 (R$ 17,9 bilhões). 09/05/2019

- Com 59 novos projetos, PPI prevê R$ 1,6 tri – O governo anunciou ontem a inclusão de 59 projetos no Programa de Parcerias e Investimentos (PPI) com investimento de R$ 1,6 trilhão nos próximos 30 anos. A maior parte (R$ 1,4 trilhão) está relacionada aos três leilões de petróleo e gás previstos para este ano: a venda do óleo excedente aos 5 bilhões de barris do contrato de cessão onerosa firmado com a Petrobras, a 16ª rodada de concessão e a 6ª rodada no regime de partilha. O anúncio ocorreu após reunião do conselho de ministros do PPI, no Palácio do Planalto. “Dos 193 programas qualificados até hoje 147 foram absorvidos pelo capital privado, restando 46 neste grande portfólio”, disse o ministro da Secretaria de Governo, Carlos Alberto dos Santos Cruz. O ministro da Infraestrutura, Tarcísio Gomes de Freitas, informou que os projetos da área responderão por R$ 130 bilhões em investimentos ao longo da concessão. Grande parte, segundo ele, estará concentrada nos cinco primeiros anos dos contratos. 09/05/2019

- Caixa pode vender até 241,3 mi de ações em oferta de quase R$ 7 bi, diz Petrobras – A Petrobras enviou documento à SEC (a Comissão de Valores Mobiliários dos Estados Unidos) em que informa sobre a possibilidade de que a Caixa Econômica Federal pode vender até 241,340 milhões de ações ordinárias da petroleira. Os papéis de posse do banco equivalem à 3,24% de todas as ações ON da Petrobras – aquelas com direito a voto. O documento menciona o preço de referência de US$ 7,27 por papel ordinário. Ou seja, a oferta pode alcançar cerca de US$ 1,754 bilhão ou cerca de R$ 6,945 bilhões. Os valores usaram como base o preço dos recibo das ações da estatal negociados em Nova York em 7 de maio.

- CNOOC busca sócio para bloco na bacia do Espírito Santo – A petroleira chinesa CNOOC colocou à venda uma participação no bloco ES-M-592, em águas profundas na Bacia do Espírito Santo. O objetivo da companhia é encontrar um parceiro para desenvolver a área em conjunto. . 08/05/2019

- Governo inclui 57 ativos em lista para venda, incluindo ações do IRB e debêntures da Vale – O governo federal incluiu 57 ativos para venda ou licitação que ficarão sob coordenação do Programa de Parcerias de Investimentos (PPI). A lista dos novos ativos no programa será divulgada nesta quarta-feira e inclui rodovias, aeroportos, excedentes da cessão onerosa e ações da resseguradora IRB e debêntures da Vale detidas pela União, segundo documento visto pela Reuters. O tema será alvo de reunião no final da tarde, no Palácio do Planalto, do Conselho do Programa de Parcerias de Investimentos, antes da lista de ativos ser divulgada ao público. No caso do IRB, a resseguradora já teve vendida em março uma fatia que a Caixa Econômica Federal detinha na empresa, num valor equivalente a 2,4 bilhões de reais. Por meio do Ministério da Economia, a União tem 11,7 por cento do capital, o que equivale a cerca de 1,5 bilhão de reais. 08/05/2019

- Petrobras inicia teaser para venda de fatia na processadora de gás Mega, da Argentina – A Petrobras iniciou a divulgação da oportunidade (Teaser) referente à venda integral de sua fatia de 34 por cento na argentina Compañia Mega, que ainda tem como sócios Repsol YPF e Dow Chemical, de acordo com fato relevante divulgado nesta segunda-feira. Segundo a petroleira estatal, a Mega processa gás natural e fraciona seus líquidos (etano, propano, butano e gasolina natural). Possui uma planta de processamento de gás natural com capacidade para mais de 40 milhões de metros cúbicos por dia e uma unidade de fracionamento de líquidos de gás natural com capacidade de até 5 milhões de m³/dia. “Esta operação está alinhada à otimização do portfólio e à melhoria de alocação do capital da companhia, visando a geração de valor para os nossos acionistas”, destacou a Petrobras, acrescentando que a divulgação está em consonância com a sistemática para desinvestimentos. 06/05/2019

M & A – COMPRA

- Hydro e Sowitec têm aval para joint venture que visa projeto solar no lago de Tucuruí – A empresa alemã de projetos de energia renovável Sowitec e a Hydro Energi Invest, da norueguesa Hydro, tiveram aval do órgão brasileiro de defesa da concorrência para a criação de uma joint venture que visa desenvolver um projeto de geração solar no lago da hidrelétrica de Tucuruí, no Pará. Segundo despacho do Conselho Administrativo de Defesa Econômica (Cade) no Diário Oficial da União desta segunda-feira, o estabelecimento da parceria entre as empresas foi aprovado sem restrições. A joint venture terá “o intuito de desenvolver em conjunto e obter direitos para a utilização de espelho d’água para projeto de planta fotovoltaica de grande escala a ser instalada no lago formado pela Usina Hidrelétrica de Tucuruí”, conforme o órgão antitruste. 06/05/2019

- EDP Brasil amplia lucro com transmissão e mira aquisições no setor, diz CEO – A elétrica EDP Brasil registrou lucro líquido de 295,6 milhões de reais no primeiro trimestre, alta de 38 por cento na comparação anual, resultado em parte impulsionado pela recente entrada no segmento de transmissão de energia, no qual pretende avaliar oportunidades de aquisição, disse à Reuters o presidente da companhia, Miguel Setas. Em dezembro, a EDP Brasil colocou em operação o primeiro projeto decorrente dos aportes em transmissão. A área de negócio contribuiu com 44 milhões de reais para o lucro antes de juros, impostos, depreciação e amortização (Ebitda), que somou 705,6 milhões de reais no trimestre, alta de 9,4 por cento ante mesmo período de 2018, segundo balanço na noite de quarta-feira. 09/05/2019

- ‘Este ano Hapvida ainda pode anunciar mais aquisições’, diz Pinheiro – A operadora Hapvida, que nesta terça-feira, 7, anunciou a compra do Grupo São Francisco, em um negócio de R$ 5 bilhões, pode anunciar mais aquisições de empresas no setor ainda este ano, disse a jornalistas o presidente da Hapvida, Jorge Pinheiro. “Temos pipiline de aquisições e estamos bem confiantes que este ano ainda vamos anunciar mais operações”, afirmou o executivo, sem dar maiores detalhes. O Grupo São Francisco vem em ritmo forte de aquisições e deve seguir nesse patamar nas regiões que já atua, disse Pinheiro. Os executivos da Hapvida estimam que o negócio deve gerar sinergias na casa dos R$ 170 milhões ao ano nos próximos quatro anos. 08/05/2019

- Elétrica chinesa State Grid tem R$9 bi para investir no Brasil, diz CEO – A State Grid emprega cerca de 40 mil pessoas no país, ainda de acordo com seu CEO. A chinesa State Grid, maior elétrica do mundo, tem 9 bilhões de reais para investir no Brasil, onde possui ativos nos quais já aportou dezenas de bilhões de reais, disse nesta terça-feira o presidente-executivo da companhia no país, Chang Zhongjiao. “Hoje temos 11 mil quilômetros de linhas (de transmissão de energia) no Brasil e nossos ativos somam 21,8 bilhões de reais… ainda temos 9 bilhões a investir em projetos ‘greenfield'” , afirmou o executivo chinês durante evento da Fundação Getulio Vargas no Rio de Janeiro. 07/05/2019

- Zurich e fundo IG4 fazem proposta por Viracopos – A operadora suíça Zurich e a gestora IG4 Capital apresentarão proposta para assumir o aeroporto de Viracopos, em Campinas (SP). Como a concessionária que administra o aeroporto – Aeroportos Brasil Viracopos (ABV) – está em recuperação judicial (RJ), a oferta será entregue à juíza Thaís Migliorança Munhoz, que cuida do caso na 8ª Vara Cível de Campinas, com pedido de inclusão da proposta no plano da RJ. . 05/05/2019

PRIVATE EQUITY

- Fundos fazem oferta pelo Beto Carrero – O parque de diversões Beto Carrero World contratou a assessoria financeira Essentia Partners para a venda de sua operação. O Valor apurou que três interessados já fizeram propostas, avaliando o parque entre R$ 800 milhões e R$ 1 bilhão. O parque nega que esteja à venda, mas as gestoras de “private equity” Advent e Carlyle são as mais avançadas nas negociações. A gestora Vinci Partners também chegou a avaliar o ativo e fez proposta. 09/05/2019

IPO

- Caixa inicia escolha de bancos para IPO da área de seguridade – A Caixa deu início ao processo de escolha dos bancos de investimentos que vão coordenar a oferta inicial de ações (IPO, na sigla em inglês) de sua empresa de seguridade. O Valor apurou que a instituição vai receber em dez dias receber em dez dias as propostas dos interessados em participar da operação, prevista para o segundo semestre… 11/05/2019

- Abrir capital no Brasil custa quase a metade que nos EUA – A bolsa brasileira tem um argumento poderoso para ajudá-la em sua empreitada de atrair companhias locais para listagem e demovê-las da ideia de uma oferta única em bolsas americanas. Conforme uma pesquisa recém-concluída pela consultoria PwC em parceria com a B3, o custo da abertura de capital no Brasil é quase a metade do custo de listagem em bolsas americanas. Também é menor o custo de manutenção como empresa aberta. 07/05/2019

RELAÇÃO DAS TRANSAÇÕES

- Totvs vende Bematech para Elgin – Bematech foi mau negócio: adquirida por R$ 550 milhões, está saindo por R$ 25 milhões.. A Totvs vendeu a sua unidade de hardware, criada a partir da aquisição da Bematech em 2015. O comprador foi a Elgin, um tradicional fabricante brasileiro que tem um negócio de automação comercial. A Elgin pagou R$ 25 milhões pelo negócio de hardware da Totvs, menos de uma vigésima parte dos R$ 550 milhões que a Totvs pagou pela Bematech no fim de 2015, o que transforma o negócio em provavelmente o pior já feito no setor de tecnologia brasileiro. Um dia depois da venda da Bematech, a Totvs anunciou também que está transferindo para a VTEX os 70% que detém de participação na Ciashop, empresa de e-commerce adquirida pela empresa em 2013 por um valor próximo de R$ 20 milhões (R$ 19,4 milhões e mais R$ 2 milhões por metas). A Totvs formou uma joint venture com a VTEX, que é líder em e-commerce no país e que pagará R$ 21,17 milhões para a Totvs pela Ciashop, um negócio menos ruim. 10/05/2019

- Hand Talk recebe R$ 3 milhões do Google para investir em inteligência artificial – A startup brasileira trabalha com a tradução da língua portuguesa para Libras. O Google anunciou hoje que a startup brasileira Hand Talk é uma das 20 organizações selecionadas para receber o aporte compartilhado de 25 milhões de dólares do Google.org. Além do investimento, as empresas escolhidas também ganharão créditos e consultoria do Google Cloud e mentorias dos especialistas de IA (inteligência artificial) do Google. Os benefícios foram concedidos por meio do Google AI Impact Challenge, programa que investe em organizações sociais, instituições de pesquisa e empresas de impacto social, tendo como objetivo combinar inteligência artificial a mudanças sociais. Mais de 2.600 organizações se aplicaram. A Hand Talk receberá a quantia de aproximadamente três milhões de reais (750 mil dólares), para investir no serviço de tradução para língua de sinais. A startup brasileira trabalha com a tradução da língua portuguesa para Libras (Língua Brasileira de Sinais), em busca de trazer acessibilidade para a comunidade surda.07/05/2019

- Startup que leva RH ao celular dos funcionários recebe aporte de R$ 16 mi – Investimento foi realizado pelos fundos QED Investors, KaszeK …A Xerpa atua desde 2016 para digitalizar admissões, enviar holerites pelo mensageiro WhatsApp e até adiantar salários. Alguns negócios atendidos são a rede de fast food Giraffas e as startups Gympass e Nubank. Apenas sua frente de antecipação de salários, a Xerpay, está disponível para mais de 50 mil funcionários de “centenas de empresas.” Segundo o estudo Liga Insights HR Techs, o Brasil possui 122 startups que atuam na área de recursos humanos. — de avaliação de performance até de recrutamento de temporários e freelancers. Na pesquisa Harvey Nash HR Survey, de 2017, seis a cada dez empresas consideram que automatizar processos de recursos humanos é uma prioridade no planejamento…09/05/2019

- Grupo Herval comemora 60 anos e muda composição societária – O Grupo Herval, foi fundado em outubro de 1959, e o primeiro negócio foi uma madeireira, criada por Felippe Seger Sobrinho e um grupo de amigos. Nos anos 60, entra na sociedade sua irmã Nelsi Seger Grings. De lá para cá, o Grupo se desenvolveu com a criação de outras empresas, ora por sinergia, ora por oportunidades que foram surgindo no mercado. Hoje, a organização integra 20 marcas e 14 empresas, com bandeiras que se estendem por todo o território nacional. As operações, capazes de atender diferentes públicos e necessidades, se dividem nos segmentos da Indústria, Comércio e Serviços, com marcas reconhecidas pelo público como Herval Móveis e Colchões, taQi, iPlace, HS Consórcios, HT Solutions, H Química, Uultis, HS Financeira, H Lar Construções entre outras, empregando mais de 7.000 funcionários.08/05/2019

- Corretora Wiz paga R$114 mi para ter 40% da Inter Seguros, do Banco Inter – O Banco Inter informou nesta quarta-feira que acertou a venda de 40 por cento de seu braço de seguridade, Inter Seguros, para a corretora Wiz, por 114 milhões de reais. Segundo fato relevante, do valor total, 45 milhões de reais são fixos e pagos no fechamento do negócio. Outros 69 milhões de reais são variáveis, divididos em quatro parcelas anuais, sujeitas a ajustes de acordo com a performance financeira da Inter Seguros, aferida pelo seu Ebitda. 08/05/2019

- Phoenix Tower Participações adquire K2-Tower – A operadora brasileira de infraestrutura sem fio Phoenix Tower Participações adquire 100% do capital social da provedora K2 – Tower S.A… 07/05/2019

- Telefônica vende dois data centers por R$ 441 milhões – A Telefônica Brasil fechou um contrato para a venda de dois data centers para a Asterion Industrial Partners por R$ 441 milhões. Os ativos estão localizados em Santana do Parnaíba (SP) e em Curitiba (PR). A transação, segundo a empresa, tem como objetivo “melhorar a alocação de capital”. Além da venda, o contrato com a Asterion prevê a prestação de serviços, diz o comunicado da Telefônica. (Rita Azevedo ). 08/05/2019

- Arco Educação compra Sistema Positivo de Ensino por R$ 1,65 bilhão – Único unicórnio de educação do Brasil, empresa assumirá operação que conta com 650 mil alunos e 3 mil escolas. A Arco Educação, empresa brasileira de soluções para educação, anunciou nesta terça-feira (7) a aquisição do Sistema Positivo de Ensino por R$ 1,65 bilhão. A transação precisa ser aprovada pelo Conselho Administrativo de Defesa Econômica (Cade) para ser efetivada. Em setembro passado, a Arco realizou o seu IPO (oferta inicial de ações), na Nasdaq, em Nova York. Na ocasião, a empresa captou US$ 194,4 milhões e atingiu o valor de mercado de US$ 1,2 bilhão. A compra do Sistema Positivo engloba mais de 3 mil escolas particulares em todo o Brasil, que atendem cerca de 650 mil alunos, e parte da Editora Positivo. Entretanto, instituições de ensino básico e superior e o sistema de ensino Aprende Brasil não fazem parte da aquisição e continuam no Grupo Positivo. Além disso, também está de fora do negócio a fabricante de eletrônicos Positivo Tecnologia, que faz parte da holding paranaense. 08/05/2019

- Yahsat e Hughes formam joint venture de serviços de satélite no Brasil – Com a parceria, serão mais de 65 Gbps para atender mercado residencial, corporativo, governo e soluções para operadoras móveis no país. A Yahsat, operadora de satélites baseada nos Emirados Árabes Unidos, e a Hughes Network Systems, subsidiária da EchoStar Corporation, anunciaram hoje um acordo para a criação de uma joint venture para fornecer serviços de banda larga via satélite com tecnologia banda Ka no Brasil. Essa nova join venture combina a experiência da Hughes em fornecer redes e serviços de satélite no Brasil com a capacidade da Yahsat na região. A Hughes deterá a participação majoritária na joint venture. A nova parceria vai atrelar a Hughes com a empresa de banda larga residencial da Yahsat no Brasil, criando uma proposta de valor para atender à crescente demanda do mercado por serviços de banda larga, incluindo acesso à Internet ao consumidor residencial, redes corporativas, backhaul de celular e soluções de hotspot de Wi-Fi comunitário.07/05/2019

- JOTA faz rodada para investir pesado em tecnologia – O JOTA — mais conhecido pelo site que cobre o Poder Judiciário e o Congresso — acaba de levantar R$ 6,8 milhões numa rodada de ’seed capital’ liderada pela Astella Investimentos. O valuation não foi divulgado mas, como é típico em rodadas assim, a transação inclui uma pequena participação minoritária. Fundado em 2014 por um grupo 07/05/2019

- Startup de saúde recebe aporte de R$ 2 milhões – Zenklub conecta pacientes com especialistas de saúde emocional. A startup Zenklub recebeu R$ 2 milhões do fundo de investimentos português Indico. Esse foi o primeiro aporte desse fundo numa companhia brasileira. O objetivo é utilizar o valor para dar escala ao negócio. Com três anos de atuação, a startup possibilita que pessoas encontrem especialistas em saúde emocional, como psicólogos e psicanalistas, para sessões online de 50 minutos. O preço médio por atendimento é de R$ 90 e atualmente mais de 150 profissionais estão cadastrados na plataforma.Uma das formas de atrair os pacientes é que a plataforma possibilita o reembolso pelos planos de saúde. 07/05/2019

- Hapvida anuncia compra do grupo São Francisco por R$ 5 bilhões e ações disparam até 7,5% – A Hapvida informa que a compra será paga à vista, na data de conclusão do negócio, sendo que R$ 4,750 bilhões serão pagos em dinheiro. As ações da Hapvida (HAPV3 +6,83%) dispararam mais de 7% na bolsa nesta terça-feira (7) após o site Brazil Journal informar que a companhia fechou a compra do Grupo São Francisco por R$ 5 bilhões. O movimento fez com que a negociação dos papéis fosse suspensa, levando a companhia a divulgar um comunicado ao mercado confirmando o negócio. Às 15h39 (horário de Brasília), as ações já tinha voltado a negociar e subiam 5,95%, cotadas a R$ 32,42, após chegarem a subir 7,52% na máxima do dia. No comunicado, a Hapvida informa que a compra será paga à vista, na data de conclusão do negócio, sendo que R$ 4,750 bilhões serão pagos em dinheiro, sendo que os outros R$ 250 milhões serão por meio de ações da empresa.07/05/2019

- IPV7 adquire empresa de IoT com foco em provedores de Internet – Entre outras mensagens ao mercado, a empresa demonstra que acredita no investimento em IoT e integra mais uma aba de soluções. A IPv7 – Soluções Inteligentes anuncia a aquisição da Krauthein IoT, empresa focada no setor de Internet das Coisas (IoT) que desenvolve soluções para segmentos como agrícola e Internet Service Providers – ISPs, todos baseados em Sistema Operacional de Tempo Real (RTOS) para controle e gerenciamento de dispositivos que dão suporte ao conceito de hiperconectividade, além de segurança e confiabilidade. O valor da transação não foi divulgado pelas empresas. Segundo Droander Martins, CEO da IPv7, a demanda por serviços de IoT e Rtos é crescente, e as possibilidades são inúmeras – desde a automatização ou integração de soluções já existentes, até a criação de novas aplicações, específicas para cada caso ou cenário. O executivo ressalta, ainda, que a customização é um dos pilares da aquisição, que integra a business unit de IoT da IPv7, existente desde o final de 2016, quando a companhia selou uma aliança com a PUC-RS para impulsionar o segmento de Internet das Coisas e Data Science em Cidades Inteligentes. 07/05/2019

- Bradesco fecha acordo para comprar BAC Florida por US$ 500 milhões – O objetivo do Bradesco é ampliar a oferta de investimentos nos EUA a clientes de alta renda e Private Bank. OBradesco fechou acordo com os acionistas controladores do BAC Florida Bank para a aquisição do banco norte-americano por aproximadamente US$ 500 milhões, de acordo com fato relevante nesta segunda-feira. “Concretizada a aquisição, o Bradesco assumirá as operações do BAC Florida, com o principal objetivo de ampliar a oferta de investimentos nos EUA aos seus clientes de alta renda (Prime) e do Private Bank”, disse o banco brasileiro. A conclusão da operação, que poderá ocorrer em uma ou mais etapas subsequentes, está sujeita à aprovação dos órgãos reguladores competentes brasileiros e norte-americanos e ao cumprimento de formalidades legais.06/05/2019

- Exchange 3xbit anuncia aquisição de parte da OriginalMy – Plataforma brasileira dá importante passo em direção ao mercado internacional. Durante o último dia do Bitconf 2019, conferência sobre criptomoedas e blockchain que ocorreu nos dias 4 e 5 de maio na cidade de São Paulo, o CEO da exchange 3xbit Saint Clair Izidoro anunciou diversas novidades sobre os novos passos da plataforma. Durante sua palestra, o CEO informou que a 3xbit recentemente adquiriu parte da OriginalMy, startup brasileira focada na tecnologia blockchain. Fundada por Miriam Oshiro e Edilson Osório Jr em 2015, a empresa apresenta uma plataforma automatizada que viabiliza o registro e verificação de autenticidade de contratos inteligentes, identidades de pessoas e documentos digitais por meio do blockchain, possibilitando ainda a assinatura de documentos através de um aplicativo e logar em sites sem a necessidades de preencher formulários ou senhas.06/05/2019

- McCain Foods compra brasileira Sérya e abre caminho para expansão no país – A McCain Foods, maior fabricante de batata frita congelada do mundo, fez acordo para comprar 70 por cento da brasileira Sérya em um acordo que permitirá ao grupo canadense expandir sua presença no país. O valor da transação não foi revelado. A participação restante na Sérya é controlada pela Forno de Minas, na qual a McCain comprou participação de 49 por cento no ano passado. Uma fonte próxima das operações da McCain no Brasil afirmou que a subsidiária brasileira da companhia recebeu uma injeção de 15 milhões de dólares da matriz para acertar a aquisição. A fonte afirmou ainda que a McCain deve comprar a participação restante na Forno de Minas nos próximos cinco anos. 06/05/2019

- A startup Fix it recebe aporte de R$ 800 mil da Verus Group – A startup Fix it baseada em São Paulo-SP, acaba de anunciar um aporte de R$ 800 mil. A rodada atual foi realizada com investidores anjos de SP/RJ e com o Verus Group, grupo de investidores early stage. De acordo com o CEO e cofundador da Fix it, Felipe Neves, a empresa já opera em alguns estados do Brasil, porém o proposito principal do investimento em curso é ter uma força de venda mais robusta e com abrangência maior, com foco em outros mercados. Atualmente, a empresa trabalha com placas de plástico biodegradável e termo moldáveis para imobilização articular. Já atende clínicas, hospitais, lojas ortopédicas e farmácias. 06/05/2019

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 29/abr a 05/mai/2019>>

- Fusões e Aquisições: 88 transações realizadas em abril/19

- TI – RADAR de Fusões e Aquisições, em abril/2019

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES