FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 15 a 21/mai/2017

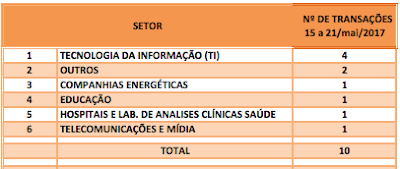

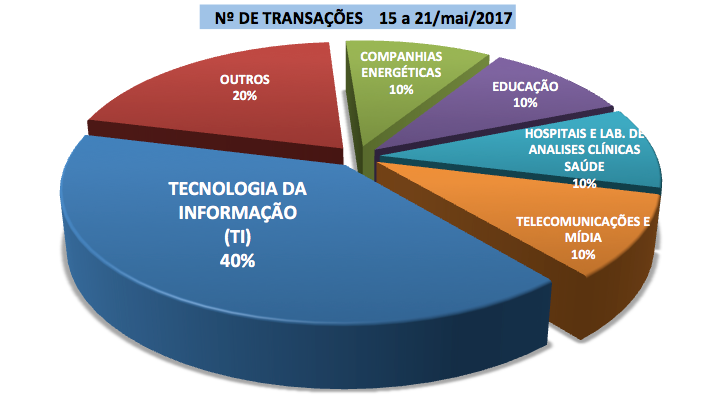

Anunciadas 10 operações de Fusões e Aquisições com destaque pela imprensa na semana de 15 a 21/mai/2017. Envolvem direta ou indiretamente empresas brasileiras de 6 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Fundador da Wizard paga R$ 200 milhões para ser sócio da Wise Up. O empresário Carlos Wizard Martins — fundador da rede de escolas de idiomas Wizard, que atualmente pertence à Pearson — comprou uma fatia de 35% da concorrente Wise Up por R$ 200 milhões. 15/05/2017

“Market Movers” – Exterior

- Enjoy compra 55% do Conrad do Uruguai por US$ 189 milhões. Esta semana, o grupo chileno Enjoy concluiu o processo de compra dos 55% restantes do Conrad Punta del Este da Caesars Entertainment. Em maio de 2013 o Grupo Enjoy concluiu o processo de compra de 45% da empresa por US$ 139,52 milhões e teve a preferência de comprar os 55% restantes, o que acaba de acontecer. O Grupo Enjoy infomou à Superintendência de Valores e Seguros do Chile que emitiu e colocou no mercado bônus para US# 300 milhões, com vencimento em maio de 2022, a uma taxa de juros inicial de 10,5% e que os recursos serão utilizados para financiar o valor da compra de 55% das ações de emissão da Baluma AS (companhia proprietária do Conrad), dentre outras. 19/05/2017

- Unilever compra marcas de cuidados pessoais da Quala na AL. “A Quala fez um trabalho excepcional ao construir marcas locais fortes e competitivas (na América Latina)”, disse o CEO da Unilever, Paul Polman. Fundada em 1980, a Quala está presente em dez países da América Latina: Colômbia, Equador, México, República Dominicana, Haiti, Peru, El Salvador, Honduras, Nicarágua e Guatemala. A Unilever anunciou que adquiriu suas marcas de cuidados pessoais Savital/Savité, eGo, Bio-Expert, Fortident e Aromatel. O volume de vendas da companhia nestas marcas chegou a US$ 400 milhões em 2016, afirmou a Unilever em comunicado.15/05/2017

HUMORES & RUMORES

M & A – VENDA

- Cemig negocia com fundo canadense para leilão, diz fonte. As usinas são operadas pela Cemig, mas os contratos de concessão venceram e o governo pretende obter recursos para o Tesouro ao relicitar os ativos. A elétrica mineira Cemig tem negociado com o fundo de pensão canadense Ontario Teachers’ Pension Plan uma possível parceria para disputar um leilão no qual a União oferecerá a concessão de quatro hidrelétricas por um bônus de outorga mínimo de 11 bilhões de reais, disse uma fonte do governo nesta quarta-feira. As usinas são operadas pela Cemig, mas os contratos de concessão venceram e o governo pretende obter recursos para o Tesouro ao relicitar os ativos, que somam 2,9 gigawatts em capacidade instalada. A usina São Simão terá bônus de outorga mínimo de 6,74 bilhões de reais. Jaguara terá bônus de 1,9 bilhão de reais. Em Miranda, a outorga será de 1,1 bilhão, enquanto em Volta Grande a cobrança será de 1,29 bilhão.17/05/2017

- Petrobras divulga venda de participação no Campo de Azulão, no AM. O anúncio faz parte do plano de desinvestimentos da petroleira, revisado e aprovado pela diretoria, segundo o documento. A Petrobras colocou à venda 100 por cento de sua participação no Campo de Azulão (concessão BA-3), na Bacia do Amazonas, segundo fato relevante da companhia divulgado na noite de segunda-feira. A Petrobras afirmou que potenciais compradores deverão comprovar ser ou terem sido concessionários de exploração e produção de petróleo e gás nas bacias do Amazonas e/ou Solimões, além de possuir capacidade instalada de no mínimo 200MWh de geração termelétrica no Brasil. 16/05/2017

M & A – COMPRA

- Crise política põe em risco aportes de R$ 60,5 bi em infraestrutura. A crise política deflagrada após as denúncias contra o presidente Michel Temer pelo empresário Joesley Batista, dono da JBS, pode ameaçar investimentos privados de R$ 60,5 bilhões no setor de infraestrutura este ano. O número é uma projeção da Inter.B Consultoria, que já prevê a suspensão de grandes investimentos por parte das empresas, sobretudo em áreas ligadas a concessões públicas, como aeroportos, portos, energia elétrica e saneamento, entre outros. Somente entre a última quarta-feira, quando o Globo revelou as denúncias, e sexta-feira, investidores estrangeiros já suspenderam negociações que estavam em andamento na área de fusões e aquisições. Segundo projeção da InterB Consultoria, dos R$ 60,5 bilhões em investimentos privados previstos para este ano, R$ 30,6 bilhões estão destinados aos transportes, como ferrovias, portos e aeroportos. Energia tem programados R$ 16,1 bilhões, e telecomunicações, outros R$ 11,8 bilhões.21/05/2017

- Território conquistado. A Cast Group, empresa de tecnologia da informação, prevê investir R$ 50 milhões em três aquisições que deverão se concretizar até o próximo mês, segundo o presidente, José Calazans da Rocha. “Os recursos para essas operações estão garantidos. Há ainda planos de comprar outras duas empresas até o início de 2018, mas, com a crise política, há dúvidas em relação à captação.” O aporte previsto para as novas aquisições, que serão negociadas no segundo semestre, é de R$ 30 milhões a R$ 40 milhões, diz.19/05/2017

PRIVATE EQUITY

- Com fundo Gávea, São Francisco vai investir mais. O grupo de saúde São Francisco está investindo, neste ano, R$ 60 milhões em expansão orgânica e concluindo a aquisição de uma operadora de convênio médico, cujo nome não foi revelado. O montante é mais do que o total aplicados nos últimos três anos. O aumento deve-se à entrada da gestora de private equity Gávea, que adquiriu 29% do capital da empre… 19/05/2017

IPO

- BRMalls mantém precificação de follow on apesar de abalo político. A BRMalls decidiu seguir adiante com a sua oferta subsequente de ações (follow on), apesar da turbulência política. Na segunda-feira (22), será definido o preço da ação e esse é o ponto de discussão. Demanda existe. Na sexta-feira (19), estava em 1,5 vez no encerramento do roadshow. Desde que a BRMalls lançou a oferta, o preço das ações recuou 9,61%. 21/05/2017

- Com crise política, IPOs e captações ficam em suspenso no mercado financeiro. Incertezas dificultarão concretização de projeções otimistas. A crise política colocou em compasso de espera os negócios no mercado de capitais. Nesse tipo de operação, as empresas emitem ações ou títulos de dívida (debêntures e bonds) para ter dinheiro e investir em seus projetos ou comprar concorrentes. Mas, como a delação da JBS aumentou a incerteza em relação à retomada econômica, quem estava se preparando para fazer captações resolver esperar. A postergação de algumas operações pode fazer com que o ano seja menos promissor no mercado de capitais do que o previsto. No caso da oferta de ações, a B3 (antiga Bovespa) calculava ao menos R$ 25 bilhões no ano (R$ 11,4 bilhões já foram emitidos até abril). O número poderia ser ainda maior se a Reforma da Previdência fosse aprovada ainda no primeiro semestre. Em uma operação dessas, a maior parte do dinheiro costuma ir para o caixa das empresas, que utilizam os recursos para aquisições ou para ampliação dos negócios. No entanto, bancos de investimento consultados afirmaram que essas ofertas só irão para a rua quando o cenário voltar a ficar mais claro. Essa postergação deve empurrar algumas operações para o ano que vem. 21/05/2017

- Log Commercial Properties desiste de IPO. A Log Commercial Properties, unidade de gestão de espaços comerciais da construtora e incorporadora MRV desistiu de sua planejada oferta inicial de ações (IPO, na sigla em inglês), segundo informações do website da Comissão de Valores Mobiliários (CVM). A operação, que deveria incluir ofertas primária (ações novas), vem após acionistas da empresa terem aprovado um aumento de capital de 250 milhões de reais em novembro, pondo fim a planos anteriores de abrir o capital, iniciados em junho.19/05/2017

- IRB Brasil Re, o maior ressegurador do Brasil, dá a largada para IPO. O IRB Brasil Re parece que vai dar a largada para a oferta inicial de ações, o tão aguardado IPO. Depois de divulgar dados do seu balanço no dia 8 juntamente com a holding BB Seguridade, com lucro líquido ajustado de R$ 224,9 milhões de janeiro a março, alta de 12,8% em relação ao mesmo período do ano passado, o maior ressegurador do Brasil fez uma convocação de Assembleia Geral Extraordinária para o dia 19 de maio de 2017. A expectativa é de que os acionistas entrem num acordo sobre o IPO, segundo fonte que pediu anonimato.14/05/2017

- Ômega Geração pede registro para IPO na CVM. A Ômega Energia Renovável, empresa em que a gestora Tarpon mantém investimento, pediu registro para realizar sua oferta inicial de ações (IPO, na sigla em inglês) na B3. A operação havia sido antecipada pela Coluna do Broadcast em março. A empresa emitirá units e, segundo fontes, a oferta será da ordem de R$ 1 bilhão. O prospecto preliminar mostra que a oferta será primária e secundária, o que significa que a empresa colocará dinheiro em caixa e atuais acionistas também venderão parte de suas ações. São acionistas vendedores o BJJ Income Fundo de Investimento em Participações e o WP ( Warburg Pincus) Income Fundo de Investimento em Participações.15/05/2017

- Priner, de serviços industriais, pode fazer IPO ainda em 2017, diz executivo. A empresa carioca de serviços industriais Priner pediu registro de companhia aberta e pode ainda neste ano realizar uma oferta inicial de ações (IPO, na sigla em inglês), disse nesta segunda-feira um executivo da controladora da companhia. “Este é o primeiro passo para que a empresa se prepare em assuntos como auditoria e governança”, disse à Reuters Marcelo Mesquita, sócio-fundador da gestora Leblon Equities, que administra o fundo de private equity que comprou 100 por cento da Priner em 2013.15/05/2017

- As empresas voltam à bolsa. Uma nova safra de ações de companhias abertas, entre elas Magazine Luiza, BR Malls e Banco do Brasil, promete impulsionar as operações nos terminais da B3 nos próximos meses. Soma-se a essas operações a volta da Tivit, empresa de serviços de Tecnologia da Informação (TI), que em abril protocolou o pedido de IPO na CVM. A companhia já havia realizado um IPO, em setembro de 2009, mas fechou o capital no ano seguinte. Por trás disso estava a venda de 54,25% de seu capital para o fundo de private equity americano Apax, por R$ 873,8 milhões. A operação foi seguida de uma Oferta Pública de Aquisição (OPA) aos demais acionistas da Tivit. O que vem animando as empresas a tocar o sino no pregão, após dois anos de ausência, é a melhora dos indicadores e as boas perspectivas para a economia. Assim, 2017 já registrou nove operações na bolsa. Foram quatro estréias. A locadora de automóveis Movida, o laboratório Hermes Pardini, a companhia aérea Azul e a construtora Tenda, que voltou ao mercado. Porém, empresas abertas resolveram captar mais dinheiro no mercado. Há dois caminhos. Um deles são as vendas secundárias de ações, chamadas pelo nome inglês follow on.

RELAÇÃO DAS TRANSAÇÕES

- Grupo Vittia adquire controle da mineira Biovalens de defensivos biológicos. O Grupo Vittia de fertilizantes especiais e inoculantes anunciou a aquisição de 80% do controle acionário e a incorporação da companhia de defensivos biológicos Biovalens, com sede em Uberaba (MG). Com o negócio, cujo valor não foi revelado, o conglomerado, sediado em São Joaquim da Barra (SP), amplia a participação no setor com produtos complementares aos já comercializados, disse ao Broadcast Agro (serviço de notícias em tempo real do Grupo Estado), José Roberto Pereira de Castro, diretor comercial e de Marketing do Grupo Vittia.

- Startup recebe aporte de R$ 4 milhões para estimular participação popular nas cidades. Uma startup que fiscaliza a qualidade de serviços públicos e incentiva a tomada de decisões do governo com base na participação popular é o primeiro investimento na área de políticas públicas do bilionário americano Pierre Omidyar, fundador da plataforma de comércio eletrônico eBay, no Brasil. Sediado em São Paulo, o Colab.re vai receber aporte de R$ 4 milhões, capitaneado pelo fundo de impacto social Omidyar Network, criado pelo empreendedor da tecnologia e que está situado no Vale do Silício, e também pelo investidor da área de mídias independentes MDIF (Media Development Investment Fund), baseado em Nova Iorque. 19/05/2017

- GP Investments anuncia fusão com a Rimini Street. A GP Investments anunciou acordo para fusão com a Rimini Street, pelo qual se fundirá com a GP Investments Acquisition Corp (GPIAC). A transação envolverá a emissão de 63,8 milhões de ações ordinárias da GPIAC, ao preço de US$ 10,00 por ação para os atuais acionistas da Rimini. “Após a fusão, a GPIAC será renomeada como Rimini Street, Inc. e continuará a ser negociada na Nasdaq sob a sigla RMNI”, informou a GP, em fato relevante enviado à Comissão de Valores Mobiliários (CVM). O enterprise value antecipado da Rimini é de aproximadamente US$ 837 milhões, com uma capitalização após a transação de US$ 854 milhões ao preço de US$10,00 por ação. Em paralelo à consumação da transação, a GPIAC migrará sua jurisdição das Ilhas de Cayman para o Estado de Delaware, EUA. Após a conclusão, os acionistas da GPIAC deverão deter aproximadamente 25% da companhia combinada em base totalmente diluída, enquanto os atuais acionistas da Rimini Street trocarão as suas ações da Rimini por aproximadamente 75% da companhia combinada.17/05/2017

- Aqua Capital compra controle de distribuidora de produtos veterinários. A Aqua Capital, fundo de private equity com foco nos setores de agronegócios, alimentos e logística, anunciou que adquiriu uma participação majoritária na Casa da Vaca, uma das maiores distribuidoras de produtos veterinários e insumos do país. O valor do negócio não foi revelado…. 16/05/2017

- Echoenergia, da Actis, compra ativos da Casa dos Ventos. Echoenergia, da Actis, compra ativos da Casa dos Ventos Por Camila Maia A Echoenergia, companhia recém criada pela gestora britânica Actis, vai anunciar hoje a aquisição de dois complexos eólicos da Casa dos Ventos, que somam 346 meg awatts (MW) de potência já em operação. Esse é o primeiro passo do plano da empresa de se consolidar entre os maiores investidores no setor eólico do Brasil. Vendedor e comprador dos ativos não revelaram o valor da operação. Para se ter uma idéia do tamanho potencial da operação, o complexo eólico Alto Sertão II, de 386 MW, foi avaliado em cerca de R$ 1,8 bilhão pela AES Tietê no acordo de compra da Renova Energia. Diferentemente da Renova, que enfrenta severa crise financeira, a Casa dos Ventos não tinha pressa em se desfazer dos ativos, pois os recursos servirão para futuros investimentos em novos projetos por parte da companhia.16/05/2017 –

- NIMGenetics – nova injeção. A NIMGenetics, empresa espanhola de exames genéticos, recebeu um investimento de R$ 24 milhões de um fundo britânico para expandir a companhia, instalada no Brasil desde 2016. Os recursos serão utilizados principalmente para a compra de equipamentos de sequenciamento genético, afirma o presidente global, Enrique Rodrigues. “A ideia é ampliar a estrutura do laboratório nacionalmente, além de expandir as unidades comerciais, principalmente nas regiões Sudeste e Sul, diz ela. € 7 MILHÕES (cerca de R$ 24 milhões) faturou a empresa em 2016 17/05/2017

- WDC Networks recebe aporte do Fundo de Investimento 2B Capital. A distribuidora brasileira WDC Networks, anuncia a entrada do fundo de investimento 2bCapital – Brasil Capital de Crescimento I como seu acionista minoritário. O valor do aporte não foi revelado. Atualmente, a WDC Networks comercializa produtos de acesso à banda-larga via fibra ótica, rádios para comunicação de dados e roteadores Wi-Fi. Seu portfólio também abrange soluções de segurança eletrônica e equipamentos de telefonia corporativa.15/05/2017

- Fintech brasileira Nibo arrecada R$ 20 mi em rodada de investimentos. Startup atua com sistema de gestão financeira que melhora a interação de contadores e pequenas e médias empresas. A fintech brasileira Nibo, que atua para melhorar a interação de contadores e pequenas e médias empresas, arrecadou 20 milhões de reais em uma nova rodada de investimentos liderada pelo investidor sueco Vostok Emerging Finance. O capital levantado teve participação dos atuais parceiros Redpoint e Valor Capital Group e será usado em novas atividades comerciais e no desenvolvimento e introdução de novas funcionalidades aos produtos da empresa, segundo comunicado à imprensa. 15/05/2017

- BETC e Havas se tornam uma única agência. Décimo maior grupo de agências do mundo, o francês Havas resolveu fundir duas de suas agências no Brasil. Em um movimento motivado pela otimização de recursos, a Havas Worldwide e a BETC, que desde maio do ano passado já respondem para a dupla de co-CEOs Gal Barradas e Erh Ray, passam a ser uma única empresa, atuando sob a marca BETC/Havas. Coincidentemente, o movimento de fusão no Brasil ocorre na mesma semana em que se anuncia uma alteração no principal acionista global do Grupo Havas. 12/05/2017

- Fundador da Wizard paga R$ 200 milhões para ser sócio da Wise Up. O empresário Carlos Wizard Martins — fundador da rede de escolas de idiomas Wizard, que atualmente pertence à Pearson — comprou uma fatia de 35% da concorrente Wise Up por R$ 200 milhões. Com isso, Martins torna-se sócio do empresário Flavio Augusto da Silva, fundador da Wise Up rede de escolas que havia vendido o negócio para a Somos Educação .. 15/05/2017

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 08 a 14/mai/2017>>>

- FUSÕES E AQUISIÇÕES: 95 TRANSAÇÕES REALIZADAS EM ABRIL/2017

- TI – RADAR de Fusões e Aquisições em abril/2017.

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES