FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 17 a 23/set/12

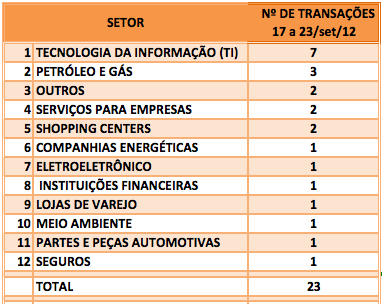

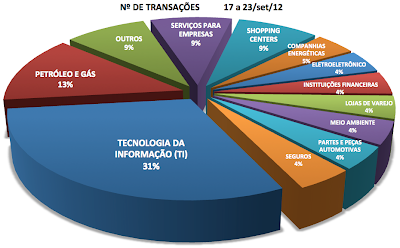

Na semana de 17 a 23/set/12 foram divulgadas com destaque pela imprensa 23 operações de Fusões e Aquisições.

ANÁLISE DA SEMANA

Principais constatações

Doze setores realizaram 23 operações nesta semana. Sendo os setores de TECNOLOGIA DA INFORMAÇÃO, PETRÓLEO E GÁS, OUTROS, SERVIÇOS PARA EMPRESAS e SHOPPING CENTERS os que mais se destacaram com 70% do total das transações.

NEGÓCIOS DA SEMANA

Negócios da semana – Brasil.

BTG aumenta participação na Leader de 30% para 70%. O banco de investimento comprou mais 30% da varejista; em maio, BTG já havia gastado R$ 665,2 milhões em 40% do negócio. BTG Pactual decidiu aumentar sua fatia para 70%. Com isso eleva o desembolso pela sua participação para mais de 1 bilhão de reais. A participação extra é avaliada em cerca de 499 milhões de reais, montante que irá para o bolso dos criadores do negócio, a família Gouvêa. 20/09/2012

Aggreko anuncia ter investido R$ 400 mi para adquirir Boit Energia. A Aggreko, empresa escocesa que opera no país desde 2003 fornecendo soluções customizadas no fornecimento de temporário de energia, resfriamento de processos e climatização, está aproveitando sua participação na Rio Oil & Gas para divulgar seus produtos e consolidar a marca junto aos clientes. A empresa, que fornece geradores de grande capacidade, investiu cerca de R$ 400 milhões para adquirir a brasileira Boit Energia, que também opera na área de geradores de pequeno e médio porte. Com isso, a Aggreko complementou o seu portfólio na área de aluguel de geradores. 20/09/2012

Estre compra parte de empresa de gestão de resíduos nos EUA por US$ 100 milhões. O grupo Estre, que atua na área de saneamento, adquire parte da companhia Star Waste Holdings, que opera na gestão de resíduos dos Estados Unidos. Segundo o presidente da companhia brasileira, Wilson Quintella, o negócio deverá ajudar na transferência de tecnologia, especialmente na área de reciclagem. Para obter uma participação minoritária (11%) na empresa que opera nos Estados Unidos, a companhia brasileira desembolsou cerca de US$ 100 milhões. 24/09/2012

Negócios da semana – Exterior

Chinesa Alibaba recompra fatia de 20% em poder do Yahoo! O Yahoo! informou que chegou a um acordo de US$ 7,6 bilhões com a companhia chinesa Alibaba Group. Segundo o Yahoo!, o Alibaba vai pagar US$ 7,1 bilhões para recomprar uma fatia de 20% que a companhia norte-americana possui na chinesa, e mais US$ 550 milhões para cobrir acordos de licenciamento e tecnologia . Após essa venda, o Yahoo! ainda terá uma participação de 20% no Alibaba. Após impostos, o Yahoo! deve ganhar pelo menos US$ 4,2 bilhões. O Yahoo! comprou a participação de 40% no Alibaba em 2005, por US$ 1 bilhão. 18/09/2012

Blackstone compra empresa de segurança Vivint por mais de US$2 bi. A Blackstone concordou em comprar a provedora de segurança doméstica Vivint por mais de 2 bilhões de dólares, apostando que mais casas na América do Norte irão adotar seus sistemas de alarmes, ar-condicionado e gestão de sistemas de energia. A Vivint é a maior empresa de serviços de automação doméstica da América do Norte e a segunda maior em oferta de sistemas de segurança residencial, de acordo com a própria companhia. A empresa atende a cerca de 600 mil clientes nos Estados Unidos e no Canadá. 19/09/2012 Basf anuncia aquisição da Becker Underwood por US$ 1,02 bilhão. Empresa pretende se tornar líder mundial em tratamento biológico de sementes. Com seus produtos e serviços, a BASF ajuda os produtores rurais a melhorar a produtividade e a qualidade de seus cultivos. Sediada em Ames, Iowa (EUA), a empresa é uma das principais fornecedoras globais de tecnologias para tratamento biológico de sementes, corantes e polímeros, bem como produtos nas áreas de proteção biológica de cultivos, nutrição animal e paisagismo. A Becker Underwood possui 10 unidades de produção em todo o mundo e 479 colaboradores. Espera-se que a Becker Underwood atinja vendas de US$ 240 milhões (€185 milhões) para o ano fiscal de 2012, que se encerra em 30 de setembro. 20/09/2012

RELAÇÃO DAS TRANSAÇÕES

01 – SHOPPING CENTERS – IRB vende participação em shoppings por R$ 158 mi – BRMalls. O IRB Brasil Resseguros vendeu durante sessão pública na BM&FBovespa, sua participação em três shopping centers. A BrMalls, maior empresa do ramo de shopping centers no País, ficou com dois lotes. O primeiro deles, referente a 20% do Maceió Shopping pelo valor de R$ 46 milhões. O segundo referente à participação no Amazonas Shopping pelo valor de R$ 47 milhões. 17/09/2012

02 – SHOPPING CENTERS – IRB vende participação em shoppings por R$ 158 mi – Aliansce. O IRB Brasil Resseguros vendeu durante sessão pública na BM&FBovespa, sua participação em três shopping centers. O lote, referente a 25% do Westplaza Shopping, teve como vencedor a Aliansce Shopping Center, pelo valor de R$ 65 milhões, com ágio de 16,07%. 17/09/2012

03 – PARTES E PEÇAS AUTOMOTIVAS – Autometal forma joint-venture com a chinesa Donghua. Pelo acordo, a fabricante brasileira de autopeças vai realizar aumento de capital na Nanjing Automotive Forging, controlada pela Donghua, no valor de US$ 22,12 milhões (140 milhões de Renminbi). Com isso, a Autometal passará a deter o controle da Nanjing, com uma participação de 50% de seu capital social. A sociedade tem como principal finalidade o desenvolvimento e a fabricação de componentes automotivos, mediante a tecnologia de forjaria e também tecnologias complementares, em especial o desenvolvimento de virabrequins. 18/09/2012

04 – TECNOLOGIA DA INFORMAÇÃO (TI) – BRQ compra InstiSys para reforçar área financeira. A companhia brasileira BRQ, de serviços de tecnologia da informação (TI), anunciou a aquisição da InstiSys, que atua em processos de consultoria para a implantação de sistemas de tesouraria e gestão de risco. O valor do acordo é mantido em sigilo. A operação foi fechada há cerca de dois meses. Desde então, os 10 clientes de grande porte e os 80 profissionais da InstiSys começaram a ser incorporados pela BRQ. No plano de quatro anos traçado pela BRQ, a previsão é que a unidade de serviços financeiros registre um crescimento anual de 30% sobre a receita da InstiSys, que foi de R$ 10 milhões em 2011. 18/09/2012

05 – OUTROS – A empresa sueca Trelleborg adquire Printec. A Trelleborg concluiu a aquisição da Printec, divisão de negócios de blanquetas para impressão em off-set da Day Brasil S/A. O valor da transação não foi divulgado. A Printec tem uma forte presença na América Latina e os EUA. Com instalações industriais em São Paulo, conta com cerca de 160 funcionários. Trelleborg é um grupo industrial global cuja posição líder é baseada em avançada tecnologia de polímero e no profundo know-how de suas aplicações. O Grupo Trelleborg tem vendas anuais de cerca de SEK 22 bilhões, com 15.500 funcionários em mais de 40 países. 12/09/2012

06 – PETRÓLEO E GÁS – Andrade Gutierrez compra controle da Aratu Óleo e Gás. A Andrade Gutierrez, gigante do ramo de infraestrutura, fechou a compra de 60% da Aratu Óleo e Gás, marcando sua estreia no negócio de plataformas para petróleo. A transação não teve o valor divulgado. A Aratu é controlada pela companhia baiana GDK, que permaneceu com os 40% restantes da empresa. 19/09/2012

07 – SERVIÇOS PARA EMPRESAS – Amec adquire 50% da Kromav Engenharia. A empresa internacional de engenharia e projeto AMEC assinou acordo para adquirir participação de 50% na Kromav Engenharia por $ 12,5 milhões. KROMAV é uma empresa brasileira de projetos e serviços de engenharia. Especializada em serviços de engenharia para navios e embarcações, unidades offshore fixas e flutuantes utilizando sistemas computacionais avançados, softwares de planejamento e controle. 19/09/2012

08 – SEGUROS – Brasil Insurance compra controle da Itax por R$ 15 milhões. A Brasil Insurance comprou o controle da Itax Corretora pelo preço estimado de R$ 15 milhões. Dessa forma, a companhia passa a deter 99,99% das quotas do capital social da corretora. 60% do pagamento será feito em ações da Brasil Insurance (BRIN3) e os 40% restantes em dinheiro, em cinco parcelas. A primeira terá valor de R$ 4,9 milhões, que serão somados a quatro parcelas anuais variáveis, calculadas com base nos resultados futuros da corretora (earn-out).19/09/2012

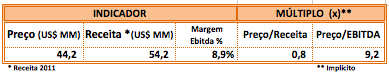

09 – SERVIÇOS PARA EMPRESAS – Expansão do Grupo G4S no Brasil, com a aquisição de 100% da Vanguarda Segurança e VigilânciaO Grupo G4S no Brasil anunciou a aquisição de 100% da Vanguarda Segurança e Vigilância Ltda.(“Vanguarda”), um dos líderes do mercado de segurança brasileiro. A Vanguarda foi adquirida diretamente dos seus fundadores e diretores pela SSE do Brasil Ltda., subsidiária brasileira do grupo G4S. Fundada em 1975, a Vanguarda está sediada em São Paulo e tem ativos brutos da ordem de £29 milhões. A Vanguarda fornece o pessoal de segurança, sistemas de segurança e serviços de monitoramento e patrulhas móveis para os principais setores estratégicos, tais como: bancário, transportes, edifícios comerciais, educação, saúde e serviços públicos. A estratégia da G4S é expandir-se para além da área de segurança nos grandes e selecionados mercados em desenvolvimento, onde as oportunidades e o potencial de crescimento são significativos. Também baseada em São Paulo, a Interativa foi fundada em 1998 e tem ativos brutos de £18 milhões. Os valores considerados na aquisição da Interativa e da Vanguarda obedeceram aos critérios normalmente adotados pelo Grupo G4S, ou seja, de oito a dez vezes o valor do EBITA do ano em curso.18/09/2012

10 – LOJAS DE VAREJO – BTG aumenta participação na Leader para 70%. O banco de investimento comprou mais 30% da varejista; em maio, BTG já havia gastado R$ 665,2 milhões em 40% do negócio. BTG Pactual decidiu aumentar sua fatia para 70%. Com isso eleva o desembolso pela sua participação para mais de 1 bilhão de reais. A participação extra é avaliada em cerca de 499 milhões de reais, montante que irá para o bolso dos criadores do negócio, a família Gouvêa. 20/09/2012

11 – TECNOLOGIA DA INFORMAÇÃO (TI) – Site de venda de seguros atrai fundo americano. A Redpoint e.Ventures, joint venture entre os grupos do Vale do Silício Redpoint Ventures e e.ventures (antigo BV Capital), anunciou aporte de capital na companhia novata brasileira Minuto Seguros. O valor da operação é mantido em sigilo pelas companhias, mas está incluído na categoria A de investimentos de venture capital, que varia entre US$ 3 milhões e US$ 5 milhões. A Minuto Seguros foi fundada no ano passado por Marcelo Blay. Enquanto desenvolveu a estrutura da companhia, que tem 90 funcionários, Blay fez acordos com 22 seguradoras no país para vender os contratos em seu site. A Redpoint Ventures e a e.Ventures administram globalmente US$ 4 bilhões em fundos. Este ano, lançaram o fundo de US$ 130 milhões voltado a companhias novatas no Brasil. 20/09/2012

12 – TECNOLOGIA DA INFORMAÇÃO (TI) – BSI Tecnologia incorpora Katena Cloud Consulting. De olho no crescimento do mercado de computação em nuvem, a BSI Tecnologia anunciou a incorporação da Katena Cloud Consulting, empresa pioneira na oferta dessa tecnologia e que tem como principal parceria a Salesforce.com. Com a incorporação, os colaboradores da Katena passam a integrar a torre de “cloud computing” da BSI Tecnologia, agora liderada pelo ex-presidente da Katena, Takehiro Mori. 19/09/2012

13 – TECNOLOGIA DA INFORMAÇÃO (TI) – Linktel compra operadora Visão Telecom. A Linktel Corporate pretende ampliar seu campo de atuação, oferecendo telefonia e banda larga fixa em shopping centers. Para isto, a empresa concluiu a compra da Visão Telecom, empresa que atua com estes serviços para empresas de médio e grande portes, especialmente em empreendimentos como shoppings. O negócio, que não teve valor revelado, inclui apenas a aquisição da carteira de clientes, equipamentos e corpo de funcionários e exclui o CNPJ. A compra da empresa foi concluída há dez dias, mas a operação conjunta se iniciou em 1° de setembro. 18/09/2012

14 – PETRÓLEO E GÁS – Gas Energy anuncia aliança com Poten Plural. A formação de uma parceria entre a Gas Energy – grupo brasileiro de consultoria na área de gás natural, petróleo, química e energia – e a joint venture Poten Plural foi anunciada nesta quarta-feira Rio Oil & Gas. Os valores do acordo, classificado pelos parceiros como ”aliança estratégica”, não foram revelados. A Poten Plural é fruto de uma associação entre o banco Brasil Plural e a consultoria Poten & Partners. O diretor-presidente da Gas Energy, Douglas Abreu, disse que “a união de forças com a Poten Plural representa maior acesso de nossos clientes a importantes mercados internacionais de energia, como Europa, Ásia e Estados Unidos”. 19/09/2012

http://fusoesaquisicoes.blogspot.com.br/2012/09/gas-energy-anuncia-alianca-com-poten.html

15 – PETRÓLEO E GÁS – Pacific Rubiales compra fatia de 35% em blocos na Bacia de Santos. Canadense pagará US$ 40 milhões à vista e financiará US$ 210 milhões. A petrolífera canadense Pacific Rubiales adquiriu uma participação de 35% em quatro blocos da Bacia de Santos da produtora de gás australiana Karoon. 20/09/2012

16 – TECNOLOGIA DA INFORMAÇÃO (TI) – Folhamatic compra produtora de software EBS. A britânica Sage anunciou que sua unidade brasileira Folhamatic Tecnologia em Sistemas acertou a compra da produtoras de software Empresa Brasileira de Sistemas (EBS). A Sage, especializada soluções de gestão de negócios para pequenas e médias empresas, informou que o acordo da Folhamatic com a EBS é de até 35 milhões de reais. A EBS fornece software de contabilidade, gestão de negócios e tributação para cerca de 4 mil companhias no Brasil. 21/09/2012

17 – TECNOLOGIA DA INFORMAÇÃO (TI) – Folhamatic compra produtora de software Cenize. A britânica Sage anunciou que sua unidade brasileira Folhamatic Tecnologia em Sistemas acertou a compra da produtoras de software Cenize Informática. A Sage, especializada soluções de gestão de negócios para pequenas e médias empresas, informou que o acordo da Folhamatic com a Cenize foi acertada em 12,9 milhões de reais. A Cenize fornece programas de contabilidade para mais de 7 mil micro e pequenas empresas no país. 21/09/2012

18 – COMPANHIAS ENERGÉTICAS – Aggreko anuncia ter investido R$ 400 mi para adquirir Boit Energia. A Aggreko, empresa escocesa que opera no país desde 2003 fornecendo soluções customizadas no fornecimento de temporário de energia, resfriamento de processos e climatização, está aproveitando sua participação na Rio Oil & Gas para divulgar seus produtos e consolidar a marca junto aos clientes. A empresa, que fornece geradores de grande capacidade, investiu cerca de R$ 400 milhões para adquirir a brasileira Boit Energia, que também opera na área de geradores de pequeno e médio porte. Com isso, a Aggreko complementou o seu portfólio na área de aluguel de geradores. 20/09/2012

19 – TECNOLOGIA DA INFORMAÇÃO (TI) – Perseus Telecom adquire ETradeLab, empresa brasileira de tecnologia. Perseus Telecom , empresa americana de conectividade global, anunciou a aquisição da ETradeLab, de São Paulo, provedor de tecnologia financeira e hospedagem.A compra acontece em um momento de demanda global por sistemas de negociação eficientes com baixa latência e conectividade adequado para bancos, fundos de hedge. Perseus Telecom é um provedor global de telecomunicações que trabalha com operadoras de telecomunicação e os mais “bem-conectados” provedores de tecnologia para prover a seus clientes as soluções de conectividade corretas a preço justo. 12/09/2012

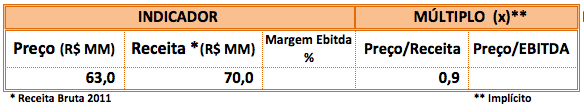

20 – ELETROELETRÔNICO – Duratex fecha aquisição da Thermosystem. R$ 63 milhões. Esse foi o valor pelo qual a Duratex – detentora das marcas Durafloor, Deca e Hydra – assinou Proposta Vinculativa de aquisição da Thermosystem Indústria Eletro Eletrônica Ltda. A aquisição deverá agregar uma capacidade de produção de 1,5 milhão de peças anuais. Especializada na fabricação de chuveiros eletrônicos e sistemas de aquecimento solar. Localizada em Tubarão (SC), a empresa obteve receita bruta de aproximadamente R$70 milhões em 2011, o que representa uma participação aproximada de mercado equivalente a 7%. 24/09/2012

22 – OUTROS – Controlador compra fatia de brasileiros na Faber-Castell. Quatro famílias de empresários brasileiros que possuíam 30,95% do capital da Faber-Castell no Brasil, por meio da Maracaju Administradora de Bens, fecharam a venda de sua fatia na fabricante de lápis para a matriz alemã. Nos últimos anos, a relação entre os sócios era marcada por diferenças no andamento do negócio. A Maracaju chegou a acionar a Justiça para questionar a eleição do conselho fiscal, proposta pelas famílias brasileiras. No ano fiscal terminado em março de 2012, a subsidiária brasileira registrou lucro líquido de R$ 37,8 milhões e receita operacional líquida de R$ 383,4 milhões, em crescimento de 6,8% em relação ao período anterior. 24/09/2012

23 – INSTITUIÇÕES FINANCEIRAS – Finvest se une a BER para disputar crédito privado. De olho na lacuna que será aberta no sistema bancário brasileiro na área de crédito por conta da adequação às novas regras de Basileia 3 – que entram em vigor no início de 2013 -, a Financial Investimentos (Finvest), gestora focada em ativos alternativos de crédito, acaba de fechar uma aliança estratégica com a BER Capital, especializada em operações estruturadas de financiamento para empresas. Com a parceria, que deve caminhar para a incorporação da BER, a expectativa é ganhar robustez, inclusive comprometendo capital próprio, para ampliar a oferta de soluções de crédito corporativo – juntas, passam a ter mais de R$ 1 bilhão em ativos sob gestão. 24/09/2012

RELATÓRIOS

DESTAQUES DA SEMANA SEGUINTE >>> 24 set a 30/set/12 >>>;

DESTAQUES DA SEMANA ANTERIOR <<< 10 set a 16/set/12.<<<;

FUSÕES E AQUISIÇÕES: 52 TRANSAÇÕES REALIZADAS EM AGOSTO/12

TI – RADAR de Fusões e Aquisições, em agosto/2012

M&A – QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da consolidação das informações semanais coletadas pelo blog FUSOESAQUISICOES.BLOGSPOT visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Os dados estão limitados às informações noticiadas pela imprensa e, sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity – dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.