FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 15 a 21/dez/14

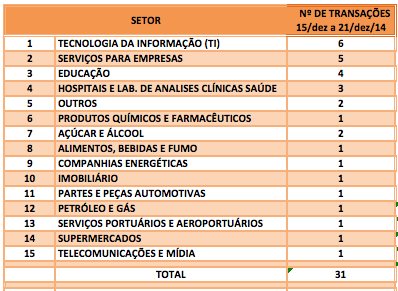

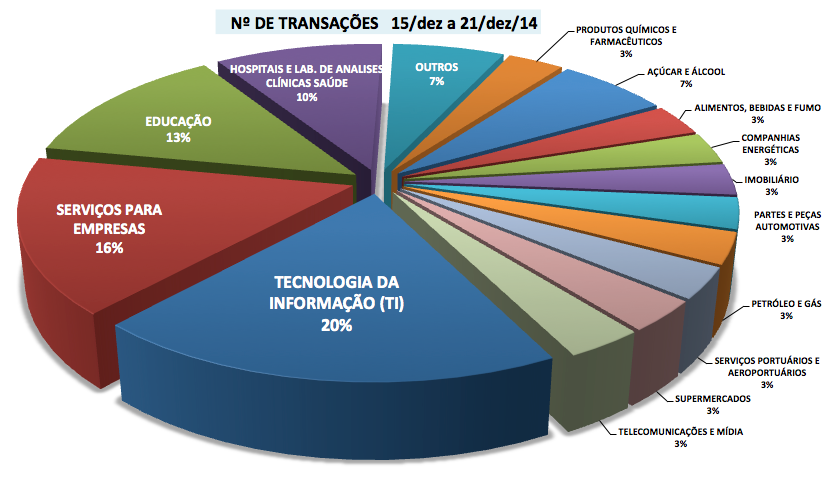

Anunciadas com destaque pela imprensa 31 operações de Fusões e Aquisições no decorrer da semana de 15 a 21/dez/14. Envolvem direta ou indiretamente empresas brasileiras de 15 setores.

ANÁLISE DA SEMANA

Principais transações.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Com aquisição, Rede D’Or amplia atuação no ABC Paulista. Hospital em São Bernardo do Campo amplia número de unidades na Grande São Paulo do grupo – de olho na ampliação do número de beneficiários de planos. A Rede D’Or São Luiz anunciou que o Hospital Ifor, especializado em ortopedia e traumatologia e localizado em São Bernardo do Campo (SP), passou a integrar a rede em setembro. 15/12/2014

- Rede D’Or compra mais dois hospitais. A Rede D’Or fechou a compra de mais dois hospitais. Um deles é o Villa Lobos, no bairro paulistano da Mooca. O outro é o o Hospital Sino-Brasileiro, localizado na cidade de Osasco. 19/12/2014

- Linx anuncia compra da Softpharma. A Linx, desenvolvedora nacional de soluções para varejo, anunciou a aquisição da paranaense Softpharma, desenvolvedora de softwares de gestão e automação de farmácias. A companhia pagará R$ 44 milhões à vista e adicionalmente, sujeito ao atingimento de determinadas metas financeiras e operacionais para os anos de 2015 e 2016, poderá pagar até R$ 21 milhões adicionais. Em outubro deste ano a companhia comprou a Big Sistemas por cerca de R$ 38,7 milhões. 15/12/2014

- Pixeon compra Medicware e entra em hospitais. Com a compra da Medicware, empresa com sede em Salvador e provedora de HIS (Hospital Information System) e soluções de Prontuário Eletrônico (PEP), Gestão Clinica e de Laboratórios, a intenção da Pixeon é se tornar “a maior empresa de softwares para saúde do País em cinco anos”. 17/12/2014

- 12 – BRF assina acordo para entrar no mercado da Indonésia. A companhia de alimentos BRF informou nesta sexta-feira que assinou memorando de entendimentos com a PT Indofood Suskes Makmur para a entrada da companhia brasileira no mercado da Indonésia por meio de uma joint venture. A BRF e a Indofood terão 50 por cento de participação, cada, na joint venture no país asiático e investirão em conjunto cerca de 200 milhões de dólares nos próximos três anos. 19/12/2014

- Anima Educação faz acordo com norte-americana Whitney, incorpora duas universidades. A Anima Educação anunciou acordo para unir suas operações com as da norte-americana Whitney University System no Brasil, incorporando à sua rede a Universidade Veiga de Almeida (UVA), no Rio de Janeiro, e o Centro Universitário Jorge Amado (Unijorge), em Salvador.19/12/2014

“Market Movers” – Exterior

- Ingersoll Rand anuncia acordo para aquisição da Frigoblock. A Ingersoll-Rand plc (NYSE:IR), líder mundial na criação de ambientes confortáveis, sustentáveis e eficientes, anunciou hoje que firmou um acordo para adquirir a Frigoblock por € 100 milhões. A aquisição é esperada para ser finalizada no primeiro semestre de 2015, sujeita a aprovação regulatória.14/12/2014

- IHG compra Kimpton Hotels por US$ 430 milhões. Um dos maiores grupos hoteleiros do mundo, o Intercontinental Hotels Group (IHG) chegou a um acordo para a compra da rede de hotéis-butique Kimpton Hotels & Restaurantes, pelo valor de US$ 430 milhões, em dinheiro. A compra inclui 62 hotéis nos Estados Unidos e mais 16 em vias de abertura, em uma operação que inclui 71 restaurantes e bares dentro de hotéis.16/12/2014

- Riverbed Technology é adquirida pelo fundo Thoma Bravo e ações disparam mais de 9%. O anúncio feito pela Riverbed Technology, fornecedora de soluções para acelerar e melhorar o desempenho de redes, de que assinou acordo definitivo para ser adquirida pela Thoma Bravo, fundo de investimento em empresas (private equity), por US$ 3,6 bilhões, fez com que as ações da empresa na bolsa eletrônica Nasdaq operassem em alta nesta segunda-feira, 15.16/12/2014

- Repsol compra canadense Talisman por US$ 8,3 bilhões. O grupo petroleiro espanhol Repsol vai comprar 100% do capital da canadense Talisman por 8,3 bilhões de dólares (6,64 bilhões de euros), anunciou nesta terça-feira um comunicado da empresa. A operação, financiada basicamente com fundos próprios, permitirá à Repsol aumentar em “76% sua produção de hidrocarbonetos, a 680.000 barris equivalentes de petróleo ao dia (b/d)”, indicou o comunicado. 16/12/2014

- BC Partners comprará PetSmart por US$8,7 bi. A varejista de suprimentos para animais de estimação PetSmart sucumbiu no domingo a pedidos de alguns acionistas para uma venda, fechando acordo para ser comprada pelo consórcio de private equity liderado pela BC Partners por 8,7 bilhões de dólares, na maior aquisição alavancada do ano.15/12/2014

- Google Ventures encerra ano com US$ 425 milhões aplicados em 57 startups. O Google Ventures, braço de capital de risco do gigante das buscas, divulgou o balanço de seus investimentos neste ano. Em seu site oficial, a empresa revelou que fez 57 novos investimentos e destinou US$ 425 milhões para a aceleração de negócios de empreendedores em todo o mundo. De acordo com o relatório, mais de um terço (36%) do valor investido pelo Google Ventures neste ano foi destinado às empresas que atuam no segmento de saúde e ciências da vida. Em segundo lugar estão as startups do setor de mobilidade (27%), seguidas pelas do segmento de enterprise e dados (24%), que oferecem às empresas produtos como de segurança online, armazenamento de dados e software de análise.16/12/2014

- Philips anuncia compra da americana Volcano por US$ 1,2 bilhão. O grupo holandês Philips anunciou nesta quarta-feira (17) a compra, por US$ 1,2 bilhão, da empresa americana Volcano, especializada em sistemas de imagens cardiovasculares.17/12/2014

- Xerox venderá unidade de terceirização de TI à francesa Atos por US$1,05 bi. A Xerox anunciou que acertou a venda de sua unidade de terceirização de tecnologia de informação à empresa francesa de serviços de TI Atos por 1,05 bilhão de dólares. Fazendo a alienação da unidade com crescimento mais lento que virou parte da Xerox como parte da aquisição da ACS em 2009, a Xerox agora pode focar em estruturar unidades com crescimento mais rápido, terceirização de processos de negócio e terceirização de documentos, disse o presidente do negócio de serviços da Xerox, Robert Zapfel. 19/12/2014

- Eastman conclui a aquisição da Taminco. A Eastman Chemical Company (NYSE:EMN) anunciou a conclusão da aquisição da Taminco Corporation (NYSE:TAM), empresa mundial de especialidades químicas, com investimentos de US$ 2,8 bilhões e incorporação de suas dívidas. 18/12/2014

HUMORES & RUMORES

M & A – COMPRA

- Para crescer em postos e farmácias, Ultra vai investir R$ 1,42 bi em 2015. O Ultra, conglomerado que reúne negócios na área de distribuição de combustíveis (Ipiranga), Ultragaz (gás GLP), Oxiteno (química), Ultracargo (armazenagem) e varejo farmacêutico (Extrafarma) anunciou que vai investir R$ 1,42 bilhão para expansão orgânica de todas suas áreas em 2015. O processo de expansão orgânica da Extrafarma, hoje concentrado nos Estados do Pará, Amapá, Maranhão, Ceará e Rio Grande do Norte, será por dois caminhos: aberturas de lojas nos postos Ipiranga e nas ruas. “A expectativa é de que nos próximos cinco anos façamos a expansão fora do Norte e Nordeste. Durante esse período, faremos um adensamento nas regiões onde já atuamos”, afirmou. Mannhardt não descarta aquisições no meio da caminho. No entanto, segundo ele, não há nada no radar por enquanto, embora o mercado comente que o grupo olha alvos para aquisição.15/12/2014

- Stefanini anuncia crescimento de 11% e prevê faturar R$ 2,35 bilhões neste ano. “O Brasil se tornou caro, precisa mexer na cadeia produtiva para voltar a ser competitivo. E a TI é uma forma de se conseguir essa eficiência operacional de modo geral”, a opinião é de executivo Marco Stefanini, CEO do Grupo Stefanini, ao anunciar que a empresa terá um crescimento de 11% neste ano, com faturamento previsto de R$ 2,35 bilhões, dos quais 60% foram obtidos no Brasil e o restante nos demais 34 países onde tem operações. Para 2015, a empresa tem a expectativa de repetir a taxa de crescimento deste ano, mas com uma estratégia baseada na aquisição de empresas, tanto no Brasil quanto no exterior, que façam sentido para se ganhar market share ou de complementaridade de portfólio. 16/12/2014 –

- Britânica Chariot busca parceiro no país. A petroleira independente britânica Chariot Oil & Gas está reduzindo investimentos em exploração e produção, sob impacto da recente queda no preço do petróleo.Ao mesmo tempo, a companhia busca novo parceiro para seu programa de exploração no Brasil, beneficiado pela redução de custos, devido à queda nos preços dos serviços ao setor. 18/12/2014

- Cofco está de olho em frigoríficos. FRIGORÍFICO NO BRASIL: empresa chinesa quer investir no país. A chinesa Cofco, gigante estatal do setor de alimentos, está sondando o mercado brasileiro em busca de aquisições. A companhia, que fatura 31 bilhões de dólares, está interessada em fazer uma associação ou comprar uma participação minoritária de um dos maiores frigoríficos do país.19/12/2014

M&A – VENDA

- OAS estuda vender fatia na Invepar. O grupo OAS teve de responder ontem a diversos questionamentos de investidores sobre as possíveis consequências da Operação Lava-Jato para seus negócios. Alavancada e sob desconfiança de credores, a companhia confirmou que estuda o valor de diferentes ativos em seu portfólio para possível venda. 16/12/2014

- Corretora Rico busca sócios. A corretora Rico abriu um processo formal com o banco de investimentos Greenhill para buscar sócios entre fundos de private equity. A empresa tem 100 mil clientes ativos. Nos documentos apresentados aos investidores para captar até 100 milhões de reais, a empresa prevê lucro de 20 milhões de reais no ano que vem. 18/12/214

IPO

- Vale só fará IPO de metais básicos se valor dos ativos não for reconhecido. O presidente da Vale, Murilo Ferreira, garantiu nesta terça-feira, 16, que a companhia só irá fazer a oferta pública inicial de ações (IPO, na sigla em inglês) de sua divisão de metais básicos caso o mercado não reconheça o real valor dos ativos. “Não estamos atrás de recursos”, afirmou o executivo, ao ressaltar que o importante é destravar o valor dos ativos no segmento. “Tem investidores nos procurando agora mostrando as maravilhas do negócio de metais básicos, que estavam escondidos antes do anúncio da Vale.” No passado, lembra Ferreira, alguns bancos chegaram a sugerir que a companhia vendesse os ativos de metais básicos por cerca de US$ 7 bilhões. Atualmente, o IPO já estaria precificado entre US$ 28 bilhões e US$ 35 bilhões. 16/12/2014

- Restoque cancela oferta de ações por conjuntura desfavorável.A varejista de moda Restoque , dona de marcas como Le Lis Blanc e Dudalina, informou nesta quinta-feira o cancelamento de uma planejada oferta pública de novas ações, citando conjuntura desfavorável dos mercados nacional e internacional.Há 10 dias, a companhia informou que seu Conselho de Administração tinha aprovado a emissão de 50 milhões de novas ações ordinárias com esforços restritos de colocação, estimando levantar perto de 430 milhões de reais com a operação. 11/12/2014

RELAÇÃO DAS TRANSAÇÕES

- 01 – Com aquisição, Rede D’Or amplia atuação no ABC Paulista. Hospital em São Bernardo do Campo amplia número de unidades na Grande São Paulo do grupo – de olho na ampliação do número de beneficiários de planos. A Rede D’Or São Luiz anunciou que o Hospital Ifor, especializado em ortopedia e traumatologia e localizado em São Bernardo do Campo (SP), passou a integrar a rede em setembro. Com a aquisição, são 26 unidades as unidades do grupo espalhadas em quatro estados. Fundado em 1968, o Ifor possui cerca de 10 mil m² de área construída, com 60 leitos, sendo 10 de terapia intensiva. Os quadros de diretoria e liderança serão mantidos, mas o organograma será adaptado ao dos Hospitais da Rede D’Or São Luiz na Regional São Paulo. 15/12/2014

- 02 – Linx anuncia compra da Softpharma. A Linx, desenvolvedora nacional de soluções para varejo, anunciou nesta segunda, 15, a aquisição da paranaense Softpharma, desenvolvedora de softwares de gestão e automação de farmácias. A companhia pagará R$ 44 milhões à vista e adicionalmente, sujeito ao atingimento de determinadas metas financeiras e operacionais para os anos de 2015 e 2016, poderá pagar até R$ 21 milhões adicionais. Com a compra, a Linx reforça ainda mais seu portfólio de soluções para farmácias. Em outubro deste ano a companhia comprou a Big Sistemas por cerca de R$ 38,7 milhões. A partir disso, a empresa criou uma vertical específica para atender o segmento de varejo de saúde, com foco em redes de farmácias e drogarias de pequeno e médio porte. 15/12/2014

- 03 – GranBio e Rhodia criam joint venture em químicos de 2ª geração. A GranBio, holding da família Gradin, e a Rhodia, pertencente ao grupo Solvay, constituíram oficialmente uma nova empresa, batizada de SGBio Renováveis, com participação de 50% para cada uma. O negócio, anunciado até então como uma parceria, tem foco na pesquisa e na produção de químicos a partir da celulose contida na biomassa da cana-de-açúcar. 16/12/2014

- 04- Pixeon compra Medicware e entra em hospitais. Já faz pouco mais de um ano: foi em novembro de 2013 que a Pixeon, desenvolvedora brasileira de sistemas para medicina diagnóstica e laboratorial, como PACS, RIS e LIS, anunciou um aporte de R$ 50 milhões do fundo Riverwood Capital, diluído em duas parcelas. À época, em entrevista ao Saúde Business 365, Roberto Ribeiro da Cruz, CEO da companhia, era bem claro ao afirmar que o aporte serviria a dois propósitos: aumentar o volume de vendas em 40% entre 2013 e 2014, expandindo presença no Brasil e na América Latina, e fazer mais parcerias e aquisições de companhias que já atendessem o setor de medicina diagnóstica. É justamente neste segundo ponto que o anúncio feito nesta quarta-feira (17) se encontra. Com a compra da Medicware, empresa com sede em Salvador e provedora de HIS (Hospital Information System) e soluções de Prontuário Eletrônico (PEP), Gestão Clinica e de Laboratórios, a intenção da Pixeon é se tornar “a maior empresa de softwares para saúde do País em cinco anos”, conforme alardeia o próprio comunicado oficial do negócio. O valor do negócio não foi revelado. 17/12/2014

- 05 a 07 – Grupo americano Kantar assume controle do Ibope. O grupo americano Kantar assumiu o controle do Ibope, principal empresa de medição de audiência no país e líder de mercado na América Latina, informaram nesta quarta-feira as duas companhias em São Paulo. Não foram divulgados números sobre a aquisição. A compra foi realizada através da Kantar Media, subsidiária do grupo que também atua no mercado de medição de audiência de meios de comunicação.O grupo WPP informou que também irá adquirir os 45% restantes de participação que ainda não detém na agência de pesquisa de mercado Millward Brown do Brasil. O grupo também comprará participação de 49% no Ibope Inteligência Pesquisa e Consultoria, que realiza pesquisa de intenção de voto.17/12/2014

- 08 – Abilio Diniz acerta compra de 10% do Carrefour Brasil por cerca de 500 mi a 600 mi de euros, diz fonte. A rede francesa de varejo Carrefour vendeu 10 por cento da sua subsidiária brasileira a Abilio Diniz por 1,8 bilhão de reais, em transação que marca o retorno do empresário ao varejo supermercadista após sua saída do arquirrival Grupo Pão de Açúcar no ano passado. No âmbito do negócio, a Península Participações, que reúne os investimentos de Abilio e sua família, detém opções que permitem o aumento de sua participação na unidade brasileira do Carrefour até o limite de 16 por cento nos próximos cinco anos. Atual presidente do Conselho de Administração da empresa de alimentos BRF, Abilio passará a fazer parte dos Conselho de Administração e dos comitês de Estratégia e Recursos Humanos da subsidiária do Carrefour no Brasil, segundo comunicado divulgado pelo Carrefour nesta quinta-feira. 18/12/2014

- 09 – Empresa de Eike Batista vende usina no Ceará. A Eneva vendeu por R$ 300 milhões a participação de 50% que ainda detinha na usina Termelétrica Pecém I, em São Gonçalo do Amarante. A compradora é a portuguesa EDP (Energias do Brasil S.A) que já era dona dos outros 50%. Ao mesmo tempo a Eneva, controlada pela alemã E.ON (42,9%), Eike Batista (20%) e outros pequenos acionistas, informa que protocolou pedido de recuperação judicial. Com a decisão, que tem por objetivo garantir continuidade operacional das atividades, a companhia ganha prazo de 60 dias para negociar, a contar da data da aceitação do pedido, os pagamentos relativos à dívida acumulada pela holding e a Eneva Participações S.A., no valor de R$ 2,33 bilhões.10/12/2014

- 10 – Flex recebe aporte da Stratus. A Flex, uma empresa catarinense de call center com cinco anos de mercado, acaba de receber um aporte não revelado da Stratus. Com o negócio, a Stratus terá uma posição de controle compartilhado da Flex, revela o Valor Econômico na sua edição desta quinta-feira, 18. A Flex deve registrar receita de R$ 200 milhões em 2014, um crescimento de 30% em relação ao ano passado.O plano de investimento da empresa prevê investir R$ 200 milhões nos próximos quatro anos, visando mais do que dobrar a receita para R$ 500 milhões. 18/12/2014

- 11 – Galderma faz aquisição para atrair classe C. A Galderma, farmacêutica da Nestlé especializada em produtos de cuidados com a pele, comprou a fabricante brasileira de dermocosméticos Moderm, por valor não revelado. A aquisição faz parte da estratégia da multinacional para atrair a classe C. A Moderm foi criada em 2012 por executivos brasileiros com experiência em multinacionais do setor. A empresa permanecerá como marca independente e plano de negócios próprio. Os hidratantes, limpadores faciais, sabonetes e protetores solares da Moderm têm preços inferiores aos da Galderma, cujas marcas de consumo incluem Cetaphil e Nutraderm. 18/12/2014

- 12 – Visteon vende sua parte na joint-venture HVCC. A Visteon vendeu a parcela de 70% que detinha na HVCC, a Halla Visteon Climate Controls, especializada em sistemas de climatização. Por US$ 3,6 bilhões a companhia entregou sua participação na empresa. Fatia de 50,5% foi adquirida pelo fundo de private equity Hahn & Company. Os 19,5% restantes passaram para as mãos da Hankook Tire, fabricante coreana de pneus. A HVCC nasceu em 2013 com a integração das áreas de sistemas de climatização da Visteon e da Halla. Um dos resultados da fusão foi uma fábrica no Brasil, inaugurada em agosto na cidade de Atibaia (SP). Ali são feitos módulos HVAC (sigla em inglês para aquecimento, ventilação e ar-condicionado). Com a unidade a companhia havia alcançado a marca de 35 plantas em 19 países. Depois de vender sua participação na HVCC, a Visteon pretende concentrar esforços nas divisões de sistemas eletrônicos e de conectividade. 18/12/2014

- 13 – Embratel Participações e Net dizem que reorganização societária foi aprovada em assembleias. A Embratel Participações e a Net anunciaram nesta sexta-feira que a proposta de reorganização societária, que envolve a cisão parcial de Embratel e Embrapar e a incoporação das empresas juntamente com a Net pela Claro, foi aprovada nas assembleias gerais extraordinárias de Embrapar, Net, Embratel e Claro. Em fato relevante, as administrações de Embrapar e Net informaram que as ações da Embrapar passarão a ser negociadas sem os direitos relativos à Nova Embrapar a partir da abertura do pregão desta sexta-feira.19/12/2014

- 14 – BRF assina acordo para entrar no mercado da Indonésia. A companhia de alimentos BRF informou nesta sexta-feira que assinou memorando de entendimentos com a PT Indofood Suskes Makmur para a entrada da companhia brasileira no mercado da Indonésia por meio de uma joint venture. A BRF e a Indofood terão 50 por cento de participação, cada, na joint venture no país asiático e investirão em conjunto cerca de 200 milhões de dólares nos próximos três anos. O objetivo do acordo, em linha com a estratégia de expansão internacional da BRF acessando mercados locais, é explorar o negócio de aves e alimentos processados na Indonésia. 19/12/2014

- 15 – Óleo e Gás participações divulga alienação de ativos na Colômbia. A Óleo e Gás Participações divulgou nesta sexta-feira a conclusão da venda de 100 por cento dos blocos localizados nas bacias do Vale Inferior Magdalena (VIM-5 e VIM-19) e de 100 por cento dos direitos econômicos dos blocos localizados nas bacias de Cesar Rancheria (CR-2, CR-3 e CR-4), na Colômbia. A transação envolvendo os blocos VIM-5 e VIM-19 prevê o pagamento à OGX de cerca de 30 milhões de dólares e royalties de 3 por cento da receita gerada pela venda de hidrocarbonetos nos blocos.19/12/2014

- 16 – Enjoei recebe aporte de R$ 18 milhões do BVP. Ser sustentável está na moda e dá lucro. Prova disso é o site Enjoei, liderado pelo casal de empresários cariocas Ana Lu McLaren e Tiê Lima: como o nome já diz, lá é possível vender aquela peça que já perdeu a serventia para você, mas ainda pode ser útil para outra pessoa. Roupas, sapatos, acessórios e itens de decoração, entre outros, podem ser comprados em cada um dos 3,5 milhões de acessos que a página recebe todo mês – o negócio, iniciado em 2009 como um blog, deu tão certo que acaba de receber um aporte liderado pelo fundo de investimentos Bessemer Venture Partners (BVP) no valor de R$ 18 milhões. 19/12/2014

- 17 – Fusão de Funcional e Fidelize. A Funcional e a Fidelize, empresas que atuam no segmento de gestão de medicamentos, fecharam uma fusão que resultará em uma companhia com faturamento de R$ 526 milhões. A Funcional administra uma carteira com 1 milhão de usuários que compram remédios com descontos. Esse subsídio é concedido como um benefício trabalhista por algumas empresas, principalmente, as multinacionais. Já a Fidelize é uma empresa de tecnologia responsável pelas transações eletrônicas envolvendo descontos entre a indústria farmacêutica e as farmácias e distribuidoras.19/12/2014

- 18 – Genesis recebe aporte do fundo britânico Actis. Com planos de internacionalização, a Genesis Group, companhia paranaense que realiza testes, inspeções e certificações para o setor agropecuário, acaba de receber um aporte de capital da Actis, gestora britânica de fundos de participações em empresas (private equity). 19/12/2014

- 19 e 20 – Anima Educação faz acordo com norte-americana Whitney, incorpora duas universidades. A Anima Educação anunciou nesta sexta-feira acordo para unir suas operações com as da norte-americana Whitney University System no Brasil, incorporando à sua rede a Universidade Veiga de Almeida (UVA), no Rio de Janeiro, e o Centro Universitário Jorge Amado (Unijorge), em Salvador. No âmbito do negócio, a Anima Educação pagará uma parcela inicial de 562,5 milhões de reais no fechamento da transação, além de 212,5 milhões de reais através de notas promissórias com prazo de vencimento de 12 meses após essa data.19/12/2014

- 21 – DeVry Brasil chega a SP e não descarta outras aquisições. A Devry Brasil, subsidiária do DeVry Education Group, anunciou nesta semana a compra do Damásio Educacional, grupo de ensino especializado em Direito. Com a operação, a Devry chega a São Paulo e ganha cerca de 50.000 alunos de graduação, pós graduação e cursos preparatórios. Os detalhes financeiros da aquisição não foram revelados por questões contratuais. 18/12/2104

- 22 – CVC entra no setor de viagens corporativas. Depois de mais de 40 anos de atuação exclusiva no setor de viagens de turismo, a CVC vai entrar agora de vez na disputa pelo viajante corporativo. Na quinta-feira, 18, a companhia – que tem o fundo de private equity americano Carlyle entre seus sócios – anunciou a compra do controle de um dos grupos líderes neste segmento, o Duotur, por R$ 228 milhões. O negócio, que avaliou os ativos da Duotur – proprietário das marcas Rextour, Advance e Reserva Fácil Tecnologia – em R$ 447 milhões, prevê que a CVC, maior agência de turismo do País, possa ficar com a totalidade das ações. Entre os principais rivais da Duotur estão a Flytour e a Carson Wagonlift Travel (CWT).19/12/2014

- 23 – Advent compra Allied por 1 bilhão. Em meio ao mau humor causado pela combinação de petrolão e pibinho, o fundo de private equity Advent encontrou espaço para fechar uma aquisição bilionária. O Advent comprou o controle da Allied, maior distribuidora de celulares e câmeras digitais do Brasil. O processo de venda da empresa foi noticiado por EXAME em novembro. O Advent, que aceitou pagar cerca de 1 bilhão de reais, está comprando uma participação de 20% da família Radomysler (fundadora da empresa) e os 55% do One Equity Partners, braço de investimentos do banco JP Morgan, que assessorou a transação. Os irmãos Marcelo e Ricardo Radomysler, que vão manter 25% das ações, permanecem à frente do negócio.17/12/2014

- 24 – Grupo americano DeVry adquire Faculdade Ideal, do Pará. O grupo educacional americano DeVry fechou nesta quinta-feira a compra Faculdade Ideal, instituição localiza em Belém, no Pará. A empresa possui 2,5 mil pessoas e oferece cursos de graduação em áreas como direito, pedagogia, contabilidade e engenharia. Os valores do negócio não foram revelados. “Estamos ansiosos para dar as boas vindas à Faculdade Ideal em nosso grupo”, comentou, em comunicado, o presidente global da DeVry, Daniel Hamburger. “Sua reputação acadêmica é sólida e a companhia se encaixa estrategicamente com a posição e os pontos fortes da DeVry Brasil.” 18/12/2014

- 25 – Nova acionista da Biosev promete injetar R$ 128 milhões na empresa. A Biosev assinou ontem (17/12) acordo com International Finance Corporation (IFC) para entrada de aproximadamente R$ 128 milhões em novo capital na empresa. A transação foi estruturada como um aumento de capital privado pelo qual, considerando o direito de preferência dos acionistas, a IFC subscreverá até a totalidade das ações emitidas. Como parte da transação, o bloco controlador da Biosev (Sugar Holdings B.V., NL Participations Holding 2 B.V., NL Participations Holding 4 B.V. e Hédera Investimentos e Participações Ltda. – as quatro companhias subsidiárias diretas e indiretas da Louis Dreyfus Commodities Holdings Group) cederá seu direito de subscrição à IFC.18/12/2014

- 26 – Pátria e Blackstone compram quatro edifícios comerciais no Rio. A gestora Pátria Investimentos e a americana Blackstone fecharam a aquisição de quatro prédios comerciais no Rio de Janeiro, por R$ 700 milhões. Cada uma das empresas pagou 50% do valor dos edifícios, que eram geridos por um fundo imobiliário do Opportunity. Os edifícios Visconde de Inhaúma Corporate e São Bento Corporate estão localizados no centro do Rio, enquanto os edifícios Americas Corporate (Torres 3 e 4) e o Península Corporate ficam na Barra da Tijuca. 19/12/2014

- 27 – GPA incorpora empresas e reduz estrutura. O Grupo Pão de Açúcar decidiu enxugar a sua estrutura societária e deve reduzir em 20% a quantidade de subsidiárias da companhia – após um aumento no volume de empresas controladas do grupo, que passou de 35 para 45 no intervalo de cinco anos. Com a intenção de simplificar esse quadro, diz a companhia – e pelos ganhos por conta da redução de custos operacionais e fiscais decorrentes da mudança – nove subsidiárias devem ser incorporadas pelo GPA, incluindo empresas da área de publicidade, varejo de conveniência de postos de combustível e da área imobiliária. 15/12/2014

- 28 – Fusão I. A Nap IT – Network Solutions, especializada em consultoria de redes corporativas e integração de soluções em TI, anunciou fusão com a Codi.Mobi, desenvolvedora de soluções em software. As empresas vão unir competências para prover soluções de infraestrutura e desenvolver aplicações, tendo como meta a consolidação no segmento da Internet das Coisas (IoT). Os players gaúchos têm a expectativa de movimentar juntos em 2015 cerca de R$ 20 milhões. 18/12/2014

- 29 e 30 – Rede D’Or compra mais dois hospitais. A Rede D’Or fechou a compra de mais dois hospitais. Como EXAME antecipou em sua última edição, um deles é o Villa Lobos, no bairro paulistano da Mooca. O outro é o o Hospital Sino-Brasileiro, localizado na cidade de Osasco. As aquisições custaram cerca de 700 milhões de reais à D’Or e foram submetidas à aprovação do Conselho Administrativo de Defesa Econômica (Cade). 19/12/2014

- 31 – Fundo de pensão de professores canadenses perdeu 88% de dinheiro investido em empresa de Eike Batista. O fundo de pensão dos professores de Ontário, Canadá, vendeu na semana passada sua participação na Prumo, a ex-LLX, de Eike Batista, por 22 milhões de reais. Em julho de 2007, o Ontário Teachers teve a péssima ideia de tornar-se sócia da LLX, e lá aportar 185 milhões de dólares. 19/12/2014

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 08 a 14/dez/14 >>>

- FUSÕES E AQUISIÇÕES: 62 TRANSAÇÕES REALIZADAS EM NOVEMBRO/14

- TI – RADAR de Fusões e Aquisições em novembro/2014

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES – ACQUISITIONS Consultoria Empresarial – Consultoria especializada em fusões & aquisições de empresas.