FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 18 a 24/nov/13

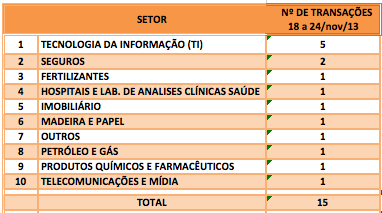

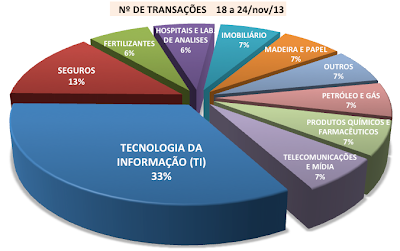

No decorrer da semana de 18 a 24/nov/13, foram anunciadas com destaque pela imprensa 15 operações de Fusões e Aquisições, envolvendo direta ou indiretamente empresas brasileiras de 10 setores.

ANÁLISE DA SEMANA

Principais transações.

Dos dez setores, os de TECNOLOGIA DA INFORMAÇÃO (TI) e SEGUROS foram os mais ativos e representaram 46% do total.

Destaque para a transação envolvendo a venda pela BR Properties de imóveis para o grupo WTGoodman por 3,18 bilhões de reais.

TOPs – MAIORES TRANSAÇÕES EM VALOR

A MAIOR

- BR Properties venderá galpões por R$ 3,18 bi. A BR Properties fechou acordo para vender 34 imóveis industriais e de logística para o grupo WTGoodman por 3,18 bilhões de reais, em um dos maiores negócios já realizados pela companhia imobiliária. A WTGoodman é uma joint-venture entre a construtora brasileira WTorre e a australiana Goodman, criada em novembro do ano passado.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil.

- Brasil Insurance adquire a corretora Ben’s. A Brasil Insurance Participações e Administração S.A. concluiu a compra do controle da Ben´s Consultoria e Corretora de Seguros. A Ben´s, com sede no RJ , é uma corretora especializada em gestão de benefícios para clientes corporativos. O valor da aquisição é de R$ 9,2 milhões somados a 4 (quatro) parcelas anuais variáveis, calculadas com base em uma estrutura de earn-out, em função dos resultados futuros da Ben´s. O preço total estimado para essa aquisição é de R$ 45 milhões.

- Com aporte, Pixeon planeja crescer na nuvem. A brasileira Pixeon Medical Systems, especializada em sistemas para a área de saúde, acaba de receber um aporte de R$ 50 milhões do fundo de investimento Riverwood Capital.

“Market Movers” – Exterior

- Advent oferece US$1,58 bi em dinheiro por UNIT4. A empresa de private equity Advent International fez uma oferta em dinheiro de 1,17 bilhão de euros (1,58 bilhão de dólares) pela UNIT4 NV, disse a empresa holandesa de softwares empresariais.

- CareFusion compra divisão da GE por US$ 500 milhões. A CareFusion, empresa americana de tecnologia médica, anunciou a compra da Vital Signs, divisão da GE Helthcare. A operação foi fechada por 500 milhões de dólares. Segundo fato relevante divulgado pela companhia, a aquisição tem como objetivo expandir o negócio de descartáveis da CareFusion, adicionando novos produtos voltados para a ala de analgésicos respiratórios e anestesias consumíveis.

- Apple adquire empresa responsável pela criação do Kinect A fabricante israelense de chips PrimeSense foi adquirida pela Apple por 345 milhões de dólares. A companhia é especializada em chips que permitem a visão tridimensional (3D). As informações são do jornal financeiro Calcalist. A PrimeSense é responsável pela tecnologia original do Kinect da Xbox 360, da Microsoft. A Apple estaria interessada em aplicar tal tecnologia na sua próxima geração de televisores, que poderá contar com a navegação por sistema de smart TV streaming e on-demand, através de gestos.

HUMORES & RUMORES

M & A – COMPRA

- EDF negocia comprar fatia da Petrobras em térmica no Rio de Janeiro. Empresa, que tem 90% de participação na usina, planeja adquirir os 10% restantes A EDF negocia a compra da fatia de 10% que a Petrobras detém na térmica a gás natural Norte Fluminense, revelou o diretor financeiro-administrativo da EDF Norte Fluminense, Carlos Alberto Afonso. “A Petrobras colocou à venda essa fatia e não teve nenhuma proposta. Nós, então, estamos negociando isso com eles”, disse. 22/11/2013

- EDF negocia compra de 51% da Alupar em Sinop. A companhia, em parceria com a Cemig, mantém conversas com a Eletrobrás para assumir a fatia de 51% da Alupar na hidrelétrica Sinop, que decidiu sair do consórcio vencedor do leilão de energia de agosto, firmado com a Chesf e a Eletronorte. O diretor financeiro e administrativo da EDF Norte Fluminense revelou que a EDF Energies Nouvelles, uma das maiores geradoras de energia renovável do mundo, está prestes a ingressar no Brasil. 23/11/2013

- Francesa Total pode comprar rede de postos brasileira Ale. A Total, sétima maior companhia de petróleo do mundo, está perto de comprar a Ale, quarta maior distribuidora de combustíveis do Brasil, diz Veja. Seria mais um lance na atual ofensiva da Total no Brasil. A empresa já participa do consórcio que arrematou o campo petrolífero de Libra em outubro, junto com a anglo-holandesa Shell e as chinesas CNOOC e CNPC. 23/11/2013

M & A – VENDA

- Venda da TIM é questão de tempo, afirma Wall Street Journal. O Wall Street Journal (WSJ) afirmou que a venda da TIM pela Telecom Italia é uma questão de tempo. Na tarde de hoje, o jornal publicou uma nota sobre a conferência na qual Marco Patuano, chefe executivo da companhia europeia, falou sobre os atuais problemas financeiros da empresa. “Patuano deu os mais claros sinais até o momento que a venda da TIM pode ser uma questão de tempo, a despeito dos comunicados anteriores da Telecom Italia, que descartavam essa possibilidade”, afirmou o WSJ

- Anhanguera terá que vender ativos no ABC O Cade aprovou com restrições, a compra da Uniban e da Faculdade Anchieta pela Anhanguera. A medida determina a venda de ativos que envolvem sete cursos presenciais tecnólogos (graduação de dois anos) na região do ABC paulista. Os sete cursos representam 0,5% do total de alunos da Anhanguera. A legislação brasileira não permite a venda ou transferência de cursos entre instituições de ensino, segundo o Ministério da Educação (MEC). A Anhanguera comprou a faculdade Anchieta por R$ 74,8 milhões em abril de 2011. Cinco meses depois, foi fechada a aquisição da Uniban por R$ 510 milhões. 21/11/2013

IPO

- Mercado de capitais quer atrair empresas menores. O Brasil tem pelo menos 200 empresas de médio porte em condições de entrar para o mercado de capitais nos próximos três a cinco anos. A BM&FBovespa espera atrair no mínimo um terço delas para o mercado, revela Cristina Pereira, diretora de desenvolvimento de empresas da bolsa de valores. As estimativas da BM&FBovespa indicam que o país tem cerca de 15 mil empresas de porte médio, com faturamento entre R$ 20 milhões e R$ 400 milhões, mas a maioria nem sonha com o mercado de capitais, considerado restrito às grandes empresas.

- Anatel aprova reorganização societária da Datora Telecom. O Conselho Diretor da Anatel aprovou a reorganização societária da Datora Telecom, que prevê um aporte de R$ 39 milhões do BNDESPar – o que dará ao banco uma participação de 19,9% no capital da companhia. A Datora é a primeira empresa do Brasil a explorar o mercado de comunicação máquina-a-máquina (M2M) através do modelo de operadora virtual (MVNO). A empresa tem um acordo com a seguradora Porto Seguro e, mais recentemente, com a britânica Vodafone. A participação do BNDES é tratada como transitória: o aporte visa preparar a companhia para um IPO futuro.

RELAÇÃO DAS TRANSAÇÕES

- 01 – Fibria vende 210 mil hectares de terras por R$1,65 bi. A produtora de celulose Fibria anunciou no final da noite de domingo a venda de 210 mil hectares de terras por 1,65 bilhão de reais à Parkia Participações, em um acordo que prevê que a empresa continuará sendo operadora das florestas por até 24 anos nas áreas envolvidas na transação. As terras alvo da venda estão nos Estados de São Paulo, Mato Grosso do Sul, Bahia e Espírito Santo. A Parkia é uma companhia sediada no Brasil, subsidiária de uma joint-venture controlada por investidores brasileiros. 18/11/2013

- 02 – Swiss Re adquire participação de 14,9% na SulAmérica. A Swiss Re fechou acordo para obter uma participação de 14,9% na SulAmérica, por meio da aquisição de 11,1% das ações do ING e de 3,8% da família Larragoiti na companhia. A transação teve valor de US$ 334 milhões e não deve alterar a estratégia operacional ou de gestão da SulAmérica, embora a Swiss Re passe a ter uma cadeira no conselho de administração. 18/11/2013

- 03 – Startup e-smart compra agência para crescer no e-commerce. A e-smart, startup especializada em serviços para e-commerce, anunciou a aquisição da Bull, agência de marketing digital e especializada na utilização de tecnologia Magento, de propriedade do eBay. Os valores da transação não foram divulgados. A aquisição da Bull representará 10% no faturamento da e-smart. A fusão tem como objetivo crescer no mercado de comércio eletrônico. 19/11/2013

- 04 – Geociclo recebe injeção de R$ 70 milhões de 2 fundos. A Geociclo, empresa de fertilizantes criada pelo empresário Olavo Monteiro de Carvalho, acaba de receber um aporte de R$ 70 milhões de dois fundos de private equity com foco em projetos de sustentabilidade: Performa Key, uma associação da Performance com a Key Associados, e Mantiq Investimentos, ligado ao Santander.19/11/2013

- 05 – CargoBR recebe 1º aporte de investidores brasileiro e estrangeiro A CargoBR, plataforma que une transportadoras e clientes embarcadores de cargas, recebeu seu primeiro aporte com o apoio da Aceleratech. O valor do aporte não foi revelado. O investimento em participação é proveniente de dois investidores associados da Gávea Angels, grupo de investidores-anjo do Brasil, em coinvestimento com um investidor-anjo norte-americano da rede de contatos da Aceleratech – a identidade deste investidor também não foi informada.

- 06 – E/Ou MRM mira liderança de mercado Interessada em big data, McCann Worldgroup adquire E/Ou, que mantém principais executivos e cerca de 80 funcionários . A compra da E/Ou pela rede McCann Worldgroup coloca fim à busca da rede por uma operação forte de CRM no Brasil. A agência dos sócios locais Fabio Caldeira de Souza, Eduardo Rodrigues e Eduardo Soutello – que mantém participação minoritária na operação – será integrada à MRM, mas terá um papel preponderante, mantendo seus principais executivos e todos os cerca de 80 funcionários.

19/11/2013 - 07 – Brasil Insurance adquire a corretora Ben’s. A Brasil Insurance Participações e Administração S.A. com ações ordinárias negociadas no Novo Mercado da Bovespa comunica que, de acordo com sua estratégia de crescimento através da aquisição de participações em empresas de intermediação de seguros e resseguros, concluiu a formalização de contrato adquirindo o controle da Ben´s Consultoria e Corretora de Seguros, doravante designada como “Ben´s, a 50ª corretora do Grupo Brasil Insurance. A Ben´s é uma corretora especializada em gestão de benefícios para clientes corporativos. Comercializa anualmente mais de R$ 100 milhões em prêmios de seguros e possui uma carteira com mais de 140 mil vidas seguradas, entre seguros de Saúde, Odontológico e Vida. O preço total estimado para essa aquisição é de R$ 45 milhões, sendo 40% pagos em dinheiro e 60% em ações da Brasil Insurance. 14/11/2013

- 08 – Webedia compra AdoroCinema por 420 milhões de reais. O portal de conteúdo Webedia anunciou a aquisição do site especializado AdoroCinema por 420 milhões de reais. A união dá origem a um das dez maiores empresa de internet na área de entretenimento digital no Brasil. Batizada de Webedia Group, a companhia já nasce com 9 milhões de visitantes. A equipe da empresa é formada por 60 jornalistas. A nova empresa será gerida pelos executivos Cyrille Reboul e Antony Dumas – que comandavam o Webedia e o AdoroCinema, respectivamente. Os dois sites pertencem à Fimalac, holding de propriedade do bilionário francês Marc de Lacharrière. 19/11/2013

- 09 – BR Properties venderá galpões por R$ 3,18 bi. A BR Properties fechou acordo para vender 34 imóveis industriais e de logística para o grupo WTGoodman por 3,18 bilhões de reais, em um dos maiores negócios já realizados pela companhia imobiliária. A WTGoodman é uma joint-venture entre a construtora brasileira WTorre e a australiana Goodman, criada em novembro do ano passado. A venda envolve 100 por cento dos ativos imobiliários de galpões industriais e de logística de propriedade da BR Properties. 21/11/2013

- 10 – Monte Klinikum passa para a Amil Depois de quase um ano de negociações, a Amil finalmente confirmou a compra do Hospital Monte Klinikum, na Capital cearense. Sem revelar valores, a empresa comunicou, em nota, que a aquisição é a sua primeira no Nordeste e faz parte de sua estratégia em investir constantemente em serviços de saúde com qualidade reconhecida no País.

O Monte Klinikum iniciou suas atividades em 1992. Hoje em dia, conta com centro cirúrgico com quatro salas de cirurgia; emergência; laboratório terceirizado; uma unidade de terapia intensiva (UTI), com 15 (quinze) leitos para pacientes que necessitem de cuidados intensivos; uma Unidade Semi-Intensiva; apartamentos; centro de processamento de materiais; auditório e centro de nutrição clínica. 21/11/2013 - 11 – Empresa americana se associa ao Rock in Rio O Rock in Rio anunciou a assinatura de acordo de venda de 50% de seus ativos para a norte-americana SFX Entertainment, que tem entre seus sócios o Grupo WPP. O principal objetivo do negócio é expandir o evento criado por Roberto Medina para outros países, especialmente os Estados Unidos, onde a primeira edição está marcada para 2015. Medina será mantido como sócio e gestor da empresa. Eike Batista continua com parte das ações compradas em maio de 2012. Uma nova holding será instituída para controlar todos os ativos e operações do Rock in Rio. Metade das ações estará com a SFX e a outra metade dividida entre os grupos de Medina e Eike. 22/11/2013

- 12 – Com aporte, Pixeon planeja crescer na nuvem. Para concretizar seu plano de crescimento de 50% ao ano nos próximos cinco anos, a brasileira Pixeon Medical Systems, especializada em sistemas para a área de saúde, acaba de receber um aporte de R$ 50 milhões do fundo de investimento Riverwood Capital. O setor de saúde poderá fomentar novas oportunidades de receita para as companhias de software que atuam no Brasil. De acordo com dados da Sociedade Brasileira de Informação em Saúde (SBIS), existem no país aproximadamente 7 mil instituições hospitalares. Desse total, só 19% são informatizadas, o que revela um potencial de vendas de software e equipamentos para o setor. 22/11/2013

- 13 – Rosneft compra fatia da HRT e vira majoritária no projeto Solimões. A HRT informou que vendeu participação de 6 por cento na joint venture da Bacia Sedimentar do Solimões para a russa Rosneft Oil Company, que passará a deter 51 por cento do projeto, tornando-se a operadora. As partes acordaram também que a Rosneft e a HRT irão continuar as atividades exploratórias no Solimões, além da venda de quatro sondas de perfuração heli-transportáveis para a Rosneft”, disse a HRT em fato relevante, acrescentando que a deterá fatia de 49 por cento no projeto. 22/11/2013

- 14 – Grupo belga Solvay, dono da Rhodia, faz aquisição de fábrica química no País. O grupo belga Solvay, controlador da Rhodia, anunciou a aquisição da fábrica da empresa de especialidades químicas Erca no Brasil. Nessa operação foram incluídas a unidade fabril da companhia, instalada em Itatiba, no interior de São Paulo, e o portfólio de produtos de formulações para as áreas de cuidados pessoais e agronegócios. O investimento total foi de R$ 100 milhões. Esse valor também já prevê o projeto de expansão da fábrica programado para o início do ano que vem. 23/11/2013

- 15 – Project A investe R$ 1 milhão em startup de publicidade on-line AdTrade. A Project A Ventures anunciou o terceiro investimento no Brasil: desta vez, será destinado R$ 1 milhão à startup AdTrade, empresa de serviços e tecnologia para publicidade online cuja fundação ocorreu no início de julho deste ano. A empresa utiliza plataforma Appnexus e algoritmos de análise de performance para gerenciar orçamentos de campanhas de display, retargeting, Facebook e Youtube em diferentes dispositivos para seus clientes. 22/11/2013

RELATÓRIOS – DESTAQUES DA

- SEMANA SEGUINTE >>> 25/nov a 01/dez/13 >>>;

- DA SEMANA ANTERIOR >>> 11 a 17/nov/13 >>>;

- FUSÕES E AQUISIÇÕES: 66 TRANSAÇÕES REALIZADAS EM OUTUBRO/13

- TI – RADAR de Fusões e Aquisições, em outubro/2013

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.