Fusões e Aquisições – destaques da semana 22 a 28/jun/2020

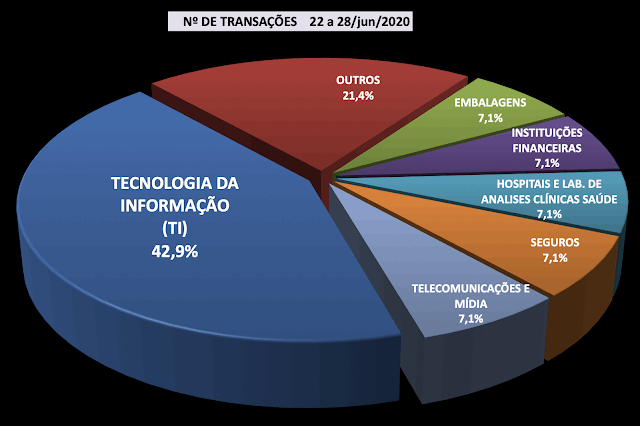

Divulgadas 14 operações de Fusões e Aquisições com destaque pela imprensa na semana de 22 a 28/jun/2020. Envolvem direta ou indiretamente empresas brasileiras de 7 setores e um investimento da ordem de R$ 1,3 bilhão.

Covid-19 – Foco da semana: (i) FMI corta projeção para o PIB do Brasil em 2020 para -9,1% – A evolução da pandemia do coronavírus levou o FMI a piorar a projeção de queda do PIB do Brasil em 2020, de -5,3% em abril para -9,1% agora, de acordo com as atualizações de previsões divulgadas pelo documento Perspectiva Econômica Mundial. Para 2021, o FMI elevou a estimativa de crescimento de 2,9% para 3,6%. Dois fatores relacionados diretamente com a doença foram determinantes para a deterioração da estimativa para o PIB deste ano: o abalo na economia doméstica provocado pela enfermidade, e o ambiente externo ficou negativo com a crise internacional gerada pela Covid-19, o que abalou o fluxo de capitais para emergentes e os preços de commodities. (ii) O que está em risco: uma visão de 18 meses de um mundo pós-COVID – Pesquisa do Fórum Econômico Mundial de 347 analistas de risco sobre como eles classificam a probabilidade de grandes riscos que enfrentamos após a pandemia. Os 31 riscos foram agrupados em cinco categorias principais: • Econômico: 10 riscos • Sociedade: 9 riscos • Geopolítico: 6 riscos • Tecnológico: 4 riscos • Ambiental: 2 riscos. Entre os maiores: # 1Recessão prolongada da economia global 68,6% # 2 Surto de falências (grandes empresas e PMEs) e uma onda de consolidação da indústria 56,8% (iii) Ibovespa fecha em queda em meio a temor de 2ª onda de covid – Ibovespa fechou em baixa de 1,28%, aos 95.336 pontos O temor com uma segunda onda de contágio da covid-19, aliado a falta de catalisadores positivos no cenário local, levou a bolsa brasileira a um pregão de ajuste, após quatro pregões consecutivos de ganhos. (iv) O mercado quente para IPOs este ano – Apesar do avanço da pandemia, os empresários estão animados com a retomada da Bolsa e precisam levantar capital. Os bancos têm em mãos cerca de 40 mandatos para abertura de capital na B3. A expectativa é de que pelo menos 20 se concretizem no segundo semestre, diretamente impulsionado pelo corte de juros. Setembro deve concentrar parte significativa das transações. O ano começou com tudo para ser o melhor da história dos IPOs na B3, a bolsa de valores de São Paulo. Apenas em janeiro e fevereiro, foram quatro aberturas de capital: das incorporadoras Mitre Realty e Moura Dubeux, da empresa de hospedagem de sites Locaweb, e da Priner, de manutenção industrial. Outros 18 pedidos haviam sido protocolados até março. Para efeito de comparação, ao longo de todo o ano de 2019 houve apenas cinco IPOs na B3. A eclosão da pandemia do novo coronavírus obrigou a uma mudança de planos. Por enquanto, 16 empresas decidiram estender seus processos de IPO, sendo que 13 deles foram adiados para 2021. Nove empresas buscam quase R$ 10 bi na bolsa – Entre ofertas iniciais (IPOs) e subsequentes, essas empresas buscam cerca de R$ 9,6 bilhões: BTG Pactual cerca de R$ 2,5 bilhões; Soma cerca de R$ 1,5 bilhão; Quero-Quero cerca de R$ 1,o bilhão;n Incorporadoras Riva e You cerca de R$ 1,o bilhão; Ambipar cerca de R$ 827 milhões.; Aura Minerals de R$ 600 a 700 milhões; IMC cerca de R$ 300 milhões.; Metalfrio pode levantar de R$ 500 milhões a R$ 700 milhões.

ANÁLISE DA SEMANA

Principais transações

|

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Unifique adquire três ISPs em Santa Catarina – Além de ampliar sua atuação em municípios do sul de Santa Catarina, a Unifique adquiriu três ISPs de menor porte do estado: Infoway, Snet e Station, que atendem cidades onde a prestadora já estava presente. Já as novas cidades atendidas pela provedora no sul do estado chegam a 10, o que representa uma adição de mais de 30 mil novos clientes. 14/05/2020

- Vinci amplia negócios no segmento de banda larga – Vero Internet faz aquisição no Sul e prevê mais compras de provedores regionais. A Vinci Partners redobrou sua aposta na expansão dos serviços de banda larga via fibra ótica no país. Criada no ano passado pela gestora de recursos, a partir da compra de oito provedores de acesso de Minas Gerais, a Vero Intenet concluiu este mês a aquisição da MKA Telecom, que tem sede em Santa Catarina e atua em 23 municípios … 24/06/2020

“Market Movers” – Exterior

- Amazon adquire Zoox, startup de carro sem motorista – A Amazon anunciou a aquisição da startup Zoox, que desenvolve tecnologia de carro sem motorista. O valor da transação não foi divulgado, mas o Financial Times estima que o valor tenha superado US$ 1 bilhão. Aicha Evans, CEO da Zoox, e Jesse Levinson, co-fundador e CTO, continuarão na liderança da empresa, que permanecerá como um negócio autônomo. “Zoox está trabalhando para imaginar, inventar e desenhar uma experiência de classe mundial em veículos de passeio autônomo”, declarou em comunicado Jeff Wilke, CEO da Amazon da unidade Worldwide Consumer. “Esta aquisição solidifica o impacto da Zoox sobre a indústria de veículos autônomos” completou Aicha Evans, CEO da Zoox. 26/06/2020

- Mastercard adquire empresa por US$825 milhões para desenvolver sua estratégia de Open Banking – A Mastercard anunciou hoje que firmou contrato para adquirir a Finicity, uma provedora de acesso em tempo real a dados e insights financeiros líder na América do Norte. O preço de compra foi de US$ 825 milhões e os acionistas da Finicity poderão ganhar até US$ 160 milhões adicionais, se as metas de desempenho forem cumpridas. A incorporação da tecnologia complementar e das equipes da Finicity fortalecem a plataforma existente de open banking da Mastercard para permitir e assegurar uma maior variedade de serviços, reforçando as parcerias de longa data da empresa e o seu compromisso com instituições financeiras e fintechs em todo o mundo. 24/06/2020

- Greg Glassman vende o CrossFit por US$ 4 bilhões após comentários sobre George Floyd – O valor da operação foi estimado em US$ 4 bilhões, aponta o Yahoo Finance. O proprietário do CrossFit, Greg Glassman, vendeu sua empresa de fitness após após de protestos por comentários que postou sobre George Floyd, assassinado por um policial nos Estados Unidos. O valor da operação foi estimado em US$ 4 bilhões, aponta o Yahoo Finance. Glassman questionava nas redes sociais quais eram os motivos para que lamentassem a morte de Floyd. Em pouco tempo foi alvo de uma chuva de críticas de atletas, academias e teve até contratos encerrados com empresas de moda esportiva. 24/06/2020

HUMORES & RUMORES

M & A – VENDA

- Petrobras inicia divulgação de venda de fatia em concessões na Bacia de Solimões – Estão incluídos na transação as unidades de processamento da produção de petróleo e gás natural e instalações logísticas de suporte à produção A Petrobras iniciou a etapa de divulgação da oportunidade (“teaser”) referente à venda da totalidade de sua participação em um conjunto de sete concessões de produção terrestres localizadas na Bacia de Solimões, no Estado do Amazonas. Segundo a companhia, o “teaser”, que contém as principais informações sobre as concessões, bem como os critérios de elegibilidade de potenciais participantes, está disponível em seu site.As sete concessões de produção, conjuntamente chamadas Polo Urucu, estão localizadas nos municípios de Tefé e Coari, ocupando uma área de aproximadamente 350 quilômetros quadrados. 26/06/2020

- Easynvest contrata JPMorgan para buscar sócio e marcar posição no mercado – Para aproveitar o ambiente no qual a procura por corretoras se aqueceu, a plataforma de investimentos Easynvest contratou o JPMorgan para buscar um sócio que a ajude a crescer. Por trás da estratégia está o fundo de private equity Advent International, acionista minoritário da corretora há três anos. O movimento ocorre em um momento em que o apetite pela diversificação de investimentos não para de crescer 25/06/2020

- Três grupos estrangeiros devem fazer propostas por refinaria da Petrobras nesta quinta – A Petrobras deverá concluir a venda da Refinaria Landulpho Alves (Rlam), na Bahia, até o fim deste ano, de acordo com executivo próximo à operação. Pelo menos três grupos estrangeiros deverão entregar nesta quinta-feira propostas vinculantes (com o valor a ser pago) para a compra da unidade. Segundo a fonte, entre as propostas esperadas estão a do fundo soberano dos Emirados Árabes Unidos, Mubadala, a da refinadora chinesa Sinopec e a do indiano Essar Group. Para não atrasar mais seus planos de venda de parte de suas refinarias, a Petrobras também marcou para o próximo dia 13 de agosto a entrega das propostas vinculantes para a Refinaria do Paraná (Repar). 26/06/2020

- Oi já atrai investidores interessados em negócio de fibra – Prédio da Oi. Empresa pretende separar negócios e colocá-los à venda. A Oi já tem conversas em andamento com interessados em arrematar uma fatia da futura empresa de fibra ótica – batizada de InfraCo – que surgirá a partir da separação e venda dos ativos do grupo, anunciado na semana passada. A expectativa é que uma oferta seja formalizada este ano, contou o presidente da tele, Rodrigo Abreu, 24/06/2020

- Banco Inter ganha impulso em marketplace e descarta negociar venda do controle “No momento, não tem nenhuma negociação para alienação de participação acionária”, disse Menin . O Banco Inter (BIDI11) está avançando suas operações de comércio eletrônico, o que pode estar ampliando o interesse de potenciais investidores, mas uma venda do controle não está em discussão, disse o presidente-executivo, João Menin. Consolidação?Alvo de especulações de que poderia ser um alvo possível do BTG Pactual (BPAC11), que anunciou na véspera planos de fazer uma oferta subsequente de ações para acelerar iniciativas estratégicas e o crescimento da sua plataforma de varejo digital, o Banco Inter viu sua unit disparar quase 20% na B3. No entanto, Menin disse que não está em negociações para eventual venda de participação acionária da companhia e não tem no radar uma possível venda do controle. “No momento, não tem nenhuma negociação para alienação de participação acionária”, disse Menin. “Especulações sobre eventual interesse no Banco Inter mostram que viramos um player relevante no mercado”, acrescentou o executivo, mas que “negociar o controle não está no horizonte”. 23/06/2020

M & A – COMPRA

- Afya busca aquisições em tecnologia para ser loja de tudo da medicina – A empresa de educação superior com foco em medicina Afya busca oportunidades de aquisição e parceria tanto em faculdades quanto em empresas que ofereçam serviços de tecnologia voltados para a área médica. A crise causada pelo novo coronavírus gera oportunidades, uma vez que muitas empresas de menor porte se encontram em dificuldades financeiras. “Escolas, plataformas tecnológicas, serviços agregados para o médico, health techs com conteúdo digital. Tudo isso são oportunidades”, afirmou o presidente da empresa Virgilio Gibbon, em entrevista à EXAME. “Fizemos nosso dever de casa, temos um balanço forte, endividamento baixo e a consolidação do mercado faz parte da nossa estratégia”. Dentre as faculdades para aquisição, o interesse da companhia está em unidades instaladas em estados com poucos médicos. Atualmente, as unidades da Afya ficam em Minas Gerais, Bahia, Tocantins, Pará, Rodônia, Rio de Janeiro e São Paulo. A companhia também busca instituições com foco claro na área de saúde. Unidades com grande presença de outros cursos a princípio estão fora do radar. 25/06/2020

- Siderúrgica Simec cresce com aquisições – Grupo mexicano, que começou a produzir aço no Brasil em 2015, desde então assumiu as usisinas de Cariacica, há dois anos, e na semana passada a Itaunense. Unidade de produção de tarugos da Simec, que iniciou operação no Brasil em 2015 com uma usina em Pindamonhangaba. Ao completar cinco anos de produção de aço longo no Brasil, o grupo mexicano Simec se consolida como o terceiro maior produtor brasileiro nesse segmento, ocupando o lugar que por muito tempo foi do grupo Votorantim. Na semana passada, após meses de tratativas com herdeiro .. 26/06/2020

- CNN Brasil vai às compras e negocia com grandes emissoras e canais abertos – Douglas Tavolaro, CEO da CNN Brasil, no lançamento do canal em março: ofensiva para expandir na TV aberta. Em uma estratégia para ampliar sua audiência e receitas, a CNN Brasil iniciou nesta semana uma ofensiva no mercado de televisão. Começou a negociar a “fusão” com redes nacionais de TV e a compra ou arrendamento de canais abertos regionais, os antigos UHF. Os maiores alvos são o SBT, a RedeTV! e a Gazeta. As negociações, segundo informações obtidas com exclusividade pelo Notícias da TV e checadas com uma das partes envolvidas no acordo, passam neste momento por análises de viabilidade. A CNN brasileira, que completou cem dias no ar nesta semana, está trabalhando com três modelos diferentes: a aquisição completa ou parcial de uma emissora pequena, o arrendamento de um canal e até mesmo a fusão com uma das redes. 26/06/2020

- Empresas aéreas vão se reconfigurar com fusões, diz presidente da Gol – Paulo Kakinoff avalia que acordo entre as concorrentes Latam e Azul deve se replicar após a pandemia para sobrevivência das companhias, mas garante que não faz parte da agenda da Gol. O presidente da Gol Linhas Aéreas, Paulo Kakinoff, aposta em uma reconfiguração do setor aéreo após a pandemia, com fusões entre companhias. A afirmação foi feita ao responder sobre como avalia o acordo feito entre as concorrentes Azul e Latam, durante live do bloco O futuro do transporte aéreo no Brasil, realizada nesta terça-feira (23/6), pela Airport Infra Expo, como parte da série on-line “AirCovid”. Para Kakinoff, na esteira pós-covid, no mundo todo, haverá uma reconfiguração no número de players. “Os ajustes passarão por algumas empresas se inviabilizando, ao não encontrarem alternativas, decretando insolvência. Outras, reduzirão seu tamanho. E haverá uma quantidade significativa de fusões”, estimou. As fusões serão alternativas às aquisições, de acordo com Kakinoff, porque as empresas estarão com liquidez muito baixa. “A fusão pode ocorrer em estágios menos elaborados e menos complexos, na forma de parcerias e codeshares, como a gente vê entre aqui (entre Latam e Azul). Todos esses movimentos têm tendência de catalisar oferta. A gente vê esses níveis de cooperação de maneira positiva e benigna para a velocidade de aceleração na retomada”, destacou. 23/06/2020

- Mudanças no setor de saneamento básico atraem novos investidores para o Brasil – Companhias como CCR, Equatorial e Vinci Partners estão de olho em potencial da área; para universalizar os serviços, País terá que investir entre R$ 500 bi e R$ 700 bi. A modernização das regras do setor de saneamento básico, aprovada na última quinta-feira, 25, pelo Senado Federal, tem chamado a atenção até de empresas que nunca atuaram no setor. Companhias como CCR (concessões de transporte), Equatorial (energia) e o fundo Vinci Partners são alguns dos investidores que estão de olho no potencial de negócios decorrentes da falta de serviços básicos e da ineficiência da estrutura atual. Para universalizar os serviços de água e esgoto, o País precisará investir entre R$ 500 bilhões e R$ 700 bilhões nos próximos anos. “Há uma carência muito grande de investimentos e de capacidade de gestão das companhias. Sabemos atuar para resolver essas questões”, diz o sócio da gestora de recursos Vinci Partners José Guilherme Souza referindo-se ao trabalho feito na Equatorial, no passado.. Em nota, o grupo afirmou que está sempre atento a oportunidades de negócios no mercado brasileiro e internacional. 25/06/2020

- Locaweb diz ter negociação avançada para 8 aquisições – A empresa de serviços de internet e computação em nuvem Locaweb está em negociações avançadas para compra de cerca de oito empresas de menor porte, à medida que enxerga oportunidades criadas pelos efeitos da pandemia. “Temos conversas com 36 empresas, 8 delas em fase avançada”, disse nesta terça-feira o gerente de marketing da Locaweb, Luís Carlos dos Anjos, durante apresentação da empresa pela internet. A Locaweb captou em fevereiro 575 milhões de reais em sua oferta inicial de ações (IPO, na sigla em inglês).23/06/2020

- Sumicity e Vero Internet vão às compras por ISPs – Os CEOs da Sumicity, Fábio Abreu, e da Vero Internet, Fabiano Ferreira, duas das maiores operadoras competitivas de banda larga fixa do país, anunciaram hoje, 22, durante Live promovida pelo Tele.Síntese, que suas empresas já miram novas aquisições de provedores de internet no país. A Sumicity, disse Abreu, que atualmente ocupa a quinta colocação no ranking das maiores operadoras de banda larga fixa do país, decidiu acelerar as iniciativas para alcançar a meta de 500 mil clientes, meta esta prevista para ser atingida em 2021. A operadora fechou 2019 com 200 mil assinantes em 50 cidades, e, segundo Abreu, conta, em junho,com 236 mil clientes em sua base, toda em fibra óptica. 22/06/2020

- Mais fusões que confusões – Empresas têm procurado fundos de investimento para viabilizar sua expansão ou sobrevivência. O mercado de M&A se tornou algo rotineiro na vida das empresas brasileiras nas últimas duas décadas. Aquilo que era um último recurso para os empresários tradicionais nos anos 80/90 passou a ser rotina em um mercado muito mais maduro e sofisticado. Naquela época, vender uma empresa poderia ser considerado um sinal de derrota ou fraqueza de um grupo empresarial, mas agora pode ser visto como sabedoria, desprendimento ou até oportunismo. Os prestadores de serviços, como banqueiros, advogados, auditores e consultores, conseguem, também, cada vez mais executar uma transação com profissionalismo, sofisticação e agilidade, comparáveis com qualquer outra jurisdição de primeiro mundo. Entramos em meio à crise da covid-19 com um ambiente de negócios muito mais preparado para possibilitar “saídas à mercado” que nas crises anteriores. Empresas têm procurado fundos de investimento para viabilizar sua expansão ou sobrevivência, competidores têm se juntado para lidar melhor com a crise e os próprios cidadãos estão cada vez perto dessas transações, por meio do incremento da participação de pessoas físicas nas operações estruturadas e de mercado de capitais. Ainda existe muita oportunidade para melhora, mas a maturidade com que o mercado de M&A no Brasil tem se portado diante de uma crise global com características inéditas nos deixa otimistas e indica que estamos no caminho certo. 22/06/2020

PRIVATE EQUITY & VENTURE CAPITAL

- Qualcomm Ventures e BNDES anunciam fundo de R$ 160 milhões para IoT no Brasil – O Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e a Qualcomm Ventures, que é a divisão de investimentos da Qualcomm Incorporated, anunciaram um fundo de investimento para apoio de pequenas empresas que queiram desenvolver produtos e serviços para IoT (ou Internet das Coisas, em tradução da sigla para Internet of Things). Esse fundo, de acordo com a expectativa da parceria, deverá levantar R$ 160 milhões, que será direcionado para empresas em estágio inicial de desenvolvimento. Tanto a Qualcomm Ventures, quanto o BNDES informaram que vão aportar até R$40 milhões, cada uma, para o começo do fundo. O restante do montante deverá ser completado com o apoio de outros investidores, que serão convidados pela parceria para apoiar o projeto. 23/06/2020

OFERTA DE AÇÕES

- O mercado quente para IPOs este ano – O IPO do grupo Soma, dono das marcas Farm e Animale, é apenas um de uma série de ofertas públicas de ações que, represadas pela crise do coronavírus, começam a voltar a mercado. Apesar do avanço da pandemia, os empresários estão animados com a retomada da Bolsa e precisam levantar capital. Os bancos têm em mãos cerca de 40 mandatos para abertura de capital na B3. A expectativa é de que pelo menos 20 se concretizem no segundo semestre, com destaque para setores como o de construtoras (You e Riva, por exemplo), diretamente impulsionado pelo corte de juros. Setembro deve concentrar parte significativa das transações. 27/06/2020

- A retomada dos IPOs -Depois de a Estapar fazer sua oferta de ações de forma inédita, em meio à quarentena, a B3 começa a preparar uma agenda para o segundo semestre. O mercado, no entanto, está mais seletivo e deverá priorizar boas histórias ou necessidades ímpares. O ano começou com tudo para ser o melhor da história dos IPOs na B3, a bolsa de valores de São Paulo. Apenas em janeiro e fevereiro, foram quatro aberturas de capital: das incorporadoras Mitre Realty e Moura Dubeux, da empresa de hospedagem de sites Locaweb, e da Priner, de manutenção industrial. Outros 18 pedidos haviam sido protocolados até março. Para efeito de comparação, ao longo de todo o ano de 2019 houve apenas cinco IPOs na B3. A eclosão da pandemia do novo coronavírus obrigou a uma mudança de planos. Por enquanto, 16 empresas decidiram estender seus processos de IPO, sendo que 13 deles foram adiados para 2021. As exceções foram a administradora de estacionamentos Estapar, que concluiu o seu processo de IPO em maio (foi o quinto de 2020), e a Riva 9 Empreendimentos Imobiliários, que manteve o seu em andamento. A construtora You, que dois meses atrás havia desistido da oferta inicial de ações, fez pedido para que a Comissão de Valores Mobiliários (CVM) retomasse a análise de seu IPO. A empresa de gestão de resíduos Ambipar Participações e Empreendimentos, que também pediu adiamento, agora consta na lista da CVM sem a descrição de oferta interrompida. O mesmo ocorre com o grupo de moda Soma. A Riva, que não interrompeu o processo, e a Iguá Saneamento, cujo prazo está interrompido até 10 de setembro, fecham a lista das empresas que podem realizar os primeiros IPOs do segundo semestre de 2020. Além delas, outras vêm se somando à lista e podem até passar na frente. A Quero-Quero, varejista de material de construção do Sul do País, controlada pelo fundo Advent International, atualizou seu prospecto de IPO, indicando interesse de retomar o processo. Existe a oferta inicial da Aura Minerals, cuja precificação ocorreria até o final deste mês ou em julho. Em outra frente, o BTG Pactual, que lidera diversas dessas ofertas, também anunciou que fará uma oferta primária de units. Outros follow-ons que entraram no radar são os da rede de alimentação IMC e da indústria de refrigeração Metalfrio. “Com juros tão baixos, não há o que fazer”, destaca Mesquita. Esses fatores justificam que mais empresas arrisquem manter os seus planos de IPO, com os investidores precisando buscar alternativas de boa rentabilidade em relação à renda fixa. “Na atual conjuntura, com algumas cidades e estados planejando um retorno gradual à normalidade no Brasil, deve acontecer uma volta de ofertas na bolsa mais rapidamente do que imaginávamos”, afirma. “Mas ainda enfrentamos uma volatilidade relevante no mercado”, ressalta. “O mercado está seletivo, buscando boas histórias.” 26/06/2020

- IPO da Farm: argumento da venda on-line na pandemia e meta de R$ 1,2 bilhão – O grupo carioca Soma, dono das marcas Farm, Animale e Maria Filó, vai tentar levantar R$ 1,2 bilhão na Bolsa no fim de julho em um IPO. Com as vendas nas lojas físicas abaladas pela pandemia, o grupo tenta chamar a atenção dos investidores para o desempenho on-line na crise. 27/06/2020

- Pague Menos confirma pedido para oferta inicial de ações – Companhia vai buscar cerca de R$ 1,5 bilhão, o que ainda será definido no próximo mês. A rede de farmácias Pague Menos deu entrada na Comissão de Valores Mobiliários (CVM) ao seu pedido de registro de oferta pública inicial de ações (IPO), conforme adiantou mais cedo o Valor. Segundo fato relevante, a decisão foi aprovada em assembleia de acionistas realizada nesta quinta-feira. 25/06/2020

- Aura Minerals pede novamente registro de IPO no Brasil, após abalo da pandemia – A empresa estabeleceu a faixa de preço entre R$ 820 e R$ 990 (Imagem: LinkedIn/Aura Minerals) A Aura Minerals pediu registro nesta quarta-feira para uma oferta pública inicial (IPO) na bolsa B3 (B3SA3), de acordo com um documento de valores mobiliários. A empresa estabeleceu a faixa de preço entre 820 reais e 990 reais por Brazilian Depositary Receipts (BDR). O preço será definido em 2 de julho.A companhia, listada na Bolsa de Valores de Toronto desde 2006, é focada na exploração de ouro e cobre e opera minas no Brasil, México e em Honduras. Reuters 24/06/2020

- Construtora Inter avalia fazer oferta de ações – A Inter Construtora e Incorporadora informou nesta quarta-feira que está avaliando realizar uma oferta pública de de ações. “Para tanto, a companhia informa que engajou Itaú BBA e Caixa Econômica Federal para a prestação de serviços de assessoria financeira (…) bem como assessores legais para definição da viabilidade e dos termos da potencial transação”, afirmou a construtora por meio de fato relevante. Listada há pouco mais de dois anos no Bovespa Mais, segmento de acesso da bolsa paulista, a construtora tem sede em Minas Gerais. 24/06/2020

- Grupo Kallas, de construção, espera retomar IPO de R$ 2 bilhões em agosto – O Grupo Kallas está se preparando para retomar o processo de abertura do capital em Bolsa, paralisado com a pandemia. Baixada a poeira, a meta é levantar R$ 2 bilhões por meio de uma oferta pública de ações (IPO, na sigla em inglês) em agosto, apurou a Coluna com fontes do mercado. Os bancos líderes na coordenação do processo, já contratados, são o Credit Suisse e o Itaú BBA. O dinheiro será usado integralmente para a expansão dos negócios. O IPO do Grupo Kallas é visto como um pacote ‘all inclusive‘ devido ao cardápio vasto de atividades no setor de construção. A companhia funciona como uma holding que engloba cinco subsidiárias: uma incorporadora voltada para projetos de médio e alto padrão (Kallas Arkhes), outra incorporadora de moradias populares, dentro do Minha Casa Minha Vida (Kazzas), uma empresa de loteamentos (K’urb), imobiliária (KV), além de um braço para construção. O menu variado ajuda a diversificar o negócio e reduzir os riscos, segundo analistas e investidores. Kallas espera lançar R$ 1,7 bilhão em 2020. 23/06/2020

- Nove empresas buscam quase R$ 10 bi na bolsa – Nove companhias estão com oferta de ações em andamento, entre novas operações e aquelas que estavam congeladas pela crise e estão sendo retomadas. Entre ofertas iniciais (IPOs) e subsequentes, essas empresas buscam cerca de R$ 9,6 bilhões. Nem tudo é para este mês — parte das empresas voltou a falar com investidores e reabriu o processo na Comissão de Valores Mobiliários para efetivá-lo em agosto. 22/06/2020: BTG Pactual cerca de R$ 2,5 bilhões; Soma cerca de R$ 1,5 bilhão ; Quero-Quero cerca de R$ 1,o bilhão; Incorporadoras Riva e You cerca de R$ 1,0 bilhão; Ambipar cerca de R$ 827 milhões.; Aura Minerals de R$ 600 a 700 milhões; IMC cerca de R$ 300 milhões.; Metalfrio pode levantar de R$ 500 milhões a R$ 700 milhões.

- Ambipar planeja captar R$827 mi em IPO – A empresa de gestão de resíduos e de resposta a emergências Ambipar anunciou uma oferta pública inicial (IPO) com faixa indicativa de preço entre 18,75 e 24,75 reais por ação, de acordo com documento. A empresa pode captar cerca de 827 milhões de reais, considerando o ponto médio da faixa de preço. A Ambipar pretende usar os recursos para adquirir rivais no Brasil e no exterior, quitar dívidas e expandir seus negócios. 22/06/2020

- Animada com cadastro positivo, Boa Vista refaz planos para retomar IPO – A Boa Vista SCPC está refazendo os planos de estreia na bolsa, uma vez que a rápida expansão das consultas ao cadastro positivo faz o segundo maior bureau de informações de crédito do país mudar o foco para crescimento orgânico, em vez de aquisições para ampliar o leque de serviços. A Boa Vista pediu registro para oferta inicial de ações (IPO, na sigla em inglês) no começo de março, mas suspendeu o pedido logo depois, à medida que a pandemia da Covid-19 provocou um cataclisma nos mercados. Tendo como sócios o fundo TMG Capital e a norte-americana Equifax, além de entidades de lojistas de São Paulo, Paraná, Rio de Janeiro e Porto Alegre, a Boa Vista divide o mercado de informações de crédito no país com a líder Serasa Experian e a Quod, que pertence aos cinco maiores bancos brasileiros. O lucro líquido da Boa Vista em 2019 somou 74,4 milhões de reais, crescimento de 58% sobre o ano anterior.22/06/2020

- Metalfrio quer se relançar na B3 e estuda oferta de R$ 600 milhões – Companhia fez IPO em 2007, mas sócios controladores concentraram participação e ação quase não tem mais . 22/06/2020

- BTG Pactual anuncia oferta de ações primária de até R$ 2,5 bi – O banco pretende usar os recursos para acelerar iniciativas estratégicas e o crescimento da sua plataforma de varejo digital O BTG Pactual anunciou, em fato relevante, uma oferta de ações primárias que pode movimentar até R$ 2,5 bilhões. O banco pretende usar os recursos provenientes da oferta para acelerar iniciativas estratégicas e o crescimento da sua plataforma de varejo digital. 22/06/2020

- You e Riva retomam IPO e lista de ofertas na rua já tem oito empresas – Além das incorporadoras, varejistas Quero-Quero e Soma e empresa de gestão ambiental Ambipar retomaram processo. Cinco companhias com ofertas iniciais públicas de ações (IPO, na sigla em inglês) já registradas na Comissão de Valores Mobiliários (CVM) e que haviam suspendido a operação devido à pandemia já retomaram o processo. O Valor apurou que as incorporadoras You e Riva já voltaram ao ritmo de oferta. A varejista de material de construção Quero-Quero, o grupo varejista de moda feminina Soma e a empresa ambiental de gestão de resíduos Ambipar também retomaram o processo, já com dados 22/06/2020

M&A – COVID-19 principais destaques

- FMI corta projeção para o PIB do Brasil em 2020 para -9,1% – Projeção leva em conta a queda no consumo e na confiança de consumidores e empresários. A evolução da pandemia do coronavírus levou o Fundo Monetário Internacional (FMI) a piorar a projeção de queda do Produto Interno Bruto (PIB) do Brasil em 2020, de -5,3% em abril para -9,1% agora, de acordo com as atualizações de previsões divulgadas pelo documento Perspectiva Econômica Mundial. Para 2021, o FMI elevou a estimativa de crescimento de 2,9% para 3,6%. Dois fatores relacionados diretamente com a doença foram determinantes para a deterioração da estimativa para o PIB deste ano: um deles foi o abalo na economia doméstica provocado pela enfermidade, que inclusive provocou efeitos muito ruins na confiança de consumidores e de empresários. Além disso, o ambiente externo ficou negativo com a crise internacional gerada pela Covid-19, o que abalou o fluxo de capitais para emergentes e os preços de commodities. “Na América Latina, onde muitos países continuam lutando para conter infecções, as duas maiores economias, Brasil e México, têm estimativa de contração de 9,1% e 10,5%, respectivamente em 2020”, apontou o Fundo. 234/06/2020

- O que está em risco: uma visão de 18 meses de um mundo pós-COVID – Enquanto o mundo continua a lidar com os efeitos do COVID-19, nenhuma parte da sociedade parece ficar ilesa. Medos estão superando a saúde da economia e mudanças dramáticas na vida como a conhecemos também estão em andamento. No gráfico de hoje, usamos dados de uma pesquisa do Fórum Econômico Mundial de 347 analistas de risco sobre como eles classificam a probabilidade de grandes riscos que enfrentamos após a pandemia. Quais são os riscos mais prováveis para o mundo no próximo ano e meio? Os riscos mais prováveis Os 31 riscos foram agrupados em cinco categorias principais: • Econômico: 10 riscos • Sociedade: 9 riscos • Geopolítico: 6 riscos • Tecnológico: 4 riscos • Ambiental: 2 riscos. Entre os maiores: # 1Recessão prolongada da economia global 68,6% # 2 Surto de falências (grandes empresas e PMEs) e uma onda de consolidação da indústria 56,8%

- Ibovespa fecha em queda em meio a temor de 2ª onda de covid – Ibovespa fechou em baixa de 1,28%, aos 95.336 pontos O temor com uma segunda onda de contágio da covid-19, aliado a falta de catalisadores positivos no cenário local, levou a bolsa brasileira a um pregão de ajuste, após quatro pregões consecutivos de ganhos. No geral, contudo, o clima segue favorável, em meio à taxa de juros baixa por aqui, que atrai o investidor local, e fluxo positivo também do estrangeiro. A notícia que acendeu o sinal de alerta hoje dos investidores sobre a pandemia veio da Organização Mundial da Saúde (OMS), que informou novo recorde de 183.020 novos casos de coronavírus no mundo em 24 horas. O recorde anterior havia sido na última quinta-feira (18), de 181.232 casos. 22/06/2020

MÚLTIPLOS DA SEMANA – VALUATION

- Royal DSM, focada em Nutrição, Saúde e Vida Sustentável adquire o Erber Group

- Valor corporativo de 980 milhões de euros.

- EV/EBITDA: 14x o EBITDA de 2020

- Vendas: € 330m

- Margem EBITDA ajustada acima de 20%

RELAÇÃO DAS TRANSAÇÕES

- Corgraf compra Flink Print e passa a atuar no setor de comunicação visual – A empresa registrou crescimento de 15% no último ano, com investimentos mais de 1.5 milhões em maquinário e aquisição da nova empresa. Em meio a pandemia da COVID-19, a Corgraf anuncia a compra da Flink Print, empresa também do ramo gráfico que atua na impressão digital e Ultravioleta (UV) em pequenos e grandes formatos, usados em mídias flexíveis ou rígidas. Com a aquisição, a empresa passa a atuar também na área de comunicação visual, com capacidade gráfica completa e tecnologia de ponta em impressos e acabamentos. “Nosso objetivo é ser um shopping gráfico, onde o cliente entra e consegue resolver todas as suas demandas em um único lugar”, explica o fundador da Corgraf, Vicente Linares. 25/06/2020

- Alper compra corretora de seguros Transbroker por R$ 58 milhões – Companhia pretende voltar a ter papel de consolidadora do setor, com entre três e cinco aquisições por ano, diz presidente. A Alper Consultoria e Corretora de Seguros fechou um acordo para comprar a Transbroker Corretora de Seguros, terceira maior corretora de seguros do país no segmento transporte de cargas. O valor da aquisição é de R$ 58,05 milhões, dos quais R$ 22,8 milhões serão pagos no fechamento da operação R$ 10,875 milhões em cinco parcelas iguais . 25/06/2020

- Notre Dame Intermédica compra controle do Grupo Santa Mônica por R$233 mi – A Notre Dame Intermédica <GNDI3.SA> fechou acordo para a compra de controle indireto do Grupo Santa Mônica por 233 milhões de reais, em valor que desconta o endividamento líquido a ser apurado na data de fechamento da operação e abatidas eventuais contingências. O Grupo Santa Mônica inclui a SMV Serviços Médicos Ltda., o Hospital e Maternidade Santa Mônica S.A., o Incord – Instituto de Neurologia e do Coração de Divinópolis Ltda. e a Bioimagem Diagnósticos por Imagem e Laboratório de Análises Clínicas Ltda. Com a conclusão da transação, a Notre Dame Intermédica passará a deter, de forma indireta, o controle do Grupo Santa Mônica, com 89,9% das cotas da SMV Serviços Médicos Ltda.; 92,0% das cotas do Hospital e Maternidade Santa Mônica S.A.; 75,2% das cotas da Incord – Instituto de Neurologia e do Coração de Divinópolis Ltda.; e 86,1% das cotas do Bioimagem Santa Mônica. 26/06/2020

- Qualicorp adquire carteira de 14 mil vidas no RJ e arranca elogios do Credit Suisse – A transação foi firmada em no valor de aproximadamente R$ 20 milhões. A Qualicorp (QUAL3) comunica aos seus acionistas e ao mercado em geral que adquiriu, conjuntamente com sua subsidiária Qualicorp Benefícios, a carteira de vidas no segmento de adesão médico-hospitalar, junto ao Clube Care. A carteira, com cerca de 14 mil clientes, situada no Estado do Rio de Janeiro e segurada pelo Grupo Assim Saúde, passará a ser administrada pela Qualicorp e sua subsidiária. Segundo o comunicado divulgado, a transação, que envolve somente os direitos e obrigações sobre a referida carteira, foi firmada no valor de aproximadamente R$ 20 milhões. 26/06/2020

- AGORA Telecom adquire FIT Network para reforçar presença na área de videomonitoramento – A AGORA Telecom anuncia a aquisição da FIT Network pelo valor de 1 milhão de dólares. O motivo da compra deveu-se principalmente para reforçar a atuação da AGORA Telecom no segmento de videomonitoramento que está num momento de forte demanda, principalmente por soluções com câmeras termográficas (devido à pandemia covid-19) e sistemas de identificação facial, controle de acesso e de proteção física de forma geral. A FIT Network, por meio de serviços e produtos, atua com as principais marcas de segurança eletrônica do mercado, tais como: Axis, Hikvision, ISS, Digifort entre outras, além de soluções de conectividade e comunicações unificadas. Com a aquisição da FIT, a unidade de negócios de Integração deverá crescer sua receita em 50% ao ano para os próximos cinco anos, aumentando o faturamento atual da FIT em dez vezes no final desse período. 26/06/2020

- DSM anuncia a aquisição parcial do Erber Group – A Royal DSM, uma empresa global baseada em ciência em Nutrição, Saúde e Vida Sustentável, anuncia que chegou a um acordo para adquirir o Erber Group por um valor corporativo de 980 milhões de euros. O valor da transação representa um múltiplo EV / EBITDA de cerca de 14x o EBITDA de 2020 (ano fiscal que termina em setembro de 2020). A transação – que exclui duas unidades menores no Grupo Erber – deverá aumentar os ganhos no primeiro ano após a conclusão. Os negócios especializados em nutrição animal e saúde do Erber Group, Biomin e Romer Labs, são especializados principalmente em gerenciamento de riscos de micotoxinas, gerenciamento de desempenho da saúde intestinal e soluções de diagnóstico de segurança de alimentos e rações, expandindo a gama de soluções especializadas de maior valor agregado da DSM. 15/06/2020 Grupo ERBER investe R$ 30 Milhões e inaugura nova sede da BIOMIN no Brasil. O Brasil é o principal mercado do Grupo Erber no mundo, considerando a atuação conjunta de Biomin, Sanphar e Romer. A América Latina representa cerca de 15% do faturamento total de R$ 1,75 bilhão por ano.

- Conexa Saúde atrai General Atlantic, família Fraga e eBricks – Startup levantou sua terceira rodada de investimentos, com aporte inicial de R$ 40 milhões. A startup Conexa Saúde acaba de levantar sua terceira rodada de investimentos, com aporte inicial de R$ 40 milhões do fundo de private equity General Atlantic, da gestora de venture capital e.bricks e de Luiz Fraga, sócio da Gávea, e seu filho Guilherme Fraga. A captação com esse grupo de investidores pode chegar a R$ 140 milhões em três anos conforme o cumprimento de determinadas metas de desempenho, diz o contrato assinado ontem e negociado ao longo dos últimos três meses… 25/04/2020

- Unifique adquire três ISPs em Santa Catarina – Além disso, expandiu sua rede por mais 10 cidades no sul do estado. Além de ampliar sua atuação em municípios do sul de Santa Catarina, a Unifique adquiriu três ISPs de menor porte do estado: Infoway, Snet e Station, que atendem cidades onde a prestadora já estava presente. “Com a compra, agora podemos atender a mais residências”, afirmou o diretor de Mercado da empresa, Jair Francisco. Já as novas cidades atendidas pela provedora no sul do estado chegam a 10, o que representa uma adição de mais de 30 mil novos clientes. “. Estamos caminhando para atingir a nossa meta de um milhão de residências até 2025″, diz Francisco 14/05/2020

- Startup que automatiza vídeos publicitários para empresas recebe R$ 2 milhões – A Chili Gum defende a automação criativa para criar peças publicitárias. A adtech atende 24 clientes de médio e grande porte, como iFood, Magazine Luiza e Rappi. As empresas estão se adaptando às demandas provocadas pela pandemia, inclusive por meio da associação com startups. A Chili Gum, por exemplo, usa automação para resolver o problema de produzir um grande volume de publicidade digital de forma escalável. A startup de publicidade (adtech) anunciou a captação de um novo aporte de R$ 2 milhões. O investimento foi divulgado com exclusividade a Pequenas Empresas & Grandes Negócios. A Chili Gum usará os novos recursos para novos canais de aquisição, desenvolvimento de tecnologia e expansão da equipe.Texeira destaca como a Chili Gum possui alguns concorrentes globais com captações relevantes. Exemplos são a americana Vidmob (US$ 44,9 em investimentos captados), a israelense Idomoo (US$ 27 milhões) e a finlandesa Smartly.io (comprada por US$ 220 milhões)…. Leia mais em pegn 25/06/2020

- Ambev investe em startup para ajudar na reabertura de bares e restaurantes – A Ambev firmou uma parceria com a startup Get In, dona de um aplicativo homônimo, para auxiliar a reabertura de bares e restaurantes que foram afetados pela quarentena do novo coronavírus. A plataforma desenvolvida pela empresa brasileira de bebidas vai digitalizar muitas operações dos estabelecimentos. Disponível para dispositivos Android e para iPhone, o programa já tem mais de 250 mil usuários cadastrados e, segundo a Ambev, 400 pontos de venda já aderiram à plataforma. A expectativa é de que este número chegue em 10 mil até o final deste ano. A Ambev não deu detalhes claros sobre a parceria com a startup e informou que “trouxe o Get In para dentro da Z-Tech” e que “vai dar estrutura e investimento para impulsionar o app”. A Z-Tech é o braço de tecnologia da empresa de bebidas e responsável por criar serviços digitais voltados para pequenas e médias empresas. O isolamento social do coronavírus afetou diretamente estabelecimentos como bares e restaurantes. Uma pesquisa recente da Associação Brasileira de Bares e Restaurantes (Abrasel) revelou que 40% dos estabelecimentos deste segmento devem fechar permanentemente na cidade de São Paulo por conta da pandemia. 25/06/2020

- Klabin vende fábrica comprada em março por R$ 196 milhões – A Klabin (KLBN11) informou na manhã desta quarta, 23, que firmou os documentos necessários para a venda ao Grupo Klingele Paper & Packaging da unidade de papéis para embalagens localizada na cidade de Nova Campina (SP) pelo valor de R$ 196 milhões, dos quais R$132 milhões serão pagos no closing da operação e o restante do valor dividido em duas parcelas anuais devidamente reajustadas, sujeito a certas condições contratuais. A unidade de Nova Campina é proveniente da aquisição do negócio de papéis para embalagens e papelão ondulado da International Paper do Brasil (IP), anunciada em março deste ano. 24/06/2020

- Vinci amplia negócios no segmento de banda larga – Vero Internet faz aquisição no Sul e prevê mais compras de provedores regionais. A Vinci Partners redobrou sua aposta na expansão dos serviços de banda larga via fibra ótica no país. Criada no ano passado pela gestora de recursos, a partir da compra de oito provedores de acesso de Minas Gerais, a Vero Intenet concluiu este mês a aquisição da MKA Telecom, que tem sede em Santa Catarina e atua em 23 municípios … 24/06/2020

- WEG compra startup Mvisia, focada em IA e visão computacional – A WEG fechou acordo para a aquisição do controle da startup Mvisia, especializada em soluções de inteligência artificial aplicada à visão computacional para a indústria, segundo comunicado ao mercado nesta terça-feira. Com o fechamento da operação, que não teve valor divulgado, a WEG passa a ter 51% do capital social da Mvisia, com possibilidade, prevista em contrato, de aumentar sua participação nos negócios futuramente. Trata-se da terceira aquisição da WEG desde que a companhia anunciou, em junho de 2019, a criação de uma nova estrutura de negócios digitais. 23/06/2020

- Credit Suisse acerta compra de até 35% do Modalmais – Grupo avaliou banco digital em R$ 5 bi e viu no negócio atalho para avanço digital. Em plena quarentena, o Credit Suisse no Brasil fechou acordo para aquisição de até 35% do Modalmais. O negócio avalia o banco digital em cerca de R$ 5 bilhões e será concretizado por meio do exercício de opções, que preveem a compra de ações pertencentes ao dono, Diniz Ferreira Baptista, e a outros sócios. 23/06/2020

RELATÓRIOS – DESTAQUES DA SEMANA

- Fusões e aquisições: apetite dos investidores diante do impacto do Covid-19

- SEMANA ANTERIOR >>> 15 a 21/jun/2020>>

- Fusões e aquisições: 74 transações realizadas em maio/20

- TI – RADAR de Fusões e Aquisições, em maio/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES