Petrobras reduz investimentos mais uma vez e mantém plano de venda de ativos

A Petrobras reduziu novamente os investimentos previstos para 2015, ao mesmo tempo em que manteve nesta quinta-feira a meta de recursos a serem obtidos com a venda de ativos, como parte de um amplo esforço para reduzir a alavancagem da estatal.

A petroleira espera agora investir 23 bilhões de dólares neste ano, menos que os 25 bilhões de dólares projetados em outubro e que os 28 bilhões de dólares para este exercício fiscal quando da primeira divulgação do plano de negócios 2015-2019.

O diretor financeiro da Petrobras, Ivan Monteiro, disse em entrevista a jornalistas que a empresa tem privilegiado manter um nível de liquidez bastante elevado, da ordem de mais de 20 bilhões de dólares em caixa, e que continuará a fazer isso.

A estatal, protagonista no maior escândalo de corrupção no país investigado pela Operação Lava Jato, prevê encerrar o ano com 22 bilhões de dólares disponíveis, contra 26 bilhões de dólares do fim do terceiro trimestre.

Segundo Monteiro, a Petrobras ainda espera cumprir a meta de obter cerca de 15,1 bilhões de dólares com desinvestimentos até o final de 2016. Ele minimizou, ao ser indagado por jornalistas, condições adversas para venda de ativos diante do baixo preço do petróleo no exterior.

Segundo ele, executivos da Petrobras terão reuniões com potenciais interessados em ativos da empresa na próxima semana no México, Estados Unidos, Canadá, China e Inglaterra. “Temos sido bastante procurados por investidores do mundo todo que querem ter a Petrobras como parceira”, afirmou.

Em suas declarações, Monteiro enfatizou que a Petrobras vai priorizar a combinação de ativos nos desinvestimentos, por exemplo, na área de gás e de logística associados.

Ainda segundo o executivo, a empresa “não tem dogma” sobre ter o controle dos ativos, desde que tenha garantia da operação estabelecida em contrato. Sobre a BR Distribuidora, cuja oferta inicial de ações (IPO, na sigla em inglês) foi abandonada para que se procure um sócio estratégico, ele limitou-se a afirmar que “há muito interesse”.

Se a Petrobras conseguir vender 15,1 bilhões de dólares em ativos até 2016, Monteiro disse que a empresa não precisará fazer novas captações para fazer frente às necessidades financeiras em 2016.

Ainda assim, isso não significa que a empresa não buscará dinheiro já visando o ano seguinte, de 2017, explicou.

A Petrobras tem seu rating de crédito considerado como grau especulativo por duas das três maiores agências de classificação de risco, o que encarece o custo de captações externas.

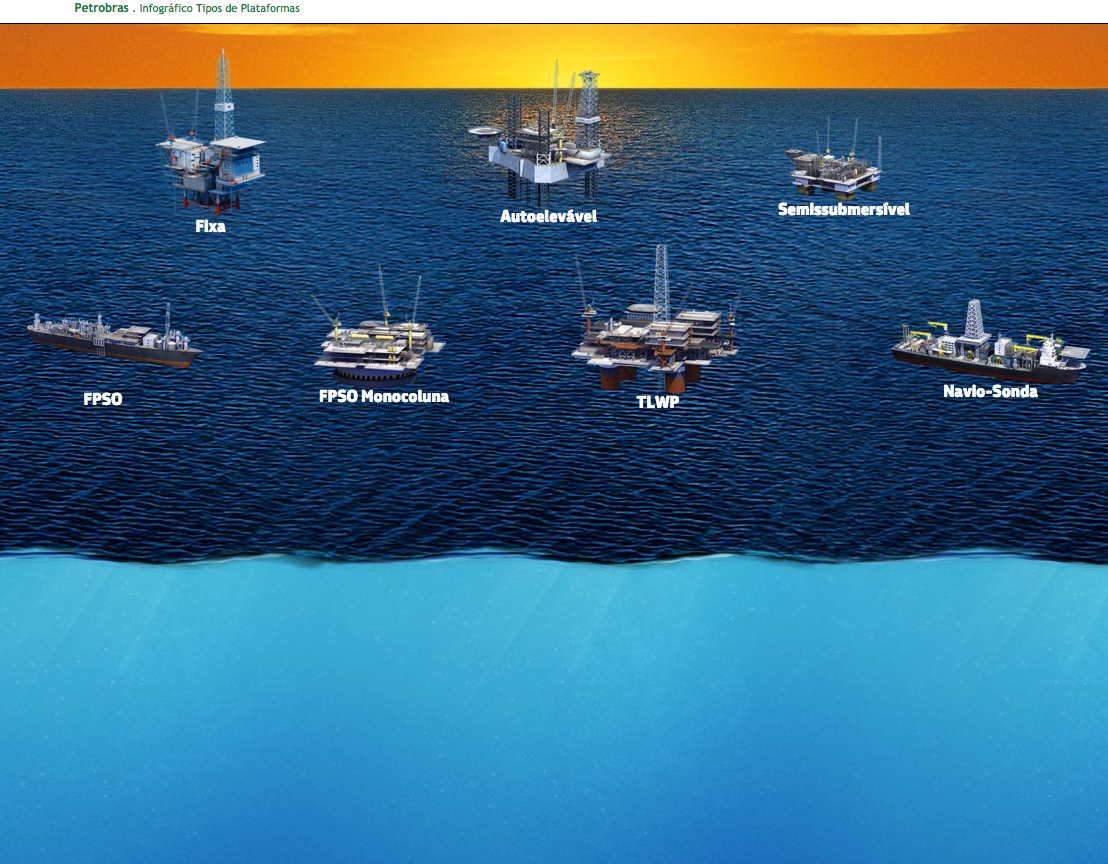

Monteiro disse que a empresa tem “várias alternativas ao mercado internacional para se financiar”, citando como exemplo operações de venda de plataformas de produção com arrendamento e opção de recompra.

Ele disse, sem entrar em detalhes, que a Petrobras tem 25 bilhões de dólares em operações diversas de crédito à disposição.

A Petrobras divulgou nesta quinta-feira prejuízo líquido 3,8 bilhões de reais no terceiro trimestre, afetada por maiores despesas financeiras em função da desvalorização do real.

A dívida líquida no fim do terceiro trimestre era de 101,3 bilhões de dólares. O endividamento em setembro representava 5,2 vezes a geração de caixa medida pelo Ebitda (sigla em inglês para lucro antes de juros, impostos, amortização e depreciação). (Por Cesar Bianconi e Rodrigo Viga Gaier) (Reuters) –