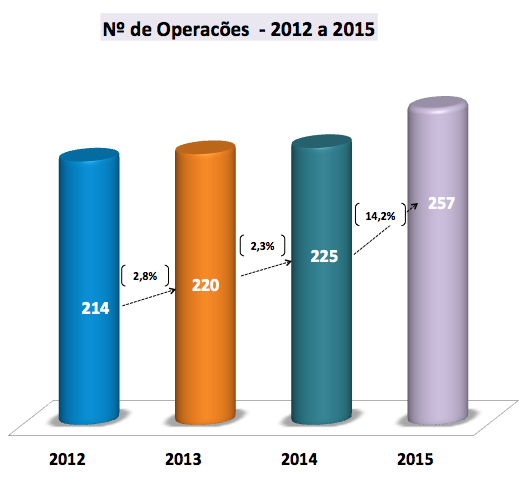

TI – RADAR de Fusões e Aquisições em 2015 – crescimento de 14,2%

O mercado brasileiro registrou 257 operações de Fusões e Aquisições na área de TI e Telecom em 2015. O número é 14,2% superior ao ano anterior. Este volume movimento 13,1 bilhões de reais, representando uma queda de 81,8%.

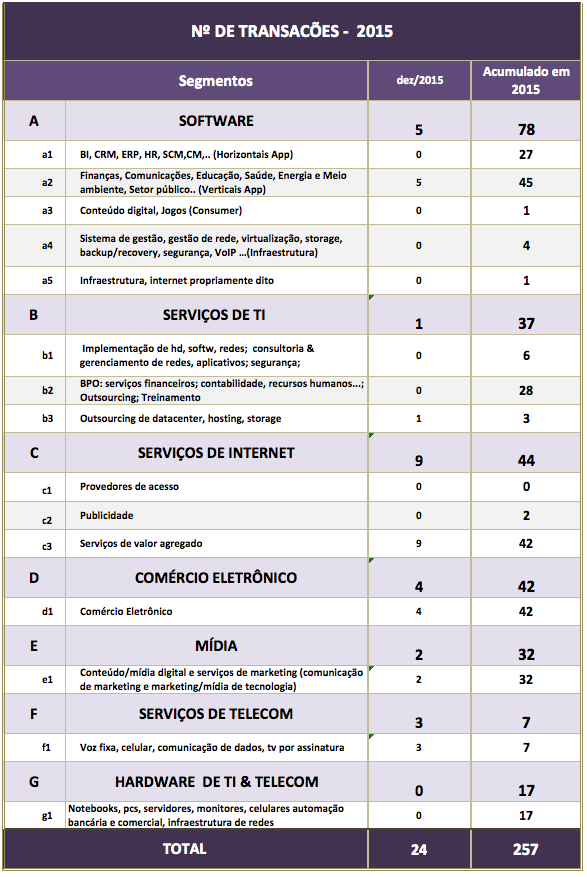

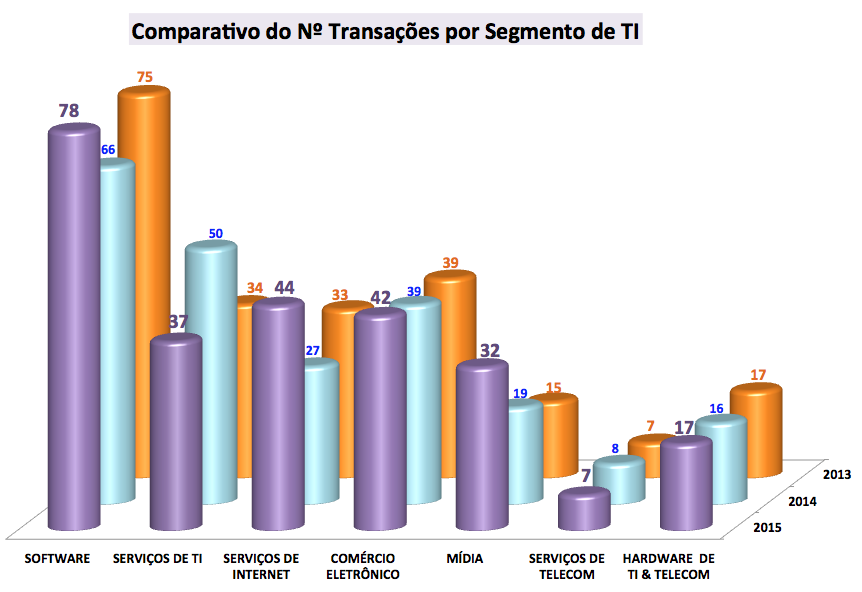

Os segmentos de SOFTWARE e SERVIÇOS DE INTERNET foram os que mais realizaram transações.

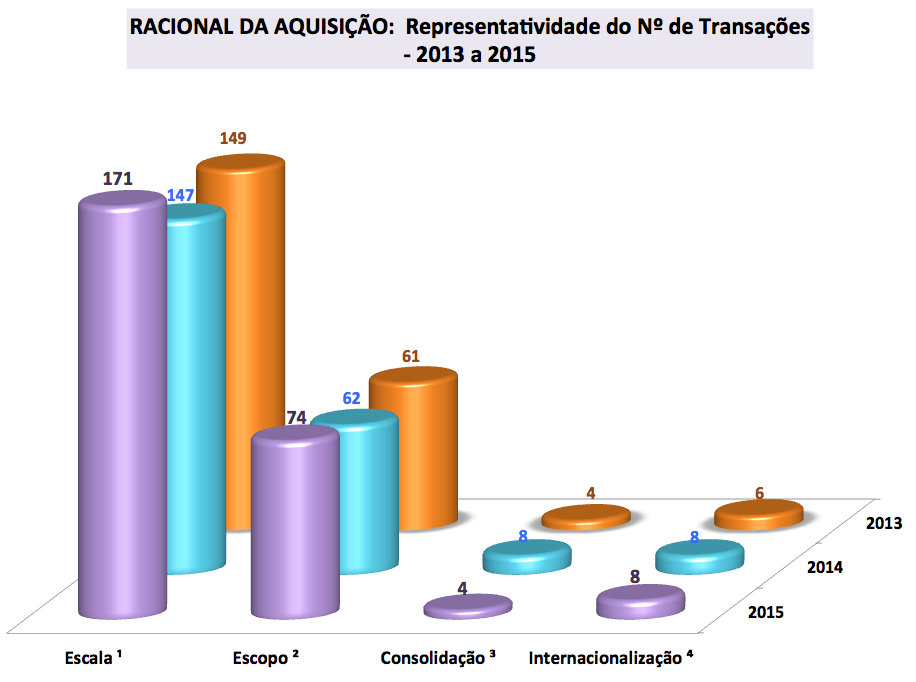

Quanto ao racional do investimento as operações direcionadas à Escala predominaram – 67%.

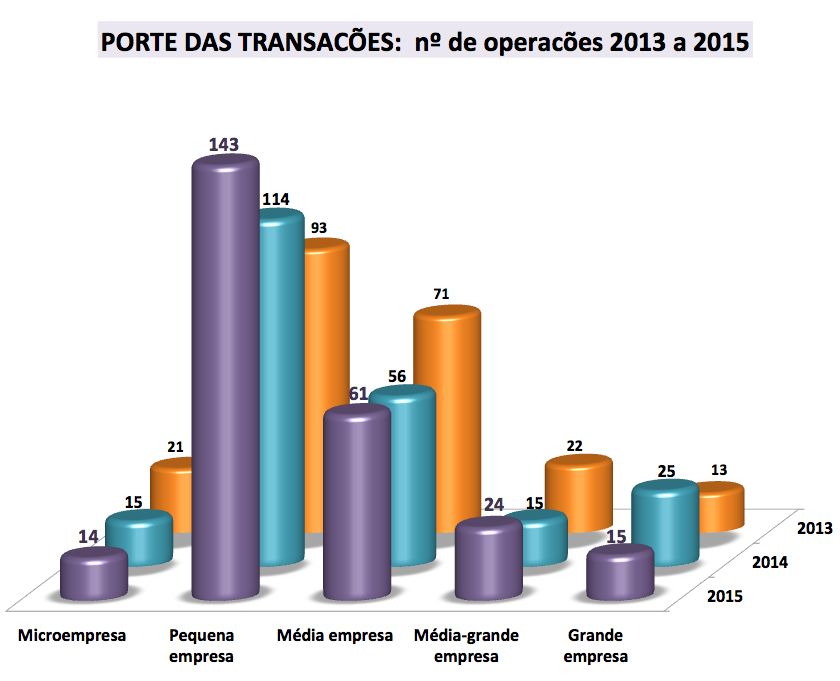

Transações envolvendo empresas de pequeno e médio portes foram em maior volume. Queda significativa do número de transações de grande porte e crescimento das transações de porte médio-grande.

Os investidores estratégicos foram mais ativos dos que os financeiros, em valor e montantes. No total, os investidores nacionais responderam por quase dois terços dos negócios e metade dos investimentos.

O perfil do valor médio dos negócios do investidor estratégico é quase o dobro do investidor financeiro. E o perfil médio de interesse do investidor estrangeiro é 70% superior ao perfil médio dos negócios do investidor nacional.

Foram registrados 95 operações de 13 países de origem, sendo os EUA responsáveis por 61% desse total.

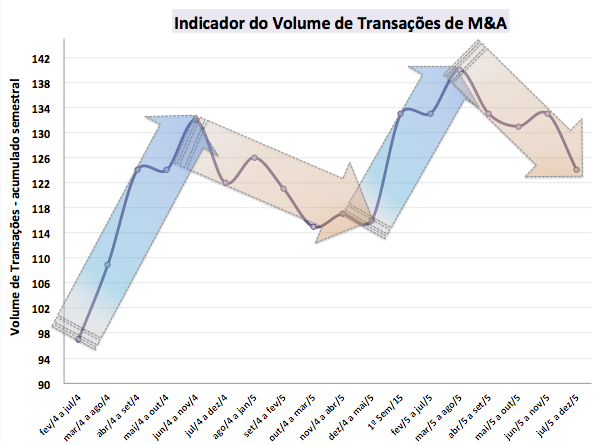

O Indicador de Volume de Transações de M&A no final do ano sinaliza uma tendência de queda.

As maiores transações anunciadas em 2015 foram: CAPITAL ESTRANGEIRO – O conglomerado de mídia francês Vivendi vendeu sua fatia remanescente de 4 por cento na Telefônica Brasil em uma operação de 887 milhões de dólares. CAPITAL NACIONAL – A Totvs comprou a totalidade das ações da Bematech por aproximadamente R$ 550 milhões em dinheiro e ações.

Operações de Fusões e Aquisições de Tecnologia da Informação – TI e Telecom, noticiadas com destaque na imprensa brasileira ao longo de 2015. As informações deste relatório, elaborado pelo Blog FUSÕES & AQUISIÇÕES (http://fusoesaquisicoes.blogspot.com.br) estão apresentadas em blocos, detalhando as transações por Volumes e Valores, Segmentos, Racional do Investimento, Porte das empresas, Perfil do Investidor, dentre outras.

ANÁLISE DO ANO DE 2015

Principais constatações.

No ano de 2015 foram apuradas 257 transações, representando um crescimento de 14,2% em relação ao ano anterior.

No mês de dezembro/15 foram realizadas 24 transações, representando um crescimento de 50% em relação a dez/14 (16 operações) e aumento de 33,3% em relação ao mês imediatamente anterior (18 transações).

O fluxo de transações realizadas trimestralmente evidencia um mercado oscilante.

O objetivo do Indicador de Volume de Transações de M&A é sinalizar uma expectativa de tendência, com base na análise do verificado nos períodos semestrais móveis. O período móvel findo em dezembro/15, sinaliza queda.

No ano de 2015, os segmentos de maior volume de operações foram os de SOFTWARE, SERVIÇOS DE INTERNET e COMÉRCIO ELETRÔNICO com 63,8% do total

Na classificação entre os Segmentos de TI no ano de 2015, o subsegmento de Finanças, Comunicações, Educação, Saúde, Energia e Meio ambiente, Setor público.. (Verticais App) de SOFTWARE lideraram o número de transações.

No que tange aos montantes das transações, incluindo as operações que divulgaram os valores e as não divulgadas (estimados), o ano de 2015 totalizou cerca de 13,1 bilhões de reais, representando uma queda em relação ao ano anterior de 81,8%. Desse total, 69,8% correspondem ao Valores Divulgados e 30,2% Valores Não Divulgados.

Comparando-se o número de transações por segmentos compiladas no ano, com o ano de 2014, verifica-se crescimento em quatro segmentos e queda/estável em outros três.

SERVIÇOS DE TI foi o de maior queda. O destaque ficou por conta do apetite dos segmentos de MIDIA e SERVIÇOS DE INTERNET, com crescimento significativo do número de transações.

RACIONAL DO INVESTIMENTO

A intenção é distinguir as transações de M&A na área de TI, Telecom e Mídia, em função da Tese de Investimento, ou seja, os conceitos que prevaleceram para a aquisição da empresa-alvo. Na maior parte das vezes a notícia não é muito clara a respeito dos direcionadores de valor que levaram à aquisição. Mesmo assim, procurou-se identificar as premissas sobre o Racional da transação para segregar em 4 grandes grupos, de modo a permitir o entendimento das principais vetores que estão orientando os investidores estratégicos e financeiros.

Em 2015 as operações com o racional do investimento direcionado para Escala prevaleceram – voltadas para ampliar a participação de mercado em alguns segmentos ou geografias.

Vale destacar, no comparativo com 2014, o maior crescimento relativo, de 19%, ocorreu no racional voltado para Escopo.

(1) Aumentar a atual capacidade ou faturamento; penetrar em novos mercados geográficos

(2) Aumentar ofertas de novos produtos e serviços – expansão/ complemento do mix, ampliar competências

(3)Aumentar market-share, aproveitar sinergias e economias de escala, geralmente entre duas companhias com negócios similares

(4) Empresa brasileira adquire empresa de capital estrangeiro – acesso a mercados globais seja no âmbito do escopo, seja de escala;

PORTE DAS EMPRESAS

O objetivo é proporcionar uma visão das transações classificadas em função do porte das empresas. Utilizou-se o critério adotado pelo BNDES e aplicável a todos os setores para a classificação do porte em função da Receita Bruta anual (informada ou estimada).

Em relação ao porte, os investidores deram preferência para empresas de pequeno e médio portes em 2015. Interessante notar a queda significativa, 40%, do número de transações de grande porte no comparativo com 2014, e crescimento das transações de porte médio-grande, com crescimento de 60%.

• Microempresa <= R$ 2,4 milhões

• Pequena empresa > R$ 2,4 milhões e <= R$ 16 milhões

• Média empresa > R$ 16 milhões e <= R$ 90 milhões

• Média-grande empresa > R$ 90 milhões e <= R$ 300 milhões

• Grande empresa > R$ 300 milhões

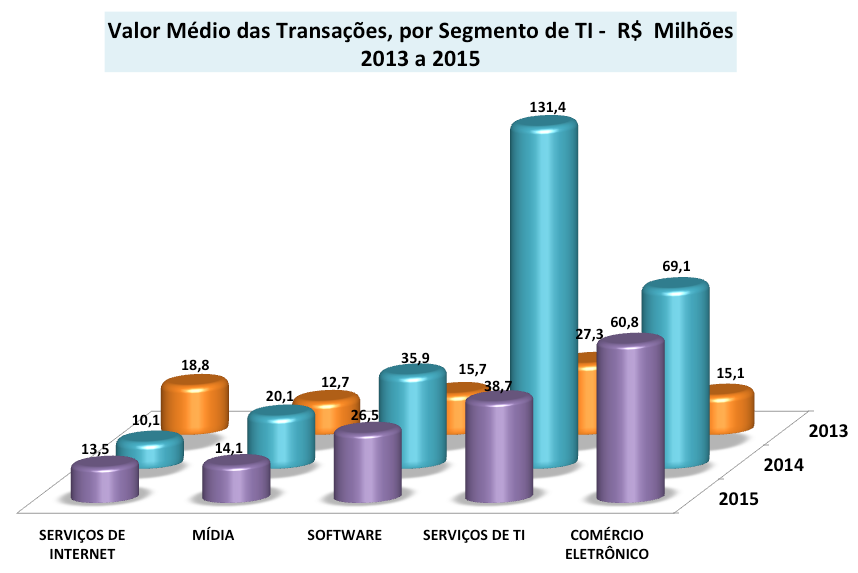

Quanto ao valor médio das transações em 2015, por Segmento de TI, (ex telecom) interessante notar que praticamente todos os segmentos tiveram queda no seu valor médio, comparativamente ao ano de 2014. A redução mais significativa foi de SERVIÇOS DE TI.

PERFIL DO INVESTIDOR

Em relação ao perfil do investidor, das 257 operações, os Investidores Estratégicos foram responsáveis por 152 negócios em 2015, representando 59,1%, sendo que em valor responderam por 73,8% do total . Desse volume, 112 operações foram realizadas por empresas de capital nacional – 43,6% e em valor foram responsáveis por 43,8% – e 40 de capital estrangeiro – isto é, 15,6% em número e 30% em valor .

Os investidores financeiros, representados por Fundos de Investimentos realizaram 105 negócios – 40,9% e 26,2% em valor. Estão distribuídos entre capital estrangeiro com 55 negócios, 21,45% e 19,9% em valor, e de capital nacional com 50, ou seja 19,5%, e responderam por 6,3% em valor.

No total, os investidores nacionais responderam por quase dois terços dos negócios e metade dos investimentos.

Quanto ao valor médio das transações, interessante notar que o perfil do valor médio do investidor estratégico é quase o dobro do investidor financeiro – 94,5% superior. E o perfil médio de interesse do investidor estrangeiro é 70,1% superior ao perfil médio dos negócios do investidor nacional.

(1) Empresa adquire outra empresa (controladora ou não) relevante do ponto de vista estratégico, a fim de ter acesso a tecnologia, produto ou serviço.

(2) Fundo de Investimento Private Equity; Venture Capital, Angel;

(3) Empresa de capital nacional adquirindo participação em empresa brasileira (controladora ou não).

(4) Fundo de Investimento de capital estrangeiro adquirindo participação em empresa brasileira (controlador ou não).

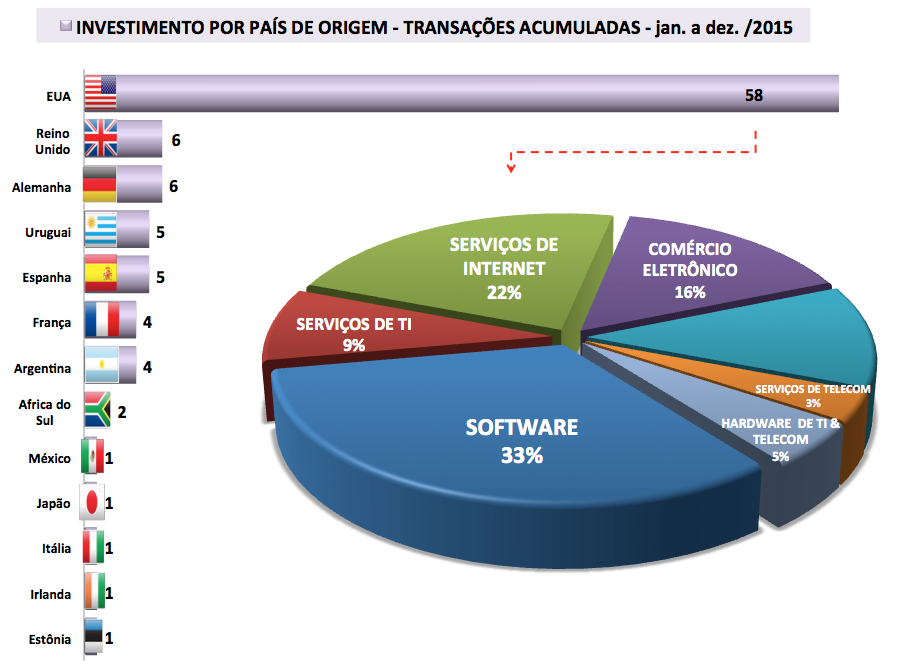

NACIONALIDADE DOS INVESTIDORES

Em relação à nacionalidade das empresas que estão investindo no Brasil no ano de 2015, foram registradas 95 operações de 13 países de origem. Os EUA foram responsáveis por 61,0% desse total, com 58 negócios, e os segmentos SOFTWARE e de SERVIÇOS DE INTERNET foram o mais representativos, com 33% e 22%, respectivamente.

MAIORES TRANSAÇÕES DIVULGADAS EM 2015

NO BRASIL

- CAPITAL ESTRANGEIRO – Vivendi vende participação remanescente na Telefônica Brasil.O conglomerado de mídia francês Vivendi vendeu sua fatia remanescente de 4 por cento na Telefônica Brasil em uma operação de 887 milhões de dólares, com a qual resolveu um problema regulatório por possuir participações indiretas em dois grupos brasileiros de telecomunicações. 29/07/2015

- CAPITAL NACIONAL – Totvs anuncia acordo para compra da Bematech. A Totvs celebrou um acordo para comprar a totalidade das ações da Bematech por aproximadamente R$ 550 milhões em dinheiro e ações. “Somos hoje a maior e mais completa empresa de software do país e a Bematech ampliará enormemente nossa presença no segmento de varejo, unindo nossa tecnologia e inovação com o conhecimento único, portfólio integrado e grande capilaridade de distribuição da Bematech”. 14/08/2015

NO EXTERIOR

- Fusão com EMC dá à Dell mais força no setor de serviços para empresas. Michael Dell está de volta com o que promete ser o maior negócio de tecnologia da história, a aquisição da EMC Corp. O negócio de US$ 67 bilhões. 13/10/2015

IPOs

Não foram realizadas operações de IPO por empresas de TI.

RELAÇÃO DAS TRANSAÇÕES

A relação das transações de Fusões e Aquisições na área de TI, segue a data em que foram divulgadas pela imprensa e compiladas pelo blog fusoesaquisicoes.blogspot.com. Todas podem ser pesquisadas e localizadas no blog.

- RELATÓRIO ANTERIOR: TI – RADAR de Fusões e Aquisições, em NOVEMBRO/2015

M&A – QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ