Brasil ganha peso nas ambições da Lactalis

Maior laticínio do mundo, a francesa Lactalis já vinha disputando a liderança do mercado brasileiro com a Nestlé. Estavam emparelhadas. Mas a compra da DPA Brasil, uma joint venture entre a multinacional suíça e a neozelandesa Fonterra, anunciada pela Lactalis na segunda-feira, deverá desempatar o jogo.

O movimento não só dá continuidade à estratégia da Lactalis, que vem expandindo sua atuação mundo afora por meio de fusões e aquisições, como é mais um passo para o que parece ser uma saída à francesa (com o perdão do trocadilho) da Nestlé do segmento no país. Em 2019, a suíça passou o negócio local de leite longa vida para a Bela Vista.

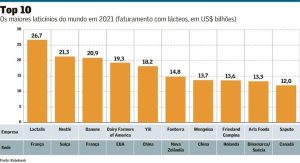

Em escala global, a Lactalis ultrapassou a Nestlé em 2020. Em 2021, distanciou-se um pouco mais da rival ao alcançar receita de US$ 26,7 bilhões no mundo. Em 2021, a Nestlé faturou US$ 21 bilhões, segundo o ranking “Global Dairy Top 20”, do banco holandês Rabobank.

O Brasil é a quinta maior operação da Lactalis no mundo, logo atrás da Itália. As três primeiras são França, EUA e Canadá. Por aqui, o segmento de lácteos foi avaliado em R$ 119 bilhões em 2022 pela Euromonitor, com Lactalis e Nestlé com participações de quase 12% cada – 11,7% e 11,6%, respectivamente. A Danone vem em terceiro, com 7%. Portanto, a aquisição da DPA parece ser o fiel da balança.

A subsidiária brasileira da Lactalis não revela faturamento, mas o CEO da companhia para Brasil e Cone Sul, Patrick Sauvageot, deu uma pista: a compra da DPA, que faturou perto de R$ 1,6 bilhão no ano passado, contribuirá para um aumento de pouco mais de 10% da receita da multinacional no país.

“A DPA tem uma rede forte de distribuição, duas fábricas muito boas e ótimos profissionais”, resumiu Sauvageot em entrevista. Um dos pontos fortes da compra é a extensão do portfólio. A DPA trará itens de maior valor agregado, reforçando o plano de reunir o maior número de marcas possível com diferentes posicionamentos de preços.

Além disso, outro trunfo da aquisição é a capilaridade. Sauvageot destacou que a companhia reforçará sua presença no Nordeste – região destacada por ele como “um mercado com potencial interessante” -, onde ainda é pouco desenvolvida. “Temos uma distribuição boa para produtos secos, mas não ainda muito boa para os refrigerados”.

A rede da DPA, operação forte em iogurtes e bebidas lácteas, soma 95 mil clientes, enquanto a da Lactalis chega perto de 70 mil compradores. Possíveis sobreposições serão avaliadas após a aprovação do Conselho Administrativo de Defesa Econômica (Cade).

Já dona de Parmalat, Président, Poços de Caldas, Batavo, Itambé e Elegê, a Lactalis passa a ter sob o braço outras marcas, como Chambinho, Chamyto e Chandelle. Para essas três, os direitos de propriedade intelectual no país serão transferidos com a aquisição. O acordo também prevê uma licença de longo prazo para o uso de marcas da Nestlé, como Ninho, Neston, Molico e Nesfit, exclusivamente no segmento de lácteos refrigerados.

A compra agrega duas fábricas, em Araras (SP) e Garanhuns (PE), à estrutura da multi. A companhia já tem 23 unidades industriais em oito Estados. A multi desembarcou no Brasil em 2014 e, pouco a pouco, escalou o mapa fazendo aquisições. Começou no Sul, até comprar a mineira Itambé, em 2019. No ano passado foi a vez da Cativa, no Paraná.

Para Sauvageot, um dos grandes desafios no país é a organização da base produtiva de leite cru – o que, em sua visão, ocorrerá à medida que ganhem força os movimentos de concentração de mercado. Na Europa, … leia mais em Valor Econômico 14/12/2022