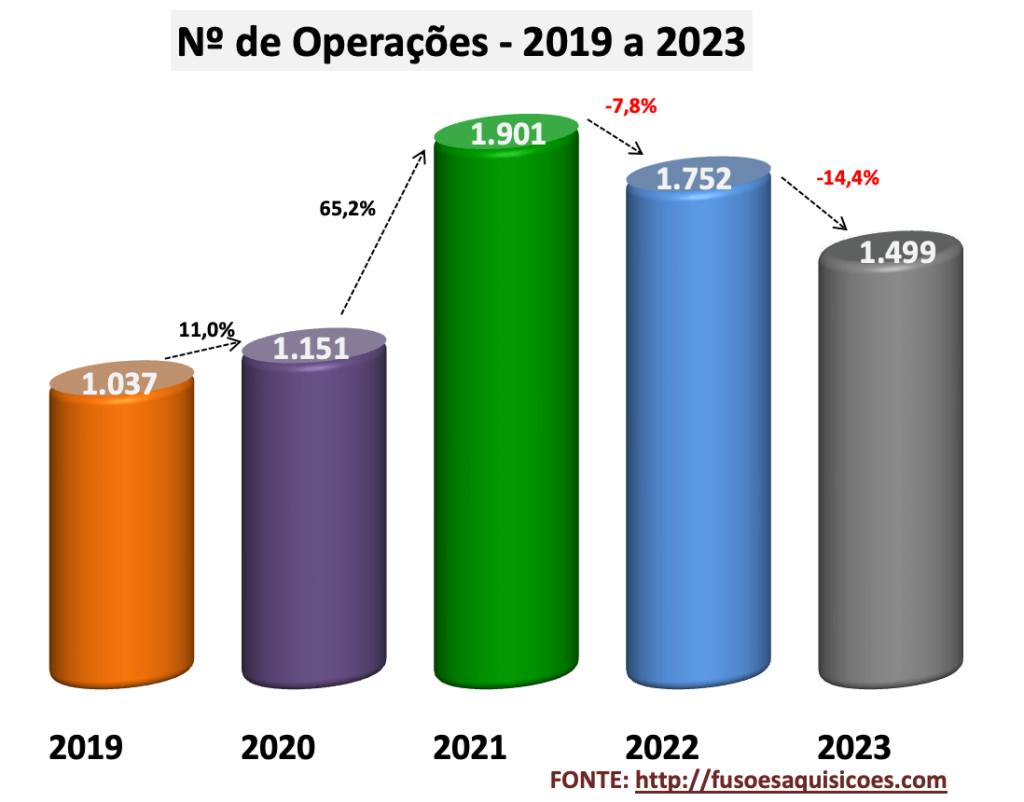

Fusões e aquisições: 1.499 transações realizadas em 2023, queda de 14,4%

O mercado brasileiro de fusões e aquisições registrou 1.499 transações em 2023, no valor de R$ 308,6 bilhões – queda de 14,4% das operações e de 29,9% dos investimentos.

O ano de 2023 se ressentiu mais do que 2022, da influência da volatilidade nos mercados devido as taxas de juros e inflação, da instabilidade geopolítica e do temores de uma recessão global.

- O 3º trim./23 foi o melhor do ano tanto em volume como investimentos. E o mês de maior movimento foi ago./23.

- O montante de investimento das transações mais elevado ocorreu no 2ºsem./23, com 65,6% do total, bem superior ao verificado no ano anterior quando foi de 41,3%.

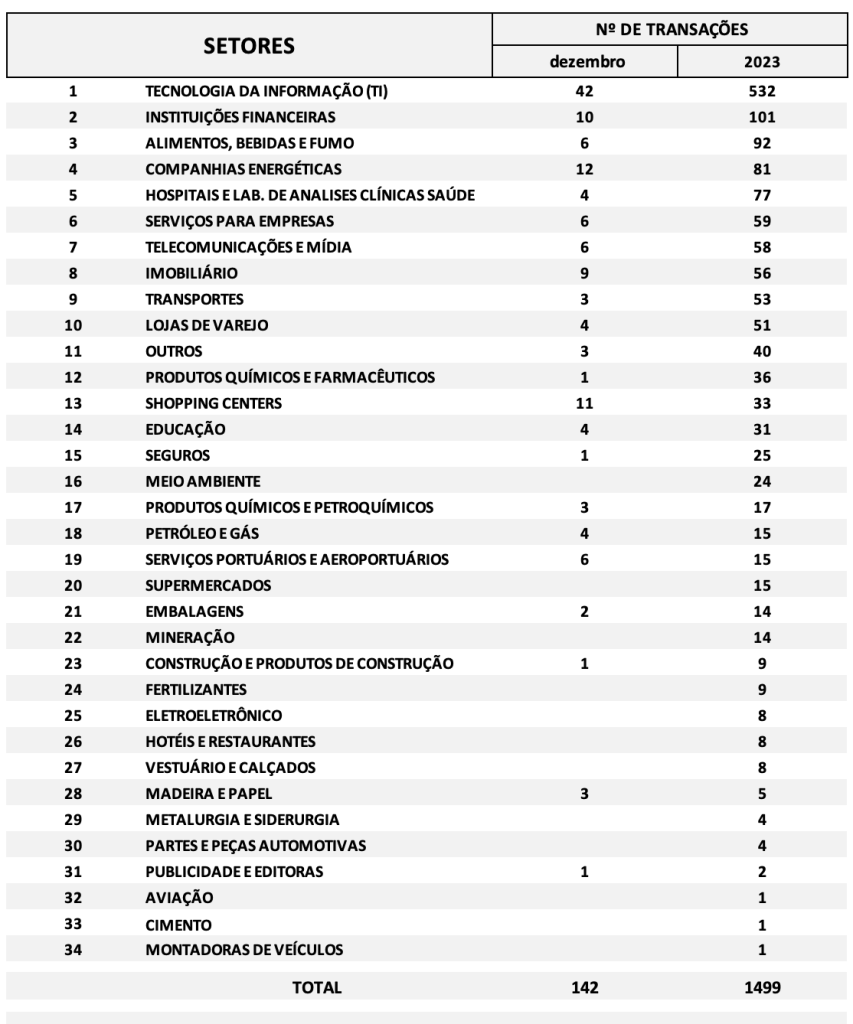

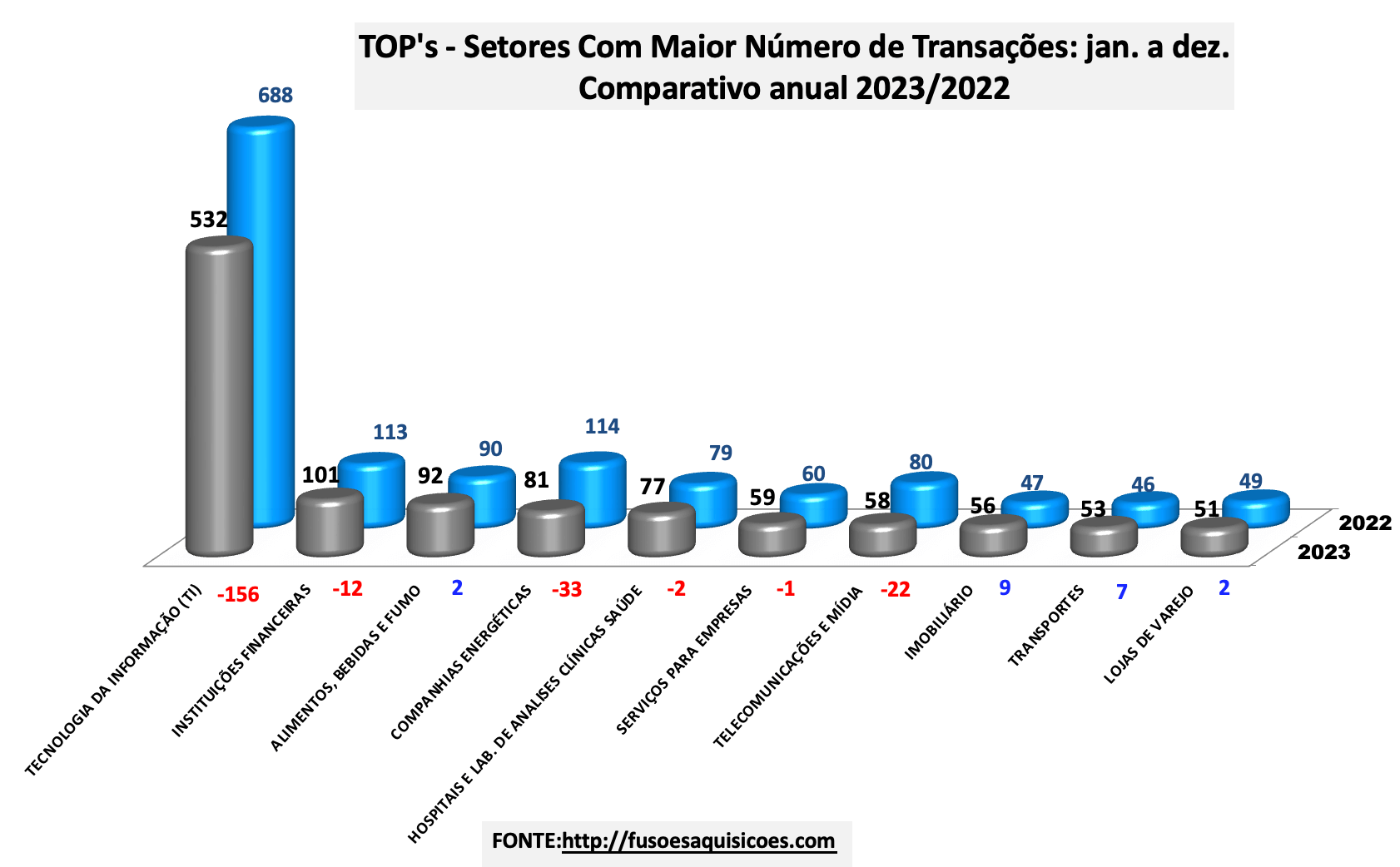

- Os setores mais ativos no ano foram os de Tecnologia da Informação (TI); Instituições Financeiras; Alimentos, Bebidas; e Companhias Energéticas.

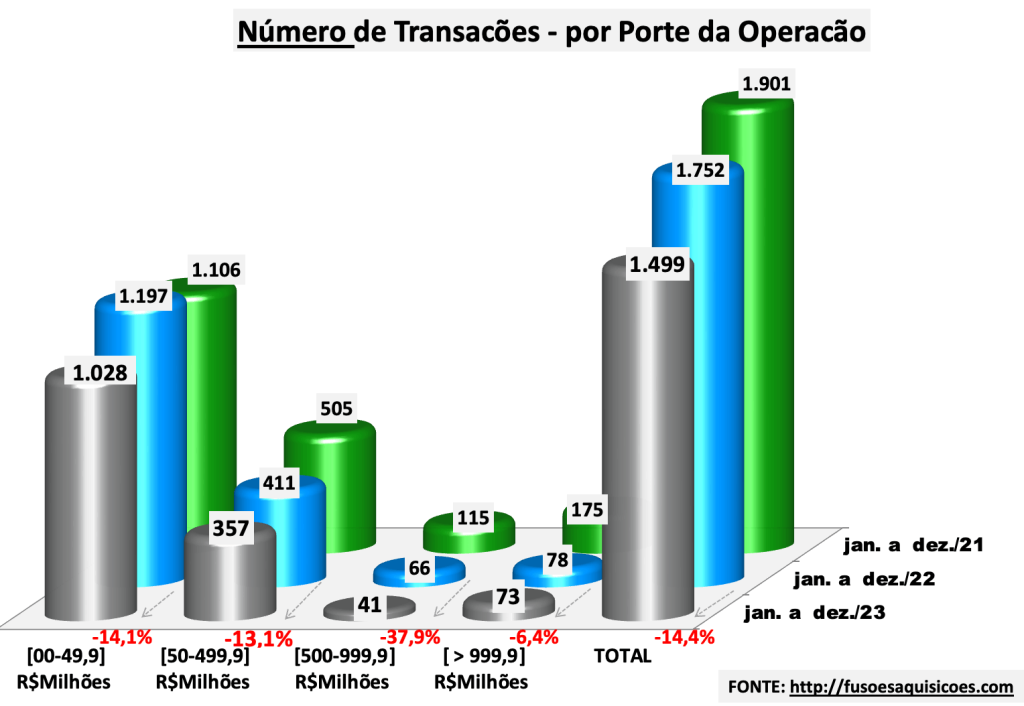

- Todos os setores tiveram queda percentual na segmentação por portes comparativamente ao ano anterior. O segmento de menor redução foi o de mega-negócios – superior a R$ 1,0 bilhão, de 6,4%. Por sua vez, as transações de porte entre R$ 500 milhões e R$ 1,0 bilhão acusaram a maior queda, 37,9%

- A maior concentração do volume das transações se verificou no porte até R$ 50 milhões com 68,3%. As operações de porte superior a R$ 50 milhões totalizaram 471 transações – queda de 15,1% e movimentaram R$ 294,4 bilhões representando uma queda de 30,5% em relação ao ano anterior.

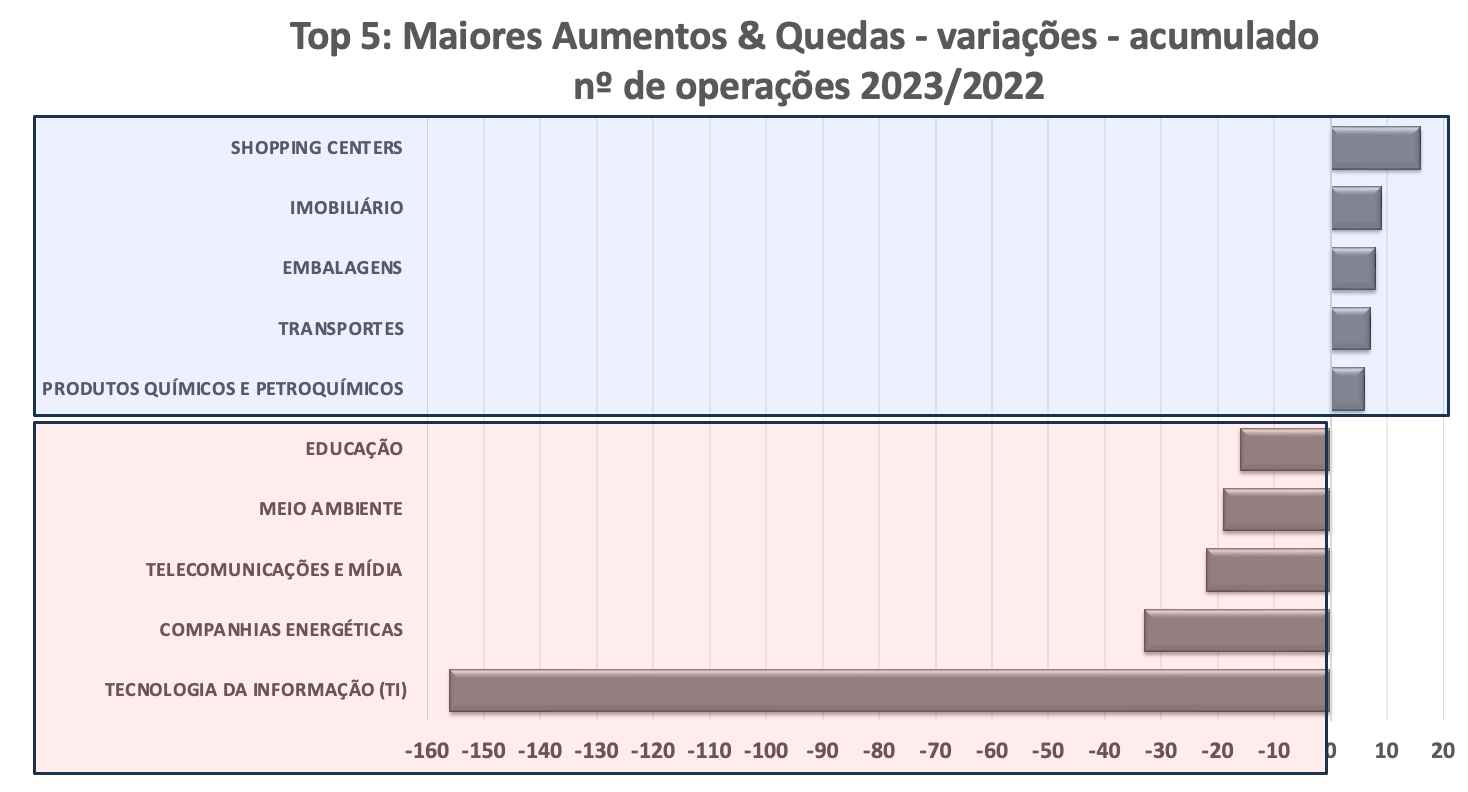

- Dos 40 setores monitorados, 34 realizaram operações nos dois últimos anos, sendo que 13 apresentaram crescimento, e 21 setores registraram queda do volume. O setor de Shopping Centers foi o de maior aumento do volume de transações, enquanto o de Tecnologia da Informação o de maior queda.

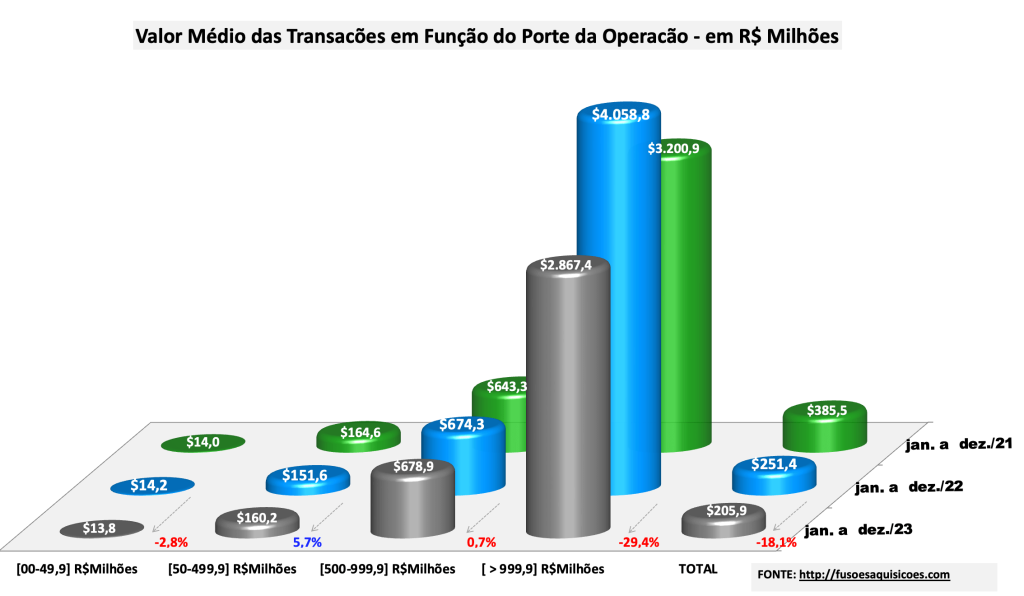

- O valor médio das transações realizadas em 2023 foi de R$ 205,9 milhões, significando uma queda de 18,1%.

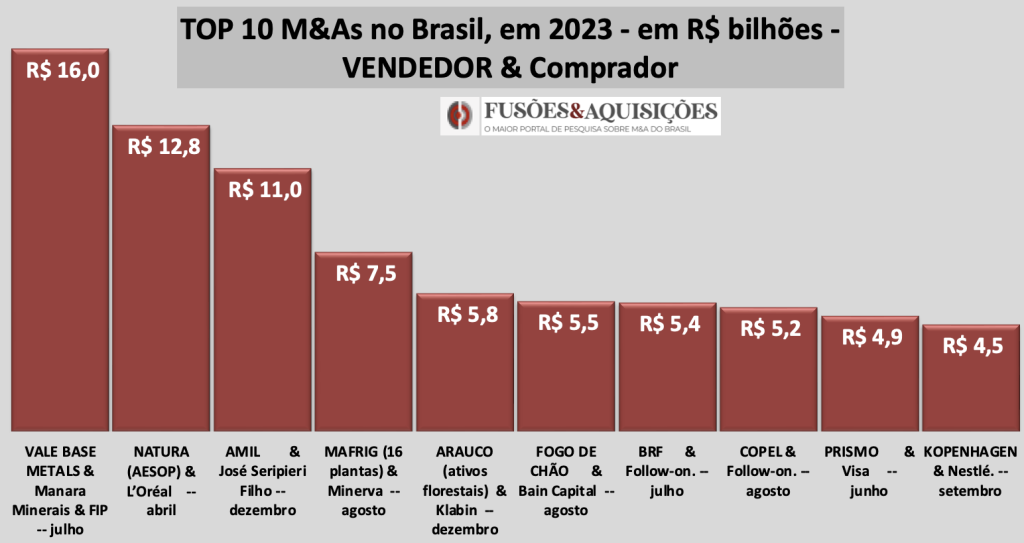

- As 10 maiores transações de M&A realizadas em 2023 envolveram empresas brasileiras de 8 setores, e o maior negócio do ano foi a venda pela Vale de parte de sua unidade de metais básicos, a Vale Base Metals Limited (VBM), por R$ 16 bilhões.

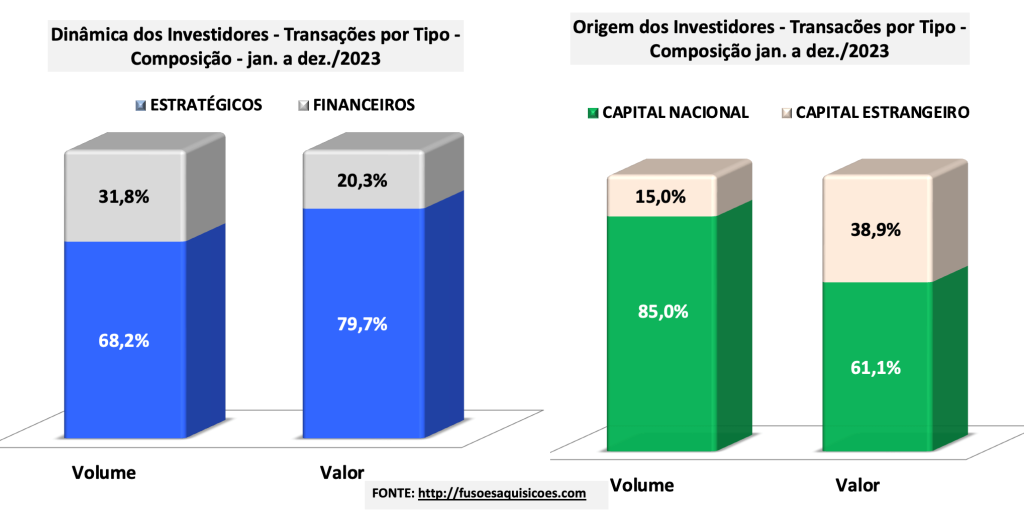

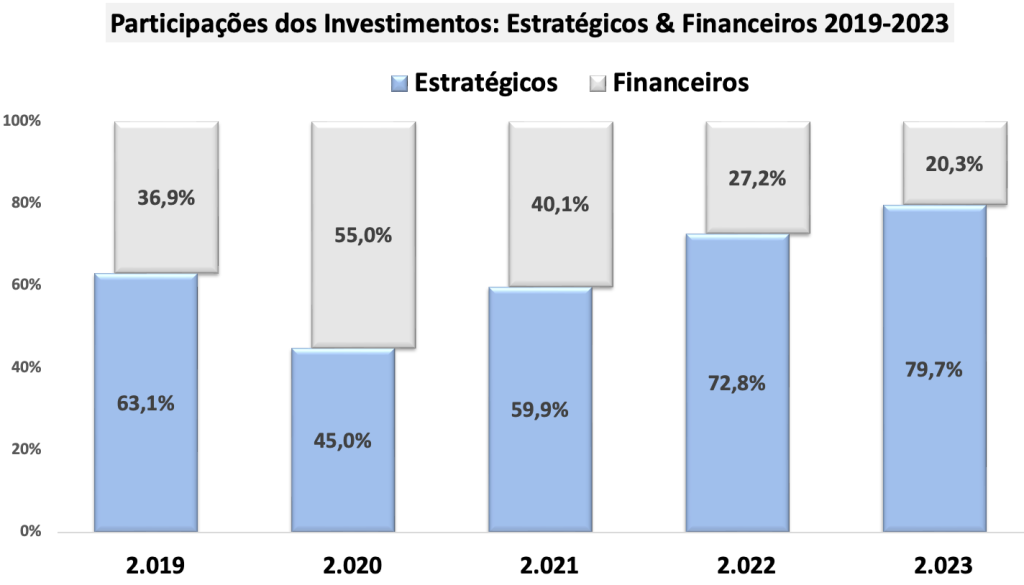

- O maior apetite neste ano ficou por conta dos investidores Estratégicos com 68,2% dos negócios, enquanto os Financeiros responderam por 31,8%. A participação dos investidores Financeiros no total dos investimentos em 2023 caiu no nível mais baixo dos últimos 5 anos.

- Os investidores de Capital Nacional predominaram respondendo por 85,0% das transações e 61,1% dos montantes investidos, enquanto os investidores de Capital Estrangeiro, foram responsáveis por 15,0% das operações e 38,9% dos investimentos.

- Por país, os EUA com 78 operações foi o maior investidor em 2023 no mercado brasileiro, com R$ 29,9 bilhões, seguido pela França..

- No Brasil, a B3, a bolsa de valores brasileira, não realizou nenhuma abertura de capital, o que não corria desde 1998. Em 2023, de acordo com os dados da B3, foram realizados apenas 22 follow-ons – ofertas subsequentes de ações, no total de R$ 32,4 bilhões, sendo a maior delas a realizada pela BRF, captando R$ 5,4 bilhões.

Análise das operações de Fusões e Aquisições divulgadas com destaque pela imprensa brasileira no ano de 2023.

ANÁLISE DO ANO

Evolução nos últimos anos

As 1.499 operações de Fusões e Aquisições realizadas em 2023, representam uma queda de 14,4% em relação ao ano anterior, depois de ter registrada uma redução de 7,8% em 2022, em pesquisa efetuada em 40 segmentos da economia brasileira.

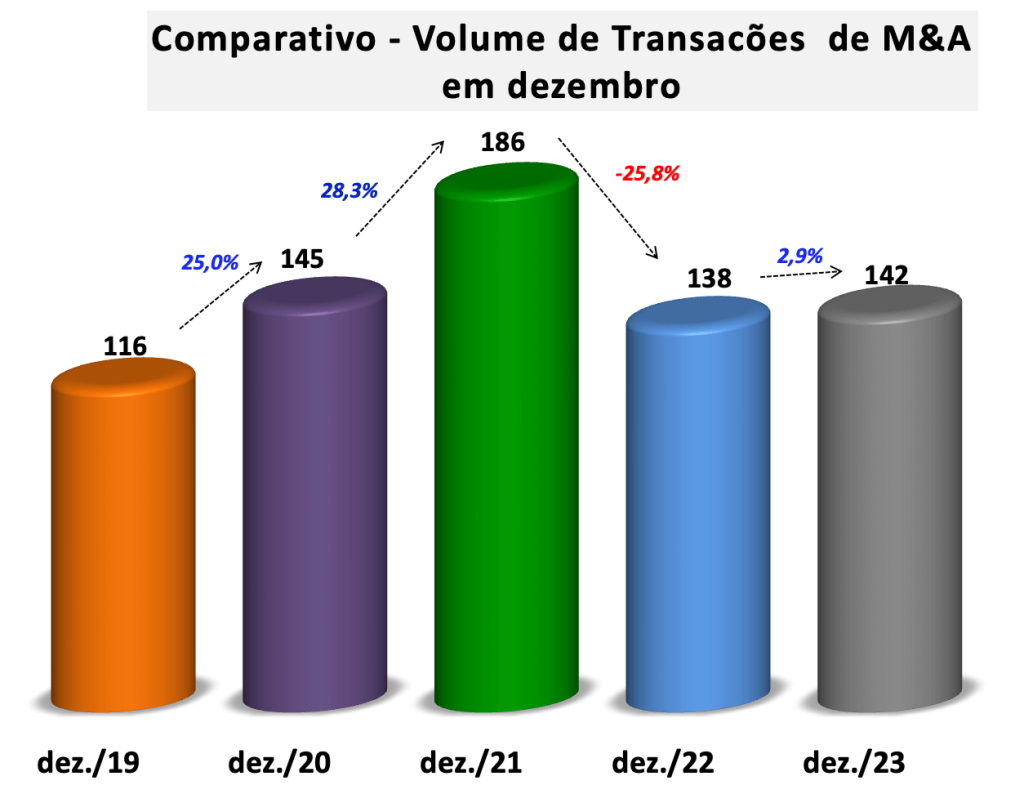

Em dez/23, constatou-se um crescimento de 2,9% do número de operações em relação ao mesmo mês do ano anterior. Foram divulgadas com destaque pela imprensa em dezembro, 142 transações em 22 setores da economia brasileira. Confrontando com o mês anterior, constata-se um crescimento de 16,4%%, quando foram apurados 122 negócios.

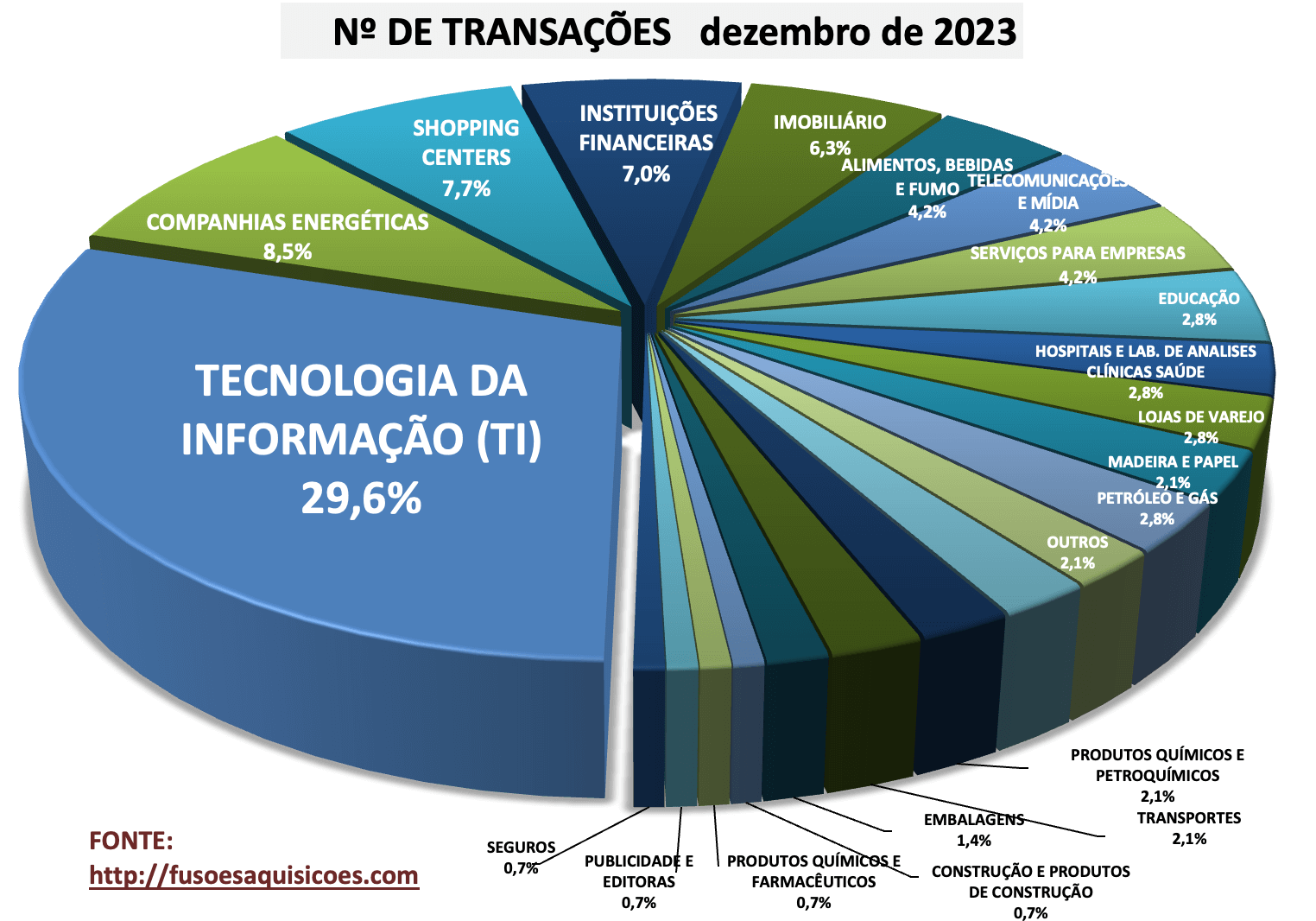

Grau de concentração setorial

Os 5 setores mais ativos – TOP 5 – responderam no mês de dezembro/23 por 59,2% do total das operações, contra 67,4% no mesmo mês do ano passado, representando uma menor concentração dos 5 mais expressivos setores no processo de M&A. No acumulado do ano, os TOP 5 responderam por 58,9% do total.

Setores mais ativos em 2023

Os setores mais ativos da economia brasileira em 2023, dos 34 apurados, destaque para o segmento de Tecnologia da Informação com 532 transações. Em seguida, aparecem os setores Instituições Financeiras com 101 e Alimentos e Bebidas com 92.

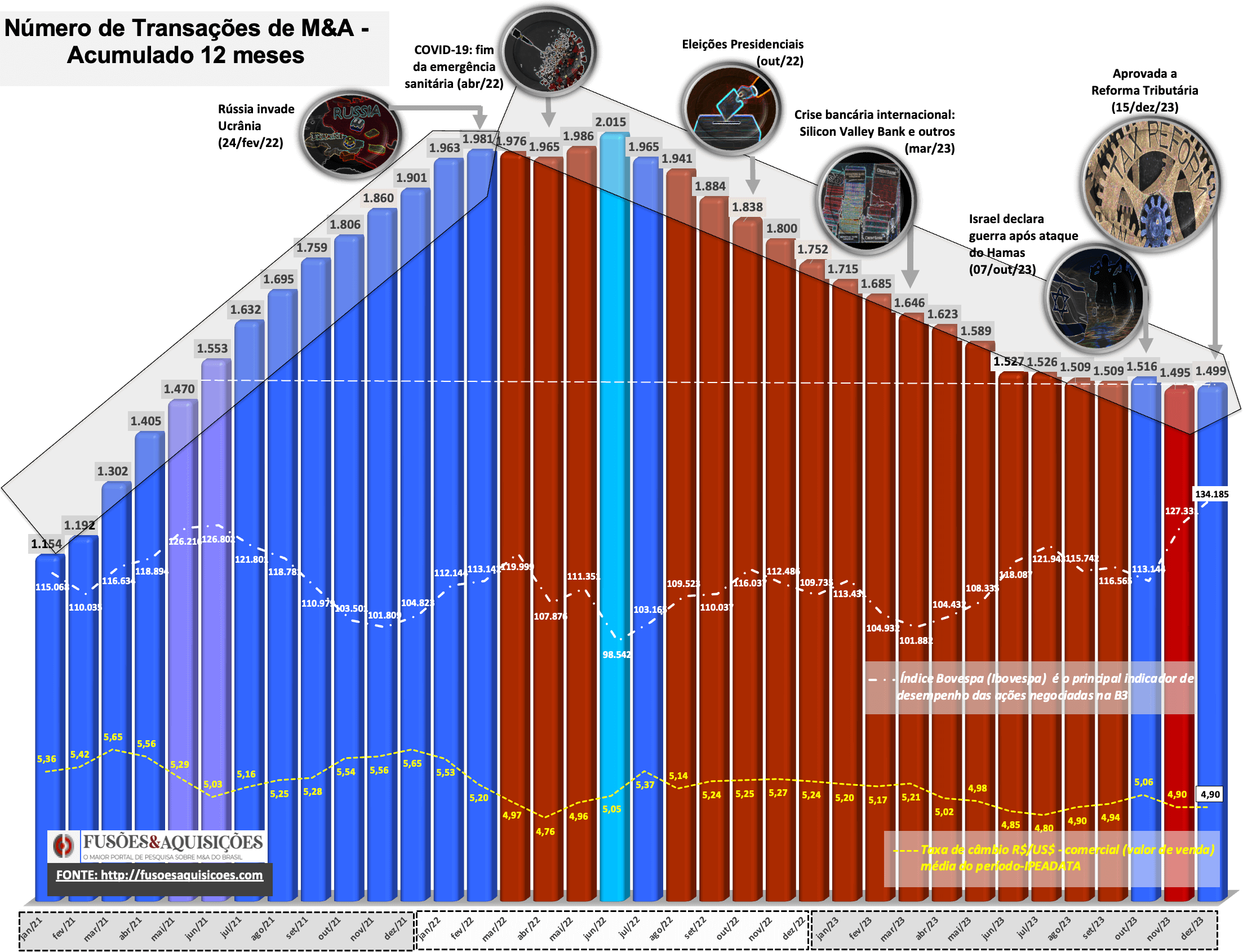

O acumulado dos últimos doze meses sinaliza que o mercado está andando de lado no volume de transações

Com 1.499 negócios indica queda de 14,4% do número de transações de M&A acumuladas nos últimos doze meses comparativamente com o mesmo mês do ano anterior – dezembro de 2022, com 1.752 operações. O maior volume acumulado das operações realizadas nos últimos 24 meses ocorreu em junho/22, quando alcançou 2.015 transações.

2023, bem como o de 2022, foram fortemente influenciados pela volatilidade nos mercados devido à instabilidade geopolítica, aumento das taxas de juros e inflação, e temores de uma recessão global.

O ano de 2023, tem como destaque a crise bancária internacional com a quebra do Silicon Valley Bank (SVB), do Signature Bank; e a aquisição do Credit Suisse pelo UBS; em out/23, Israel declara guerra após ataque do Hamas. Em encerrando o ano, temos a mudança no sistema tributário, com a aprovação da Reforma Tributária em dez/23, a grande conquista aguardada há mais de 30 anos.

No gráfico do acumulado, pode-se inferir ciclos distintos de crescimento e queda do número de transações. Destaca prováveis fatores que mais estão repercutindo nas expectativas de investimentos e, no detalhe, (i) a evolução da série histórica do índice BOVESPA (desempenho das ações negociadas na B3), no mesmo período, e (ii) a evolução da taxa de câmbio.

Apetite dos TOPs 10

Entre os segmentos com maior apetite no ano de 2023 destacam-se:

#1º – Tecnologia da Informação (TI); #2º – Instituições Financeiras; # 3º – Alimentos Bebidas; #4 – Companhias Energéticas; #5º – Hospitais e Lab. de Análises Clínicas; #6º – Serviços para Empresas; #7º – Telecomunicações e Mídia; #8 – Imobiliário; #9 – Transportes; #10 – Lojas de Varejo.

Comparativamente ao ano anterior, a mudança mais significativa foi o setor de Companhias Energéticas caindo de 2º para 4º lugar.

M&A maiores crescimentos e quedas no ano

Dos 40 setores monitorados pelo PORTAL, 34 realizaram operações nos dois últimos anos (2022 e 2023), 13 apresentaram crescimento correspondendo a 38,2% – aumento de 68 negócios, enquanto 21 setores registraram queda do volume, equivalente a 61,8%, ou seja, 321 transações, no comparativo entre os dois anos. O setor de Shopping Centers foi o de maior aumento do volume de transações, enquanto o de Tecnologia da Informação o de maior queda.

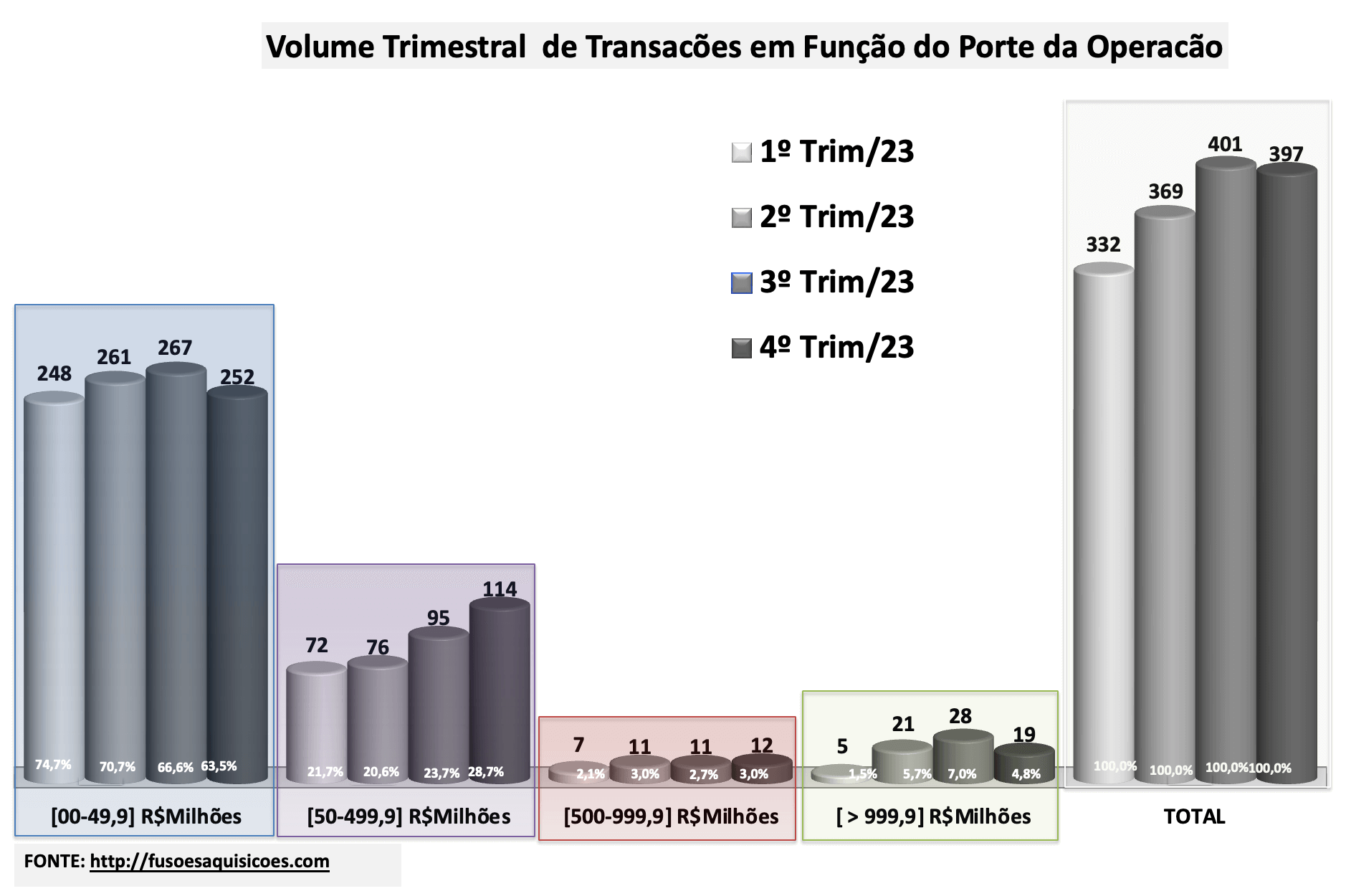

Porte das transações por volume

A maior queda na segmentação por porte das transações ocorreu nos negócios de R$ 500 milhões a R$ 1,0 bilhão, de 37,9%. Por sua vez, as mega-transações de porte superior a R$ 1,0 bilhão registraram a menor queda de 6,4%, entre todos os segmentos.

A maior concentração do volume das transações ocorreu no porte até R$ 50 milhões. Este segmento, com 1.028 operações, respondeu por 68,6%, muito parecido ao apurado no ano anterior, de 68,3%

Já para as operações de porte superior a R$ 50 milhões, em 2023, foram 471 transações significando uma queda de 15,1% em comparação com o ano passado, quando foram concretizadas 555 operações, e movimentaram R$ 294,4 bilhões representando uma queda de 30,5%. De modo geral, a queda percentual do volume foi parecida para os negócios até R$ 50 milhões, como os acima desse valor.

Vale destacar que a menor queda ocorreu nas transações de porte acima de R$ 1,0 bilhão, que registrou 73 negócios, com uma redução de 6,4%, terminado o ano com menor impacto da turbulência econômica comparativamente com as dos demais portes. Em 2022, foram 78 operações e 175 em 2021.

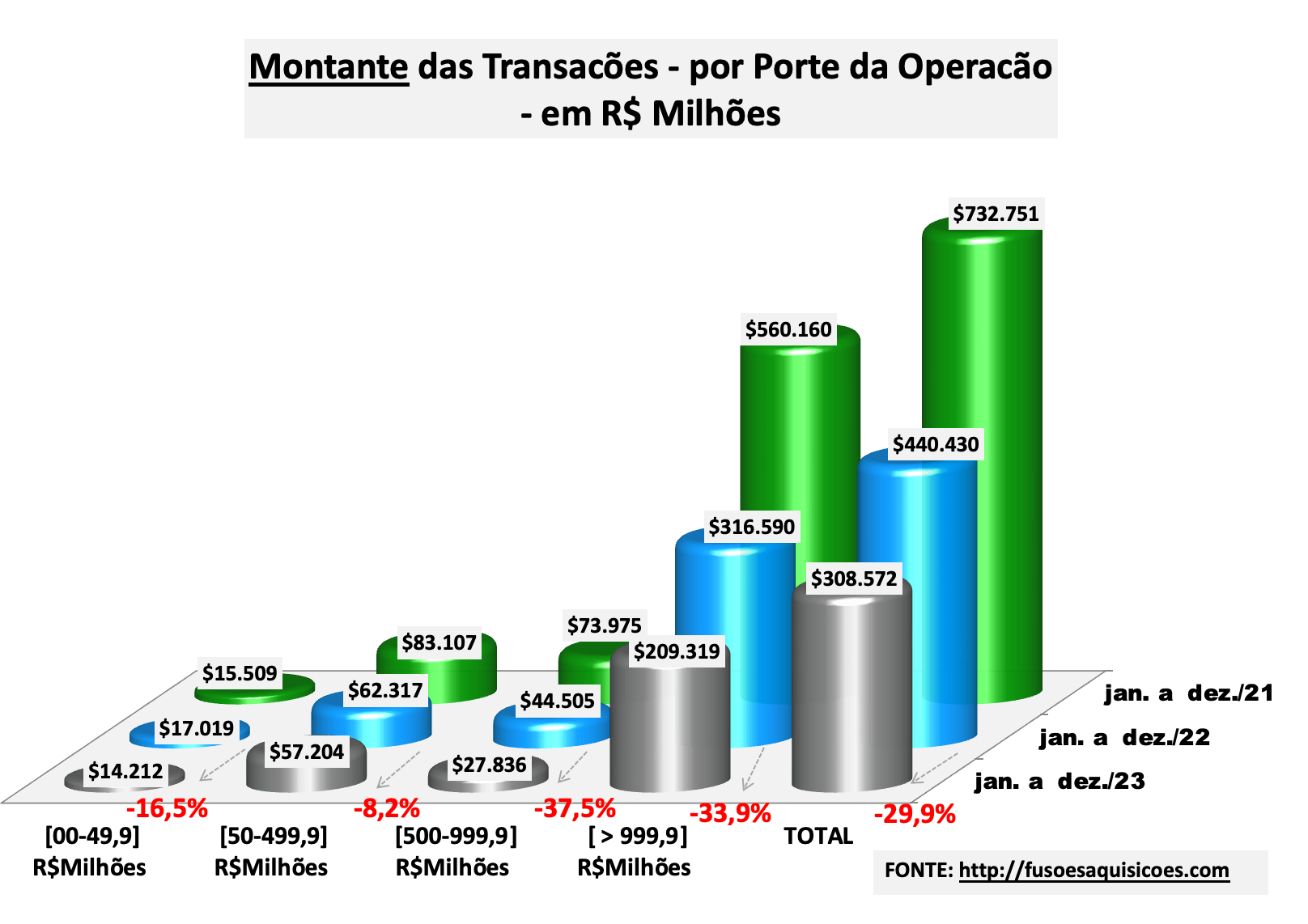

Queda de 29,9% do montante dos investimentos em 2023

Quanto aos montantes dos negócios realizados em 2023, estima-se o total de R$ 308,6 bilhões, representando uma redução de 29,9% em relação a 2022 – considerando Valores Divulgados ( 79,0%) e Não Divulgados/Estimados (21,0%).

Maior queda por segmento, foi nos negócios de porte acima de R$ 1,0 bilhão com uma redução de 33,9% dos montantes envolvidos – R$ 209,3 bilhões. Em 2022, esse mesmo porte, alcançou o montante de R$ 316,6 bilhões.

Quanto ao mês de dezembro, estima-se os montantes dos negócios realizados em R$ 39,1 bilhões, com um crescimento de 15,8% em relação ao mesmo mês do ano anterior – considerando Valores Divulgados (89,8%) e Não Divulgados/Estimados (12,2%). Em relação ao mês anterior – novembro, verifica-se um crescimento de 122,0% quando atingiu o montante de R$ 17,6 bilhões.

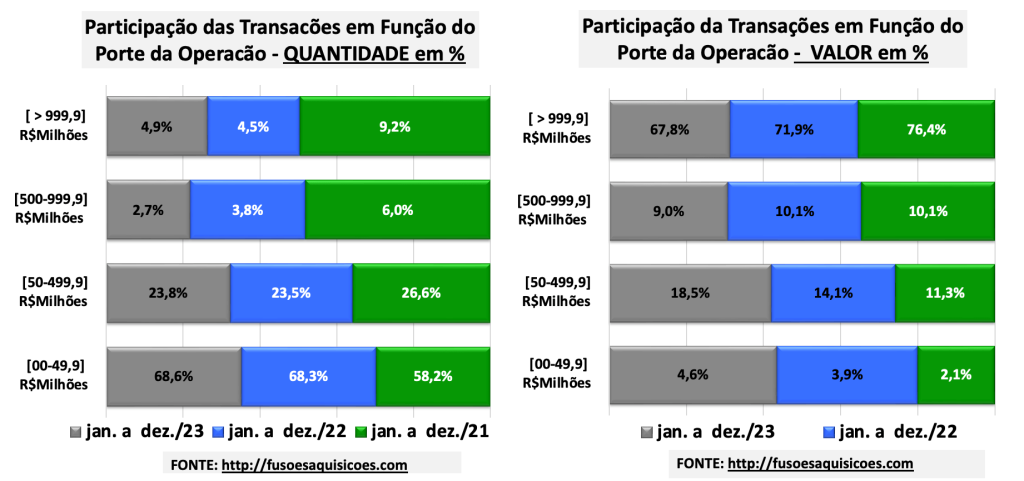

Participações das transações – volume & montantes

No comparativo das participações das transações em função do porte em 2023, permite identificar a variação do volume – percentual – ao longo dos últimos 3 anos.

A mudança estrutural mais significativa em relação ao mesmo período do ano passado está na redução do volume das transações de porte acima de R$ 1,0 bilhão, que caiu de 9,2% do total para 4,9%. De outro lado, as operações de montante até R$ 50 milhões aumentaram sua participação relativa de 58,2% para 68,6%.

No comparativo das participações das transações em função do porte em 2023, permite identificar a variação do investimento – percentual – ao longo dos últimos 3 anos.

A alteração mais expressiva em relação ao mesmo período do ano passado está na redução do investimento das transações de porte até R$ 50 milhões, que caiu 8,6 pontos percentuais – de 76,4% do total para 67,8%.

Quanto aos investimentos, é significativo o crescimento da participação relativa dos montantes até R$ 50 milhões que aumentaram de 2,1% para 4,6%.

Volumes trimestrais

O 3ºT/23 foi o melhor do ano e o 1ºT/23 o pior – em termos de volume de negócios.

O 2º semestre concentrou o maior volume de operações do ano, com 53,2%. Em 2022, o maior volume de transações se verificou no 1º sem/22, com 58,7% do total.

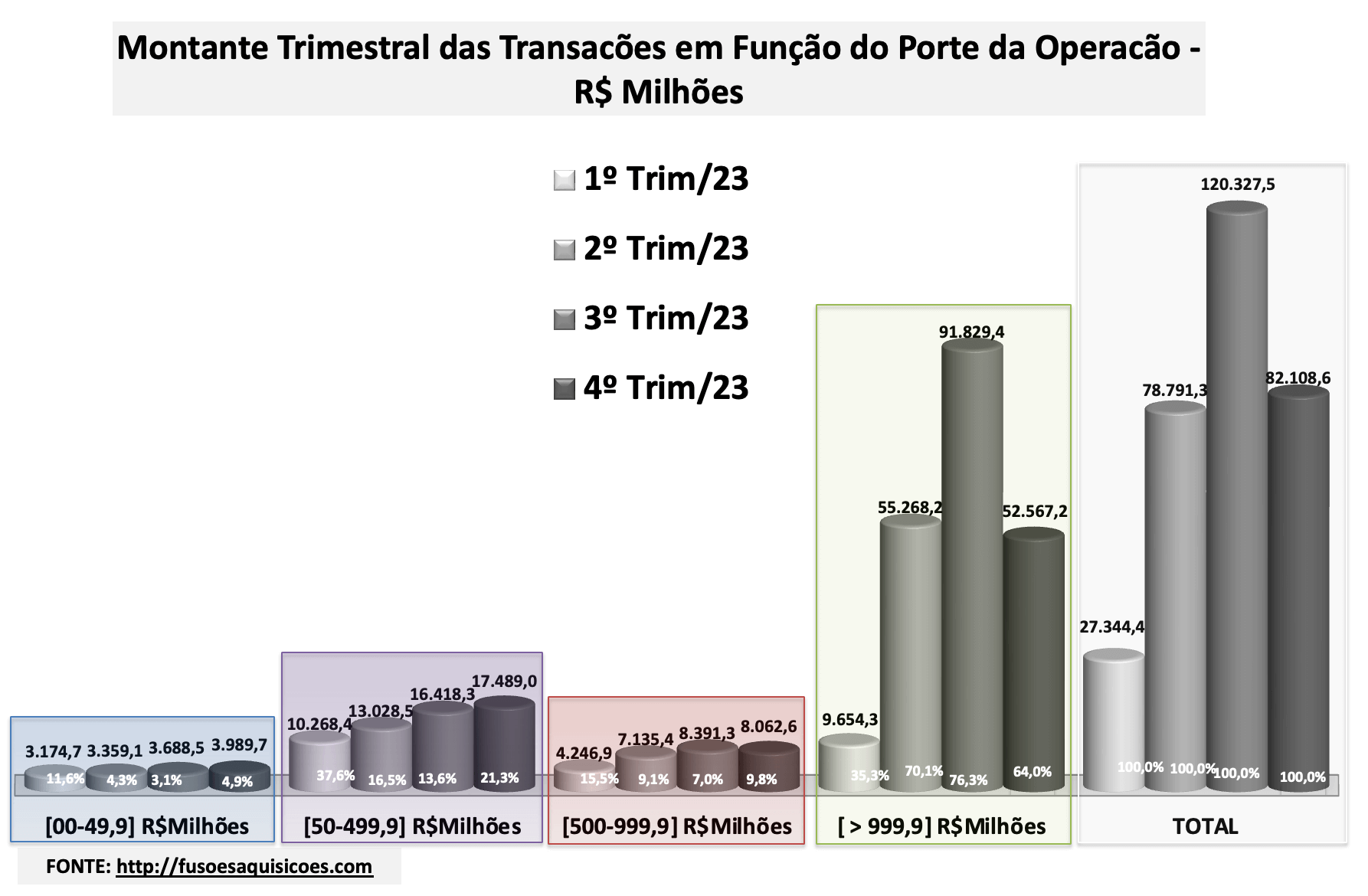

Investimentos trimestrais

O 3ºT/23 foi o melhor do ano em termos de montante de negócios e foi impactado sobretudo pelas operações de grande porte – superiores a R$ 1,0 bilhão.

O maior investimento das transações ocorreu no 2ºsem/23, com 65,6% do total, bem superior ao verificado no ano anterior quando foi de 41,3%.

Valor médio das transações

O valor médio das transações realizadas em 2023 foi de R$ 205,9 milhões. Comparado com o ano anterior, quando foi R$ 251,4 milhões, significa uma queda de 18,1%.

Vale notar que somente os negócios de porte de R$ 50 milhões a R$ 500 milhões registraram crescimento do valor médio, de 5,7%.

TOP 10 Brasil – As 10 maiores Fusões & Aquisições em 2023

As 10 maiores transações de M&A realizadas em 2023 envolvendo empresas brasileiras são de 8 setores, sendo que o maior negócio do ano foi a venda pela Vale de parte de sua unidade de metais básicos, a Vale Base Metals Limited (VBM), por R$ 16 bilhões.

O setor Alimentos & Bebidas realizou três operações. Os demais setores foram: Mineração; Produtos Químicos e Farmacêuticos, Saúde; Madeira e Papel; Hotéis e Restaurantes; Companhias Energéticas; Instituições Financeiras.

Em 2023, as 73 mega-transações de valor superior a R$ 1,0 bilhão alcançaram montante de R$ 209,3 bilhões .

Veja a relação completa das TOP 10 Brasil – As 10 maiores Fusões & Aquisições em 2023.

Dinâmica dos Investidores em 2023

Investidores Estratégicos

Predomínio dos Investidores Estratégicos – queda de 10,0% no volume em relação ao acumulado do ano passado e tiveram redução de 23,3% nos investimentos.

Investidores Estratégicos predominam tanto em volume como em valor sobre os Financeiros – O maior apetite em 2023 ficou por conta dos investidores Estratégicos com 1.023 operações (68,2%), e responderam por 79,7% dos montantes investidos. A redução em relação ao ano anterior foi de 10,0% no volume e de 23,3% nos investimentos. Os Financeiros, por sua vez, com 31,8% realizaram 476 operações, e 20,3% dos investimentos.

Em dezembro, o maior apetite ficou por conta dos investidores Estratégicos com 106 operações equivalente a 74,6%, e responderam por 89,8 % dos montantes investidos.

Investidores Financeiros

Os investidores Financeiros tiveram queda de 22,6% no volume e de 47,7% no montante dos investimentos no acumulado do ano.

No acumulado do ano os investidores financeiros alcançaram 476 operações – queda de 22,6% – correspondendo a 31,8% dos negócios e 20,3% dos investimentos, no valor de R$ 62,9bilhões, representando uma queda de 47,7% em relação ao mesmo período do ano anterior.

Realizaram 36 operações no mês de dezembro num montante de R$ 4,0 bilhões.

A participação dos investidores Financeiros no total dos investimentos em 2023 caiu no nível mais baixo dos últimos 5 anos.

Investidores de Capital Nacional

Investidores de Capital Nacional com maior apetite em volume e valor – O maior apetite ficou com os investidores de Capital Nacional com 1.274 operações (85,0%), responderam por 61,1% dos montantes investidos. A queda verificada foi de 14,4% no volume e de 43,4% nos investimentos em relação ao ano anterior.

Investidores de Capital Estrangeiro

Os investidores de Capital Estrangeiro, com 15,0% do total, realizaram 225 operações, representando uma queda de 14,4% do volume realizado no ano anterior. Esse investimento no valor de R$ 119,9 bilhões corresponde a 38,9% do total, equivalente a uma redução de 11,9% comparado com 2022.

Investidores por País de Origem

Por país, os EUA, com 78 operações, foi o maior investidor ( tanto em volume quanto em montante) em 2023 no mercado brasileiro, com cerca de R$ 29,9 bilhões. Em montante dos investimentos o 2º lugar ficou com a França ( e 4º em operações); o 3º com a Arábia Saudita; o 4º e 5º lugares ficaram com Noruega e Suíça, respectivamente.

Ofertas de ações por empresas brasileiras

No Brasil, a B3, a bolsa de valores brasileira, não realizou nenhuma abertura de capital, o que não corria desde 1998.

Em 2023, de acordo com os dados da B3, foram realizados apenas 22 follow-ons – ofertas subsequentes de ações, no total de R$ 32,4 bilhões, sendo a maior delas a realizada pela BRF, captando R$ 5,4 bilhões.

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DO MÊS tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidas a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo PORTAL FUSÕES & AQUISIÇÕES http://fusoesaquisicoes.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Eventualmente podem ocorrer alterações nos dados estatísticos em razão de notícias mais recentes sobre detalhes da transação. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. PORTAL FUSÕES & AQUISIÇÕES.

Autor Ruy Moura Fonte Portal Fusões & Aquisições 10/02/2024