FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA 19 a 25/fev/2018

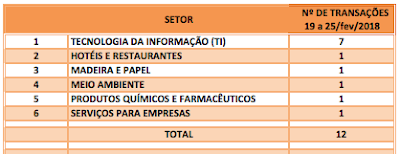

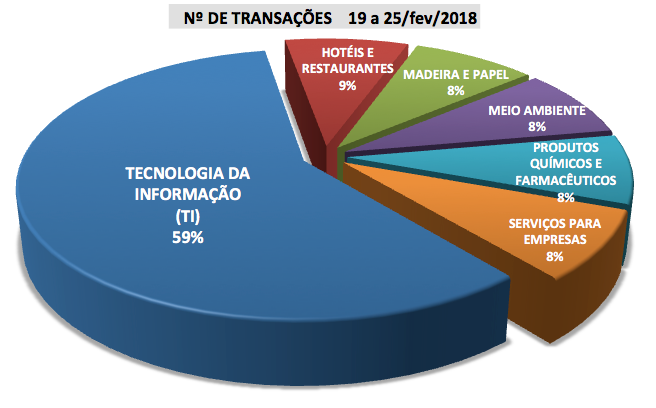

Divulgadas 12 operações de Fusões e Aquisições com destaque pela imprensa na semana de 19 a 25/fev/2018. Envolvem direta ou indiretamente empresas brasileiras de 6 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Rhône Capital acerta compra da Fogo de Chão em acordo de US$560 mi – Atualmente, a rede opera 38 restaurantes nos Estados Unidos e 9 no Brasil. A empresa de investimentos Rhône Capital anunciou nesta terça-feira acordo para comprar a Fogo de Chão em transação que avalia a rede de churrascarias brasileira em 560 milhões de dólares. 20/02/2018

“Market Movers” – Exterior

- General Mills compra fabricante de ração para pets Blue Buffalo por US$ 8 bi – A norte-americana General Mills, fabricante do cereal matinal Cheerios e dos iogurtes Yoplait, anunciou nesta sexta-feira, 23, a aquisição da empresa de ração para pets Blue Buffalo, por US$ 40 por ação, ou cerca de US$ 8 bilhões. O valor representa um prêmio de 17,2% sobre o preço de fechamento da ação da Blue Buffalo na quinta-feira, de US$ 34,12. A transação deve ser concluída no fim do ano fiscal 2018 da General Mills. 23/02/2018

HUMORES & RUMORES

M & A – VENDA

- BrPhotonics fecha as portas. Belga Skylane optics estuda aquisição dos ativos – Joint venture entre CPqD e norte-americana GigOptix encerrou atividades no final de 2017, após desistência da sócia estrangeira. A fabricante brasileira de componentes para redes fotônicas, a BrPhotonics, fechou as portas no final de 2017. A empresa ficava em Campinas, no parque tecnológico do CPqD. Fundada em 2014, recebeu aportes do próprio CPqD, que a montou em joint venture com a norte-americana GigOptix. Em 2016, recebeu aportes ainda da Finep. No entanto, o negócio não foi para a frente, apesar de haver clientes. A GigOptix foi comprada pelo grupo IDT em fevereiro de 2017, e decidiu sair da iniciativa. A empresa seria a responsável pela comercialização dos produtos no mundo. Sem o braço de vendas, os sócios brasileiros da BrP viram a viabilidade do negócio se dissolver.22/02/2018

- IMC rejeita proposta de fusão da Sapore – A International Meal Company (IMC) informou nesta quarta-feira que seu conselho de administração rejeitou a análise de uma proposta de fusão feita pela Sapore. No documento, a IMC afirma que o conselho discutiu os termos da proposta, que previa incorporação de ações da Sapore pela IMC. O colegiado concluiu que, embora itens da proposta pudessem ser “meritórios”, não é possível se manifestar da forma pedida pela ofertante. “No entendimento do conselho de administração, tratando-se de operação de incorporação e não tendo existido prévia discussão visando à celebração de um protocolo, não é possível avaliar a adequação dos termos da proposta –que não atribui qualquer prêmio para a companhia – nem realizar a análise adequada das informações”, diz trecho do documento. 21/02/2018

- Teuto tenta reestruturar dívida para buscar sócio – Sete meses depois de retomar o controle de 100% do laboratório Teuto, de Anápolis (GO), a família Melo está reestruturando suas pesadas dívidas e pretende voltar a buscar um sócio para o negócio, apurou o Estado com duas fontes a par do assunto. A farmacêutica, que tinha a gigante americana Pfizer como acionista, com 40% do negócio, está alongando entre R$ 400 milhões e R$ 500 milhões em dívidas, de um total de cerca de R$ 700 milhões em débitos com os bancos Bradesco, Itaú e Santander. A expectativa da empresa, após essa reestruturação, é voltar a trabalhar para atrair um sócio para financiar os planos de expansão da companhia. Fundos de investimentos já estariam avaliando o laboratório, entre eles o fundo soberano de Cingapura, o GIC, e o brasileiro Principia, embora as negociações ainda não tenham entrado no estágio formal. O Estado apurou que o Principia veria a Teuto como uma forma de ampliar sua presença na área farmacêutica – o fundo já tem a Cellera entre os negócios de seu portfólio.21/02/2018

- Gerdau negocia venda da Siderúrgica Tultitlán no México por US$100 mi, diz Valor – O grupo Gerdau está concluindo a venda da Siderúrgica Tultitlán, usina de aço longo situada no México, por 100 milhões de dólares, informou o jornal Valor Econômico nesta segunda-feira. A venda está sendo negociada para o grupo mexicano Simec, importante produtor de aços longos e especiais no México e nos Estados Unidos. No Brasil, o grupo mexicano tem uma usina em Pindamonhangaba desde 2015, e produz vergalhões e fio-máquina. 19/02/2018

M & A – COMPRA

- CCR avalia negócios no Brasil e no exterior – Com o caixa robusto e espaço para se alavancar, a CCR vai continuar investindo em novos negócios neste ano. Tanto no mercado primário, de novas licitações, quanto no secundário, com a aquisição de ativos já existentes. No quarto trimestre de 2017, a alavancagem da empresa, medida pela relação entre dívida líquida e lucro antes de juros, impostos, depreciação e amortização (Ebitda), avançou 0,1 ponto, para 2,3 vezes, sobre setembro de 2017. Na base anual, recuou 0,2 ponto, posição considerada confortável para fazer novos investimentos. A CCR fixou como teto de endividamento uma alavancagem de 3,5 vezes, o que lhe dá um saldo de aproximadamente R$ 8 bilhões para investir.23/02/2018

- China faz oferta por empresa brasileira de energia renovável – O State Grid Corporation da China (State Grid), que é o maior operador de rede estatal e utilidade elétrica da China, ofereceu no ano passado a compra de uma participação maioritária na empresa brasileira de energia renovável, juntamente com sua empresa-mãe, a CPFL Energia, a maior do Brasil empresa não estatal de geração e distribuição de energia elétrica. De acordo com um comunicado de imprensa da CPFL Energia, no entanto, o IPO da State Grid para adquirir os interesses dos acionistas minoritários foi considerado muito baixo pela Securities and Exchange Commission of Brazil (CVM), o que sugeriu aumentar o valor por ação para a transação de 12,20 BRL ($ 3,7) para 16,69 BRL. Isso significa que o State Grid terá que pagar mais 1 bilhão de reais (cerca de US $ 307,1 milhões) para completar a transação, de acordo com o portal financeiro brasileiro Valor. Os acionistas minoritários da unidade questionaram o valor da oferta da State Grid em outubro passado, de acordo com um artigo publicado pela Reuters na época. Os acionistas incluíram Patria Investimentos Ltda, Grupo BTG Pactual, Banco Alemão, DEG e Corporação Financeira Internacional do Banco Mundial. A Reuters revelou que esses acionistas pediram um preço da ação de 16,74 BRL.22/02/2018

- Somos prevê compra de colégios – Após três anos de trabalhos para integração dos ativos adquiridos e o fim das conversas que poderiam levar à venda da companhia para Kroton, a Somos Educação pretende crescer nos próximos cinco anos por meio de aquisições de colégios. Esse braço de negócio representa cerca de um quarto 22/02/2018

- Bahema negocia aquisição da Escola Viva, em São Paulo – A holding de participações em empresas Bahema negocia a aquisição da Escola Viva, em São Paulo, de acordo com informações do colunista Lauro Jardim, do jornal “O Globo”. As ações da empresa operam em alta de 1,54%, a R$ 62,44. Caso confirmada, a operação representa mais um avanço da Bahema no setor de educação. Em fevereiro de 2017, a holding comprou 80% da Escola da Vila, em São Paulo, e de 5% da Escola Parque, no Rio de Janeiro, por um valor total de R$ 42,2 milhões… 22/02/2018

- Aumento no portfólio impulsiona Linx – Com 45,9 mil clientes no setor varejista, a provedora de tecnologia Linx planeja manter o ritmo de “2 ou 3 aquisições” anuais em 2018 após quebrar em 2017 a barreira do meio bilhão de reais em receitas, impulsionadas pela ampliação do portfólio. “Constantemente conversamos com empresas e fazemos de duas a três aquisições por ano. Neste ano vamos continuar”, afirmou ao DCI o CEO da empresa, Alberto Menache. Em 2017, a Linx foi ao mercado três vezes – adquirindo a argentina Synthesis, a ShopBack e a Percycle.21/02/2018

PRVATE EQUITY

- Gestora Vinci Partners mira aquisições e privatizações no setor elétrico – A gestora de recursos Vinci Partners tem analisado ativamente oportunidades de negócios no setor elétrico que incluem possíveis aquisições de empreendimentos de transmissão e de energia renovável, além da participação em leilões de privatização da geradora Cesp e de distribuidoras da Eletrobras, disse à Reuters um executivo do grupo. O movimento reforça a retomada dos investimentos da gestora no setor, que veio no ano passado, quando a empresa arrematou um lote em um leilão de concessões para novas linhas de transmissão realizado pelo governo. A Vinci havia deixado os negócios em energia com a venda de sua fatia na elétrica Equatorial em 2015, por 700 milhões de reais.20/02/2018

- Fundo Castlelake fará proposta por usina da Renuka do Brasil em março, dizem fontes – Com dívidas de quase 3 bilhões de reais, a empresa entrou em recuperação judicial em outubro de 2015. A empresa de investimentos Castlelake, que gerencia fundos privados, deve apresentar em 20 de março uma proposta para adquirir a usina Revati, da Renuka do Brasil, em um negócio potencialmente capaz de destravar o processo de recuperação judicial do grupo sucroenergético. Duas fontes próximas às tratativas disseram à Reuters, sob condição de anonimato, que uma primeira reunião entre a Castlelake e alguns fornecedores da Renuka do Brasil já foi realizada no início deste mês, em uma primeira negociação do fundo com sede nos Estados Unidos com aqueles que poderão fornecer cana para as operações. Em março, a proposta deverá ser oficialmente apresentada a todos e poderá já figurar dentro de um novo plano de recuperação judicial da subsidiária da indiana Shree Renuka Sugars. 19/02/2018

IPO

- Número de companhias listadas em Bolsa volta para o patamar de 2005 – Os investidores brasileiros têm cada vez menos opções de ações para comprar na B3. O número de empresas com papéis negociados no pregão chegou a 344 no fim de 2017. É um patamar tão baixo quanto o registrado 12 anos antes, em dezembro de 2005 – um período anterior à onda de aberturas de capital (IPOs, na sigla em inglês) de 2006 e 2007. Alguns fatores explicam o movimento. A última década protagonizou uma sequência de fusões que, naturalmente, concentrou o mercado. Um exemplo é a própria B3, uma empresa que já foi três: BM&F, Bovespa e Cetip. Além disso, o marasmo que se instalou na Bolsa com a eclosão da crise financeira global de 2008 – agravado pela instabilidade política e a recessão econômica do País a partir de 2014 – também contribuiu para o enxugamento. Nesse contexto, muitas empresas optaram por deixar o mercado de capitais, em processos conhecidos como OPAs, ou ofertas públicas de aquisição das próprias ações. No ano passado, seis empresas registraram na Comissão de Valores Mobiliários (CVM) ofertas de aquisição de ações com o objetivo de sair da Bolsa – caso do banco Indusval e da Jereissati Telecom. Em 2016 haviam sido 13, com a Whirlpool e a Vigor Alimentos entre elas. Em cinco anos, 36 seguiram esse caminho. No mesmo período, porém, as aberturas de capital foram 23. 19/02/2018

RELAÇÃO DAS TRANSAÇÕES

- App de recarga de celular e bilhete único tem investimento de US$ 22 milhões – A companhia desenvolveu aplicativo que permite fazer pagamentos rotineiros pela internet. A start-up RecargaPay anunciou ter recebido US$ 22 milhões (cerca de R$ 71,5 milhões) em investimentos. A companhia desenvolveu aplicativo que permite fazer pagamentos rotineiros pela internet. Os principais serviços são recarga celulares pré-pagos e cartões usados no transporte público (no caso das cidades de São Paulo, Ribeirão Preto e Diadema) e pagamento de contas. Os pagamentos podem ser feitos a partir de cartão de crédito ou dinheiro -nesse caso, o usuário carrega uma carteira virtual fazendo depósitos em lotéricas ou bancos. Gustavo Victorica, diretor de operações do RecargaPay, diz que o objetivo da companhia é oferecer ferramentas para facilitar pagamentos em situações que costumam colocar consumidores em filas desnecessariamente.23/02/2018

- Manaus Ambiental tem novo dono; concessionária é vendida para Aegea Saneamento – A concessionária dos serviços de água e esgoto foi comprada pela Aegea Saneamento e Participações S.A, que não informou o valor do negócio, a ser avaliado pelo Cade. A Companhia de Saneamento do Norte (CSN), que controla a Manaus Ambiental, concessionária dos serviços de água e esgoto foi comprada pela Aegea Saneamento e Participações S.A, que não informou o valor do negócio. A Manaus Ambiental é formada pelos grupos Águas do Brasil e Solví, este último que também era integrado pela antiga concessionária, a Águas do Amazonas. A concessão vai até julho de 2042. 23/02/2018

- Br Supply compra Staples no Brasil – A Br Supply, companhia gaúcha de suprimentos para empresas, comprou a operação no Brasil da Staples, gigante americana do ramo que havia aberto uma operação direta por aqui em 2014.. De acordo com a divulgação da Br Supply, o negócio cria nacional em distribuição de suprimentos corporativos. A empresa já havia adquirido no final do ano passado a Korpex, distribuidora da marca de papel Chamex para o Sudeste. Conjuntamente consideradas, Br Supply, Korpex e Staples Brasil passam a contar com um portfólio de 12 mil itens disponíveis e uma carteira de clientes de todos os tamanhos e segmentos, gerando, em média, 40 mil pedidos por mês, demandando cerca de 2 milhões de itens mensais.23/02/2018

- Fintech f(x) recebe novo aporte de capital de R$ 10 mi – A fintech F(x), uma espécie de “tinder” que une empresas que buscam crédito e investidores, receberá aporte de capital, que poderá chegar a R$ 10 milhões, da e.Bricks. A gestora de venture capital já realizou mais de 20 investimentos no Brasil e América Latina. A entrada de recursos possibilitará que a companhia aumente seu portfólio de produtos e amplie sua base atual de clientes. No ano passado, a F(x) alcançou R$ 593 milhões em propostas de financiamento e somou mais de 150 usuários financiadores. 23/02/2018

- Startup recebe aporte do Fundo Aeroespacial para entrar no mercado mundial de simuladores de voo – Uma startup que começou há quatro anos como um hobby em Campinas, interior de São Paulo, acaba de receber aporte de um fundo de capital de risco para ingressar no mercado mundial de simuladores de voo. Este setor de alta tecnologia, no mundo, movimenta anualmente mais de R$24 bilhões e atualmente é dominado por companhias de países desenvolvidos. A Virtual Avionics (VA) recebeu um investimento do Fundo Aeroespacial para fabricar e comercializar cockpits para treinamento de pilotos. Conhecidos como FTDs (Flight Training Devices, ou dispositivos de treinamento de voo), esses equipamentos são muito mais baratos de construir e operar do que os chamados simuladores completos com movimento (FFS), todos feitos hoje por empresas estrangeiras. Os FTDs vêm sendo cada vez mais utilizados por empresas aéreas para a formação inicial dos pilotos.22/02/2018

- Genesis e PariPassu fundem negócios de olho na demanda por certificação agrícola – As empresas de certificação e rastreabilidade de produtos agrícolas Genesis Group e PariPassu anunciaram nesta quarta-feira a fusão de suas atividades, em um negócio realizado majoritariamente por meio de troca de ações, que visa tirar proveito da crescente demanda pelos serviços em um país que é grande produtor e exportador de mercadorias agropecuárias. Com faturamento combinado superior a 100 milhões de reais, as duas empresas com sede no Sul do país ainda se fortalecem para enfrentar multinacionais em um setor bastante pulverizado, o que indica que o acordo não deve enfrentar obstáculos das autoridades antitruste, afirmou à Reuters o conselheiro da Genesis Group Nelson Bechara.21/02/2018

- Bain Capital adquire a Fedrigoni – A Bain Capital Private Equity, uma das principais empresas de investimento privado global, assinou um acordo para adquirir a Fedrigoni, uma das principais produtoras de papéis especiais e etiquetas autoadesivas. A família Fedrigoni manterá uma participação minoritária no negócio. Fundada em 1888 e com sede em Verona, Itália, a Fedrigoni tem fábricas em Itália, Espanha e Brasil e uma rede de distribuição global, com mais de 2700 funcionários. “A Fedrigoni é um negócio emocionante com marcas fortes e oferta diferenciada em produtos especiais”, diz Ivano Sessa, diretor administrativo da Bain Capital Private Equity. “Nós acreditamos que a Fedrigoni tem potencial para crescer significativamente, tanto de forma orgânica como através de aquisições, e estamos ansiosos para trabalhar com os gestores para acelerar isso, como fizemos em vários outros negócios globais industriais”. “Em 130 anos de história, a família Fedrigoni apoiou plenamente o crescimento e o desenvolvimento dos seus negócios homónimos, alcançando um posicionamento de liderança em papéis e rótulos de especialidade. Capitalizando também sobre as recentes aquisições nos Estados Unidos e no Brasil, a Fedrigoni é um jogador internacional que requer recursos adicionais para apoiar as suas ambições globais “, comenta presidente da Fedrigoni. 20/02/2018

- Santander Brasil compra prestadoras de serviços tecnológicos por R$ 102 mi – Aquisição de 100% do capital social da Produban ainda está sujeita a condições. O conselho de administração do Banco Santander Brasil aprovou a compra das empresas de tecnologia Isban Brasil e Produban Serviços de Informáticas, pelo valor total de R$ 102 milhões, de acordo com fato relevante divulgado nesta terça-feira (20/02). As empresas, controladas indiretamente pelo espanhol Santander SA, são as principais prestadores de serviços de suporte técnico e manutenção de software e hardware do Santander Brasil.20/02/2018

- Flex adquire startup especializada em Bots Cognitivos – Buscando ganhar ainda mais expertise em seus serviços, com foco nas novas demandas dos consumidores por diversos canais digitais de comunicação, a Flex Relacionamentos Inteligentes adquiriu a iopeople, startup paulistana especializada em Bots Cognitivos. Utilizando as mais avançadas tecnologias de inteligência artificial e sistemas cognitivos, a iopeople trabalha no desenvolvimento dos peoplebots, assistentes virtuais que ajudam a resolver tarefas repetitivas do dia a dia. No relacionamento entre empresas e consumidores, os bots agilizam o processo, realizando tarefas e solucionando problemas de forma prática, simples e efetiva, 24 horas por dia. Com isso, as marcas aumentam sua capacidade de entrega e ainda reduzem custos.20/02/2018

- Rhône Capital acerta compra da Fogo de Chão em acordo de US$560 mi – Atualmente, a rede opera 38 restaurantes nos Estados Unidos e 9 no Brasil. A empresa de investimentos Rhône Capital anunciou nesta terça-feira acordo para comprar a Fogo de Chão em transação que avalia a rede de churrascarias brasileira em 560 milhões de dólares. A oferta da Rhône é toda em dinheiro e os acionistas da Fogo de Chão receberão 15,75 dólares por ação da empresa, valor que representa um prêmio de 25,5 por cento em relação ao fechamento do papel na sexta-feira passada.20/02/2018

- Symrise adquire Citratus no Brasil – Symrise Aromas e Fragrâncias Ltda. – Subsidiária da Symrise AG, adquiriu a brasileira Citratus Fragrâncias Indústria e Comércio Ltda. O valor da compra é confidencial. Com a aquisição, a Symrise está expandindo sua atuação no mercado brasileiro junto a clientes de pequeno e médio porte. A Symrise e os atuais proprietários da Citratus assinaram um acordo de compra de cem por cento das ações da Citratus Fragrâncias, produtor de fragrâncias localizado em Vinhedo-SP.06/02/2018

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 12 a 18/fev/2018>>>

- FUSÕES E AQUISIÇÕES: 58 TRANSAÇÕES REALIZADAS EM JANEIRO/18

- TI – RADAR de Fusões e Aquisições, em janeiro/2018

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES