FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA 28/ago A 03/set/2017

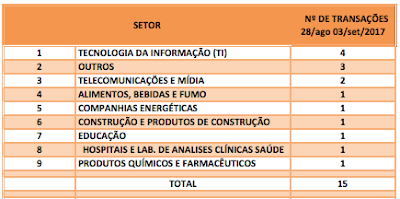

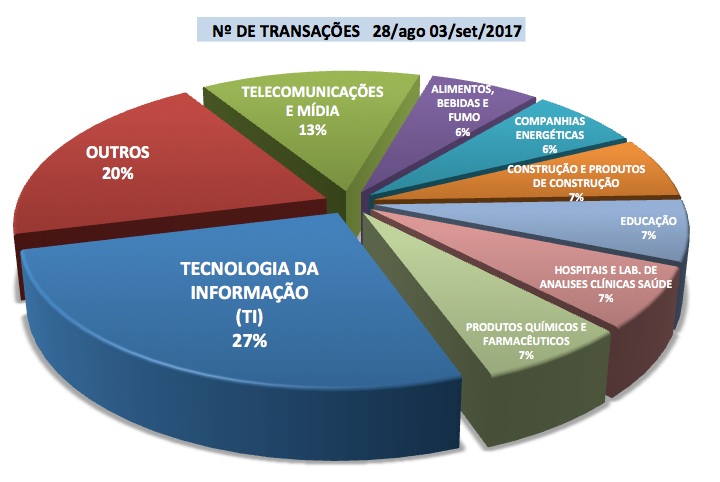

Anunciadas 15 operações de Fusões e Aquisições com destaque pela imprensa na semana de 28/ago a 03/set/2017. Envolvem direta ou indiretamente empresas brasileiras de 9 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Família Batista, dona da Friboi, vende Eldorado por R$ 15 bilhões. Aquisição marca a entrada do grupo Paper Excellence no Brasil. A holding J&F, da família Batista, dona da JBS, anunciou que concluiu as negociações para a venda da Eldorado Celulose e Papel com a Paper Excellence, da família Widjaja, que também é dona Asia Pulp and Paper (APP). O valor total do negócio é de R$ 15 bilhões. .02/09/2017

“Market Movers” – Exterior

- Evonik finaliza com sucesso a aquisição da atividade de sílica da J.M. Huber Corporation. A aquisição reforça o foco do portfólio em especialidades químicas com margens elevadas. A Evonik conclui com sucesso a aquisição do negócio de sílica da empresa norte-americana J.M. Huber Corporation por US$ 630 milhões no segundo semestre do ano, de acordo com o inicialmente planejado. A operação será concluída em 1° de setembro de 2017, após a aprovação das autoridades pertinentes. As contribuições do novo negócio serão incluídas nas vendas e receitas da Evonik a partir dessa data.s 01/09/2017

- Siemens compra empresa de software para veículos autônomos Tass. Companhia produz softwares que pode simular cenários de tráfego complexos, validar a condução autônoma e sistemas avançados de assistência ao motorista. O grupo industrial alemão Siemens acertou a compra da especialista holandesa em software para veículos autônomos Tass International por uma quantia não revelada, para fortalecer seu negócio automotivo, disse a empresa nesta quarta-feira. A Tass produz softwares que pode simular cenários de tráfego complexos, validar a condução autônoma e sistemas avançados de assistência ao motorista e replicar o impacto de um acidente de carro em um corpo humano. 30/08/2017

- Fusão na China deve criar maior empresa de energia elétrica do mundo. A companhia combinada terá uma capacidade instalada para produzir mais de 225 gigawatts (GW), ultrapassando a EDF e a ENEL. O China Shenhua Group, principal produtor de carvão do país asiático, assumirá o controle do China Guodian Group, que figura entre os cinco principais geradores de energia da nação, em um acordo que criará a maior empresa de energia elétrica do mundo, no valor de 278 bilhões de dólares. 28/08/2017

- Gilead Sciences vai comprar a Kite Pharma por US$ 11,9 bilhões. A empresa de biotecnologia americana Gilead Sciences, fabricante do Truvada, utilizado no tratamento e prevenção da aids, vai comprar o laboratório farmacêutico Kite Pharma por 11,9 bilhões de dólares, anunciou a empresa em um comunicado. A operação que deve ser concluída no quarto trimestre do ano, foi “aprovada por unanimidade” pelos conselhos administração das duas empresas, informa o documento. Com a compra, a Gilead Sciences espera diversificar sua fonte de arrecadação. A empresa elevou suas previsões anuais, depois de superar as expectativas no segundo trimestre. Mas deve enfrentar de maneira especial a redução de suas vendas de tratamentos contra a hepatite C. 28/08/2017

HUMORES & RUMORES

M & A – VENDA

- Venda de Âmbar e Moy Park avança. Família Batista está em negociações adiantadas para se desfazer de empresa de energia e indústria de carne processada com sede na Irlanda. Processo para a venda da Eldorado foi competitivo; mercado agora especula a fusão de Fibria e Suzano. A venda da Eldorado Papel e Celulose não encerra o processo de desinvestimentos da família Batista. O grupo também está em negociações avançadas para se desfazer de sua linha de transmissão de energia, que faz parte da empresa Âmbar, e também da Moy Park, empresa de carne processada, com sede na Irlanda, apurou o Estado. Fontes a par do assunto afirmaram ao Estado que a gestora canadense Brookfield, que tem adquirido diversas operações de energia no Brasil e ativos envolvidos na Lava Jato, deverá desembolsar cerca de R$ 900 milhões pela Âmbar. Procurada, a gestora e a J&F não comentam o assunto. 02/09/2017

- Stone garimpa fundos para tentar abrir capital em 2018. A adquirente Stone, controlada pela Arpex Capital e pelo Banco Pan, tem visitado fundos de private equity – que são aqueles que compram participações em empresas – para um novo aporte, de olho em uma possível abertura de capital em 2018. A listagem de ações pode ocorrer na bolsa brasileira, a B3, ou somente nos Estados Unidos, uma vez que este mercado absorve operações menores e ainda com foco em tecnologia.01/09/2017

- Chineses conversam com Queiroz Galvão por Tamoios. Investidores chineses conversam com o Grupo Queiroz Galvão sobre uma eventual aquisição da concessão da Rodovia dos Tamoios, que liga São José dos Campos ao litoral norte do Estado de São Paulo. Entre os chineses interessados está a China Communications Construction Company (CCCC), representada no Brasil pelo Banco Modal, por meio de uma joint venture que conta também com o australiano Macquire como sócio. A instituição chinesa Haitong também está considerando a concessão, representando investidores chineses. O fundo canadense Brookfield, por sua vez, igualmente tem um olho no ativo. 31/08/2017

- Mais dez grupos mostram interesse na Light. Mais de dez empresas já demonstraram interesse e adquirir informações sobre a Light, cuja fatia do bloco de controle, incluindo a participação da Cemig, está à venda, de acordo com uma fonte com conhecimento direto do assunto. Os destaques entre os interessados, explicou, são os grupos Enel e Equatorial, além de empresas do mercado de capitais, como fundos, que poderiam contratar gestores especializados para tocar o negócio em caso de adquirirem a participação da … 30/08/2017

- Petrobras inicia processo para vender 50 campos terrestres no Nordeste. A Petrobras iniciou a etapa de divulgação das oportunidades, ou teasers, referentes à cessão da totalidade de seus direitos de exploração, desenvolvimento e produção em três conjuntos de campos terrestres no Rio Grande do Norte e na Bahia, informou a estatal nesta segunda-feira em comunicado ao mercado. Ao todo, são 50 concessões. De acordo com o comunicado, a parcela da Petrobras na produção média de petróleo e gás natural desses campos, no ano de 2016, foi de 20,4 mil barris de óleo equivalente por dia.28/08/2017

- Compra do TCP pela China Merchants está quase fechada e inclui minoritário. As negociações da venda do Terminal de Contêineres de Paranaguá (TCP), no Paraná, para a gigante de operações portuárias China Merchants avançaram e o negócio pode ser fechado nesta semana, apurou o Valor. A transação envolve a venda do controle, detido pelo fundo americano de private equity Advent, com 50%, e também a alienação de parte das ações de alguns dos sócios minoritários. O valor da operação vai depender de qual fatia será alienada. O valor sugerido pelo ativo foi de R$ 3,7 bilhões a R$ 5 bilhões, o que significa um múltiplo entre 12,5 vezes e 17 vezes o Ebitda de 2016 – muito acima do padrão mundial para portos, que é de 10 vezes. Quando o Advent comprou a participação em 2011 pagou R$ 650 milhões, o equivalente a 10 vezes o Ebitda do exercício anterior.28/05/2017

M & A – COMPRA

- Pointer quer ampliar a oferta de telemetria para pesados. Depois de comprar Cielo Telecom empresa soma 50 mil veículos rastreados no Brasil. A Pointer, empresa israelense que fornece tecnologias de telemetria e gestão de frota, aposta alto no Brasil. A companhia está no País desde 2010, com mais de 30 mil veículos rastreados localmente. “Com o negócio incorporamos centro de desenvolvimento deles em Passo Fundo (RS), além de uma nova plataforma tecnológica e seus clientes”, conta Gustavo Ladeira, CEO da Pointer Brasil. Com a aquisição a empresa passou a ter 50 mil veículos conectados por meio de suas tecnologias e o Brasil responde agora por 13% da operação mundial. “Está nos nossos planos fazer novas aquisições para continuar crescendo. Depois que a fusão com a Cielo estiver consolidada devemos pensar em novos negócios”, entrega. 01/09/2017

- Boticário avalia oportunidades de aquisições, descarta IPO. O Boticário está atenta a possíveis oportunidades de aquisições no Brasil e não considera captar recursos no mercado por meio de uma oferta inicial de ações (IPO, na sigla em inglês), disse o presidente-executivo da fabricante de cosméticos, Artur Grynbaum. “Por enquanto temos ficado no crescimento orgânico, mas estamos atentos a oportunidades”, disse o executivo à Reuters às margens do Latam Retail Show. Ao mesmo tempo, Grynbaum disse que o IPO não está no radar da companhia por enquanto.29/08/2017

- Brandt avalia aquisições para obter 20% do mercado. A norte-americana Brandt, empresa de fertilizantes especiais que em 2016 adquiriu a brasileira Target, planeja um salto em sua participação de mercado nos próximos três anos. Quer sair dos atuais 1,5%, de um segmento que movimenta R$ 3 bilhões por ano, para 15% a 20%. Para isso, vai investir de R$ 50 milhões a R$ 80 milhões neste período em aquisições de empresas do setor e na possível construção de uma fábrica em Londrina, no Paraná. O presidente da Brandt no Brasil, Wladimir Chaga, tem mantido conversas com três empresas do Paraná, Rio Grande do Sul e Minas Gerais. Sua ideia é fechar negócio neste ano ou até o início de 2018 para atingir 7% de participação no mercado. “Virão outras aquisições certamente”, afirma Chaga em conversa com a coluna. 28/08/2017

- Ser negocia a aquisição da Uniasselvi. A Ser Educacional negocia a compra da Uniasselvi, instituição de ensino a distância das gestoras de “private equity” Carlyle e Vinci Partners. A transação deve girar entre R$ 900 milhões e R$ 1 bilhão, segundo.. 28/08/2017

PRIVATE EQUITY

- Estudo revela insatisfação de empresários após a chegada de fundos de investimento. Embora recomendem a sociedade com fundos de capital de risco, a maioria do empresários que venderam participações de seus emprendimentos para firmas de private equity relatam alguma insastifação com o novo parceiro. Seis em cada dez entrevistados se disseram frustrados com o desconhecimento dos fundos com relação à empresa. Para esses empreendedores, a percepção é de que os investidores não tinham conhecimento suficiente sobre a área de atuação da companhia a ponto de interferir em sua gestão estratégica. 31/08/2017

- Private equity liderará movimento de retorno de companhias com controle definido. Os fundos de private equity, que são aqueles que compram participações em companhias, irão liderar no Brasil o retorno de empresas com controle definido, em movimento oposto ao que se viu há alguns anos. Além do Advent, que já demonstrou o que quer ao iniciar compras em bolsas das ações da Estácio, outros fundos como CVC, Carlyle e General Atlantic também encabeçarão esse movimento. 29/08/2017

- Fundos de private equity voltam a captar. Está dada a largada à temporada de captação dos fundos de private equity. Levantamento feito pelo Valor constatou que gestoras estão levantando pelo menos R$ 5,3 bilhões em fundos para comprar participações em empresas brasileiras. A última rodada de captação no Brasil tinha acontecido em 2014, quando Advent, Gávea e Pátria levantaram cerca de US$ 5 bilhões em fundos. Neste momento, Vinci Partners, Carlyle, Kinea, Bozano e Spectra estão em busca de recursos dos investidores. A despeito da economia fraca, esses fundos estão conseguindo atrair o interesse dos investidores até agora, mesmo que para veículos menores do que os já captados em safras anteriores. “A perspectiva dos fundos de private equity é de médio prazo.29/08/2017

IPO

- Oferta inicial de ações da Camil pode movimentar cerca de R$ 1,498 bi . A oferta inicial de ações (IPO, na sigla em inglês) da fabricante e distribuidora de alimentos Camil deve movimentar cerca de R$ 1,498 bilhão. Esse montante considera o ponto médio da faixa indicativa de preço, que vai de R$ 10,50 a R$ 13. Com isso, a Camil pode chegar à bolsa de valores valendo entre R$ 4,31 bilhões e R$ 5,5 bilhões. 31/08/2017

- Aberturas de capital ensaiam retomada. As ofertas públicas de ações (IPOs, na sigla em inglês) ensaiam uma retomada na Bolsa brasileira em 2017 após três anos de ritmo lento. Até o fim de julho, sete novas empresas entraram no mercado e movimentaram um volume total, somando captações primárias e secundárias, que passa dos R$ 11,6 bilhões, o quarto maior desde 2007, segundo dados da B3 (antiga BM&FBovespa). O montante ainda está longe do de 2007, quando 64 novas empresas entraram na Bolsa e captaram mais de R$ 55,6 bilhões, mas o movimento já é melhor que o dos últimos três anos, em que apenas Ourofino (2014), Parcorretora (2015) e Alliar (2016) se aventuraram a abrir capital. — Por causa do ajuste econômico do governo, o mercado está mais entusiasmado esse ano, e isso reflete, sim, no número de IPOs e até na própria Bolsa brasileira, que está subindo. Mas é importante destacar que essas reformas estão sendo feitas por um governo que tem uma aprovação patética, e o ano de 2018 ainda é muito incerto. Não acho que essas reformas vão ocorrer de forma linear — diz André Perfeito, economista-chefe da Gradual Investimentos. 28/08/2017

RELAÇÃO DAS TRANSAÇÕES

- Família Batista, dona da Friboi, vende Eldorado por R$ 15 bilhões. Aquisição marca a entrada do grupo Paper Excellence no Brasil. A holding J&F, da família Batista, dona da JBS, anunciou hoje que concluiu as negociações para a venda da Eldorado Celulose e Papel com a Paper Excellence, da família Widjaja, que também é dona Asia Pulp and Paper (APP). O valor total do negócio é de R$ 15 bilhões. A compra será feita em duas etapas. Na primeira, a PE vai comprar de 30% a 35% do negócio. O restante será concluído em 12 meses. Os fundos de pensão Petros (da Petrobrás) e da Funcef (da Caixa), que são cotistas ainda estão definindo se vão vender suas participações. Sediado na Holanda, o Grupo Paper Excellence iniciou suas atividades em 2007, com sua primeira fábrica de celulose, Meadow Lake, no Canadá. Desde então, vem crescendo por meio da aquisição de fábricas de celulose no Canadá e na Europa.02/09/2017

- Itacel é vendida para Roquette. Itacel vendida RoquetteGrupo Blanver foca em medicamentos. Os acionistas do grupo Blanver, multinacional do segmento farmacêutico e farmoquímico, assinaram um acordo para a venda da Itacel Ltda. para a Roquette, empresa global de ingredientes funcionais alimentícios e excipientes farmacêuticos. A Itacel é a divisão de excipientes da Blanver. Com a venda, o grupo se concentrará no desenvolvimento de suas outras estratégias de negócios: medicamentos e insumos farmacêuticos ativos (IFAs). Em janeiro do ano passado, a Banver comprou a CYG Biotech, que atua na produção de IFAs. Para 2017, R$ 10 milhões serão investidos em equipamentos e tecnologias. A Blanver produz diferentes medicamentos para o tratamento de HIV que são distribuídos pelo Sistema Únicos de Saúde (SUS) por meio de Parcerias para o Desenvolvimento Produtivo (PDPs) com o Ministério da Saúde e Laboratórios Oficiais. Além disso, está desenvolvendo uma série de outros fármacos em outras áreas além do HIV. 05/06/2017

- Empresa de análises econômicas compra parte do Spotniks. Rodrigo da Silva, editor e sócio no Spotniks, fez um importante anúncio ontem – segundo ele, o mais relevante que fez em sua página nos últimos anos. O Spotniks, “após dias de reuniões, análises e negociações”, terá uma participação minoritária vendida à Eleven Financial Research, uma jovem empresa de análises econômicas e financeiras. Com dois anos de mercado, a Eleven tem como estrategista-chefe Adeodato Volpi Netto, que, segundo Rodrigo, é “uma das maiores autoridades em análise de mercado de capitais do Brasil, à frente de uma equipe técnica assustadoramente brilhante”. A parceria permitirá ao Spotniks “um investimento em estrutura e equipe”, bem como o desenvolvimento de “novos produtos”. Como resultado, ele espera que o Spotniks alcance mais leitores e influencie ainda mais “o debate de ideias no país”.02/09/2017

- Afiliada da Globo em Sergipe é vendida para grupo dono de canal global em Minas Gerais. A TV Sergipe, afiliada da Globo no menor estado do Brasil, tem novo dono. Antes pertencente somente ao ex-governador do estado, Albano Franco, agora ela terá também capital do Grupo Integração, dono da TV Integração, afiliada global no interior de Minas Gerais. Segundo apurou o Observatório da Televisão, o Grupo Integração comprará metade das ações da emissora, por um valor de negócio estimado em R$ 48 milhões. O negócio inclui também a FM Sergipe, rádio também pertencente à Família Franco. A princípio, o Grupo Integração comprará metade das ações da emissora, com os Franco ficando com a outra metade. As decisões na TV devem ser decididas meio a meio, mas com a prioridade na consultoria para o grupo mineiro. 01/09/2017

- Marel compra a Sulmaq. A Marel anunciou que a empresa havia celebrado um acordo para adquirir a Sulmaq. As condições de aquisição foram satisfeitas e a operação foi concluída com sucesso em 31 de agosto de 2017. A aquisição da Sulmaq está de acordo com a estratégia da Marel de ser uma fornecedora global de linha completa para as indústrias de aves, carnes e pescados, em todo o mundo. As aquisições estratégicas da empresa têm estimulado seu crescimento orgânico e resultaram em sistemas de processamento avançados, agregando valor tanto para os clientes quanto para os sócios. 01/09/2017

- Fundo estrangeiro investe em palmito orgânico no Brasil. O fundo de investimentos Moringa acaba de investir 5 milhões de dólares no cultivo sustentável de palmeiras orgânicas no Brasil, cujos palmitos são utilizados na alta gastronomia, informou nesta sexta-feira o fundo, lançado pela Rotschild Private Equity e ONF International. O investimento foi feito na empresa de produtos alimentícios Floresta Viva, que cultiva palmeiras pupunha dentro de princípios que mesclam a agroecologia e a agroflorestação – sem recorrer a produtos químicos, lado a lado com leguminosas, cereais e outras variedades de árvores para regenerar os solos degradados pela agricultura intensiva ou pelo desmatamento relacionado à pecuária extensiva.01/09/2017

- Kroton conclui venda de participação em três instituições de ensino. A Kroton Educacional concluiu, nesta quinta-feira (31), a venda de sua participação nas sociedades que operam as Faculdades Integradas de Rondonópolis, o Instituto Superior de Cuiabá e a Faculdade de Mato Grosso. As fatias foram alienadas à Treviso Empreendimentos e Participações por R$ 50 milhões. Em comunicado enviado à Comissão de Valores Mobiliários (CVM), a Kroton ressalta que o valor ainda está sujeito a ajustes ligados ao capital de giro e ao endividamento líquido das instituições… 31/08/2017

- Cartesian Capital faz aporte de US$ 75 milhões na Aloo. A empresa de private equity global, com sede em Nova York, firmou um acordo com a operadora de telecomunicações Aloo Telecom, com sede em Maceió (AL), para investir US$ 75 milhões (R$ 230 milhões) na companhia até 2021…31/08/2017

- Equatorial Energia adquire 51% do capital da Intesa por r$ 273 milhões. A Equatorial Energia anuncia a compra de ações representativas de 51% do capital da Integração Transmissora de Energia S.A. (Intesa), por cerca de R$ 273 milhões. O valor está sujeito a ajustes, como eventuais distribuições de resultados pela Intesa e ajustes em Receitas Anuais Permitidas (RAP) referentes a projeto de implantação de reforços em instalações de transmissão. A Intesa, que atua em transmissão de energia (LT 500 kV Colinas/Serra da Mesa 2), apurou receita líquida de R$ 101 milhões no ano passado e encerrou o exercício com endividamento líquido de R$ 81 milhões. 31/08/2017

- Norte-americana DaVita adquire carioca Pro-Nephron. A norte-americana DaVita acaba de fechar a aquisição da brasileira Pro-Nephron, clínica carioca especializada no tratamento de doenças renais. O valor do negócio é guardado a sete chaves. No Brasil desde 2015, a gigante norte-americana é mais uma rede de capital estrangeiro a aumentar sua aposta no setor privado de saúde no Brasil. 30/08/2017

- Quero Educação recebe aporte do 500 Startups. O fundo 500 Startups realizou um investimento na Quero Educação, empresa de São José dos Campos que desenvolve soluções para conectar alunos e instituições de ensino. A empresa vai receber US$ 100 mil de aporte financeiro. Além disso, a 500 Startups oferecerá suporte à estratégia de crescimento da empresa e acesso a uma rede de investidores, parceiros e fundadores. 29/08/2017

- Duratex compra 100% da Ceusa Revestimentos por R$ 280 milhões. A Duratex comprou 100% da Ceusa Revestimentos Cerâmicos, por R$ 280 milhões. A operação marca a entrada da divisão Deca – de louças e metais sanitários — no segmento cerâmico. Com duas fábricas, a Ceusa produz porcelanatos destinados, principalmente, a vendas domésticas ao varejo. As exportações respondem por 7% da receita. Localizada em Urussanga (SC), a Ceusa tem 100% da gestão profissionalizada e 330 funcionários. No ano passado, a Ceusa teve receita líquida de R$ 162 milhões e Ebitda de R$ 31 milhões em 2016. 28/08/2017

- Fundos compram ThoughtWorks. Um grupo de fundos de investimento liderados pela Apax Partners comprou a ThoughtWorks, consultoria de desenvolvimento de software americana com uma presença importante no Brasil. O valor do negócio não foi revelado. A empresa é uma referência em métodos ágeis de desenvolvimento de software, com 4,5 mil pessoas espalhadas por 42 escritórios em 15 países. A ThoughtWorks chegou ao Brasil em 2010, abrindo uma operação no Tecnopuc, parque tecnológico da PUC-RS em Porto Alegre. Depois foram agregados São Paulo, Recife e Belo Horizonte. Ao todo, são 515 funcionários no país.25/08/2017

- Lupatech vende fatia de subsidiária colombiana. A Lupatech (LUPA3) informou em fato relevante nesta sexta, 25, a venda da participação societária de 19,6% da Lupatech OFS S.A.S., sua subsidiária colombiana. A empresa foi vendida para a Petroalianza International pelo valor de US$ 2 milhões A transação envolve também a obrigação da Petroalianza de capitalizar a Lupatech Colômbia em mais US$ 2 milhões, atingindo uma participação equivalente a 36% e a outorga de opção à Petroalianza de adquirir a totalidade da participação societária remanescente da Lupatech Colômbia pelo valor de US$ 7 milhões e 800 até a data máxima de 30 de novembro de 2017. 25/08/2017

- Acesso, ‘fintech’ do segmento, recebe aporte de R$ 21 milhões. A empresa de cartões pré-pagos Acesso recebeu investimento de R$ 21 milhões da gestora Invest Tech. O dinheiro, segundo o CEO da empresa, Paulo Kulikovsky, será usado em estratégias para o crescimento da base de clientes e para o lançamento de produtos e aprimoramento das soluções já oferecidas. Há 500 mil cartões da Acesso no mercado, que movimentaram no ano passado R$ 1,5 bilhão…. 28/08/2017

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 21 a 27/ago/2017>>>

- FUSÕES E AQUISIÇÕES: 61 TRANSAÇÕES REALIZADAS EM AGOSTO/2017

- TI – RADAR de Fusões e Aquisições em julho/2017.

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES