Fusões e Aquisições – destaques da semana 15 a 21/jul/2019

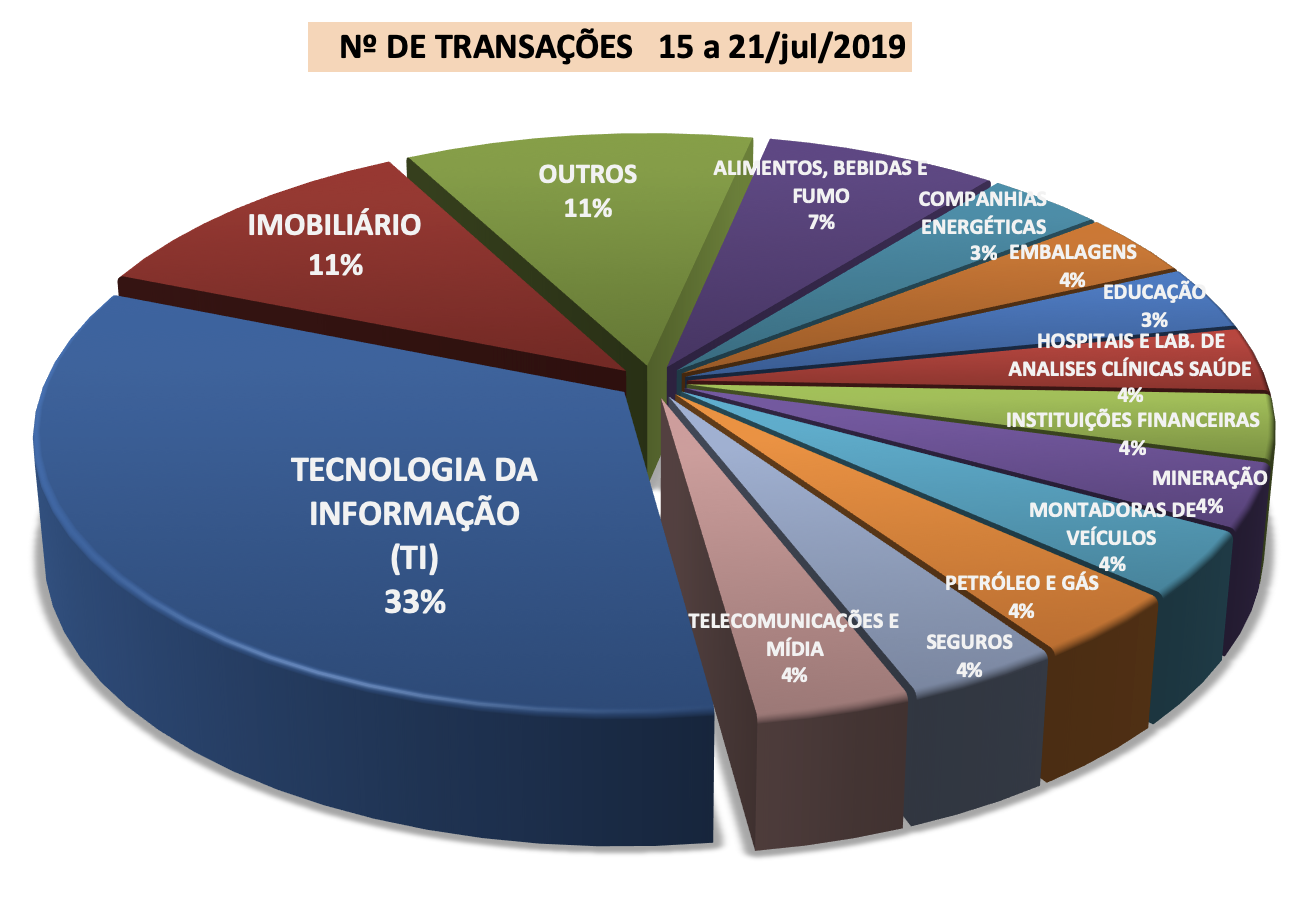

Divulgadas 27 operações de Fusões e Aquisições com destaque pela imprensa na semana de 08 a 14/jul/2019. Envolvem direta ou indiretamente empresas brasileiras de 14 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Acionistas da IRB Resseguros levantam R$7,4 bi em oferta de ações – O governo brasileiro e a BB Seguros, ambos acionistas do IRB, levantaram cerca de 7,4 bilhões de reais com a oferta, como parte de um plano mais abrangente do presidente Jair Bolsonaro de vender ativos. 19/07/2019

“Market Movers” – Exterior

- AB Inbev vende subsidiária australiana por US$ 11,3 bilhões – A Anheuser-Busch InBev (AB InBev), maior cervejaria do mundo e controladora da Ambev, fechou um acordo para a venda da sua subsidiária australiana para o grupo japonês Asahi Group Holdings por US$ 11,3 bilhões, incluindo dívidas. .. 19/07/2019

- PepsiCo compra empresa de alimentos da África do Sul por US$ 1,7 bi – A PepsiCo fechou acordo para adquirir, em totalidade, a empresa sul-africana Pioneer Food, num movimento de expansão no mercado africano. O valor da transação é de US$ 1,7 bilhão. 19/07/2019

- Generali compra Tranquilidade por 600 milhões de euros – A Bloomberg avança que a Generali foi a vencedora da corrida à compra da Tranquilidade. Para trás ficam os espanhóis da Catalana Occidente. Para o CEO da Generali, este é um “passo importante” no reforço da liderança na Europa. A Generali foi a vencedora da corrida à compra da Tranquilidade. Isto numa operação avaliada em 600 milhões de euros. Para trás ficam os espanhóis da Catalana Occidente. 19/07/2019

HUMORES & RUMORES

M & A – VENDA

- Petrobras conclui em agosto venda de unidade de fertilizante no MS – A Petrobras e o grupo russo Acron devem assinar em agosto o acordo de compra e venda da Unidade de Fertilizantes Nitrogenados 3 (UFN3), localizada em Três Lagoas, de acordo com o governo de Mato Grosso do Sul. Ainda segundo o governo estadual, o valor do negócio é de R$ 8,2 bilhões. .. 19/07/2019

- Conversa ao pé do ouvido no BNDES – A seguir viriam a venda de até R$ 100 bilhões em participações acionárias, a devolução de recursos ao Tesouro e a elaboração de um plano trianual de atuação. Enquanto se equilibra nessa bicicleta, Montezano terá de enfrentar vários desafios. O maior deles é reduzir o banco e, ao mesmo tempo, cumprir o combinado. O BNDES é o mais importante órgão de financiamento da infraestrutura. Só para este ano são R$ 70 bilhões comprometidos. Por isso, uma das primeiras conversas de Montezano, logo após a posse, foi com Tarcísio de Freitas, o ministro encarregado de desatar o nó do setor. “Acredito que o banco tem recursos para fazer isso sem precisar do Tesouro”, disse Montezano. Mas esse deve ser um assunto para outras conversas… 19/07/2019

- O alcance da desestatização – Levantamento do ‘Estado’ indica que o programa federal de desestatização pode render até R$ 450 bilhões A despeito dos programas de desestatização executados pelos diferentes governos desde a década de 1990 – mas com pouco ou nenhum empenho no período lulopetista (2003-2016) –, a presença das empresas estatais na economia brasileira continua excessiva. Ainda existem, segundo dados oficiais, 46 estatais sob controle direto da União e 88 sob controle indireto. 19/07/2019

- Oi prevê levantar até R$7,5 bi com venda de ativos não essenciais – A operadora de telecomunicações Oi prevê arrecadar de 6,5 bilhões a 7,5 bilhões de reais com a venda de ativos não essenciais para a operação até 2021, conforme plano estratégico divulgado nesta terça-feira, que trouxe também projeções de receita e desempenho operacional nos próximos anos. Entres os ativos listados para desinvestimentos estão torres, data center e imóveis, com prazo estimado para realização das operações entre o quarto trimestre de 2019 e o primeiro de 2021. A Oi também prevê efeito positivo no caixa de créditos de PIS/Cofins, de entre 2,1 bilhões e 3,1 bilhões de reais, sendo cerca de 650 milhões de reais em 2019, a partir do terceiro trimestre, além de 4 bilhões de reais do aumento de capital realizado no primeiro trimestre de 2019. 16/07/2019

- Como a NOC colocou uma agência de publicidade dentro de um aplicativo – Com mais de 16 mil campanhas realizadas, a startup gaúcha planeja expansão para Sudeste do país, e procura investidores. Fundada pelos empreendedores Everson Klein e Alessandro Jacoby, a NOC nasceu, em 2013, em Porto Alegre, para conectar criadores de conteúdo de marketing e publicidade às pequenas e médias empresas (PMEs). “O que fizemos foi dar acesso a quem precisa de publicidade de qualidade, por meio da conexão da PME com um universo de criativos, que podem atender o empreendedor em qualquer lugar”, explica Everson. Para financiar o seu ciclo de expansão, a NOC está realizando uma rodada de investimento, por meio da CapTable, a plataforma de investimentos em startups da StarSe, que permite que investidores invistam em startups com aportes à partir de R$ 1.000…15/07/2019

- Brasil pode ter onda de privatizações em distribuição de gás com plano do governo – Planos do governo Jair Bolsonaro para aumentar a concorrência no mercado de gás natural do Brasil podem gerar uma onda de privatizações de distribuidoras do insumo e atrair grandes empresas internacionais e locais para avaliar os ativos, disseram especialistas à Reuters, embora haja alguma dúvida sobre a velocidade desse movimento. Entre os potenciais interessados, eles citaram grupos que já atuam no setor no país, como a brasileira Cosan e a espanhola Naturgy, estrangeiros como a portuguesa Galp, a francesa Engie e a também espanhola Repsol, além de empresas de combustíveis e GLP e agentes financeiros, como fundos de pensão e de investimento. 15/07/2019

M & A – COMPRA

- Os bancos vão às compras – Na tentativa de atrair a atenção do mercado e apostando na valorização a posterior, instituições financeiras estão recomprando parte de suas próprias ações. Em uma bolsa que quebra recordes a cada semana (e já subiu 80% desde o impeachment de Dilma Rousseff) ainda há uma clara oportunidade no setor financeiro. É o que os próprios bancos acreditam — e vêm se esforçando para disseminar essa crença por meio da recompras de ações. “Ao anunciar a recompra, a empresa sinaliza que, no seu entendimento, a ação está barata, chamando a atenção do investidor”, diz Pedro Galdi, analista da Mirae Asset. “Trata-se até de uma questão psicológica, já que a atração dos investidores nesses casos pode ocorrer mais por uma indução da empresa”, afirma o especialista. O que está ocorrendo com o INFC, índice da B3 que representa o setor financeiro, é um bom exemplo. A carteira tem 17 ações de 15 empresas, pois Bradesco e Itaú Unibanco têm ordinárias e preferenciais na composição. Dez desses 17 papéis, que representam 63,8% do índice, estão envolvidos em programas de recompra. Além dos líderes de mercado, Santader Brasil, BTG Pactual e a própria B3 lançaram propostas de compra. Isso mesmo após a forte valorização nos últimos 18 meses (observe o quadro). Também participam nomes como a seguradora Porto Seguro, o banco ABC Brasil e a processadora de pagamentos Cielo, a única cujas cotações recuam, devido ao aumento da concorrência no setor. 19/07/2019

- EMS analisa compra do grupo uruguaio Biotoscana – O laboratório brasileiro EMS está de olho no grupo biofarmacêutico uruguaio Biotoscana (GBT). Maior investidor individual da empresa de Montevidéu, o fundo de investimentos Advent International possui 27,7% da companhia e levou a Biotoscana para a B3 em 2017, em uma operação de R$ 1,34 bilhão. A maior parte dessa oferta foi secundária, ou seja, com a venda de ações do fundo. Essa não é a primeira vez que a Biotoscana é alvo do interesse de concorrentes. 17/07/2019

- ‘Teremos um ciclo melhor do que o de 2006 e 2007’ – O ciclo de entusiasmo no mercado brasileiro tem potencial para ser maior do que o observado há mais de uma década, mais precisamente no biênio de 2006 e 2007, período considerado como “de ouro” para o mercado de capitais no País. A opinião é de José Berenguer Neto, que preside o banco americano JPMorgan no Brasil desde 2013. Para ele, a conjuntura benigna do exterior com juros baixos e inflação sob controle no Brasil devem impulsionar o mercado local, com investidores ampliando a busca por investimentos de maior risco. Em busca de rentabilidade, os investidores terão de abandonar o conforto da renda fixa, como títulos do Tesouro, que deixaram de ser atrativos em ambiente de Selic reduzida. “Salvo algum incidente, o que está se pintando no Brasil é um quadro muito favorável para o mercado de capitais”, disse ele, ao Estadão/Broadcast. Temos uma situação de abundância de recursos globalmente. Por outro lado, a população está vivendo mais e os fundos (principalmente de pensão) precisam de ativos mais longos. Isso acaba tendo impactos em mercados como o nosso, o brasileiro.Então temos, de um lado, uma política monetária super favorável e, de outro, a busca por retorno. Viveremos um ciclo de entusiasmo e de demanda maior do que em 2006 e 2007, porque naquela época a gente não tinha as condições de agora, especialmente em relação à política monetária, que não era tão relaxada no Brasil e nem no restante do mundo. 18/07/2019

- Ele quer comprar dez empresas nos próximos dois anos – O empresário e membro do Shark Tank Brasil, José Carlos Semenzato, fundador e CEO do grupo SMZTO, está estruturando um fundo de R$ 100 milhões para fazer aquisiçõesParte 1 – José Carlos Semenzato fala sobre a criação da holding que tem marcas como Espaçolaser, Instituto Embelleze, Odonto Company, entre outras. Ele também comenta sobre os investimentos que serão feitos. Parte 2 – José Carlos Semenzato fala sobre a trajetória de vendedor de coxinhas na pequena Lins, no interior de São Paulo, a um dos maiores empresários de franquias do País. Ele também comenta as dificuldades que passou como empreendedor e dá dicas para quem está começando…. 16/07/2019

PRIVATE EQUITY

- Fundos começam a captar recursos no Brasil – Especializados em garimpar ideias que podem virar negócios bilionários, os fundos de venture capital sempre buscaram recursos no exterior para investir nas startups brasileiras. Mas esse movimento começa a mudar. Com a queda da taxa de juros, famílias endinheiradas têm buscado novas alternativas para remunerar suas fortunas, e os fundos estão nesse caminho. Embora alguns invistam diretamente nas empresas, a maioria prefere entrar num fundo e diluir os riscos. Com maior apetite ao risco, essas carteiras investem quantias entre R$ 100 mil e R$ 300 milhões em várias empresas ao mesmo tempo. Eles sabem que a maior parte delas vai ficar pelo meio do caminho, mas aquelas que “vingarem” vão compensar os fracassos. A venda da 99 para a chinesa Didi, por exemplo, rendeu a investidores retorno 60 vezes o montante aplicado. O valor do negócio foi de quase US$ 1 bilhão. 12/07/2109

- BlackRock: valuations das empresas no Brasil estão atrativos – “Maiores oportunidades dentre os mercados emergentes estão na América Latina, em países como o México e o Brasil”. A afirmação permeia estudo publicado nesta segunda-feira (15), no qual o BlackRock Investment Institute avalia o panorama macroeconômico global e lista projeções para as principais economias do mundo. De acordo com a instituição, os valuations no México e no Brasil “estão atrativos”. Aliado a isso,”o panorama de fundo macroeconômico está estável”.15/07/2019

- Brasileira Monashees prepara captação de cerca de US$ 250 milhões – Gestora investe em empresas como o Rappi, Loggi, Grow, no portal de prestadores de serviços Getninjas e na fintech Neon A gestora brasileira de capital de risco para investimentos Monashees afirmou nesta segunda-feira está preparando uma captação de cerca de 250 milhões de dólares, como parte de esforço para ampliar investimentos em startups. 15/07/2019

IPO

- Bolsa brasileira vale R$ 4 trilhões – O mercado acionário brasileiro é maior do que todas as bolsas listadas na Américas Latina. A bolsa brasileira atingiu, no mês de julho, o valor de mercado recorde de 4 trilhões de reais. É o que aponta um levantamento realizado pela Economatica. A Bolsa tem apresentado crescimento no valor de mercado nos últimos anos. Em 2018 e 2017, a soma de todas as empresas listadas na B3 era de 3,4 trilhões de reais, respectivamente. Já em 2015, o valor estimado da Bolsa era de 1,83 trilhão de reais, menor do que o valor registrado em 2014, que era de 2,13 trilhões de reais. O mercado acionário brasileiro também é maior do que todas as bolsas da América Latina. Em dólar, o valor de mercado da Bolsa é de 1,08 trilhão, bem acima do valor de mercado da bolsa do México (US$ 408,5 bilhões), do Chile (US$ 228,3 bilhões) da Colômbia (US$ 111,9 bilhões), do Peru (US$$ 117,5 bilhões) e da Argentina (US$ 70,5 bilhões). 21/07/2019

- BR, Hapvida e Movida já têm demandas próximas a duas vezes a oferta – As ofertas subsequentes (follow ons) da rede de postos de combustíveis BR Distribuidora, da operadora de planos de saúde Hapvida, e a da locadora de veículos Movida já têm demanda suficiente para garantir suas ofertas. A procura, nos três casos, já supera a oferta em cerca de duas vezes. … 21/07/2019

- Risco-país volta ao nível de quando o Brasil tinha selo de bom pagador – Queda do CDS do Brasil tem sido uma das mais rápidas entre os países emergentes. Com a aprovação da reforma da Previdência em primeiro turno na Câmara dos Deputados e a previsão de que o texto passe em segundo turno sem dificuldades, a percepção de risco do investidor internacional sobre o Brasil caiu para o menor patamar em quase cinco anos. O Credit Default Swap (CDS) de cinco anos, espécie de termômetro do risco país, era negociado ontem em 128 pontos, patamar que não era registrado desde setembro de 2014 – quando o Brasil era classificado como grau de investimento pelas agências de rating.21/07/2019

- Bank of America Merrill Lynch: Ibovespa vai chegar aos 120 mil pontos – O Bank of America Merrill Lynch divulgou relatório sobre o mercado acionário brasileiro, com projeção de 120 mil pontos para o Ibovespa no final do ano. “Acreditamos que a aprovação da reforma da Previdência poderá disparar um gatilho de reavaliação do Ibovespa, enquanto cortes de 100 pontos-base na Selic neste ano deverá continuar com a tendência de mudança de ativos para ações”, avalia o banco. Diante dos prognósticos positivos, os analistas listam recomendação overweight (alocação acima da média do portfólio) na América Latina para o mercado acionário brasileiro, com otimismo em relação a empresas com foco no mercado doméstico. 17/07/2019

- Banco Inter fará oferta primária de units que pode girar até R$ 1,27 bi – A distribuição ocorrerá primeiro para os acionistas atuais, na Oferta Prioritária, e depois investidores institucionais locais e estrangeiros. OBanco Inter anuncia oferta pública de distribuição primária, com esforços restritos de colocação, de certificados de depósitos de ações (units). Cada unit é representada por uma ação ordinária e duas preferenciais – o banco explica, em fato relevante, que o preço por ação na oferta será correspondente a um terço do preço por unit. As units começam a ser negociadas nesta sexta-feira, 19, na B3. Serão 26 milhões de ON e 52 milhões de PN, quantidade que poderá ser acrescida em até 20,0%, ou 5,2 milhões de ON e 10,4 milhões de PN em lote adicional. Assim, ao preço do fechamento de quinta-feira, R$ 13,60 a ação preferencial, e previsão de R$ 40,80 a unit, a oferta pode girar até R$ 1,27 bilhão com o lote adicional. 19/07/2019

- A disputa da B3 pelos IPOs de empresas de tecnologia – Mais uma empresa brasileira, o grupo de educação Afya, abriu capital nos EUA, reforçando as dúvidas sobre a atratividade do mercado de capitais brasileiro. Após uma semana andando de lado, a bolsa brasileira voltou a subir nesta quinta-feira, renovando o ânimo dos investidores para os próximos dias, que serão marcados pelo recesso parlamentar. O Ibovespa, neste contexto, vai depender de boas notícias externas. Ontem, o otimismo foi retomado com novas sinalização de que o Fed, o banco central americano, vai cortar os juros já em sua próxima reunião, marcada para 30 e 31 de julho. Para o médio prazo, a previsão segue sendo de avanços no Ibovespa até o fim do ano — as principais gestoras preveem que o índice avance até 115.000 ou até 125.000 em dezembro. Uma das grandes dúvidas em aberto é qual o impacto nas aberturas de capital e follow-ons previstas para o país. 19/07/2019

RELAÇÃO DAS TRANSAÇÕES

- RCS Med adquire participação em empresa de equipamento para aliviar dor e desconforto de pacientes em tratamento de câncer – Com a transação holding amplia portfólio de produtos trazendo ao mercado brasileiro solução que alivia sintomas causados pela quimioterapia. A RCS (Rede de Cuidados de Saúde – Minas Gerais) acaba de adquirir participação na subsidiária brasileira da empresa alemã HilotHerm. Com a transação, a holding amplia o portfólio de produtos e serviços para a área médica e passa a oferecer no país solução para o tratamento de pacientes com câncer: o Hilotherm ChemoCare. 21/07/2019

- MV adquire controle acionário da Intersolution e da Blue Solutions – Com o objetivo de reforçar o que já oferece em termos de infraestrutura de TI e apoiar ainda mais as instituições de Saúde a atender obrigatoriedades da Lei Geral de Proteção de Dados (LGPD), a MV adquiriu o controle acionário das empresas Intersolution e Blue Solutions. Com mais de 300 clientes, ambas são especializadas em suporte a infraestrutura de servidores, sistemas operacionais, além de análise e administração de bancos de dados de Hospital Information System (HIS) e Radiology Information System (RIS). A aquisição complementa o que a MV já proporciona em termos de governança e proteção de dados a clientes que utilizam suas soluções. Em fevereiro deste ano, a MV formalizou investimento de capital na Indyxa, que também é especializada em infraestrutura de TI e atende outros segmentos além da Saúde. Com aa novas aquisições, as empresas atuarão em conjunto tendo em vista que a LGPD trata sobre princípios de privacidade para informações pessoais e o setor Saúde é um dos mais impactados.19/07/2019

- GIC e General Atlantic investem na Hotmart – A Hotmart, uma startup que facilita a monetização de cursos online, recebeu um investimento do GIC, o fundo soberano de Singapura, e da General Atlantic, fontes próximas à transação disseram ao Brazil Journal. Não estão claros nem o tamanho da injeção de capital nem o valuation, mas os dois fundos ficaram com 30% da companhia de Belo Horizonte, segundo as fontes. A Hotmart oferece uma ferramenta integrada que permite a venda de cursos online, incluindo serviços de hospedagem, pagamento, segurança, customização e gestão dos alunos. Cerca de 140 mil cursos online já rodam na plataforma da Hotmart, cujo faturamento cresceu cerca de 80% no último ano. A empresa não cobra taxas de adesão nem mensalidades, e tipicamente fica com 9,9% do valor de cada venda. Um total de nove fundos de private equity submeteram ofertas ao Credit Suisse, que coordenou o processo. A empresa deve usar os recursos da rodada para contratar mais 600 funcionários até 2021 e acelerar sua expansão internacional. Hoje, a Hotmart já tem 500 funcionários e presença física no Brasil, Colômbia, Espanha, Holanda e México, além de atender usuários em todo o mundo. 17/07/2019

- Acionistas da IRB Resseguros levantam R$7,4 bi em oferta de ações – A resseguradora IRB Brasil Resseguros estabeleceu preço de ação em 88 reais em uma oferta secundária fechada na noite de quinta-feira, informou a companhia nesta sexta-feira em fato relevante. O governo brasileiro e a BB Seguros, ambos acionistas do IRB, levantaram cerca de 7,4 bilhões de reais com a oferta, como parte de um plano mais abrangente do presidente Jair Bolsonaro de vender ativos. A BB Seguros é uma subsidiária da BB Seguridade, que por sua vez pertence ao Banco do Brasil. Em comunicado, o BB disse que estima impacto positivo no resultado do terceiro trimestre de 2019 do banco de aproximadamente 1,6 bilhão de reais com a operação. O preço da oferta teve um desconto ao redor de 2% em relação ao preço de fechamento da ação na quinta-feira, de 90 reais. O papel acumula queda de 8,4% nos últimos 30 dias, após os acionistas divulgarem a intenção de se desfazerem de fatia na empresa. 19/07/2019

- Com hambúrguer vegetal, Fazenda Futuro recebe aporte e é avaliada em US$ 100 milhões – Startup foi fundada pelo brasileiro Marcos Leta, dos sucos Do Bem, e quer competir com mercado de carnes com versão vegana. Astartup brasileira Fazenda Futuro, fundada pelo empreendedor Marcos Leta, recebeu um aporte de US$ 8,5 milhões (R$ 31 milhões) em sua primeira rodada de investimento externo. Dona do “Futuro Burguer”, hambúrguer vegetal que imita a carne bovina, a startup atingiu valor de mercado de US$ 100 milhões (R$ 373 milhões). A rodada foi liderada pelo fundo brasileiro de venture capital Monashees, maior investidor local das startups Rappi, Loggi e 99. Também teve participação da Go4it Capital. 19/07/2019

- Brasileira Afya, idealizada por Paulo Guedes, dispara em estreia na Nasdaq – Afya, grupo brasileiro de educação médica, levantou 300 milhões de dólares. As ações da Afya, grupo brasileiro de educação médica, estrearam em alta na bolsa americana Nasdaq, nesta sexta-feira. Os papéis (AFYA) subiam 19,50% sendo negociados na casa dos 22,70 dólares. A empresa levantou 300 milhões de dólares na operação superando a meta inicial de US$ 269 milhões de dólares. A precificação inicial do grupo de educação foi de 19 dólares por ação, um dólar acima do valor máximo estimado. A empresa pretende usar os recursos para comprar escolas, entrar em novos mercados e desenvolver produtos, segundo o prospecto da oferta. Além de programas tradicionais de graduação, a Afya oferece educação médica continuada por meio de canais digitais e físicos.19/07/2019

- Hapvida compra 75% da RN Saúde por R$ 53 milhões – O grupo de planos de saúde Hapvida informou ao mercado na noite de quinta-feira (18) que comprou 75% das quotas de capital da RN Saúde, com sede em Uberaba (MG), ao preço de R$ 53 milhões. “O preço de aquisição será pago à vista, em dinheiro, descontados o endividamento líquido apurado na data de fechamento da operação e um montante a ser retido a fim de cobrir eventuais contingências”, informa o documento arquivado na Comissão de Valores Mobiliários (CVM) A RN Saúde tem cerca de 50 mil vidas em sua carteria e receita líquida de R$ 123 milhões no exercício 2018. 19/07/2019

- Petrobras define Trident Energy como vencedora em venda dos polos Enchova e Pampo – A Petrobras escolheu uma proposta da Trident Energy, apoiada pela Warburg Pincus, como vencedora de uma nova rodada final para a venda dos polos Enchova e Pampo, nas águas rasas da Bacia de Campos, disseram três fontes com conhecimento da assunto. A Petrobras levantará quase 1 bilhão de dólares com a operação, disseram duas das fontes. A empresa recebeu duas ofertas em uma nova rodada final pelos ativos neste mês, disseram as mesmas fontes, que preferiram não revelar qual foi a outra empresa envolvida nas tratativas. 19/07/2019

- BTG Pactual digital adquire 80% de participação na Ourinvest DTVM – O BTG Pactual digital acaba de informar que adquiriu 80% do capital social da Ourinvest. Distribuidora de Títulos e Valores Mobiliários S.A. (DTVM). Mesmo com a compra da participação, a distribuidora permanecerá como plataforma independente do BTG, atuando como outra marca da Unidade Digital de Varejo do BTG Pactual. Especialista na distribuição de produtos estruturados e de real estate, a Ourinvest DTVM irá expandir a oferta de produtos e melhorar a experiência do cliente. “A plataforma digital do BTG nos dará os produtos que os clientes esperam e que nossos officers precisam para continuarmos crescendo com cada vez mais qualidade”, diz Ralph Bigio, sócio do banco Ourinvest. 19/07/2019

- ChoppUP capta R$4 milhões em rodadas de investimento – Liderada por entusiastas do mercado cervejeiro e tecnológico, a ChoppUP – startup brasileira de IoT (Internet das Coisas), desenvolvedora de equipamentos de alta eficiência para dispensamento de líquidos e prestadora de serviços de monitoramento de dados – inovou ao criar uma máquina que serve chope de baixo para cima, eliminando desperdícios. Os produtos e serviços são ofertados em um modelo de assinatura para bares e restaurantes (PDVs), que se beneficiam com um aumento de 20 a 25% no rendimento do barril, além de acompanhamento de vendas online com dados capturados por dispositivos de telemetria e autosserviço. Atualmente, a empresa expandiu a produção, iniciou sua atuação no exterior e abriu 20 franquias no país. 19/07/2019

- Marcopolo adquire participação em empresa argentina por US$ 9 milhões – A Marcopolo adquiriu uma participação de 49% na empresa argentina Metalsur Carrocerias, por US$ 9 milhões. Além disso, por meio de uma reorganização societária, a companhia brasileira vai passar a ter 70% do capital da Metalsur e assim, controlar indiretamente, com 51% de participação, a também argentina Loma Hermosa, que até então era uma joint venture na qual a Marcopolo tinha fatia de 50%. 17/07/2019

- ValOre assina contrato definitivo para aquisição de Pedra Branca – A ValOre Metals disse que celebrou um contrato definitivo de compra de ações para a aquisição do projeto de metais do grupo da platina (MGP) e níquel Pedra Branca, no Ceará. O projeto engloba uma área total de 38.940 hectares que compreende 38 licenças de exploração….17/07/2019

- Tecnisa capta R$ 440 milhões com ações – A Tecnisa captou R$ 440 milhões em sua oferta subsequente de ações (“follow on”), ao preço de R$ 1,10 por papel, segundo fontes. O preço ficou 30,37% abaixo da cotação de fechamento de ontem, de R$ 1,58. A oferta foi primária, ou seja, os recursos irão para o caixa da companhia e devem ser utilizados para o pagamento de dívidas e para aquisição de terrenos. Procurada pelo Valor, a incorporadora não se pronunciou. Desde maio, a Tecnisa fez dois lançamentos, com fatia de 20% em cada – um projeto com Valor Geral de Vendas (VGV) total de R$ 119 milhões e outro, de R$ 178 milhões, ambos na capital paulista. 18/07/2019

- The B Network adquire participação da New Vegas e ABlab – As duas agências agora fazem parte da rede de negócios inovadores em comunicação da B&Partners CO. A The B Network, rede global de negócios de inovação em comunicação, controlada pelo B&Partners Mkt Venture, de Bazinho Ferraz, acaba de anunciar a aquisição de mais duas empresas ao grupo: a New Vegas – agência nascida no digital, mas que hoje atua desenvolvendo campanhas integradas e trabalhos customizados para necessidades dos negócios dos seus clientes, como treinamentos, sprints e equipes dedicadas alocadas no cliente – e a agência de performance e inovação digital ABlab – empresa especializada no segmento de Performance, atualmente uma das áreas mais efervescentes do mercado de comunicação. As transações foram assessorada pela Pipeline Capital. Formada por Bob Wollheim e Bazinho Ferraz, a The B Network passa a ter quatro empresas na rede: ABlab, New Vegas, o estúdio de insights EIXO e a consultoria de dados Just A Little Data. 15/07/2019

- Fundador da Ouro Fino investe R$ 3 milhões em startup agrícola – O empresário Norival Bonamichi, sócio-fundador da indústria veterinária Ouro Fino e da empresa de mesmo nome que atua no segmento de agrotóxicos, investiu R$ 3 milhões na startup agrícola Perfect Flight. 15/07/2019

- Ardagh se une à Exal em negócio de US$ 2,5 bilhões – A empresa irlandesa Adargh pretende desmembrar-se de sua unidade de embalagens para alimentos e de metais especiais, em um negócio de US$ 2,5 bilhões, e combiná-la à fabricante de latas para aerossol e frascos de alumínio Exal Corporation. A fusão vai criar a maior empresa de embalagens de metal do mundo. 16/07/2019

- MLabs recebe aporte da Domo Invest – A startup oferece recursos para gerenciamento de redes sociais. A MLabs, startup que oferece recursos para gerenciamento de redes sociais, acaba de receber um aporte de R$ 4 milhões da Domo Invest em sua primeira rodada de investimento. O montante será utilizado com o objetivo de ampliar o portfólio de clientes em território nacional e também escalar a operação no exterior. A intenção é que, até o final de 2020, a plataforma seja utilizada por 250 mil clientes ativos. 16/07/2019

- Bossa Nova faz aporte em edtech de gamificação – A Bossa Nova Investimentos faz aporte na Play2sell, startup que capacita times de vendas com o uso de um aplicativo com gamificação. A edtech captou o total de R$ 700 mil nesta segunda rodada de investimentos e com pouco mais de um ano de sua fundação, o valuation da empresa (valor de mercado) mais do que triplicou em relação à primeira rodada. A Play2sell faz parte de uma das teses de investimento da Bossa Nova, maior investidora da startup nessa rodada: as edtechs. Essa área possui soluções voltadas para a inovação na educação e nos métodos de aprendizagem e treinamento. Esse é um dos setores que mais cresce mundialmente e no Brasil já representa quase 8% das startups e está em ritmo acelerado. De acordo com a Associação Brasileira de Startups (Abstartups), o crescimento tem sido de 20% ao ano em média. A Play2sell possui 17 empresas como clientes – todas do mercado imobiliário -, mais de dois mil usuários em sua plataforma e desenvolveu mais de 70 desafios. Com o investimento, os sócios esperam chegar em 100 empresas como clientes em pouco mais de um ano e ter faturamento mensal de cerca de R$ 150 mil.16/07/2019

- Fintech brasileira é acelerada pela Catalyst Fund´s – Diin, fintech brasileira focada em microinvestimento, foi a única startup da América Latina selecionada para o terceiro ciclo de aceleração da Catalyst Fund’s. Durante 6 meses intensivos, a organização ajudará com pesquisas de clientes, desenvolvimento de software e gerenciamento de produtos e operações, o que proporcionará à fintech um melhor conhecimento de seus usuários. Com a possibilidade de começar a investir com apenas R$ 1 em títulos públicos, o propósito da empresa é ajudar os brasileiros a criarem o hábito de poupar pequenos valores, incentivar a formação de uma reserva monetária para diminuir o endividamento e ser o passo inicial para futuros investimentos que possam ser mais rentáveis. 09/07/2019

- Ação da Light sai a R$ 18,75 e nova oferta de ações gira R$ 2,5 bilhões – As ações da Light (LIGT3) foram precificadas a R$ 18,75 na oferta primária e secundária levada ao mercado, mostra um comunicado publicado nesta sexta-feira (12). O valor representa um deságio de 6,5% na comparação com o fechamento de quinta-feira, de R$ 20,05. De acordo com o documento, foram vendidas 100 milhões de novas ações. Com isso, a Light irá arrecadar R$ 1,875 bilhão. Já a distribuição secundária, lançada pela Cemig (CMIG4), alcançou a venda de 33,333 milhões de papéis. Desta forma, a elétrica mineira irá arrecadar R$ 625 milhões. ….12/07/2019

- Hi Platform anuncia compra da Yourviews – Anúncio é parte da estratégia de expansão, que cumpre a agenda de aquisições até 2022, com previsão de faturamento de R$ 100 milhões após as incorporações. A Hi Platform, principal plataforma de Relacionamento e Experiência do Consumidor, anuncia a aquisição da Yourviews, companhia líder em reviews de produtos e lojas do Brasil. Trata-se da segunda aquisição da Hi Platform em menos de um ano – recentemente adquiriu a Samchat – que planeja outras incorporações até 2022, com a expectativa de alcançar um faturamento de R$ 100 milhões, além de cinco mil empresas operando sob sua plataforma nos próximos três anos. Criada em 2014, a Yourviews pretende atingir a meta de cinquenta milhões de reviews de consumidores sobre produtos e lojas do Brasil, EUA e países da América Latina até 2022. A empresa, que registrou crescimento de 50% ao ano nos últimos três anos, projeta alcançar o faturamento de R$ 30 milhões, também até esse período. 16/07/2019

- JFL compra dois projetos e chega ao total de 610 unidades – A JFL Holding – que tem como sócios os empresários Jorge Felipe Lemann, conhecido como Pipo, e Marcel Telles – comprou mais dois projetos na cidade de São Paulo, onde concentra sua atuação. Com as aquisições, o total de unidades originadas e em operação passa de 450 para 610, e o Valor Geral de Vendas (VGV) dos empreendimentos sob gestão da JFL fica em torno de R$ 1 bilhão. Na semana passada, a JFL Holding comprou da JML Desenvolvimento Imobiliário 75% da parte residencial do projeto de alto padrão Luminus Jardins, localizado na zona Sul da capital paulista. Na prática, foram adquiridas 152 unidades residenciais do empreendimento, e que está em fase de construção. O VGV total do projeto é de R$ 220 milhões. Recentemente, a JFL comprou da Souen e Nahas construtora e incorporadora 90% de projeto com VGV de R$ 104 milhões, cujo edifício terá vista para o Parque do Ibirapuera. A Souen e Nahas será minoritária no empreendimento e responderá pela incorporação. A JFL Living fará a gestão operacional das unidades. A JFL Holding já comprometeu recursos de cerca de R$ 530 milhões nos ativos residenciais para locação, incluindo os 51% adquiridos do VHouse e os desembolsos com reforma e mobiliário do prédio; a compra de terrenos para os projetos VO 699 e Faria Lima e o desenvolvimento desses empreendimentos, e as duas aquisições recentes. 17/06/2019

- Localiza compra empresa franqueada com base em Ribeirão Preto – A Localiza assinou memorando de entendimento para a aquisição da operação de aluguel de carros de empresa franqueada da própria marca baseada em Ribeirão Preto (SP) e com operação em mais três cidades do interior do Estado de São Paulo, de acordo com fato relevante nesta segunda-feira, sem detalhar valores. A referida franquia possui seis agências para aluguel de carros e frota aproximada de 3 mil carros, informou a Localiza, no fato relevante enviado a Comissão de Valores Mobiliários (CVM). 15/07/2019

- Startup capta investimento de R$ 1,2 mi – A fintech Peak Invest captou R$ 1,2 milhão em investimentos pela EqSeed, plataforma de investimentos em startups online. A rodada ocorreu em 48 horas, contou com tíquete médio de R$ 26 mil e reforça o crescente interesse por inovações que destravem o acesso ao capital no País. Segundo Marcio Berger, CEO da Peak Invest, o aporte conquistado via EqSeed será utilizado basicamente em tecnologia e geração de demanda. Em 2018 a EqSeed investiu R$ 12,8 milhões em startups e se tornou a maior plataforma de investimento em startups online do mercado brasileiro. 15/07/2019

- Arkema conclui a aquisição da ArrMaz – Em 1o de julho de 2019, a Arkema concluiu a aquisição da ArrMaz, líder mundial em surfactantes de especialidades para os mercados de nutrição de culturas, mineração e infraestrutura. A aquisição deste negócio de capital intensivo rentável, resistente e baixo, que tem um impacto enorme desde o primeiro ano, é outro marco na jornada de crescimento da Arkema no sentido de especialidades que contribui para reforçar ainda mais o perfil do Grupo. Presente na América do Norte, América do Sul, Ásia e nos países de rápido crescimento do Oriente Médio e África, a ArrMaz chega a cerca de US$ 290 milhões em vendas. Com 26 colaboradores, a ArrMaz no Brasil possui duas plantas: uma em Duque de Caxias no Rio de Janeiro e outra em Uberlândia em Minas Gerais, e com isso o país representa 8% do investimento da ArrMaz. 02/07/2019

- Agtech recebe aporte de R$2 milhões da SP Ventures e Capital Lab – A SP Ventures, gestora de fundos de investimento de Venture Capital especializada no agronegócio, e a Capital Lab, plataforma de investimento proprietário de capital seed e de risco, anunciam aporte de R$2 milhões na Pink Farms, uma das primeiras Fazendas Verticais Urbanas (Indoor Farm) da América Latina, que tem como foco a produção de hortaliças, dentro de ambiente fechado, limpo, com iluminação 100% artificial, em estrutura vertical, com tecnologia de ponta. 15/07/2019

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 08 a 14/jul/2019>>

- Fusões e Aquisições: 90 transações realizadas em junho/19

- TI – RADAR de Fusões e Aquisições, em junho/2019

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES