FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA DE 21 a 27/dez/15

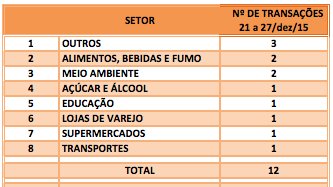

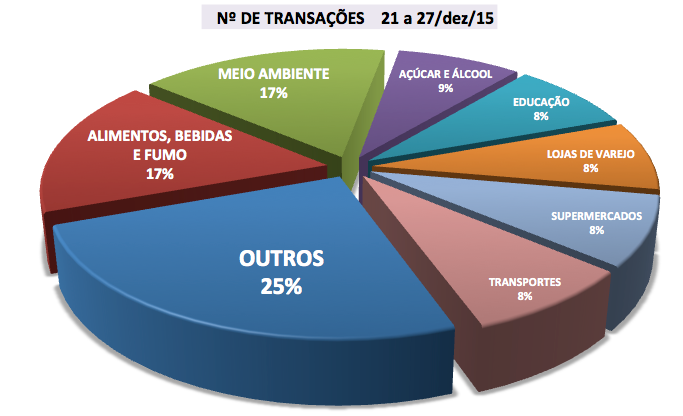

Na semana de 21 a 27 /dez/15, foram anunciadas 12 operações de Fusões e Aquisições com destaque pela imprensa. Envolvem direta ou indiretamente empresas brasileiras de 8 setores.

ANÁLISE DA SEMANA

Principais transações.

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- Tarpon compra 36% das ações em circulação da Somos Educação em oferta pública. A gestora de recursos Tarpon comprou 36% das ações em circulação no mercado da Somos Educação, em oferta pública realizada na BM&FBovespa. Foram recomprados apenas 40.385.907 ações pelo valor de R$ 563 milhões. 22/12/2015

“Market Movers” – Exterior

- Recruit do Japão acerta compra de holandesa USG People. Recrutamento: a Recruit, com receitas perto de 10 bilhões de euros e quase 32 mil empregados, planeja financiar o negócio com dinheiro e dívida. A agência de emprego japonesa Recruit acertou a compra da companhia de recursos humanos holandesa USG People por 1,4 bilhão de euros, um prêmio de 31 por cento em relação ao preço de fechamento da ação na segunda-feira, disseram as companhias nesta terça-feira. 22/12/2015

- Cofco compra 49% restantes da Noble Agri por US$ 750 milhões. A Noble Group anunciou hoje que vendeu à chinesa Cofco os 49% restantes de participação que detinha no braço agrícola do grupo, a Noble Agri. .22/12/2015

- Panasonic vai comprar Hussmann por mais de US$1,2 bi. A fabricante de eletrônicos japonesa Panasonic fechou a compra de uma fatia majoritária na fabricante de sistemas de refrigeração norte-americana Hussmann de uma empresa de private equity por mais de 150 bilhões de ienes (1,2 bilhão de dólares), disseram pessoas familiarizadas com o tema nesta segunda-feira. 21/12/2015

HUMORES & RUMORES

M & A – VENDA

- No radar, fusão de Kroton e Ser. Nas últimas semanas, uma nova transação começou a ser aventada no mercado: uma fusão da Ser Educacional com Kroton ou Estácio. O fundador e maior acionista da Ser, Janguiê Diniz, que detém 70% da companhia, disse há dez dias que o “futuro a Deus pertence”, mas que hoje a sua certeza é que pretende continuar trabalhando por pelo menos mais dez anos. A resposta foi dada por Janguiê a um questionamento feito durante encontro com analistas e investidores no último dia 11. O Credit Suisse acaba de publicar um relatório traçando cenários possíveis numa fusão entre as companhias. O analista do Credit Suisse, Victor Schabbel, avaliou a Ser Educacional em R$ 1,5 bilhão e considera que a melhor opção seria uma associação com a Kroton. “A Kroton teria capacidade de pagar um prêmio de 50% e ainda manter um endividamento saudável e continuar com capital pulverizado. No entanto, o mais difícil seria convencer os controladores da Ser”, diz Schabbel.22/12/2015

- Odebrecht põe à venda pedaço de sua empresa de saneamento. A Odebrecht vai testar o mercado e colocou à venda um pedaço de sua empresa de saneamento, a Ambiental, uma das maiores do ramo no país e que é avaliada em cerca de R$ 6 bilhões, de acordo com informações da Folha. Considerada por bancos uma das empresas mais promissoras da Odebrecht, a Ambiental tem R$ 1,2 bilhão em caixa e deve fechar o ano com receitas de R$ R$ 2,3 bilhões. Na semana passada, a Ambiental ofereceu um “aperitivo”. Vendeu para o fundo americano Farallon, por R$ 300 milhões, quatro de suas concessões de saneamento. A empresa quer vender uma participação no controle, e o tamanho dessa fatia será definido com o FI-FGTS, fundo de investimento administrado pela Caixa Econômica, que tem 30% da empresa. 21/12/2015

- Mais usinas de cana podem ser vendidas no Brasil, diz corretora. A aquisição de duas usinas do Grupo Ruette pela gestora americana Black River pode ser o início de um processo de consolidação no endividado setor sucroalcooleiro brasileiro, avaliou a corretora Marex.. . 21/12/2015

PRIVATE EQUITY

- Negócio seguro. O banco J.P. Morgan ficou coma tarefa de vender duas empresas criadas há apenas cinco anos pela Vinci Partners, a companhia brasileira fundada por ex-sócios do BTG Pactual: a Austral Seguradora e a Austral Resseguradora. As duas já detêm, cada uma, cerca de 10% do mercado de seguros e resseguros no Brasil. 23/12/2015

RETROSPECTIVA 2015 & PERSPECTIVA 2016

- Retrospectiva: os negócios que marcaram 2015. O ano teve a maior aquisição da história do setor de tecnologia, a criação de uma gigante da cerveja e empresas envolvidas na Lava Jato vendendo seus ativos. Considerando as empresas que atuam no Brasil, o negócio mais relevante do ano foi provavelmente a aquisição do HSBC Brasil pelo Bradesco. Por aqui, a tão comentada crise econômica atrapalhou o desempenho de muitas companhias. O ano de baixo crescimento – a expectativa é que o PIB encolha cerca de 3,5%, segundo analistas consultados pelo Banco Central – teve queda nas vendas, demissões e inflação bem acima do teto da meta. O mau humor do mercado em meio a esse cenário adiou estreias na bolsa. Assim como em 2014, houve apenas um IPO na Bovespa, o da Par Corretora. Algumas aberturas de capital que estavam sendo estudadas, como da Caixa Seguridade e da BR Distribuidora, foram adiadas. Grandes negócios fechados no país tiveram a ver com outro assunto recorrente: a operação Lava Jato. A construtora Camargo Corrêa, por exemplo, vendeu sua fatia na Alpargatas, dona de marcas como Havaianas, para a J&F, holding da família Batista. Um dos motivos foi levantar recursos para reduzir o endividamento e pagar multas – uma delas o acordo de leniência para devolver R$ 700 milhões aos cofres públicos. Na contramão dos problemas, duas grandes empresas brasileiras fizeram aquisições mirando a expansão internacional. A JBS e a BRF compraram companhias fora do país para aumentar sua produção ou viabilizar a distribuição de seus produtos no exterior. 23/12/2015

- Em meio a instabilidade, ano foi ativo no setor de fusões e aquisições. O ano de 2015 começou impregnado de pessimismo. Em paralelo, a depreciação acentuada do real em relação ao dólar nos meses anteriores e a desvalorização persistente das ações brasileiras (naquele momento o Ibovespa estava na casa dos 48 mil pontos) deixaram os ativos brasileiros em preços bastante atrativos, especialmente para investidores estrangeiros, criando uma série de oportunidades interessantes de investimento. Foi surgindo então um sentimento de que era o momento certo para comprar. O fato de que vários fundos de private equity tinham acabado de concluir um ciclo bem sucedido de captação de recursos reforçou a pressão compradora. Do lado vendedor, uma conjunção de fatores, incluindo a recessão da economia brasileira, a crescente restrição do crédito bancário e uma bolsa de valores praticamente fechada para ofertas de novas companhias, contribuiu para aumentar a oferta de empresas à venda e destravar o ambiente de negócios. Reforçando esse quadro, veio a operação “lava jato” que deixou em dificuldades financeiras as maiores construtoras do país, obrigando-as a colocar à venda vários de seus negócios não relacionados às operações objeto das investigações, especialmente nos segmentos de infraestrutura. Esse processo afetou igualmente toda a indústria de petróleo, especialmente a Petrobras, que optou por vender ativos para reforçar seu caixa. Essa combinação de fatores resultou em um ano surpreendentemente ativo em operações de fusões e aquisições e bastante diversificado, que incluiu uma série de operações envolvendo companhias abertas e ativos em diferentes segmentos. Entre as indústrias que despertaram maior interesse dos investidores estão o setor de saúde, de educação, de energia, de infraestrutura, de varejo e de tecnologia. A queda no preço das ações estimulou ainda uma tendência de operações de fechamento de capital de companhias abertas, como a Souza Cruz, a BR Properties e a Tereos. Nesse ambiente extremamente dinâmico, o desafio para compradores e vendedores era equilibrar a atratividade das oportunidades com os riscos envolvidos. A grande oscilação da moeda americana frente ao real foi motivo de preocupação nas operações que envolviam investidores estrangeiros e mecanismos contratuais tiveram que ser concebidos para reduzir os impactos negativos de uma grande oscilação no resultado das operações. Nesse contexto, o pagamento escalonado do preço foi um mecanismo bastante utilizado. Grande ênfase foi dada também às auditorias legais, que ganharam o reforço de escritórios estrangeiros e empresas de investigação. Um movimento interessante que observamos foi o aumento do número de operações de aquisições no exterior por empresas brasileiras. Ao chegarmos ao final do ano, muito se especula sobre o ano de 2016. É difícil fazer uma projeção, mas pelo ritmo acelerado do final do ano, é possível que o atual ambiente favorável às fusões e aquisições perdure pelos próximos meses. 23/12/2015

- Brasil: um país com ambiente de alto risco. As oportunidades estão aí, mas as empresas interessadas em fazer algum movimento devem ser realistas. Não é segredo que o Brasil vem passando por tempos difíceis e que os investidores – com razão – consideram o país um ambiente de alto risco. As estatísticas sugerem que essa não é uma fase temporária – uma desaceleração cíclica –, que retornará ao normal em breve. Existem grandes impedimentos estruturais. O atual cenário regulatório do Brasil, por exemplo, fez com que o país ficasse menos atraente para o investimento estrangeiro. Somado a isso, a atual crise política do país denota que a possibilidade de algum grande acordo para resolver os problemas fiscais e estruturais do Brasil está fora da pauta. Isso é especialmente verdadeiro agora que processos de Impeachment. Na verdade, em muitas áreas, tornou-se mais rentável e menos dispendioso investir e conduzir negócios no Brasil. Em razão da atual turbulência econômica, ativos de potencial e alto valor e grandes oportunidades estão depreciadas, principalmente, se levarmos em consideração a desvalorização do real em relação ao dólar. Empresas de private equity estão reservando capital para aquisições estratégicas em vários setores, como agricultura, educação, imobiliário, energia e tecnologia, incluindo a indústria de oil & gas. A Advent acredita e procura atingir setores que prometem alto crescimento: serviços financeiros, serviços aeroportuários, serviços de business e varejo e de bens de consumo. E estes não são os únicos setores maduros para investimento no Brasil. Oportunidades atrativas residem também na agricultura, na educação, no setor imobiliário e de energia, apenas para citar alguns. Dizem que é sempre mais escuro um pouco antes do amanhecer. Agora, o Brasil está passando por este momento negro da sua história econômica. Mas a aurora virá. É possível identificar os ativos problemáticos no Brasil – na agricultura, na educação, no ramo imobiliário, na energia e nos outros setores, como tecnologia – com forte potencial para bons retornos em médio e em longo prazo. No longo prazo, o Brasil continuará a ser a maior economia da América Latina e uma geografia privilegiada para negócios. Sem dúvida, haverá mais dificuldades por vir, mas os investidores não devem subestimar a capacidade de resistência daquele que tem sido por muitas vezes chamado de “o País do futuro”. 22/12/2015

- Empresas brasileiras perderam R$ 151 bi em valor de mercado. Exportadoras, fabricantes de medicamentos e distribuidoras de energia estão entre as companhias que mais se valorizaram na bolsa em 2015 – ano em que as empresas da BM&FBovespa perderam R$ 151 bi em valor de mercado. Ao longo de 2015, as empresas brasileiras de capital aberto comprovaram a máxima popular de que ―nada está tão ruim que não possa piorar‖. Mês a mês, elas viram seu valor de mercado despencar a patamares que não eram registrados desde 2009, depois da crise financeira global. Desde janeiro, o Ibovespa, principal indicador da Bolsa, caiu 12,2% e as companhias de capital aberto perderam R$ 151 bilhões em valor de mercado. Mas nem todo mundo chegou até aqui se lamentando. Há um grupo de empresas que vai se lembrar com certa satisfação do ano que a maioria quer esquecer. Ter se destacado neste ano não garante tranquilidade em 2016. Apesar de, nos últimos meses, a regra no mercado de capitais ter sido de ações descendo a ladeira, muita gente defende que a bolsa brasileira ainda não está barata. ―Não dá para atrair investidores com base no valor atual das companhias.‖, diz Ilan Goldfajn, economista-chefe do Itaú Unibanco. O grande fiel da balança, diz ele, será a redução da despesa financeira. Viriato, do Insper, não vê um horizonte favorável. ―O cenário ainda é incerto.‖ 21/12/2015

- Rebaixamento torna cenário ainda mais nebuloso. Se já não estava fácil convencer o investidor privado a apostar em concessões de infraestrutura, agora o cenário se complicou ainda mais. É praticamente uma unanimidade entre economistas e especialistas do setor que o governo terá de mexer nas condições de suas ofertas, caso queira garantir algum interesse nos projetos. “O que podemos antever é um aumento da fuga de investimentos, mais aumento de juros e inflação. Paralelamente, o governo também não investe, ou seja, todas as perspectivas são ruins. Qual é o maluco que vai investir no País em um momento desses?”, questiona Gil Castello Branco, secretário-geral da organização Contas Abertas. As concessões de rodovias, portos, aeroportos e ferrovias são a bala de prata do governo para tentar manter algum nível de investimento no ano que vem, já que os cofres do Tesouro estão em frangalhos e são mínimas as condições de retomada do investimento público. O governo prepara uma grande rodada de concessões para o primeiro semestre do ano que vem. Estão na agenda ofertas de trechos de rodovias, terminais portuários e aeroportos. Há muitas dúvidas ainda sobre o modelo de oferta das ferrovias. Os projetos aeroportuários são os de maior atratividade, porque envolvem menor risco para o empreendedor. 27/12/2015

- R$ 74 bilhões na gaveta. A crise econômica amplificada pelas dificuldades políticas do governo está fazendo com que a iniciativa privada engavete cada vez mais projetos de investimento no país. Em quatro setores consultados pelo GLOBO, que têm peso de aproximadamente 20% no Produto Interno Bruto (PIB), os projetos cancelados, ou adiados, somam R$ 74,5 bilhões entre 2014 e 2015. Os mais novos episódios da crise — a perda do grau de investimento e a troca de comando no ministério da Fazenda — ameaçam também desestimular a entrada de recursos estrangeiros que são aplicados na produção. Entre os setores, o que mais está engavetando projetos é o químico e petroquímico. Cálculo da Abiquim, entidade que representa as indústrias do segmento, estima que R$ 48 bilhões em novos investimentos previstos desde 2014 não saíram do papel. São novas plantas na área de fertilizantes, matérias-primas e insumos intermediários, que estariam prontas em 2017. Mais da metade dos investimentos previstos no setor, cerca de R$ 25 bilhões, seriam feitos pela Petrobrás. No setor de siderurgia, os produtores de aço, representados pelo Instituto do Aço, estão engavetando o equivalente a R$ 8 bilhões em investimentos. Se a instabilidade política continuar em um cenário que a presidente Dilma Rousseff segue fraca até o final do mandato, a paralisia de investimento continuará forte — prevê Vale, lembrando que o nível de utilização da capacidade instalada da indústria está baixo “e não faz sentido a indústria pensar em investir agora”. A Abinee, que representa a indústria eletroeletrônica, contabiliza R$ 500 milhões em investimentos engavetados neste ano. O montante equivale a 12,5% dos aportes totais previstos pelo segmento (R$ 4 bilhões). Humberto Barbato, presidente da entidade, cita o recuo de 10% em termos reais no faturamento do setor em 2015 para justificar esse encolhimento. No setor sucroalcooleiro, calcula-se que pelo menos R$ 18 bilhões que deveriam ser aportados anualmente para reforma de usinas, compra de novas máquinas e renovação do canavial, não estão saindo do papel. Um dos termômetros que mostra a retração do investimento na economia é a compra de bens de capital. São caminhões, máquinas e equipamentos pesados para novas unidades industriais ou renovação das plantas. 21/12/2015

- Cimento, tintas e máquinas pesadas sofrem com paralisia de grandes obras. A conclusão ou a paralisação de grandes obras de infraestrutura vêm provocando estragos na cadeia de supridores de máquinas e insumos para a construção civil. O segmento mais prejudicado até agora, de máquinas de construção pesada, prevê queda de 50% nas vendas neste ano. Cimento, aços longos e tintas veem retração entre 5% e 12%. A crise pega as empresas após quase uma década de investimentos em expansão de capacidade. Especialistas ouvidos pela reportagem afirmam que o cenário não tem perspectiva de melhora no médio prazo. “O ciclo de grandes obras no Brasil acabou. Até 2018, teremos um período caracterizado por baixos investimentos em infraestrutura e construção pesada”, afirma Paulo Resende, professor da Fundação Dom Cabral. Nos quatro setores analisados pela Folha, as perspectivas de vendas em 2015 equivalem a níveis de 2009, ano impactado pela crise financeira internacional. A estatística de estoque de emprego em grandes obras segue a mesma tendência. Porém, a recessão, aliada à crise política e à Lava Jato, deixa o cenário ainda mais incerto. “A perspectiva não é favorável ao surgimento, no médio prazo, de novos players para tocar obras pesadas”, disse. 26/12/2015

RELAÇÃO DAS TRANSAÇÕES

- General Atlantic compra 17% da rede de farmácias Pague Menos por R$600 milhões. A empresa de investimentos norte-americana General Atlantic vai comprar 17 por cento da Pague Menos por cerca de 600 milhões de reais, informou a rede de farmácias nesta segunda-feira. A operação será feita por meio de emissão de novas ações, em que a General Atlantic vai investir 440 milhões de reais, e o restante, 160 milhões, virá da compra de papéis de acionistas da Pague Menos, informou a empresa.21/12/2015

- GPA vende postos de combustível para Grupo Duque. O Grupo Pão de Açúcar fechou acordo para a venda de cinco postos de gasolina para empresas controladas pelo Grupo Duque, em operação que está em análise pelo Conselho Administração (Cade), segundo documento publicado pelo órgão nesta terça-feira. Os postos estão localizados nas cidades de São Paulo e Santo André. Segundo o documento, o Grupo Duque, especializado em postos de combustíveis, pretende com a operação retomar para si os postos que anteriormente haviam sido alienados para o GPA e, assim, “seguir expandindo as atividades no mercado varejista de combustíveis”.22/12/2015

- Fundo árabe compra 20% do frigorífico Minerva por R$ 746 milhões. A gestora Saudi Agricultural and Liverstock Investiment (Salic), fundada pelo rei da Arábia Saudita, tornou-se acionista minoritária do Grupo Minerva, o segundo maior exportador de carne bovina do Brasil. A operação envolveu a compra de 19,95% de participação da companhia (cerca de 48 milhões de ações) por 746 milhões de reais, de acordo com fontes próximas à operação. As negociações entre a gestora árabe e o frigorífico ocorrem há pelo menos um ano, mas se intensificaram nos últimos seis meses. Um grupo chinês também disputava a fatia minoritária do frigorífico, mas as conversas não foram levadas adiante. A operação envolvendo a compra da fatia minoritária do Minerva foi feita pelo veículo de investimento da Salic em Londres. Pelo acordo de acionistas, a Salic entrou na sociedade da holding VDQ (Vilela de Queiroz), que pertence à família fundadora do grupo, e terá três dos dez assentos no conselho da companhia. O acordo de acionistas é válido por dez anos. 23/12/2015

- Partners compra 40% da Hortifruti. A gestora suíça de participações em empresas (private equity) Partners Group fechou a compra da fatia da Bozano Investimentos na Hortifruti, rede de varejo de produtos in natura. O preço pago não foi divulgado, mas, segundo o Valor apurou, o fundo desembolsará R$ 300 milhões para ficar com uma fatia de aproximadamente 40% da empresa sendo 35% vendidos pela Bozano e quase 5% por acionistas fundadores. O valor equivale a um múltiplo de pouco mais de dez vezes o lucro antes de juros, impostos, amortização e depreciação de 2015. A Hortifruti recebeu 11 propostas pela fatia acionária na primeira fase do processo e cinco interessados permaneceram na fase final, como os fundos Warburg Pincus, Gávea e Goldman Sachs. Com 40 lojas nos Estados de São Paulo, Rio e Espírito Santo, a Hortifruti registrou faturamento de cerca de R$ 1 bilhão em 2014, mais que o dobro em relação ao resultado de quatro anos antes, quando recebeu o primeiro investimento.23/12/2015

- General Mills compra fabricante brasileira de iogurte Carolina.A General Mills anunciou nesta quarta-feira a aquisição da fabricante brasileira de iogurte Carolina, empresa conhecida pela força de suas marcas regionais, como VeryGurt e Gluck. A companhia não revelou mais detalhes sobre a transação envolvendo a Carolina, com atuação no Sul e Sudeste do Brasil, mas disse que vai continuar investindo no Brasil. 23/12/2015

- Cade analisa joint venture entre Raízen Energia e Wilmar. O Cade está avaliando acordo envolvendo a Raízen Energia e a trading internacional Wilmar Sugar para a formação de uma joint venture na negociação de açúcar, segundo publicação no Diário Oficial da União nesta quarta-feira. De acordo com documento enviado ao Cade, a operação envolve a formação de uma empresa entre Raízen, a maior produtora individual de açúcar do Brasil, e Wilmar para a exportação de açúcar VHP brasileiro. As empresas explicaram que a operação resultaria principalmente no reforço de uma integração vertical pré-existente envolvendo o açúcar produzido ou originado no Brasil, segmento em que principalmente a Raízen atua, e a atividade de exportação (trading, aquisição de açúcar originado no país para venda no exterior) desse produto, em que a Wilmar atua.23/12/2015

- Tarpon compra 36% das ações em circulação da Somos Educação em oferta pública. A gestora de recursos Tarpon, por meio do fundo Thunnus Participações, comprou 36% das ações em circulação no mercado da Somos Educação, em oferta pública realizada hoje na BM&FBovespa. Segundo o edital, a oferta previa a compra de 111 milhões de ações em circulação, equivalentes a 42,66% do capital total da empresa, mas foram recomprados apenas 40.385.907 ações pelo valor de R$ 563 milhões, ou R$ 13,95 por ação. A Tarpon adquiriu o controle da Somos Educação da do Grupo Abril, em três operações, em 7 de agosto de 2014, depois em 2 de abril e, finalmente, em 4 de maio, o que fez a Comissão de Valores Mobiliários (CVM) determinar que a oferta pública pela troca de controle fosse feita pelo preço médio das três. A Tarpon queria usar o preço da operação que considerava ser a que garantiu a compra do controle. 22/12/2015

- Wilson Sons Ltd.- Aquisição de participação acionária do Tecon Salvador. Fato relevante – A Wilson Sons Limited (“Wilson Sons” ou “Companhia”) comunica aos seus acionistas que adquiriu do acionista minoritário 7,5% das ações ordinárias do Tecon Salvador S.A, pelo preço de R$18,83 milhões (US$4,73 milhões), sendo R$7,50 milhões (US$1,89 milhões) em espécie e quitação da dívida no total de R$11,33 milhões (US$2,85 milhões).23/12/2015

- Tekno S.A. – Indústria e Comércio Aquisição da ALUCOIL – Espanha. FATO RELEVANTE – A TEKNO S/A – INDÚSTRIA E COMÉRCIO comunica aos seus acionistas e ao mercado em geral, que adquiriu da ALUCOIL S.A.U. (“ALUCOIL”) – Espanha, nesta data, 6,12% das ações da sociedade controlada ALUKROMA S/A INDÚSTRIA E COMÉRCIO (“ALUKROMA”).Referido percentual representava a totalidade da participação da ALUCOIL na ALUKROMA. 22/12/2015

- Grupo americano vira sócio das operações de água em Limeira. A Odebrecht Ambiental confirmou ontem que a concessão em Limeira passa a ter a participação de um novo investidor. A nova sócia é a americana Farallon Latin America Investimentos Ltda, que deve investir R$ 300 milhões numa subsidiária formada por quatro ativos da Odebrecht Ambiental, entre eles a operação de serviços de água e esgoto de Limeira. 22/12/2015

- Cade aprova joint venture entre Moageira e trading agrícola Gavilon. O Conselho Administrativo de Defesa Econômica (Cade) aprovou sem restrições a formação de uma joint venture entre a Gavilon do Brasil e a Moageira e Agrícola, que atuará na armazenagem e comercialização de trigo, segundo publicação no Diário Oficial da União desta segunda-feira. A joint venture terá participação de 50 por cento da unidade brasileira da trading de produtos agrícolas Gavilon, com sede nos Estados Unidos, e da Moageira, com atuação no Paraná, que pertence à família Vosnika. Segundo documento do Cade, a operação envolverá a aquisição de dois armazéns, um situado na cidade de Ipiranga (PR) e outro em Irati (PR). 28/12/2015

- Superintendência do Cade aprova venda da Samar, da OAS, para GS Inima. A operação é referente à empresa criada com o propósito específico de atender à concessão plena (de água e esgoto) da cidade de Araçatuba (SP). 28/12/2015

RELATÓRIOS – DESTAQUES DA SEMANA

- SEMANA ANTERIOR >>> 14 a 20/dez15 >>>

- FUSÕES E AQUISIÇÕES: 64 TRANSAÇÕES REALIZADAS EM NOVEMBRO/15

- TI – RADAR de Fusões e Aquisições em novembro/2015

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES