“Seca de IPOs” pode animar a Bolsa brasileira em um cenário de queda de juros? Morgan Stanley aponta que sim

Seca de aberturas de capital pode ser um bom sinal para o mercado brasileiro? De acordo com o Morgan Stanley, com base em análise de mais de vinte anos do mercado acionário brasileiro, sim. O estudo também levou em conta o cenário de queda de juros por aqui pelo Banco Central.

Em relatório publicado na última segunda-feira (25), o banco destaca que a combinação entre um volume menor de IPOs unido à perspectiva de juros mais baixos nos próximos 15 meses indica bom desempenho para a Bolsa, traçando paralelo histórico para isso.

Nesse cenário, os analistas mantêm exposição em nomes de alta qualidade sensíveis a juros e exportadores alavancados a uma moeda doméstica mais fraca”, afirma a análise.

Menos IPOs e menos juros

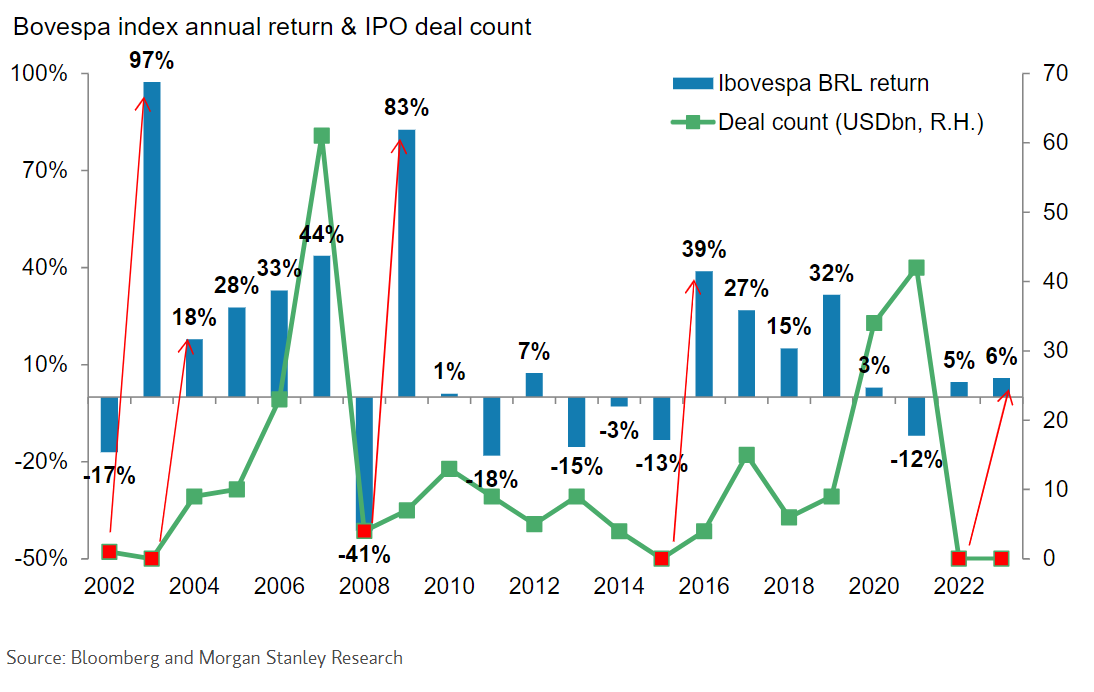

Considerando a história do desempenho do mercado de ações brasileiro, em anos seguintes à baixa atividade de IPOs, foi registrado forte desempenho do Ibovespa, segundo aponta o banco. Assim, uma vez que considera que a atividade de abertura de capitais hoje está próxima de zero, o relatório elaborado pelo Morgan Stanley indica que o cenário é construtivo para ações.

“Por outro lado, o excesso de ofertas tem um impacto negativo no desempenho geral do Ibovespa no ano seguinte a um aumento rápido no volume de IPOs e ofertas subsequentes”, destaca o relatório.

Abaixo, segue gráfico elaborado pelo Morgan Stanley destacando os valores dos IPOs (linha em verde) e o desempenho do Ibovespa no ano seguinte em reais (barra em azul), fortalecendo a tese.

Em relação à queda dos juros, o banco fez uma regressão linear para entender a mudança no fluxo para fundo de ações. Com base nas mudanças da taxa Selic desde 2004, o banco projeta um aumento total nos fluxos de cerca de R$ 28,4 bilhões (5% do total de ativos sob gestão) se a Selic cair 5,25 pontos percentuais até 2024.

O relatório também aponta a possibilidade de aumento de R$ 64,4 bilhões em fluxos adicionais para fundos multimercados. Os dois fluxos estão relacionados a fortes retornos anuais no Ibovespa.

O resultado da análise aponta que é possível esperar que o Ibovespa tenha um retorno positivo de 28% até o fim de 2024. Os números se apresentam em linha com a meta do Morgan Stanley para o cenário otimista no qual o índice atinge 145 mil pontos. No cenário base, o Morgan tem projeção de um Ibovespa a 130 mil pontos em meados de 2024 (alta de 12% frente o fechamento da véspera).

“Mantemos exposição em nossa carteira para Brasil para nomes de alta qualidade sensíveis a juros e para exportadores alavancados a uma moeda mais fraca”, aponta o relatório.

Entre os nomes preferidos para o Morgan Stanley, estão exportadores como Vale (VALE3), Petrobras (PETR4) e Suzano ([ativo=SUBZ3]) e nomes sensíveis a taxa de juros, como Localiza (RENT3), Iguatemi (IGTI11) Rumo (RAIL3), Equatorial (EQTL3) e XP (XPBR31)… leia mais em InfoMoney 26/09/2023