Pechincha: com ações mais baratas, Brasil deve ter nova onda de fusões e aquisições

Os ativos brasileiros ficaram baratos e isso pode fomentar um novo movimento de fusões e aquisições no país. Economistas avaliam que as empresas estão sendo negociadas na Bolsa com desconto e, em alguns casos, podem se tornar “pechinchas” aos olhos do investidor internacional. Os juros altos e as incertezas fiscais, porém, vinham jogando contra, limitando o apetite por estas operações. Mas, após a apresentação do novo arcabouço fiscal (com a perspectiva de aprovação no Congresso) e a expectativa de início de uma trajetória de queda de juros ainda este ano, a tendência é que o segmento de fusões e aquisições inicie trajetória ascendente, que poderia alcançar seu ápice em 2024.

Um levantamento da consultoria Redirection International, especializada em fusões e aquisições, compara o preço e o lucro das empresas em relação ao seu nível histórico e evidencia que elas estão com valor descontado. Atualmente, esse indicador está em sete vezes. O nível histórico é de 11 vezes.

— Na prática, isso significa que as empresas brasileiras estão entre 40% e 50% mais baratas que os seus níveis históricos — afirmou Adam Patterson, sócio da Redirection. — O Brasil, mesmo com as incertezas do momento, é atrativo no longo prazo.

Perde para emergentes

Até mesmo na comparação entre emergentes, o país tem as ações de suas empresas desvalorizadas em 42,6%.

Relatório recente do BTG Pactual também aponta que a avaliação do valor das empresas do Ibovespa, ou valuation, no jargão do mercado, está 32,2% abaixo da média histórica, excetuando Petrobras e Vale do cálculo. O setor que mais tem sofrido é o de varejo e serviços básicos, com desconto de 62,2% na mesma comparação.

— No primeiro trimestre, apesar do decréscimo no volume de negócios, o setor de tecnologia continua sendo o carro-chefe das operações. O segmento de alimentos e bebidas vem em segundo lugar — afirmou Luiz Felipe Alves, fundador e sócio da Galapagos Cypress. — Temos convicção de que o resultado final deste ano será muito melhor que o de 2022, porque muitas operações foram adiadas em função da expectativa do que estava por vir na política econômica.

No ano passado, o volume de negócios feitos por investidores financeiros chegou a representar 15% do total de fusões e aquisições. Isso ocorreu porque os fundos de investimento tinham volume recorde de capital disponível, com o aumento de aportes graças ao patamar da taxa básica de juros à época, de 2% ao ano. Desde então, porém, a Taxa Selic subiu para o patamar atual, de 13,75% ao ano.

Para Felipe Miglioli, presidente da Oliver Wyman Brasil, os próximos seis meses serão palco de operações nas quais empresas vendem ativos para destravar o caixa e detentores de capital aproveitam oportunidades de negócios. Ele cita como exemplo o acordo fechado entre Natura e L’Oréal para a venda por US$ 2,52 bilhões da marca de luxo Aesop. Ele pontua que, de um lado, a operação retira um peso do balanço da Natura e, de outro, está em linha com a estratégia da L’Oréal de acelerar seu crescimento na China e no varejo de aeroporto.

A pesquisa CEO Outlook Pulse, da EY, com 50 presidentes de companhias no Brasil, mostra que a venda de ativos ou desinvestimentos deve puxar o mercado de fusões e aquisições este ano. A expectativa de 44% dos executivos entrevistados é prosseguir ativamente com fusões e aquisições em um horizonte de 12 meses.

— Os fundos de private equity e venture capital (compra de participações e capital de risco) terminaram 2022 com cerca de US$ 3,6 trilhões de capital para investimento globalmente. Nesse sentido, devemos ver um aumento de transações entre companhias buscando liquidez por meio da venda de ativos para fundos de investimento — afirmou Leandro Berbert, sócio de Estratégia e Transações da EY Brasil.

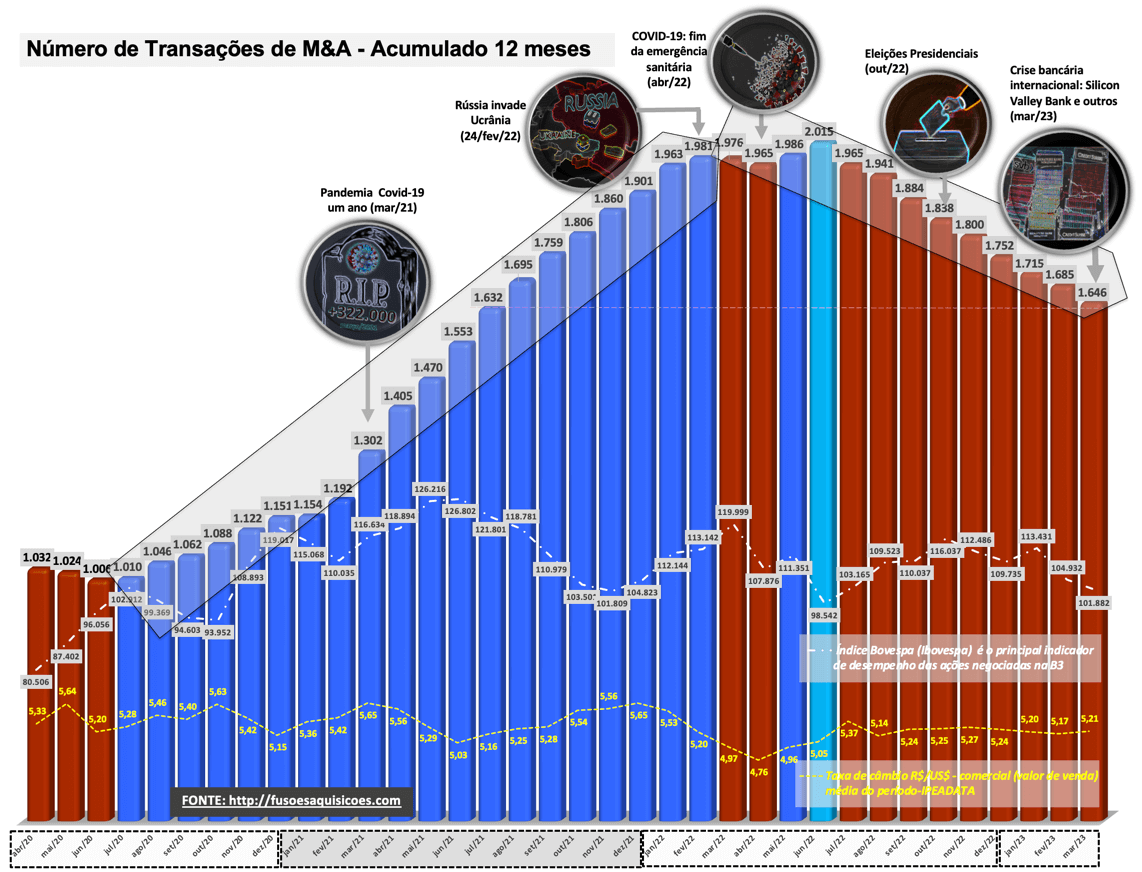

Alexandre Pierantoni, diretor da Kroll e especialista em fusões e aquisições, calcula que, em 2021, o país registrou 1.627 operações e quase 1.600 no ano passado. Para mudar de patamar, ele avalia que é preciso que os juros caiam e que os efeitos do arcabouço fiscal sejam percebidos na economia.

— Hoje, o investidor estratégico (grandes empresas) é responsável por dois terços das transações, mesmo em um ambiente de incertezas, porque busca ganho de portfólio e se fortalecer no Brasil.

Para a 3Capital Partners, especializada em fusões e aquisições, as operações devem crescer 15% este ano, impulsionadas pela perspectiva de redução de juros e pela definição de políticas econômicas. Relatório da empresa destaca que fusões e aquisições são a principal estratégia adotada por companhias que precisam superar uma turbulência financeira, especialmente após a crise desencadeada pela pandemia. De acordo com o último Boletim Focus, do Banco Central, os juros devem encerrar o ano em 12,5%, abaixo do patamar atual.

De pão de queijo a entrega

Embora a maioria dos prognósticos leve em conta variáveis que ainda não ocorreram, como a Selic menor ou a aprovação no Congresso do arcabouço fiscal, o mercado não está parado: todos os dias são anunciados negócios de compra e venda de empresas.

A colombiana Rappi anunciou recentemente a compra, por valor não revelado, das operações da Box Delivery, uma startup brasileira que atua com entregas last mile, ou seja, no último trecho do trajeto, chegando até o consumidor. A Box atende varejo e grandes redes de restaurantes e tem como um de seus investidores a gestora de shopping centers Aliansce Sonae.

A compra busca expandir a atuação da Rappi no país, abocanhando uma fatia do mercado, depois que Uber e 99Food deixaram o segmento. Além disso, especialistas acrescentam que a operação pode melhorar a experiência do cliente com entregas mais rápidas.

“A aquisição de uma empresa especializada em last mile só reforça a potencialidade da Rappi no Brasil, que é um mercado prioritário para nós e ganha ainda mais protagonismo agora”, afirmou, em nota, o presidente e fundador da Rappi, Sebastian Mejia.

Já a companhia de origem canadense McCain, conhecida pelas batatas fritas congeladas, decidiu ampliar sua participação no mercado brasileiro, onde está desde 2018. A empresa adquiriu 51% das ações da mineira Forno de Minas, da qual já detinha 49%. Com o negócio, os canadenses consolidam e expandem sua presença no Brasil, com seu portfólio de batatas congeladas, pizzas e anéis de cebola. O valor não foi divulgado.

“A McCain Foods e Forno de Minas têm estratégias de aperitivos e snacks complementares, apresentando uma oportunidade fantástica para ambas as empresas fortalecerem e crescerem sua presença neste setor no Brasil”, divulgaram em nota as duas empresas.

Com a perspectiva de crescimento das operações de fusões e aquisições, analistas se voltam para os segmentos que devem sair na frente neste movimento. O setor de saúde, que passou recentemente por uma consolidação com hospitais e planos, agora pode protagonizar operações em nichos, como tratamentos psicológicos e clínicas de fertilização. O de educação também, com foco não só no ensino superior, mas ainda no ensino básico e em segmentos, como cursos de treinamento.

Além disso, setores que ainda são muito fragmentados podem ganhar destaque, como o de logística. Entre 2018 e 2022, o volume de operações envolvendo empresas do setor cresceu 262,5%, passando de 16, em 2018, para 58 no ano passado.

Porém, o perfil das operações deve se transformar ao longo de 2023 e 2024. Na visão de Felipe Miglioli, presidente da Oliver Wyman Brasil e sócio da prática de Private Capital, em 12 meses irão ocorrer muitas consolidações setoriais, com players capitalizados fazendo a aquisição de seus concorrentes. Logo depois, em 18 meses, será a vez de negócios com foco estratégico.

— A agenda de fusões e aquisições deve voltar a ser estruturada com investimentos voltados ao crescimento inorgânico das empresas — pondera.

Operações seletivas

Depois de três aquisições nos últimos quatro anos, a Mobile Tech Bemobi estuda novas operações que façam sentido para o desenvolvimento da empresa. O que o CEO e fundador Pedro Ripper não abre mão é de que a selecionada tenha sinergia de receita e de custo com seu negócio.

— Um ambiente de capital mais caro, como o que estamos, nos obriga a ser um pouco mais duros para buscar um preço que faça sentido fazer o negócio, em vez de deixar o dinheiro rendendo ou devolver para o acionista — analisa.

Para Ripper, a janela fechada para aberturas de capital e a cobrança de juros altos pelos bancos favorecem aqueles que estão capitalizados a encontrar empresas mais abertas a um cenário de aquisição… leia mais em O Globo 24/04/2023

LEIAM TAMBÉM Fusões e aquisições: 115 transações em março/23 – O mercado brasileiro de fusões & aquisições em março de 2023 retorna ao patamar 20 meses atrás – julho/21 . Queda de 25,3%, com 115 negócios realizados. Os setores de Tecnologia da Informação, Alimentos e Bebidas e Hospitais e Lab. Análises Saúde foram os mais ativos e os investidores nacionais predominaram. No 1ºT2023, com 332 operações e investimentos de R$ 27,3 bilhões, representa queda 24,2% no volume e de redução de 73,9% no valor, em relação ao mesmo período do ano passado;